水“茅”農夫山泉,亮出了去年的業績。

2021年實現總收益為人民幣296.96億元,同比上升29.8%;母公司擁有人應占溢利為人民幣71.62億元,同比增加35.7%。細分業務方面,包裝飲用水仍然是大頭,收益佔比為57.4%,但增速(22.1%)低於整體及其他細分業務。

表面上看,農夫山泉增速不低,但要知道,這是在去年營收同比下滑4.76%,淨利潤增速只有6.52%的基數上取得的,低基數下的高增長,不見得很好。

在整個食品飲料行業都高位回落的大環境下,農夫山泉的未來,有創造高增速的動力嗎?

01

有無護城河?

若論坐上“水茅”寶座的原因,大概就是以下三點。

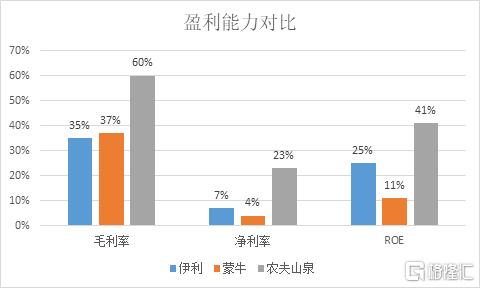

第一,盈利能力超高。毛利率60%,淨利率23%,淨資產收益率41%,這些數據,足以吊打一羣食品飲料同行。

雖然在利潤方面還無法和茅台相比,但ROE卻超越茅台(31%)十個百分點。

第二,優質水源資產。農夫山泉擁有11大水源地,獲得了11個取水許可證,3個採礦許可證,農夫山泉的高盈利,有相當大的部分要歸功於水源,甚至有市場人士將其等同於油田之於油企。

第三,完美的品牌塑造、對消費者洗腦式營銷、無孔不入的渠道建設,外加不斷的新產品開發。天然水優於純淨水的宣傳,硬生生把同為“老鄉”的娃哈哈打得滿地找牙,廣吿語“農夫山泉,有點甜”,令人耳目一新,而又不落熟套,商超、便利店、餐飲店隨處可見的農夫山產品,從礦泉水,到果汁,再到茶飲、功能飲料,以及時下最興的氣泡水,農夫山泉都有涉獵。

消費品公司,重要的產品、品牌和渠道,農夫山泉都交出了亮麗的成績單,成功自然不在話下。以上種種,在農夫山泉堅定的投資者看來,是妥妥的護城河。

只是,這些護城河真的堅固嗎?

02

未來如何

投資,除了要看過去,更要着眼未來。

未來,農夫山泉有什麼維持增速的高招?

不妨還是從三個維度去看待。

首先,從市場規模上看,整體的不管是飲用水還是軟飲市場,都已經處於飽和狀態,消費人口就這麼多,不存在突然加速的可能性,很多權威的機構預測,包裝飲用水的未來5年的年複合增速只有4-5%,包裝水以外的軟性飲料市場的增速只有2-3%。從需求上看,剛需是存在的,但這種剛需性也就只存在於剛需,其他的需求溢價很少。

第二,從競爭格局上看,雖然相對分明,以農夫山泉的主戰場--包裝飲用水市場為例,農夫山泉佔據飲用水頭把交椅,市場份額為11.4%,怡寶排第二,為8.4%,百歲山第三,比例為4.7%。但飲料這個市場,始終高度分散,更重要的是,消費者的口味變化比以前要快得多,食品飲料這個賽道天生會出現各種各樣的攪局者,例如近年突然冒起的元氣森林,也會不斷淘汰跟不上時代的廠商,龍頭們的競爭優勢看起來穩固,但要往前突破,並不容易,想守成,也不容易。

第三,產品線。農夫山泉現在的產品線涵蓋飲用水、果汁、茶飲、功能性飲料、植物蛋白、氣泡水、咖啡,甚至有一小部分大米生意,在飲料市場來説已經相對完善,從近年來的新產品開發策略來看,主要還是跟隨市場的新產品進行,比如因應元氣森林而推出的氣泡水。

所以,跟隨市場的新增情況然後快速跟進,農夫山泉大概率是做得到的,但這種增量對於公司的整體業務而言,效果不會太明顯,因為發展到這個階段,始終不是0-1的階段,消費者口味的變化,新晉品牌的出現,農夫山泉不僅需要快速跟進新產品,同時還得防着舊產品可能被消費者拋棄,競爭壓力會越來越大。

另外,品牌營銷、渠道開發方面,同樣也步入增長瓶頸。

那句洗腦式的“農夫山泉有點甜”廣吿語,掐指一算,已經是24年前的了,“我們不生產水,我們只是大自然的搬運工”,也是14年前的了,但之後,就沒有什麼經典的廣吿語能夠深入人心,中間雖然也出現過“你每喝一瓶農夫山泉,就為貧困山區孩子捐出一分錢”這種販賣愛心的廣吿語,但很快就泯滅於眾人。

作為極其需要營銷宣傳以維持熱度的公司,農夫山泉和許多優秀的飲料公司一樣,非常注重營銷方面的投入,創意也是非常爆棚,但無奈這個行業天生就是喜新厭舊,再牛的廣吿語都有式微的一天。想當年,王老吉的廣吿語“怕上火,喝王老吉”,熱度比農夫山泉要大得多,但現在已經掀不起波瀾,深層原因並不在於那場商標搶奪戰,而是消費者一旦對廣吿語所造成的意識感到厭倦,產品就會成為棄兒。農夫山泉如果不能在營銷上繼續推陳出新,就可能會步王老吉的後塵。

線上線下渠道方面,能夠獲取的增量空間也會相當有限,一方面人口增速在放緩,線上流量又見頂,另外就是農夫山泉的售賣渠道,已經從城市深入到“田間地頭”,可開發的地方已經不多。

以此再重新審視農夫山泉的所謂“護城河”,會發現,其實並不算很堅固。營銷渠道這些就不説了,即使是高盈利能力以及水資源,也面臨着很多挑戰。

03

挑戰

首先説高盈利能力,其實主要來源於礦泉水。

既然農夫山泉説自己是大自然的搬運工,那我們就理解為,農夫山泉不過是給來自水源的水過濾、消除雜質的工序,然後就可以包裝好拿去賣。水源成本不會高到哪裏去,而且這些水源都是很早就簽下來的,生產過程中的用到的設備、技術也不是什麼高精尖,成本自然也不會很高,相比之下,奶製品公司生產牛奶、果汁公司生產果汁、碳酸飲料公司生產可樂,原材料要貴得多、生產供需也要反覆更多,這也是其他的飲料公司毛利率相對低的原因。

高毛利的生意一直都有繞不開的魔咒:要麼被政策性打壓,要麼就會冒出很多競爭對手。不管哪一種發生,都是直接殺毛利率的事情。

農夫山泉會不會被政策打壓,不好預測,但是競爭對手的出現,卻是實實在在的,國內的,海外的,中高低端,都已經冒出了不少競爭者,而巨頭本身,也在不斷廝殺,老牌的娃哈哈、康師傅,新晉的百歲山、屈臣氏,還有外國的達能、雀巢,競爭會越來越白熱化。農夫山泉的高毛利率,正面臨越來越多的挑戰,想維持,那是壓力重重。

其次,説到水源資產。看起來好像有理,但實際上倒未必,礦泉水這種東西,無色無味,雖然廠家在不斷給消費者洗腦,好像喝了礦泉水就會非常健康,其實到底比100度燒開的白開水健康多少,那點所謂的礦物質,真的如宣傳般神奇,又有誰能説明白?

當然,水源可以讓瓶裝水賣到2塊錢/瓶,甚至更貴,這是它區別於白開水的地方,也是造就高毛利的來源。從個人喜好來看,認同礦泉水價值的,願意為之掏腰包的人,會繼續購買,不認同的,不喜歡喝的,也很難撬動他們的錢包。

長遠地看,隨着技術的進步,所謂的天然水源還會不會這麼重要,誰也説不準,就如石油,在舊能源時代是黑色金子,無可取代,但隨着光伏發電技術的不斷進步,它的重要性正在一步步下滑。

如果有一天,水淨化技術登峯造極,農夫山泉所謂的水資源很可能失去現在的價值,到這個時候,高盈利就會成為往事。

04

嚴重高估?

農夫山泉2018、19年,營收增速均達到17%,淨利潤增速分別為6.67%、37.17%,但到了2020年,營收增速卻跌為-4.76%,淨利潤增速回落至6.52%,中間有疫情的影響,但是行業步入飽和期才是最大的原因。

環顧整個食品飲料行業,增速下滑不是新鮮事,也並非農夫山泉獨有,但問題在於,農夫山泉2020年9月份登陸港股,彼時正是全球因為疫情大放水,流動性氾濫造就股市趨牛的時候,而上市前一年淨利潤增速高達37%,市場氣氛+業績亮眼+高盈利能力,再加上市場對於食品飲料等消費股持續多年的青睞,使得市場對於農夫山泉投注了過高的熱情。

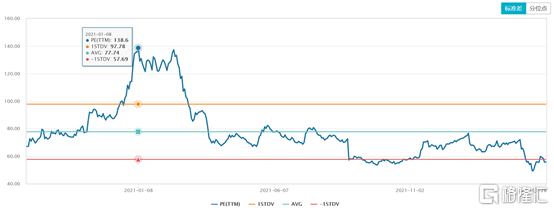

農夫山泉香港IPO定價為21.5港元/股,凍資規模達到6777億港元,超越小米成為當時港股史上最大凍資王。上市首日,農夫山泉高開85%,收盤漲幅仍然高達54%,此後更是趁着全球股市高漲,股價一路漲至2021年1月的68塊,較IPO價翻了2倍多,估值一度高達138倍,市值高達7600多億港元,成功奠定自己的“水茅”地位,也將老闆鍾睒睒推到中國首富的位置。

農夫山泉估值走勢,來源:wind

但之後,農夫山泉股價高位回落,一直橫盤至今,跌幅45%,市值蒸發3500億港元,股價的大起大落,使得市場正在重新審視所謂的“水茅”質地。

既然堪稱“水茅”,自然需要和貴州茅台比拼一下,但你會發現,農夫山泉並不具備茅台那樣的競爭優勢,它沒有茅台酒釀造過程中過分依賴特定地域和氣候,不存在供應短缺,從消費需求上講,農夫山泉和茅台的最大差別,是它缺乏茅台的強大社交需求,也無法提供諸如面子之類的“附加價值”,所以能夠獲取的品牌溢價低,所以茅台可以通過提價把毛利率推到90%以上,但農夫山泉不行。

而現在,農夫山泉的估值還有50倍,比茅台(40倍)還要高出25%,更高於其他的食品飲料巨頭,像伊利(25倍)、蒙牛(26倍),高估值通常與高增長相匹配,但是農夫山泉未來高增長的動力在哪?

宏觀經濟步入低增速、居民消費放緩已是事實,農夫山泉所在的行業也步入飽和階段,未來能夠跟得上宏觀經濟增速、配得上居民收入水平增速,已經不錯,想長時間維持雙位數增長,會越來越困難。

回過頭看,2017年開始,股市吹起了一股消費股熱潮,在貴州茅台走紅之後,各類消費“茅”開始頻繁出現在投資者面前。賣醬油的龍頭,叫醬油茅,賣食用油的龍頭,是油茅,養豬的龍頭,叫豬茅,各式各樣,數不勝數。

然而,去年開始,消費股開始退潮,業績增速不及預期甚至暴雷的,都不少,從底層商業模式上看,很多“茅”,並非個個都能夠比肩貴州茅台,遇到雙殺也是情理之中。但是,仍然還有一些“茅”,還處於高位。

例如農夫山泉,如果沒有高增長預期,50倍的估值,你説高還是低?