據格隆匯新股瞭解,近日,拓荊科技股份有限公司(以下簡稱“拓荊科技”)更新了發行上市的審核狀態,目前已通過註冊,不日即將登陸科創板,招商證券為其保薦機構。

圖片來源:科創板官網

拓荊科技本次擬募資約10億元,主要用於先進半導體設備的技術研發與改進項目、ALD設備研發與產業化項目、高端半導體設備擴產項目及補充流動資金。

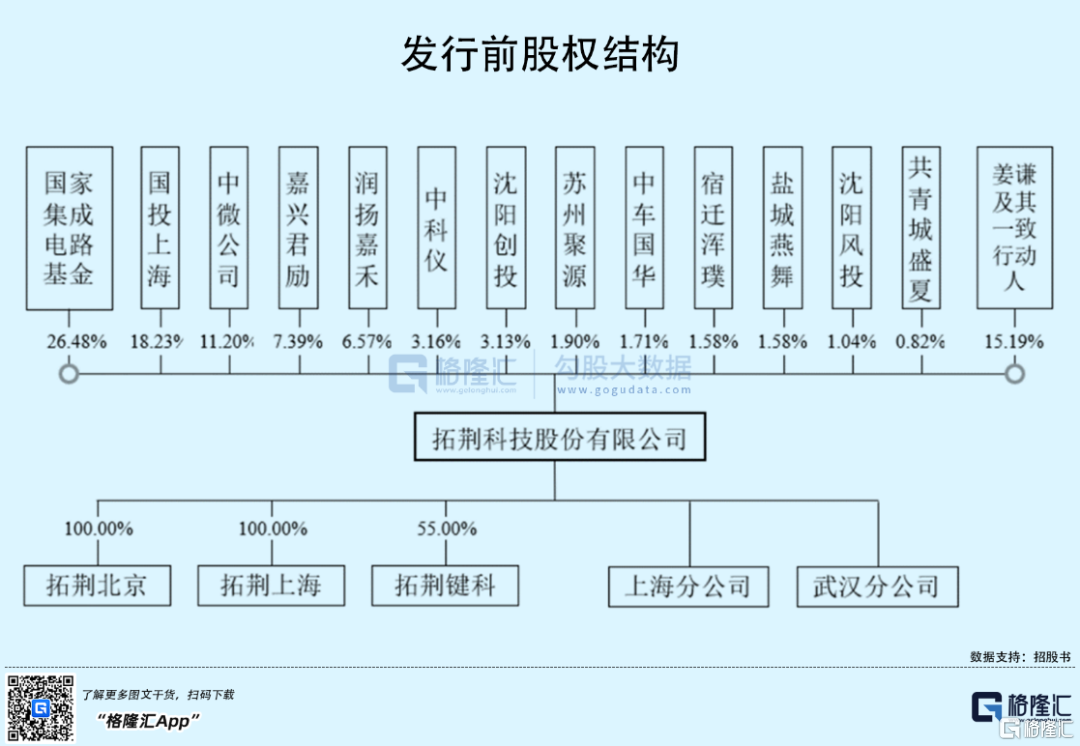

截至發行前,公司不存在實際控制人和控股股東,但值得注意的是,國家集成電路基金為其第一大股東,直接持股26.48%;國投上海和中微公司分別持有公司18.23%、11.20%股份。

1

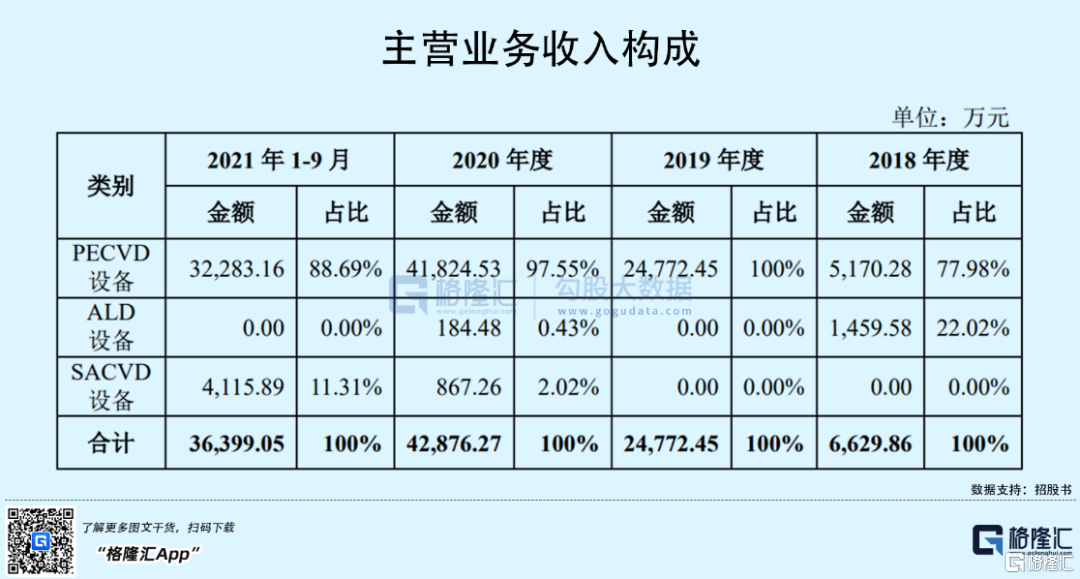

收入依賴PECVD系列產品

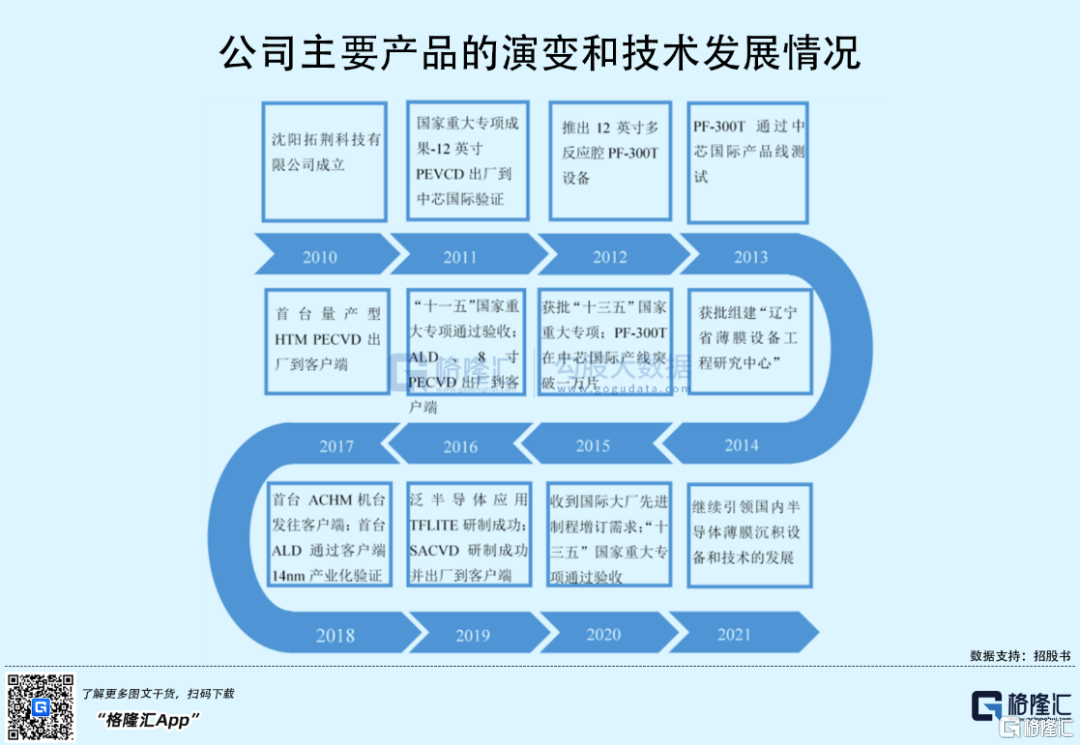

拓荊科技是一家從事高端半導體專用設備的研發、生產、銷售和技術服務的企業,主要產品包括等離子體增強化學氣相沉積(PECVD)設備、原子層沉積(ALD)設備和次常壓化學氣相沉積(SACVD)設備三個系列。

公司聚焦的半導體薄膜沉積設備與光刻機、刻蝕機共同構成芯片製造三大主設備。同時,拓荊科技是國內唯一一家產業化應用的集成電路 PECVD、SACVD 設備廠商。

近年來,半導體設備行業總體呈現增長趨勢,根據 SEMI 統計,全球半導體設備銷售額從2014年的約375億美元增長至2020年的712億美元,年均複合增長率約為11.28%。

2020年中國大陸地區半導體設備銷售規模達187.2億美元,同比增長39%,首次超過中國台灣地區,成為全球第一大半導體設備市場。

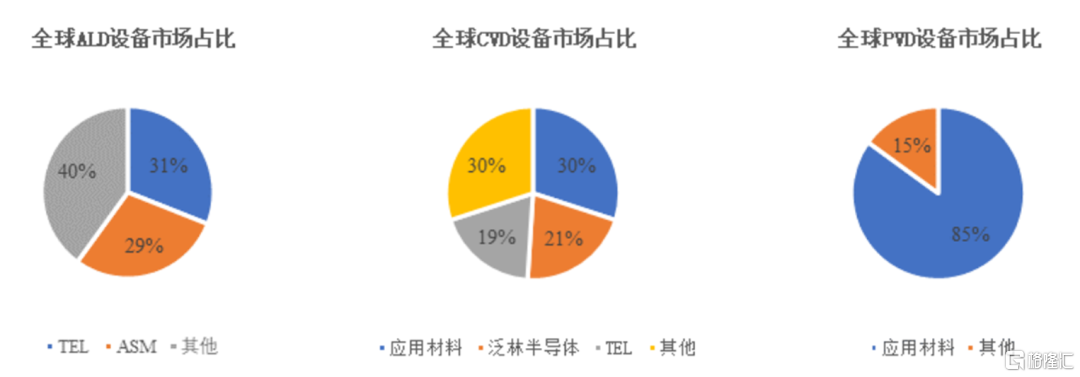

其中,細分領域薄膜沉積設備行業呈現出高度壟斷的競爭局面,行業基本由應用材料(AMAT)、ASMI、泛林半導體(Lam)、東京電子(TEL)等國際巨頭壟斷。以2019年為例,ALD設備龍頭東京電子(TEL)和先晶半導體(ASMI)分別佔據了全球31%和29%的市場份額;而應用材料(AMAT)則基本壟斷了PVD市場,佔85%的比重;在CVD 市場中,應用材料(AMAT)、泛林半導體(Lam)和 TEL三大廠商佔據了全球70%的市場份額。

圖片來源:Gartner、華創證券

相比之下,國內廠商的市場份額較為弱勢,但中國本土晶圓廠建廠的熱潮引領了中國半導體薄膜沉積設備的需求快速增長。

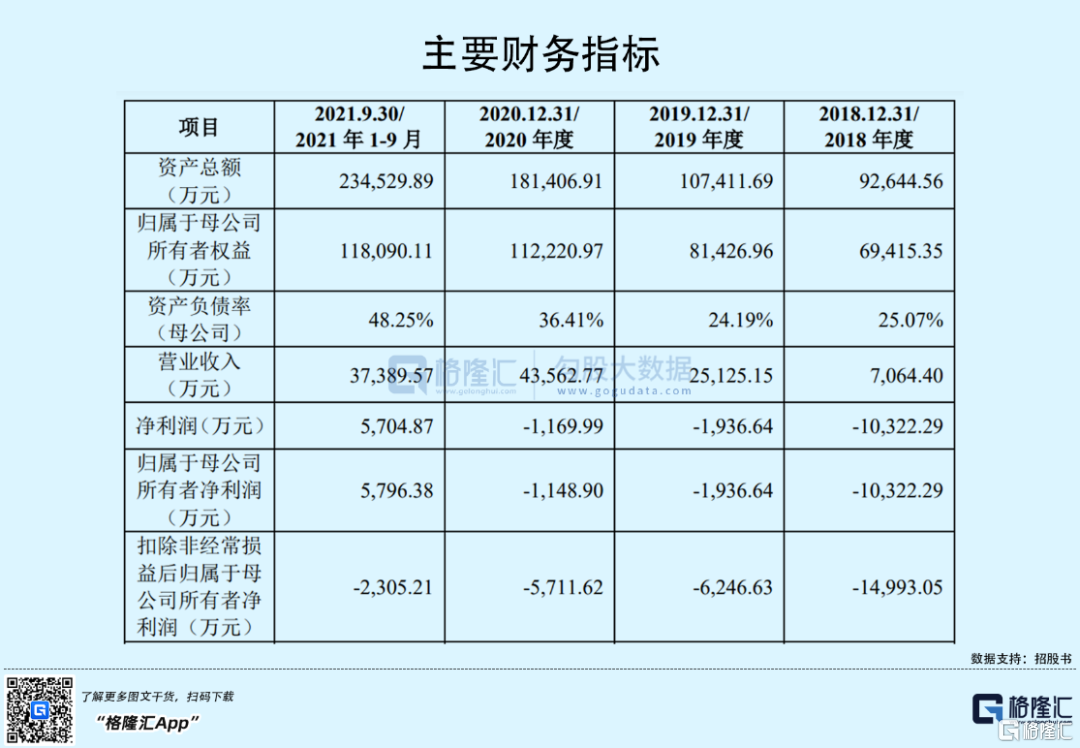

受益於行業景氣度的提升,拓荊科技的營收規模也隨之增長。2018年至2021年1-9月個報吿期,拓荊科技實現營收分別為7064.40萬元、2.51億元、4.37億元和3.74億元,歸母淨利潤分別為-1.03億元、-1936.64萬元、-1148.90萬元和5796.38萬元,公司營收增長較快,淨利潤由負轉正。

在拓荊科技的主營業務中,PECVD銷售收入佔比較高,報吿期各期佔比分別為77.98%、100.00%、97.55%和88.69%。而ALD、SACVD 均處於產品發往不同客户端進行產線驗證的市場開拓階段,由於形成批量銷售需經過不同客户的驗證,驗證週期存在一定的不確定性。

2018年至2020年拓荊科技未實現盈利,主要是由於半導體設備行業技術含量高,研發投入大,產品驗證週期長,公司持續進行了大量的研發投入。

隨着公司技術水平和市場地位的提升,公司的議價能力逐漸提高,規模效應開始顯現,2021年1-9月,公司開始實現正收益,毛利率水平也有所提升。

報吿期內,公司主營業務毛利率從33.00%增長至45.55%,其中,PECVD設備的毛利率分別為69.12%、100%、101.49%和84.33%,存在一定波動,但整體處於較高水平。

另外,由於拓荊科技處於快速發展階段的初期,收入規模較小,但研發投入相對具有剛性,報吿期內,公司研發費用分別為1.08億元、7431.87 萬元、1.23億元和1.30億元,佔各期營業收入的比例為152.84%、29.58%、28.19%和34.65%,佔比較高,且高於同行業可比公司平均水平。

2

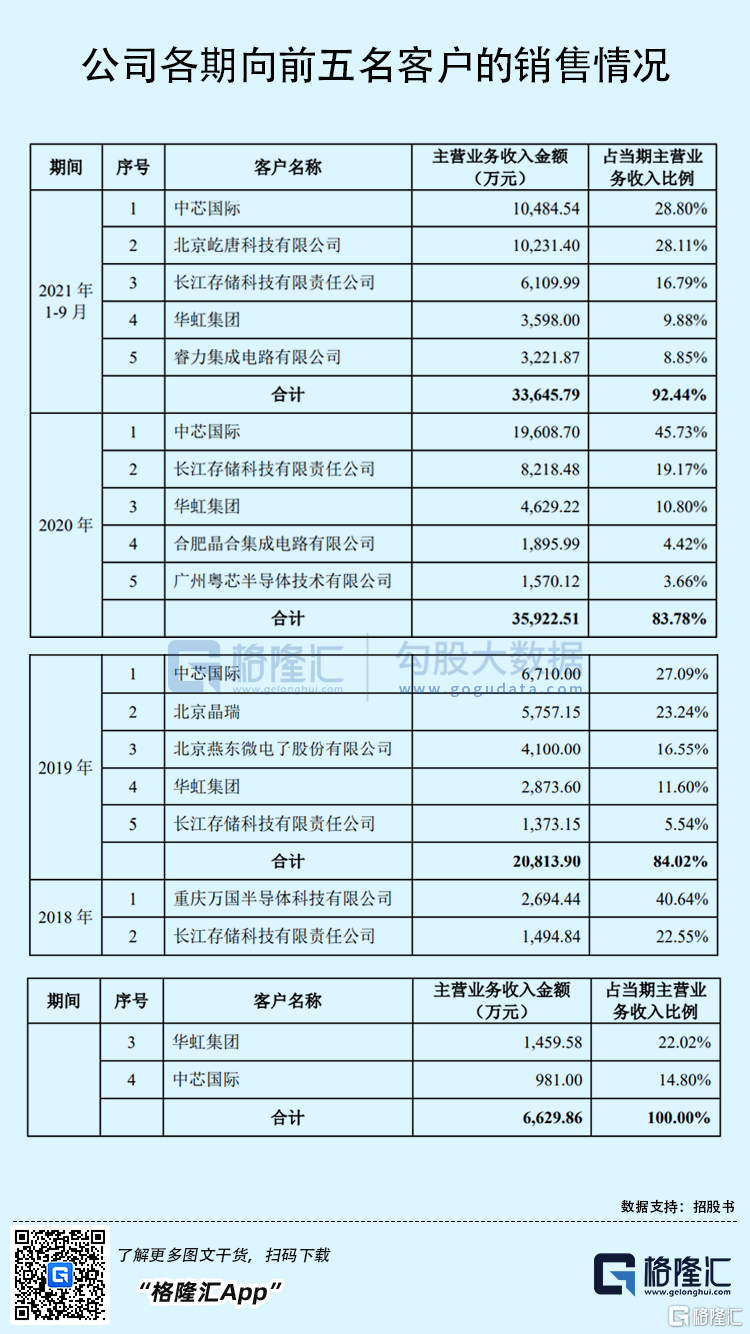

客户集中度較高

由於集成電路製造行業屬於資本和技術密集型,國內外主要集成電路製造商均呈現經營規模大、數量少的行業特徵。報吿期內,公司前五大客户主營業務銷售金額佔當期主營業務收入的比重分別為100.00%、84.02%、83.78%和92.44%,佔比較高。

從產品驗收週期來看,對於新客户的首台訂單或新工藝訂單設備,從生產完成併發貨,到客户驗收完成銷售之間,一般整個流程可能需要6-24個月甚至更長時間;對於重複訂單設備通常也需要3-24個月,產品驗收週期導致公司產量遠大於銷量。

另外,拓荊科技採用庫存式生產和訂單式生產相結合的生產模式,包括根據Demo訂單或較明確的客户採購意向啟動的生產活動。截至報吿期末,公司發出商品共計74台,其中尚未獲取正式訂單,僅通過Demo訂單等形式安排發運的設備共計25台,佔比為33.78%。

一旦公司的Demo 機台最終無法獲得客户驗證通過,相關機台可能無法實現銷售,公司可能面臨調整生產計劃、更換已完工機台的部分模塊導致生產成本加大、存貨庫齡加長等情形。

3

結語

整體來看,目前拓荊科技在行業內的競爭對手主要為國際知名半導體設備製造商,公司的綜合競爭力處於弱勢地位,市場佔有率較低。雖然公司的盈利有向好的趨勢,但未來公司仍需保持較高的研發投入、積極拓展新客户和現有客户的新需求,抓住國內半導體產業高速發展的市場機遇,提高市場佔有率。