本文來自格隆匯專欄:洪灝,作者:洪灝

基金回報率常規因子:

知其可為

自法馬(Fama)和弗倫奇(French)以來,大量的量化研究已經發掘出許多解釋基金投資回報率的因子,比如ROE、成長速度、現金流和價格動量等等。這些顯然都是描述所投公司質量的因子。然而,投資界已經很久沒有找到新的因子來解釋股票和基金的回報率。這些幾十年前就早已為人們所熟知的因子,仍然在市場上發揮餘熱。令人驚訝的是,這些因子的有效性似乎一如既往,不減當年, 比如Fama的三因子、五因子模型。這個經驗觀察本身就是與“有效市場假説”相悖的。

那麼投資者,尤其是個人投資者如何能夠找到更適合投資的基金?很大程度上, 投基金就是投基金經理 -- 也就是“投人“。根據Fama的因子找到能夠按照這些因子選擇投資標的的基金經理,相信並不難。畢竟,這些都是公開的信息,往往在公司財報披露或公共網站資源中就可以找到。然而,這僅僅是對於投資的第一層次的理解。投資並不能僅僅停留在理解需要做什麼,而更要理解不做什麼。迴避了風險,才能保住勝利的果實。

基金公司特徵因子:

知其不可為

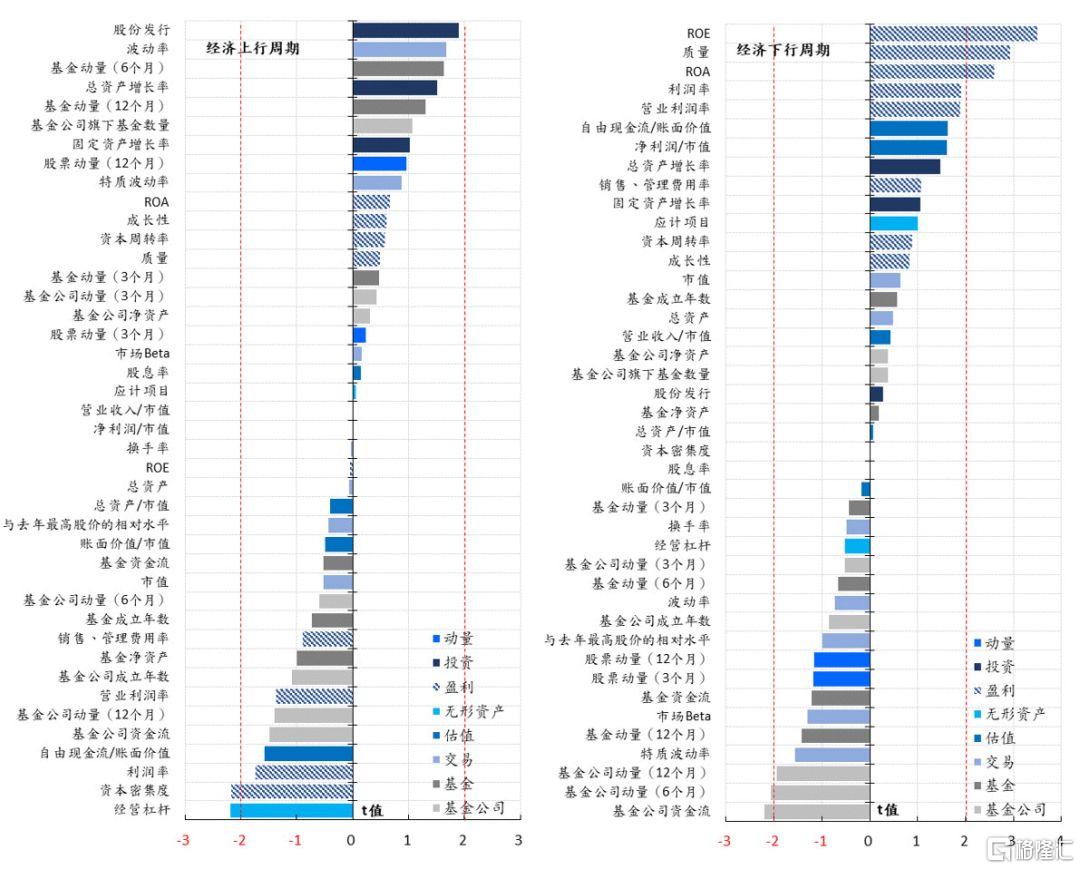

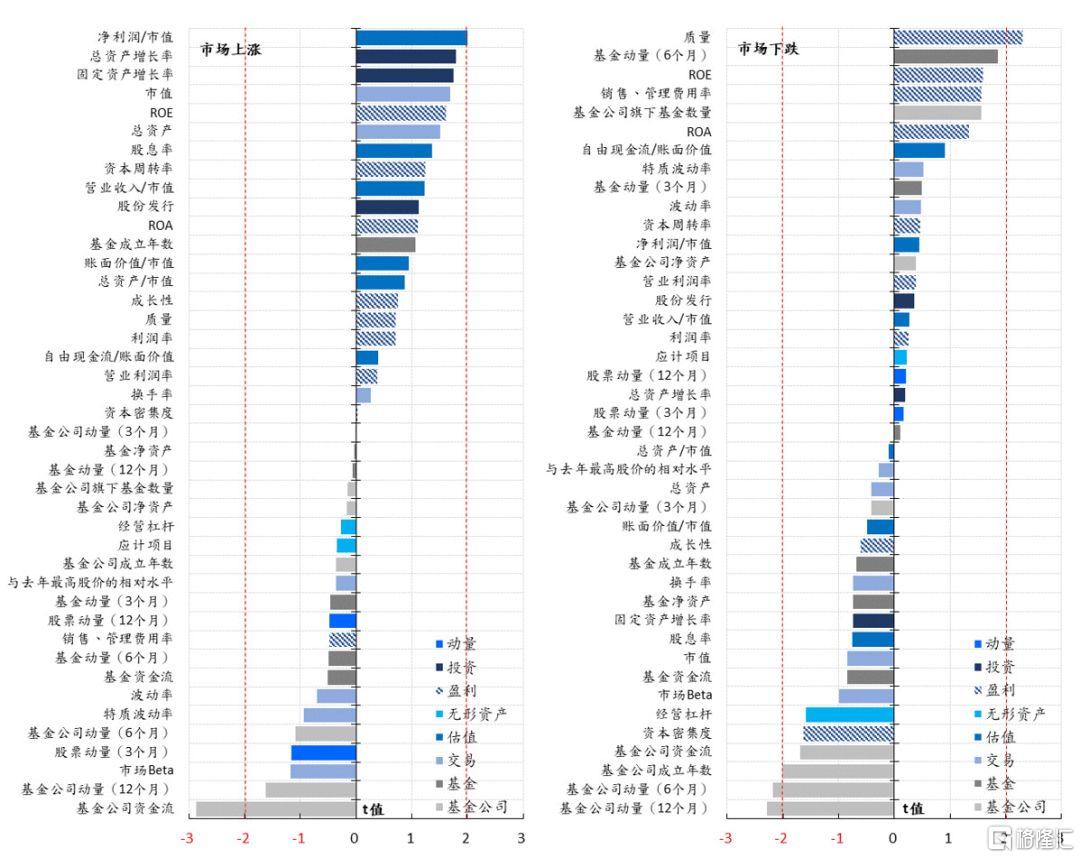

我們的量化分析發現:無論經濟上行或下行,市場上漲或下跌,基金公司本身的特徵因子,對基金未來表現的解釋效用是類似的。這些因子包括:基金公司動量、基金公司資金流、基金公司成立年限等等。在我們回測的因子裏,只有這些與基金公司特徵相關的因子,無論市場或經濟的狀況如何,它們對於基金未來表現的相關性都基本上是穩定的。更令人驚訝的是,基金公司成立年限越短、平均單位淨值動量越弱、資金流入越少,旗下的基金未來6到12個月的表現反而就越好。這與我們直覺的理解相距甚遠。

我們之前的量化研究已經證明,中國市場的價格勢能特徵尤其突出,尤其是價格反轉效應,在大於1個月的回測時間窗口,都表現出與未來的回報極強的負相關性。因此,這種與直覺認知相反的回測結果出現的一種可能性就是,基金公司在經濟放緩、市場下行期間成立的基金在利用中國市場的這一持續而顯著的回報特徵建倉。因此,這些基金公司往往需要忍受極其負面的價格勢能以獲得未來回報。但也由於市場不景氣,這期間成立的基金也往往募集冷清。相反,在經濟增長、市場上行階段,由於中國市場的價格勢能特徵在這樣的階段同樣持續而顯著,基金公司新成立的基金也會延續類似的策略建倉,從而讓這些與基金公司相關的因子無論市場和經濟的環境如何,都持續有效地解釋該基金未來的回報。

反常識的結論

行文至此,我們的量化研究似乎得出了一個反常識的結論:如果投資者要在一個6到12個月裏的時間窗口進行投資,就如廣大的中國散户一樣,那麼投資者不應該根據基金持股質量好壞的特徵來選擇基金,反而應僅僅看基金公司本身的特徵。而這些基金公司特徵往往是已經或即將讓基金當時的回報承受很大壓力、顯得不那麼討喜的特徵。如極端負面的價格勢能、募集冷清等等。那些傳統的、反映股票質量的因子,如ROE、現金流等,在這樣的時間窗口內對於基金未來回報的相關性並不穩定。換言之,如果要用反映股票質量的因子的話,我們必須事先知道未來經濟、市場所處的週期階段,才能決定用哪一組因子來選擇基金。因此,投資者在選擇基金時,應更着眼於基金公司本身的特徵,而不是基金持倉的特徵。

圖表1:在不同的經濟週期,各因子對股票型基金未來超額收益的解釋力

資料來源:FactSet,萬得,交銀國際

圖表2:在不同的市場環境中,各因子對股票型基金未來超額收益的解釋力

資料來源:FactSet,萬得,交銀國際