本文來自格隆匯專欄:中金研究 作者: 王漢鋒、劉剛、陳南丁

海外中資股2021年年報業績將於3月中下旬進入高峯期。主要中概股、消費、醫療保健和電信等板塊業績披露將相對靠前;金融、工業和能源等板塊集中在中後期。當前市場較為動盪背景下,盈利的好壞特別是預期偏離情況對於後續市場走勢特別是相關個股將起到較大影響。就此,我們結合市場和中金行業分析師預測對中金覆蓋的~420家海外中資股公司的盈利情況進行彙總,以下一些信息值得關注。

摘要

業績預覽:2021全年雙位數增長,但下半年增速轉負;上游週期居前、互聯網消費落後

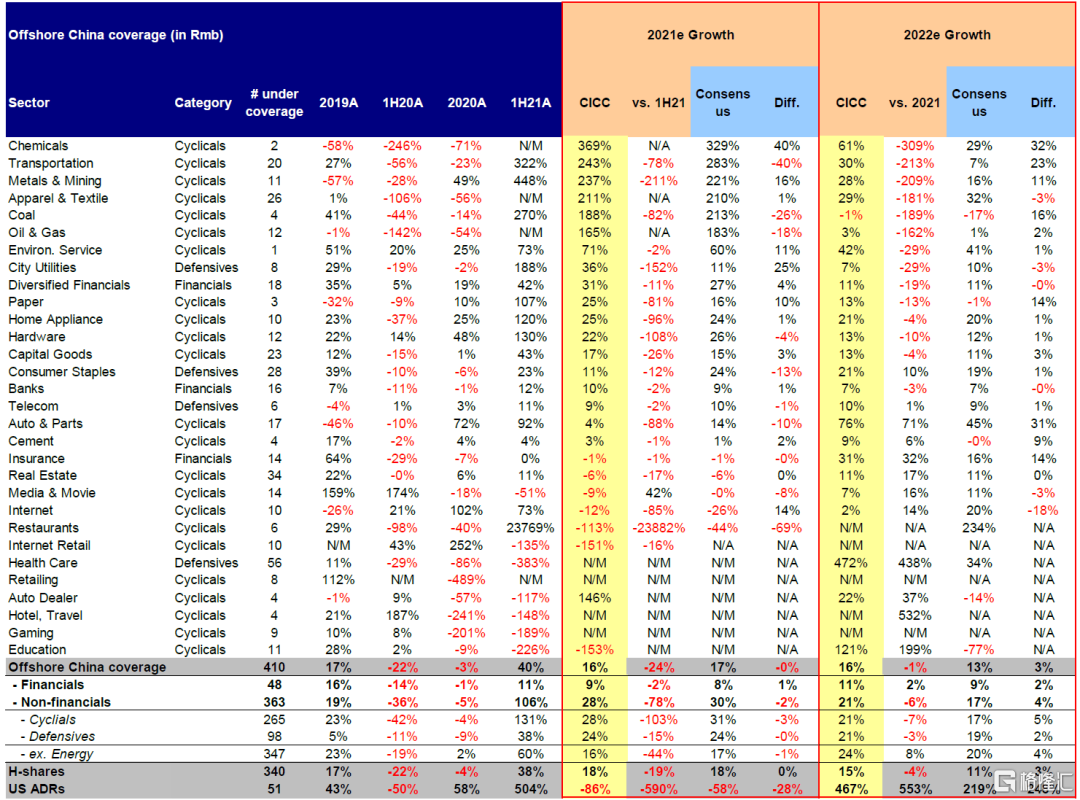

1) 整體看,中金覆蓋的海外中資股2021年全年有望實現雙位數增長;但增長主要集中在上半年,下半年增速轉負。基於中金公司行業分析師對所覆蓋個股的預測,以人民幣計價以剔除匯率因素影響,我們自下而上彙總後,中金覆蓋的海外420餘家中資股2021全年盈利預計同比增長16%,較2020年的-3%明顯反彈,體現了疫情後整體經濟和企業盈利的復甦。然而,這一水平較上半年已經兑現的40%增長明顯放緩,隱含下半年增速轉負。這與中國經濟整體從去年下半年趨緩以及互聯網監管趨嚴的宏觀背景一致。進一步剔除疫情影響,中金行業分析師預測海外中資股2021年兩年複合增速為6.3%,低於2019年17%的同比增長,還未回到疫情前水平。拆分看,週期行業2021年全年增速較上半年回落最為明顯,預計盈利同比從上半年的131%回落至28%,但橫向相比其他板塊依然強勁。防禦性板塊業績預計也有回落,由上半年的38%下滑至全年的24%;金融板塊預計淨利潤下滑幅度較小,由上半年的11%下滑至全年的9%。

2) 分行業看,上游原材料、交通運輸、紡織服裝等增速居前,但互聯網、餐飲、媒體娛樂、線下消費等增速落後。在能源和部分材料價格走高的拉動下,上游原材料和能源板塊有望實現超過150%的增長。交通運輸行業也在運力緊缺和強勁外需的共同因素下,預計淨利潤增長靠前。相比之下,疫情期間盈利增長強勁的互聯網零售和媒體娛樂等板塊在2021年預計則出現負增長,主要受國內經濟增速回落、監管力度加強和行業競爭加劇等多方面的因素拖累。此外,2021年疫情反覆持續抑制餐飲、酒店、博彩等需求,受疫情影響較大的線下消費板塊盈利增長持續偏低迷。

3) 相比市場預期,中金行業分析員預測的2021年16%增速與市場預期基本一致(17%)。對於2022年,中金行業分析師預測的盈利增速持平於16%,高於當前市場預期的13%,主要差距來自於對金融(保險)和週期板塊的預期,高於當前市場一致預期。

4)盈利預吿與意外方面,已經公佈業績預吿的公司中,原材料、能源和房地產業績預吿多數偏正面,信息科技、交通運輸分化,下游消費和公共事業則以負面居多。從業績偏離預期的個股而言,中金行業分析師認為,部分能源、房地產、互聯網遊戲和軟件等公司業績或低於預期。

前景展望:穩增長和上游價格邊際回落有助於盈利修復;關注政策發力時點和監管對部分板塊影響

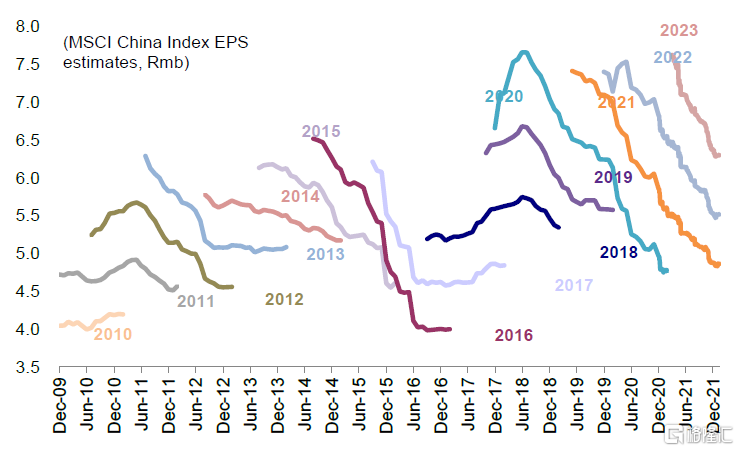

儘管2021年海外中資股全年盈利從2020年疫情的影響中反彈,但修復主要集中在上半年。從下半年開始,國內經濟面臨的壓力上升,疊加內外部各種不確定性的擾動,盈利壓力也逐漸增加。在這一背景下,MSCI中國盈利預期持續下調,也反映了市場對國內增長相對謹慎的預期。

向前看,2021年底以來國內穩增長政策逐步發力、貨幣持續寬鬆、上游價格邊際回落的背景下,我們預計盈利增長有望逐漸企穩回升,進而帶動企業收入和盈利的回暖。不過,企穩時間可能要取決於後續穩增長髮力的速度和力度,尤其是財政和房地產領域。從板塊內部結構看,上游價格回落或趨緩將緩解中下游成本壓力並有助於中下游消費板塊盈利修復。從年初以來的盈利一致預期調整變化來看,上游(原材料、能源)板塊盈利上調幅度明顯放緩,下游板塊盈利下調幅度也明顯收窄,半導體和醫療設備等上調幅度居前。不過,互聯網板塊的盈利前景可能還要綜合考慮監管政策的後續演變。整體而言,我們目前維持從自上而下策略角度對2022年整個海外中資股盈利增長7.2%的預測(非金融板塊增長8.6%,金融板塊5.9%)。我們將在全年業績披露完畢後,結合最新盈利以及後續政策進展情況重新審視是否需要進一步調整上述盈利預期。

正文

披露時間:三月中下旬為披露密集期

根據彭博資訊提供的預測信息,海外中資股(中國香港和美國上市的中資公司)2021年年報業績期高峯期將在3月中下旬,大約75%上市公司將於3月份最後兩週發佈年報業績。

從不同板塊的披露進展看,我們預計海外中資股中可選消費、房地產和信息科技板塊將首先拉開業績期帷幕,通信服務公司將在3月中旬開始密集發佈年報,而工業、能源和金融等板塊的業績發佈更多集中在3月底。

個股方面,美國上市的中概股(例如百度、攜程、嗶哩嗶哩、小鵬汽車等)都已在三月上旬公佈2021年四季度年業績,而部分市值規模較大的港股上市公司(例如騰訊、工商銀行、中國人壽等)將在3月中下旬公佈其2021年業績,值得密切關注。

圖表:2021年業績期於2月下旬拉開帷幕,高峯期將在3月中下旬

資料來源:Bloomberg, FactSet, 中金公司研究部

圖表:工業主要在前期發佈業績,而可選消費、金融和能源板塊則集中在後期

資料來源:Bloomberg, FactSet, 中金公司研究部

業績預覽:2021全年雙位數增長,但下半年增速轉負

整體情況:2021全年雙位數增長,節奏前高後低

為了對2021年全年盈利增長情況有一個更好的瞭解,我們針對中金覆蓋的約421支海外中資股(包括中國香港和美國上市的中資公司)對中金行業分析師的觀點和預測進行內部問卷調查,並從自下而上角度彙總分析。雖然取樣範圍僅限於中金公司覆蓋的樣本,但是考慮到所覆蓋公司均為各行業的龍頭,因此基本可以反映2021年全年整體業績情況。

自下而上的調查彙總結果顯示,可比口徑下(財年截至不是12月或沒有盈利預測的股票不在統計範圍之內)、並基於人民幣計算(從而可以剔除匯率變化影響),中金覆蓋的海外中資股樣本整體2021年全年盈利預計同比增長16%,較2021年上半年40%的增長放緩。單看下半年盈利增速可能小幅轉負(-2%),主要受經濟增長和監管壓力加大、消費增長疲軟、上游原材料價格上升、能源供應短缺等因素的綜合影響。剔除疫情基數的因素來看,中金行業分析師預測2021年海外中資股樣本兩年淨利潤複合增速為6.3%,仍明顯低於2019年17%的同比增速。展望2022年,我們的彙總顯示中金覆蓋的海外中資股樣本2022年整體盈利有望維持16%的雙位數的增長,高於市場一致預期約3ppt。

圖表:基於中金行業分析員的預測、自下而上彙總的2021年業績預覽情況(人民幣口徑)

資料來源:Bloomberg,中金公司研究部;數據截至2022年3月5日;基於彭博一致預期

圖表:海外中資股不同類別的盈利增長情況

資料來源:彭博資訊,中金公司研究部;基於中金行業分析師預期自下而上彙總

進一步具體來看,我們發現以下幾個方面值得關注:

► 大板塊盈利增速:針對中金覆蓋的海外中資股樣本,基於人民幣口徑和中金行業分析師的預測,中金行業分析師預計2021年全年週期性行業淨利潤同比增長28%;金融板塊淨利潤增長9%;而防禦性板塊業績有望實現24%的增長。具體而言:

1)金融行業(銀行、保險和多元金融)預計人民幣口徑下2021年全年淨利潤同比增速將從2020年的-14%回升至9%,但較上半年11%的增速放緩。其中保險板塊是主要拖累,預計全年淨利潤同比下降1%,但下滑幅度由2020年的-7%收窄。相比,多元金融淨利潤有望實現31%的增張,較2020年19%的增長進一步提升。中金分析師預計銀行板塊全年業績同比增長10%,較2020年-1%的負增長明顯修復。

2)防禦性行業(電信、公共事業、醫療保健和日常消費板塊)預計全年盈利增長24%,較上半年38%的增長有所放緩。其中公共事業板塊盈利增速放緩預計較為明顯。

3)週期性行業在2021年上半年淨利潤強勁反彈131%,但2021年全年預計增速放緩至28%。2021年下半年經濟整體增速放緩,疊加疫情、供應鏈瓶頸、能源和航運價格上升、監管政策落地等多種因素下週期性行業利潤增速整體明顯下滑且分化加劇。上游原材料(金屬和礦業、煤炭、石油化工等)和運輸板塊預計2021年淨利潤同比增速在150%以上。而受線上板塊(互聯網、電商等)在2020年高速增長後增速大幅轉負。受政策影響較大的地產板塊2021年預計淨利潤同比下滑-6%。

► 未來增長趨勢:2021年海外中資股業績增速整體呈現前高後低的趨勢。年初經濟從疫情中迅速反彈,但下半年在內外各種因素下增長明顯放緩甚至轉負,從兩年增速來看,2021年增長整體仍弱於疫情前水平。步入2022年,國內政策穩增長定調已確認,經濟整體增速也可能逐步修復,拉動中資企業利潤增速回升。中金行業分析師預測2022年海外中資股盈利與2021年整體持平(16%增速)。金融板塊增速預計由2021年的9%上升至11%,週期板塊增速預計從28%下滑至21%,防禦板塊增速預計從24%下滑至21%。

► 對比市場預期:中金行業分析員的2021預測與市場一致預期較為接近。對於2021年,基於中金行業分析師預測的盈利增速(16%)略低於市場預期(17%),其中金融略高(中金預期9% vs. 市場一致預期8%),而週期和防禦均略微偏低(中金行業分析師預計週期性和防禦性行業分別實現28.4%和23.7%的正增長,均略低於31.0%和23.8%的市場預期)。

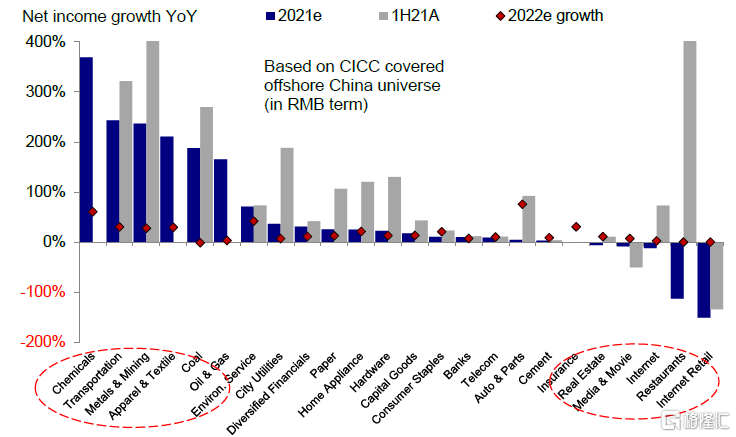

分板塊看:化工、交運、金屬、紡織服裝、煤炭、油氣增速居前;互聯網、餐飲、媒體、房地產落後

上游原材料和化工板塊(如化工、金屬、煤炭、石油天然氣等)預計2021年業績增速靠前。這部分得益於2020年的低基數,但背後更為關鍵的因素是全球經濟反彈以及能源供給受限下原材料價格快速上升提振板塊的利潤率。與此類似,在全球供應鏈衝擊與海外需求反彈的共同作用下,航運價格大幅上升推動交通運輸板塊淨利潤增速大幅上升。此外,國貨崛起等新消費趨勢的推動下,紡織服裝在2021年有望實現強勁的淨利潤增速。

相反,疫情影響較小的互聯網板塊則預計在2020年的高速增長後回落。互聯網零售和傳媒板塊2021年淨利潤增速預計由2020年的252%和102%下滑至-151%和-12%。對於線上板塊而言,2021年面臨高基數、經濟放緩、監管壓力增強和行業競爭加劇等多重阻力。國內整體線上消費增長也有所趨緩,與全球其他市場不同。於此同時,受政策約束的影響房地產板塊盈利增速也預計下滑,由2020年的6%增長回落至2021年的-6%。受國內疫情反覆影響較大的餐飲、酒店、博彩等板塊盈利增速持續低迷。

展望2022年,隨着國內政策穩增長進一步發力,我們認為經濟增速也有望在下半年逐步回暖。中金行業分析師預計部分上游板塊(化工、金屬等)以及運輸板塊盈利增速預計回落,但仍維持相對高速的增長;部分中下游板塊如汽車、必需消費等也有望在經濟增長的帶動下回暖;互聯網板塊有望在2021年盈利大幅回落後企穩。

圖表:上游原材料和運輸板塊2021年盈利增長預計靠前,消費互聯網業績平淡

資料來源:彭博資訊,中金公司研究部

圖表:中金行業分析師預計大多數行業將在2022年迴歸正增長

資料來源:彭博資訊,中金公司研究部

業績預吿:上游中下分化明顯

港股公司集中於3月中下旬披露2021年業績,但據萬得數據彙總統計,截至2022年3月2日,已有394 港股上市公司公佈業績預吿。從中, 我們可以提前預判部分行業的盈利情況。在2021年下半年,全球原材料價格大幅上漲的提振下,港股上游公司業績持續向好,而中下游板塊利潤率則受到擠壓。在已經公佈業績預吿的公司中,原材料、能源板塊預吿偏正面的公司比例高達74%和73%。相比而言,中下游板塊如日常消費、公共事業等業績預吿則多數偏負面。

► 原材料板塊中的多家礦採金屬龍頭預計2021年將實現超過100%的盈利增長,主要受益與國內與海外經濟復甦帶動的下游需求走強,以及2020年原材料價格低基數等因素。

► 能源板塊業績整體受益於能源價格的反彈,其中原油及煤炭價格在供給約束與全球需求反彈的共同影響下快速上升。

► 交通運輸板塊2021年盈利分化明顯,航運價格高企推動下,航運龍頭預計實現較高盈利增速。相比而言,受疫情反覆的影響,航空運輸業績持續低迷。

► 公共事業板塊中火電板塊2021年整體受高煤價影響業績承壓,多家公司由盈轉虧。

► 信息技術板塊盈利內部分化明顯。半導體行業盈利增速大幅上升。軟件服務板塊業績整體承壓,61%的公司業績預吿偏負面。

► 可選消費板塊業績預吿整體偏中性。零售、汽車、耐用品服裝子板塊業績公吿偏正面的公司比例分別為63%、56%,和43%。疫情反覆和教育板塊雙減政策落地的影響下,消費者服務子板塊偏正面公司佔比僅有35%。

我們對發佈業績預吿在發佈日期前後股價進行分析。我們發現在正面預吿發布前3天內平均跑贏恆生國企指數0.3ppt(跑贏概率44.4%),發佈後三天內平均跑輸1.8ppt(跑贏概率41.7%)。另一方面,發佈負面業績預吿可能會拖累股價表現,導致股價在公吿發布後的三天內平均跑輸恆生國企指數0.9ppt(跑輸概率38.5%)。

圖表:港股二級行業盈利預吿彙總

資料來源:萬得資訊,中金公司研究部

圖表:市值高於50億美元的H股上市公司業績預吿一覽

資料來源:Bloomberg,萬得資訊,中金公司研究部;數據截至2022年3月2日;基於彭博一致預期

盈利意外:中金行業分析師的觀點彙總

基於對中金行業分析員的內部調查,我們從自下而上的角度整理出了我們行業分析員認為未來業績有可能超出或低於預期個股名單,詳見中金已發佈的報吿原文。我們建議投資者在年報期間密切關注上述股票以及業績超出或低於預期可能會對股價所產生影響。

前景展望:穩增長有助於盈利修復;行業分化有望收斂

2021年中國經濟率先走出疫情衝擊,但下半年受外部衝擊和內部結構性因素的影響下增速明顯放緩。海外中資股整體增長整體表現前高後低,且分化加劇。雖然2021年全年有望實現近16%的高速增長,但在平滑疫情基數影響後仍不及疫情前水平。往前看,

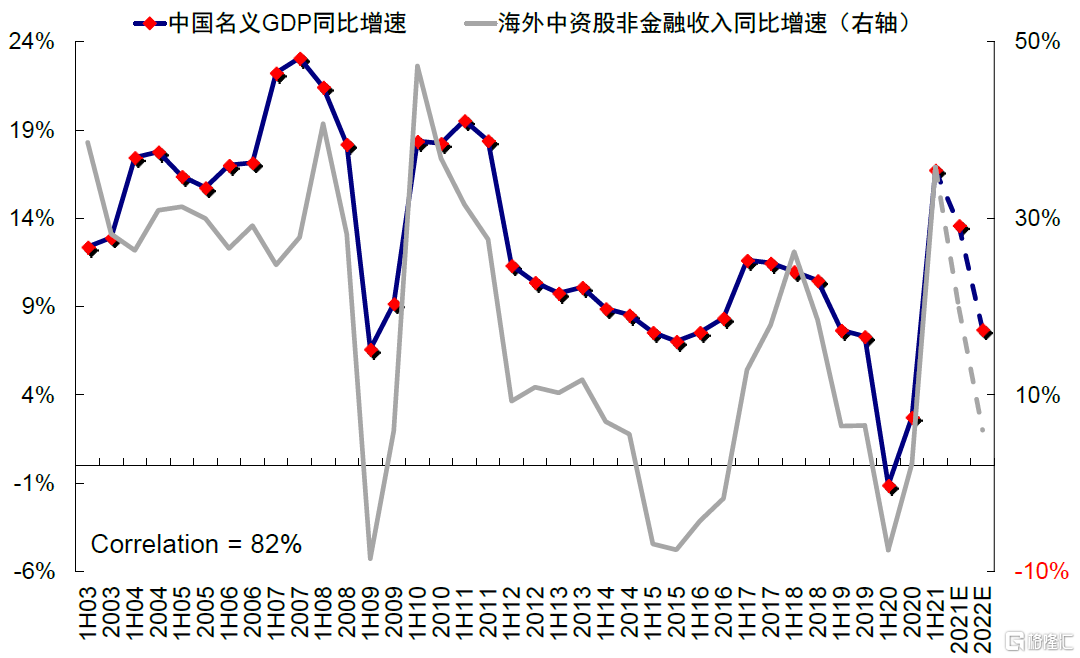

► 雖然中國經濟增長仍面臨較大壓力,政策進一步發力下收入端有望逐步企穩。從市場的一致預期調整幅度中也不難看出,中資企業盈利預期自2021年初以來持續下調,正是反映了整體經濟增速放緩的悲觀預期。然而,國內“穩增長”政策正逐步發力。央行自2021年下半年以來數次下調銀行存款準備金率和基準利率後,宏觀數據在2月也明顯回暖。2022年兩會政府工作報吿制定5.5%的經濟增長目標,進一步確認了政策“穩增長”的決心。未來財政政策和基建投資也值得關注。我們認為,雖然市場仍面臨盈利下修壓力,但伴隨國內增長恢復,中資企業收入端有望迴歸常態。不過,企穩時間可能要取決於後續穩增長髮力的速度和力度,尤其是在財政刺激和地方領域。此外,互聯網板塊的盈利前景可能還要綜合考慮監管政策的後續演變。

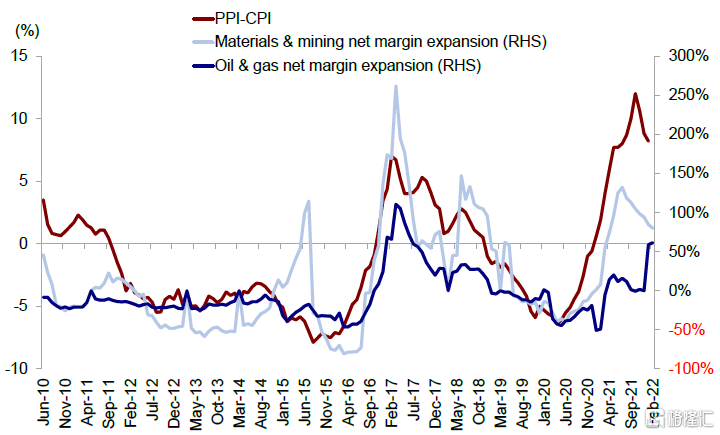

► PPI-CPI剪刀差回落助推下游利潤率回升。2021年下半年原材料價格大幅上升,推動PPI-CPI剪刀差至歷史高位,上游原材料/運輸與中下游消費業績增速分化加劇。2021年年底以來,保供穩價政策逐步見效,上游原材料價格築頂回落。我們認為,PPI-CPI剪刀差逐步收窄有望緩解此前中下游企業的所面臨的成本端壓力。上游與中下游板塊利潤率也可能逐步收斂。從市場一致預期來看,年初至今上游板塊(如能源、原材料等)盈利一致預期平均上調僅1%左右,而中游板塊(醫療設備、半導體等)盈利一致預期則平均上調13%。下游盈利下調的幅度也明顯放緩(-3%)。然而,外部不確定性依然值得關注。近期部分大宗商品價格再次上升,可能一定程度上影響我們的判斷。整體而言,我們認為外部因素的衝擊可能對中國國內基本面的影響有限。

正如我們在2022年展望報吿中所指出的,我們目前維持2021年海外中資股盈利同比增長7.2%的預測,其中非金融板塊淨利潤增長8.6%,而金融板塊增速為5.9%。我們將在全年業績披露完畢後,結合最新情況審視是否需要進一步調整。

圖表:經濟增速逐步企穩將推動中資企業收入整體改善

資料來源:萬得資訊,中金公司研究部

圖表:MSCI中國指數市場盈利一致預期持續下調,但近期有所企穩

資料來源:FactSet,中金公司研究部

圖表:自2021年年底以來,PPI-CPI剪刀差明顯回落

資料來源:Haver Analytics,中金公司研究部

圖表:PPI-CPI剪刀差與中上游板塊利潤率正相關…

資料來源:FactSet,中金公司研究部

圖表:…並與下游板塊負相關

資料來源:FactSet,中金公司研究部

圖表:年初至今中上游板塊盈利一致預期仍有所上調,但下游下調幅度收窄

資料來源:FactSet,中金公司研究部

圖表:我們自上而下預測2021年海外中資股盈利增長約25.4%左右

資料來源:Bloomberg,中金公司研究部