本文來自格隆匯專欄:中金研究 作者: 郭朝輝

摘要

地緣政治衝突帶來短缺風險,“邊際生產者”是市場再平衡的關鍵之一

俄烏地緣衝突下,供應風險溢價衝擊市場,石油再平衡之路可能來自供需的替代,而北美頁巖油或將貢獻部分增量。我們在此前報吿中也提到,在OPEC+“保份額”的市場策略下,北美頁巖油可能仍為打開OPEC供應的鑰匙。與此同時,頁巖油還是全球原油供給的“邊際生產者”。因此,對油價而言,邊際生產者頁巖油的影響很重要,可能並非邊際影響。

本篇報吿從美國頁巖油上市公司中選取了財務數據披露完備的26家企業作為研究樣本,對其經營現金流、資本開支情況、企業盈利能力和債務償還能力進行了梳理,並且對美國頁巖油企業2022年的個體增產能力進行了篩選排序。

2020-2021年頁巖油企業資本開支受累於低油價和高債務,但目前已有改善

從現金流管理的視角出發,我們認為企業盈利能力受損和債務償還風險上升可能是制約其將可支配現金流投入資本開支的主要因素。一方面,疫情對美國頁巖油企業的經營情況造成較強衝擊,資產回報率在3Q21才實現回正。而盈利是否可持續也是企業進行資本開支投入的一項決定性因素。由於2020年以來石油供需短缺和油價持續走高的核心原因在於後疫情時期供需兩側修復節奏存在差異,而非需求側的強勁增長預期,因此原油遠期曲線趨於陡峭,並不利於企業再投資。另一方面,企業的債務風險也是其能否提升資本開支的關鍵。疫情帶來的經營衝擊使頁巖油上市公司的資本結構快速惡化,同時對其短期償債能力形成了較為明顯且持續的損傷,樣本企業的流動比率從1Q20起持續走低,在4Q21才出現邊際修復。

2021-2022年原油遠期曲線抬升,頁巖油生產從“低成本運營”重回“可持續運營”

在油價預期不穩定和債務壓力的影響下,原油遠期貼水較大,頁巖油企業於2020年轉向消耗庫存井(DUC井)的“低成本運營”時期。而隨着原油價格自2020年下半年觸底回彈,頁巖油企業經營現金流也步入了快速回升通道,但資本開支復甦較慢,修復斜率大幅低於經營現金流。同期頁巖油企業籌資現金流的淨流出規模達到了2013年以來的最高水平,其中債務償付和股利支付為主要去向。我們認為,這是由於在經歷了疫情和負油價對經營情況和資本結構的強烈衝擊後,相較於將經營所得的現金流投向資本開支,企業更傾向於將這些資金用於債務償還、股利發放和股票回購,進而改善資本結構、緩解債務風險。

2021-2022年,隨着頁巖油企業淨利潤規模和ROA穩定回正,盈利能力的恢復使頁巖油企業進行產能擴張的意願有所修復,頁巖油新增鑽井活動復甦,企業逐漸重回“可持續運營”。資本結構的改善和短期償債風險的邊際緩解也使得企業可以將更多的可支配現金流用於增加資本開支。據達拉斯聯儲4Q21調研結果顯示,49%的美國能源勘探和生產公司將增加產能作為其2022年的主要經營目標。此外,隨着近期供應風險突發,原油價格曲線整體抬升,遠期價格已有較大改善。因此,我們預計2022年美國頁巖油企業的資本開支約束或將有所放鬆,使得“邊際生產者”貢獻供應增量成為可能。

往前看,頁巖油仍復產在途,新井生產邊際替代庫存井釋放,並非生產效率下降

頁巖油企業資本開支策略和生產模式的轉變是近兩年成本曲線變化的原因。疫情前,美國頁巖油企業資本開支與經營現金流的高度協同性使得美國頁巖油的產出主要依賴於新鑽油井,而DUC井則基本處於累庫狀態。但由於疫情的衝擊使得頁巖油企業對資本開支的態度更為謹慎,資本開支規模與經營現金流“脱節”,DUC井釋放貢獻了疫後的主要增產,這也使得2020年頁巖油的成本曲線下移。而2021年下半年以來,隨着活躍鑽機數量穩步提升,新鑽油井逐步恢復的同時,DUC井的釋放速度有所放緩,美國頁巖油生產成本開始均值迴歸,但這並不意味着生產效率的下降。往前看,隨着頁巖油企業盈利能力和債務壓力對資本開支側的約束逐步放鬆,我們判斷美國頁巖油企業可能重回“可持續運營”,而頁巖油邊際成本或將穩定在80美元/桶附近,這有可能是剔除供應風險溢價後的均衡價格。而對石油供需平衡表的影響,我們維持2021年11月7日發佈的研究報吿《大宗商品2022年度展望:損有餘,補不足,再均衡》中對今年美國頁巖油產量可能回到1310萬桶/天的判斷。

在市場整體高景氣度下,我們可以從盈利、債務和資本開支等維度優選頁巖油企業

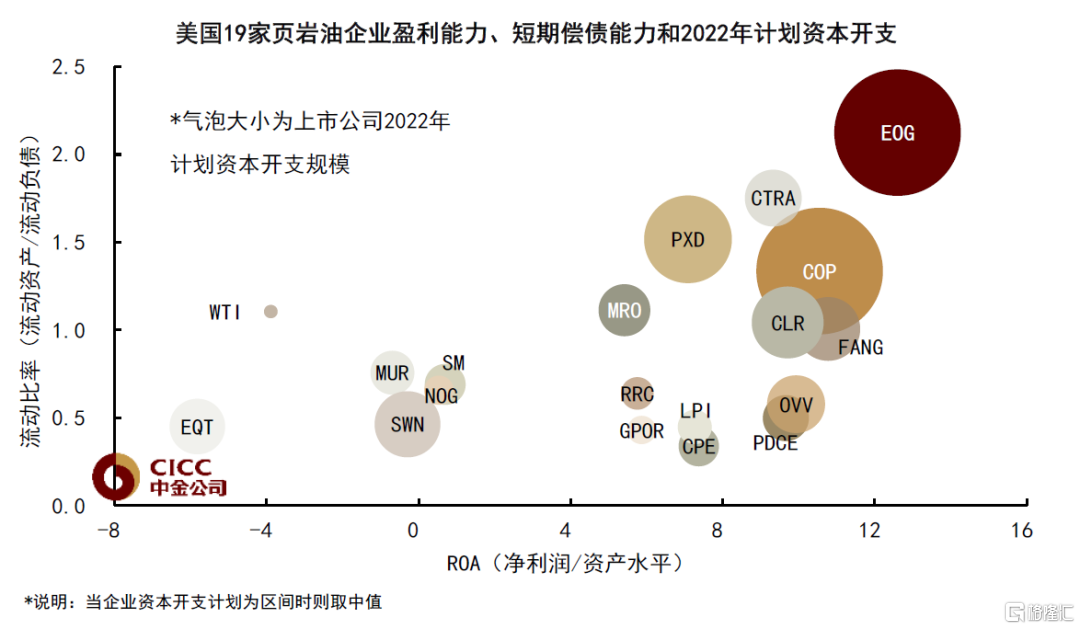

基於上述行業基本面分析,我們認為在盈利狀況日漸恢復、債務償還風險逐步緩解的情形下,美國頁巖油企業的資本開支規模有望在2022年顯著提高。我們對已經披露2022年資本開支計劃的19家美國頁巖油上市公司進行了盈利、債務和資本開支規模三維度的篩選。其中,EOG資源和先鋒自然資源這兩家公司可能兼具盈利能力和短期償債能力的優勢,且在2022年有較大規模的資本開支計劃,可能成為北美頁巖油增產的佼佼者。

正文

地緣政治衝突帶來短缺風險,“邊際生產者”是市場再平衡的關鍵之一

地緣政治衝突打破市場穩態,原油基本面的均衡路徑被迫重置

2月下旬以來的俄烏地緣衝突引發原油市場大幅震盪,布倫特油價一度攀升至140美元/桶。作為全球重要的能源供應國,俄羅斯能源產品的出口供應或難以在地緣政治風險中得以倖免。一方面,歐美將能源制裁視為對俄施壓的重要手段,當前美國已禁止進口俄羅斯的石油及其他能源商品,英國也明確表示將在2022年底前逐步停止進口俄羅斯的石油,部分石油貿易公司也自主選擇避免進口俄羅斯的能源產品。此外,為對抗歐洲的制裁舉措,俄羅斯也可能通過停止油氣供應的方式來對西方國家進行“反向制裁”。

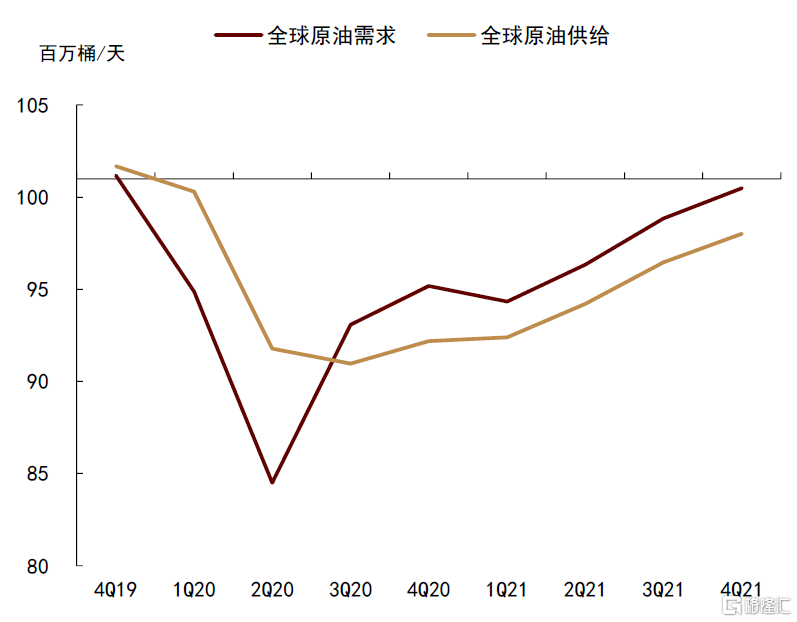

我們曾在2021年11月7日發佈的報吿《大宗商品2022年度展望:損有餘,補不足,再均衡》中提出,隨着需求“恢復式”增長漸近尾聲,2022年原油市場將逐步走出疫情後的供需修復錯配,實現基本面的再度均衡。但俄烏地緣局勢作為超預期因素,對全球原油供應的修復進程形成強烈衝擊,在制裁損傷難以避免的情形下,2022年原油基本面的再均衡路徑或將被迫重置,而此時,供給側的潛在增量便顯得尤為重要。

“邊際生產者”頁巖油是市場再平衡的關鍵之一

在OPEC+“保份額”的市場策略下,北美頁巖油可能仍為打開OPEC供應的鑰匙。OPEC在3月初的產量會議上決定在4月維持40萬桶/天的增產斜率,並提出當前原油供需緊張的核心原因在於地緣政治風險,而非基本面的結構性趨緊,因而不會大幅調整產量計劃。此外,伊核協議也尚未達成一致,俄烏衝突的發生或將進一步加大伊朗石油限制解除的不確定性。非OPEC方面,除了身處地緣政治風險的俄羅斯之外,北美頁巖油能否貢獻供應增量、緩解供應緊張備受市場關注,而頁巖油本身便因開發耗時較短、產量靈活性更高等特徵被稱為原油市場的“邊際生產者”。

那麼“邊際生產者”能否貢獻穩定的供給增量?為回答上述問題,本篇報吿從美國頁巖油上市公司中選取了財務數據披露完備的26家作為研究樣本,對其經營現金流、資本開支情況、企業盈利能力和債務償還能力進行了梳理,並且對美國頁巖油企業2022年的個體增產能力進行了篩選排序。

2020-2021年頁巖油企業資本開支受累於低油價和高債務,但目前已有改善

從油企進行現金流管理的視角出發,我們認為2020-2021年企業盈利能力受損和債務償還風險上升是制約其將可支配現金流投入資本開支的主要因素,但二者在2021年末都已有所改善。

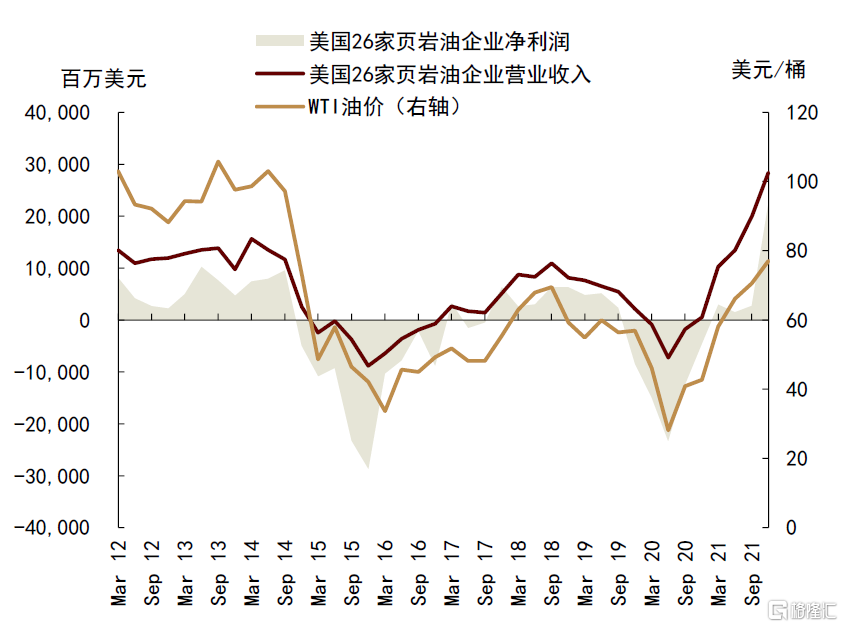

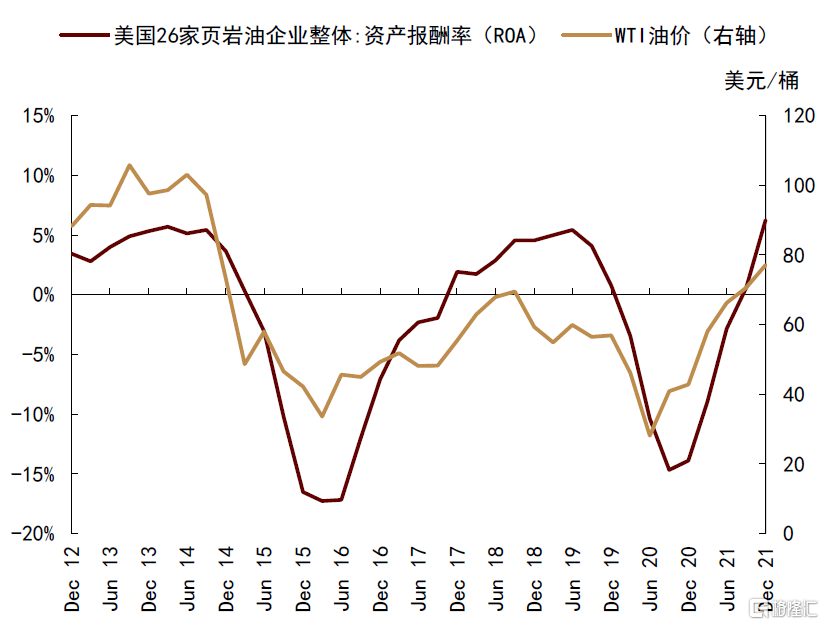

► 一方面,2020年的疫情和負油價對頁巖油企業的盈利能力造成較強衝擊。雖然企業的營業收入在2020年三季度便隨着原油價格的回升快速提升,但企業淨利潤規模是在2021年一季度才正式回到正區間,在四季度才出現了顯著修復,總規模達到了226.6億美元。從盈利能力來看,我們使用整體法計算得到樣本企業的資產報酬率(ROA)水平,發現其在2021年三季度才實現回正,2021年四季度達到了6.3%。

圖表: 頁巖油企業營收及淨利潤隨油價上升持續改善

資料來源:FactSet,中金公司研究部

圖表: 頁巖油樣本企業整體ROA於3Q21回正

資料來源:FactSet,中金公司研究部

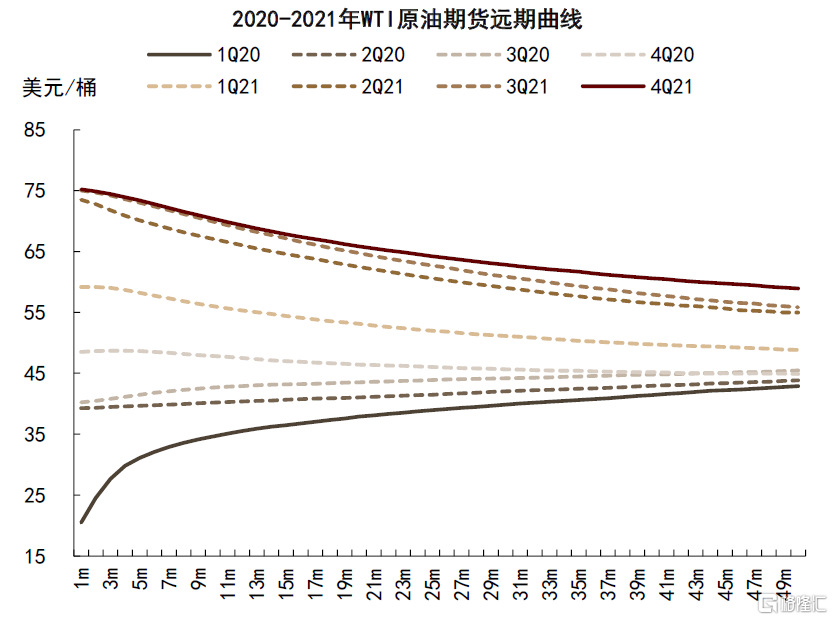

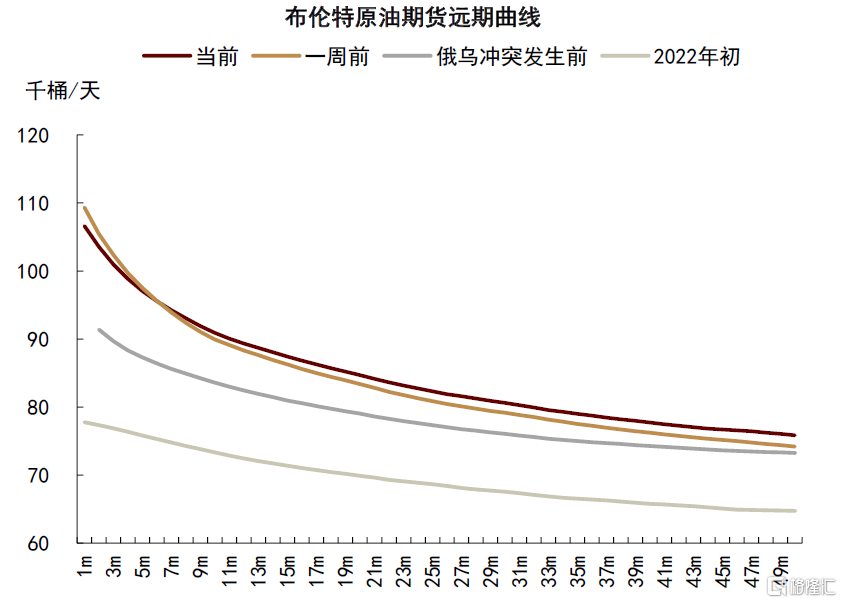

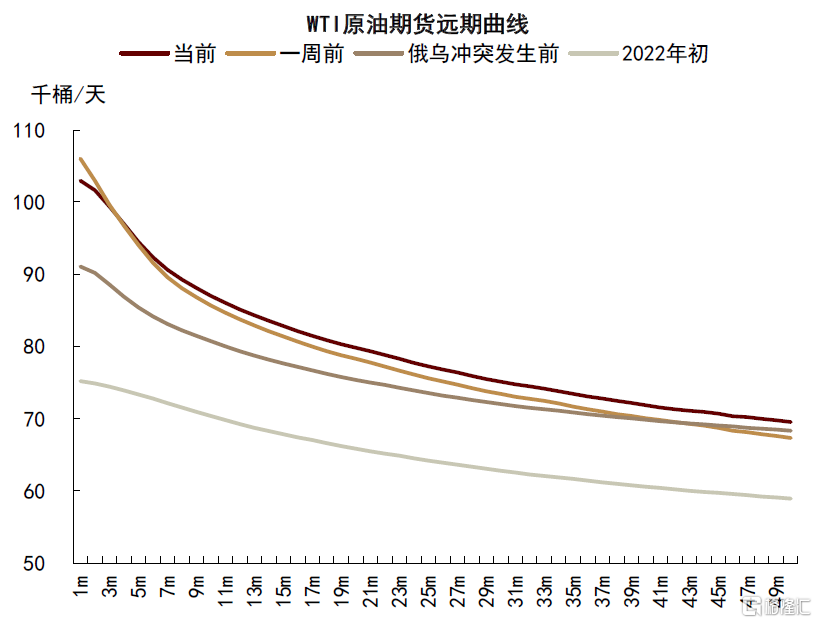

此外,盈利是否可持續也是企業進行資本開支投入的一項決定性因素。由於2020年以來,石油供需短缺和油價持續走高的核心原因在於後疫情時期供需兩側修復節奏存在差異,而不是需求側的強勁增長預期,因此在原油期貨近月價格快速走高的同時,遠期價格的抬升幅度相對較小,使得原油價格曲線出現陡峭化趨勢,不利於企業進行再投資。

圖表: 疫情後原油供需修復節奏錯位造成基本面短缺

資料來源:IEA,中金公司研究部

圖表: WTI原油期貨遠期曲線持續陡峭

資料來源:彭博資訊,中金公司研究部

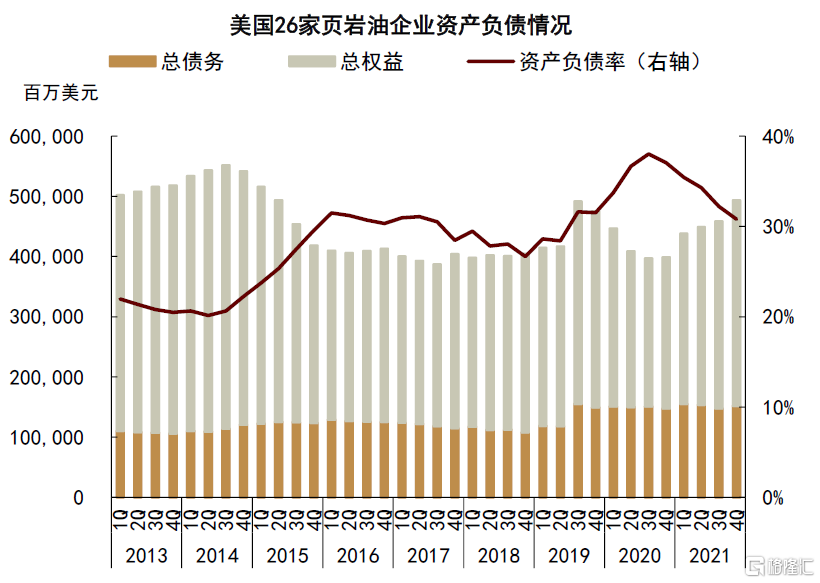

► 另一方面,企業的債務風險也是其能否提升資本開支的關鍵。2020年疫情帶來的經營衝擊使上市油企的資本結構快速惡化,資產負債率從30%增加至38%左右。從絕對數量來看,頁巖油企業的債務規模並未在2020年明顯增加,這與其債務結構中長期債務佔比較多有關。2013年至今,26家美國頁巖油企業的長期債務比例始終穩定在95%以上。

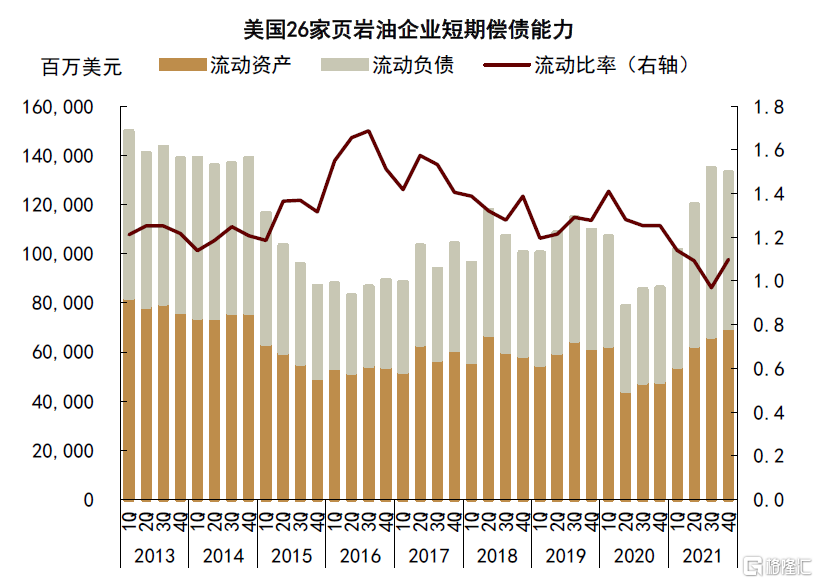

雖然債務規模並未增加,但疫情對企業經營的衝擊同樣會造成償債風險的提升。因此在經營現金流回暖後,受制於債務償付壓力的油企會傾向於將大部分現金用於資本結構和償債能力的改善,而非擴大產能。從短期償債風險來看,我們使用整體法計算了26家頁巖油企業的流動比率,發現疫情對企業短期償債能力形成了較為明顯且持續的損傷。樣本企業的流動比率從2020年一季度的1.41持續下降至2021年三季度的0.97,在2021年四季度才小幅修復至1.1。

圖表: 疫情衝擊使美國頁巖油企業資本結構有所惡化

資料來源:FactSet,中金公司研究部

圖表: 美國頁巖油企業短期償債能力受到較大沖擊

資料來源:FactSet,中金公司研究部

2021-2022年原油遠期價格有所改善,頁巖油生產從“低成本運營”重回“可持續運營”

盈利受損和債務壓力的雙重約束下,企業對增加資本開支保持謹慎,轉向消耗庫存井的“低成本運營”模式

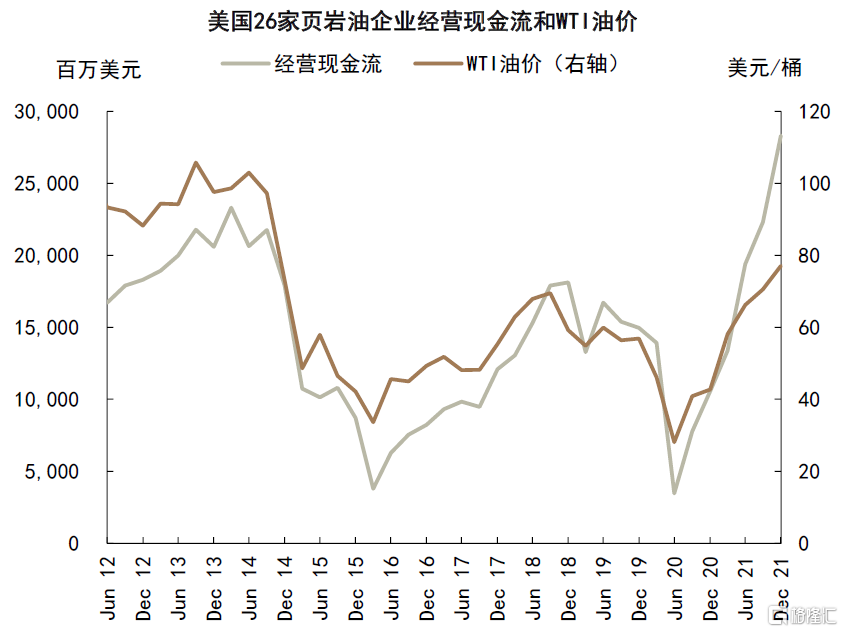

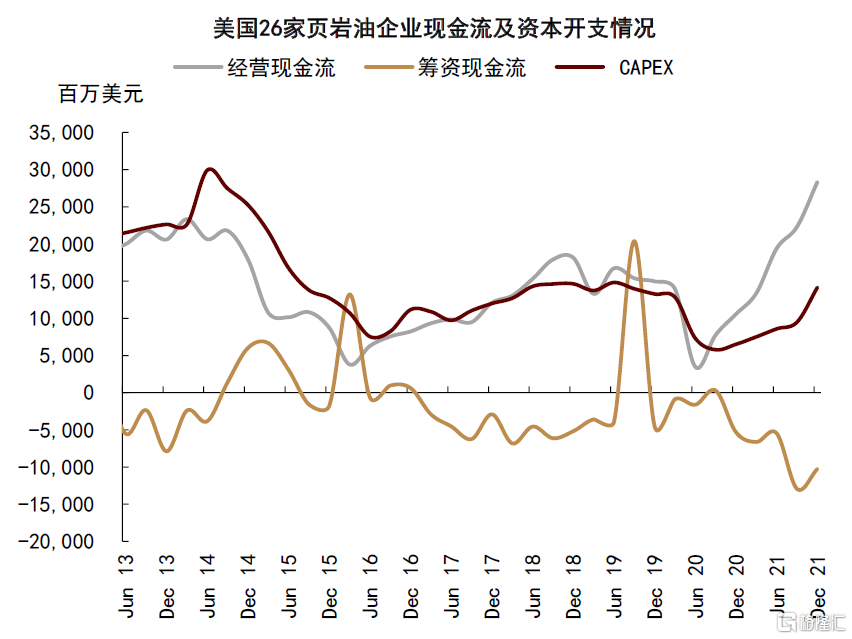

隨着原油價格自2020年下半年觸底回彈,頁巖油企業經營現金流也步入快速回升通道。2021年四季度,26家美國頁巖油企業經營現金流總量為283.2億美元,同比增加168%,較2020年二季度累計提升720%。

而有別於歷史上的高度同步性,疫情後美國頁巖油企業的資本開支規模雖然也在持續改善,但修復斜率大幅低於經營現金流。2021年四季度,26家美國頁巖油企業資本開支總規模為141.6億美元,較三季度環比增加了46.6億美元,同比提升117%,較2020年二季度累計增加94%。其中大陸能源公司(CLR)2021年11月對先鋒自然資源(PXD)特斯拉盆地資產的收購貢獻了32.5億美元的資本開支增量[1]。雖然即使扣除此項大規模收購的貢獻之後,美國頁巖油企業的資本開支也仍有環比修復,但從絕對規模來看,當前樣本企業的資本開支總規模僅為經營現金流的50%,而在2013-2019年,二者規模則基本相當。

圖表: 美國頁巖油企業經營現金流隨油價持續改善…

資料來源:FactSet,中金公司研究部

圖表: …但資本開支仍謹慎,且籌資現金流持續為負

資料來源:FactSet,中金公司研究部

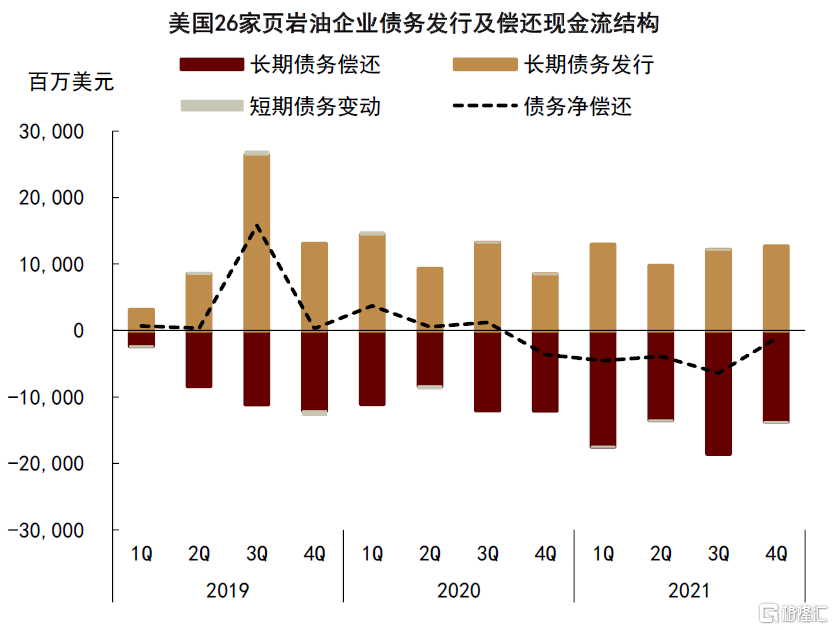

資本開支修復不足的同時,我們看到頁巖油企業籌資現金流的淨流出規模達到了2013年以來的最高水平。我們認為,這是由於在經歷了疫情和負油價對經營情況和資本結構的強烈衝擊後,相較於將經營所得的現金流投向資本開支,頁巖油企業更傾向於將這些資金用於債務償還、股利發放和股票回購,因而表現為籌資現金流量的持續淨流出。從籌資現金流結構中也可以看出,債務淨償還是2020年以來頁巖油企業籌資現金流出的最主要部分。2020年四季度至2021年三季度,債務淨償還規模佔籌資現金流總量的50-70%,而其中主要為長期債務的償付需求。此外,現金股利也是企業可支配現金流的一項重要去向,尤其是在2021年的下半年。

圖表: 債務償付、股利支付為籌資現金流主要去向…

資料來源:FactSet,中金公司研究部

圖表: …其中債務方面主要是長期債務的償付

資料來源:FactSet,中金公司研究部

原油遠期價格有所改善,2021-2022年頁巖油生產將從“低成本運營”重回“可持續運營”

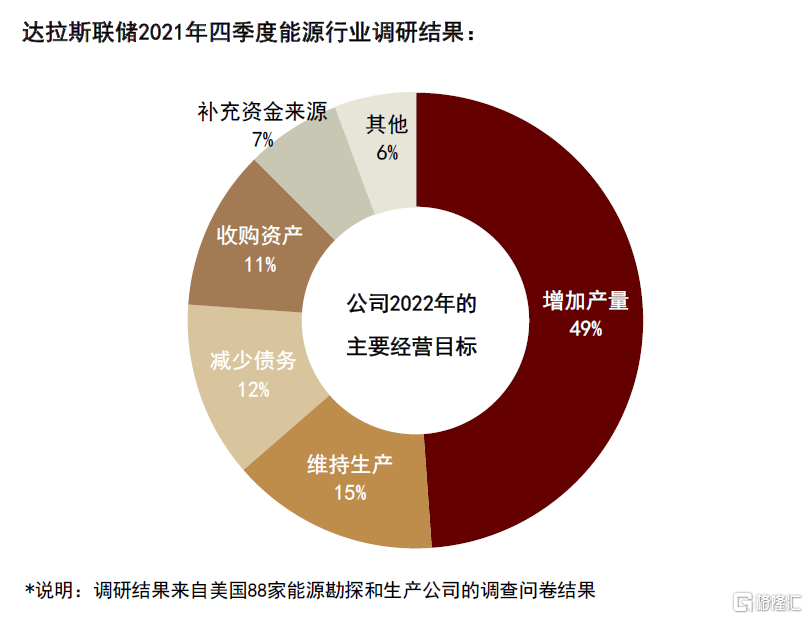

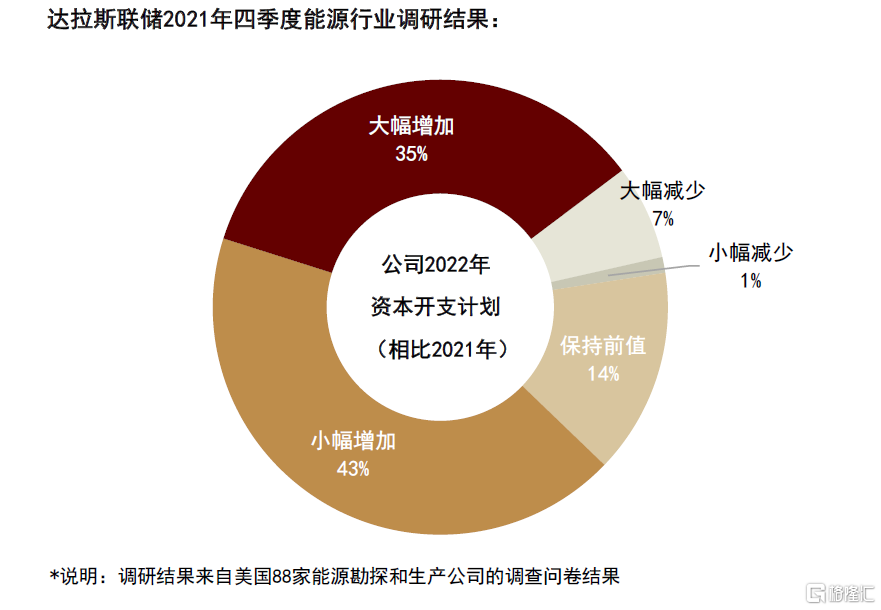

隨着頁巖油企業淨利潤規模和ROA在4Q21穩定回正,盈利能力的恢復使頁巖油企業進行產能擴張的意願有所修復。資本結構的改善和短期償債風險的邊際緩解也使得企業可以將更多的可支配現金流用於增加資本開支。據達拉斯聯儲發佈的2021年四季度能源行業調查數據顯示,49%的美國能源勘探和生產公司將增加產能作為其2022年的主要經營目標,更有78%的企業表示將在2022年增加資本開支,其中35%的企業明確表示資本開支會有“顯著提升”。

圖表: 49%的美國E&P企業將增產作為主要目標

資料來源:達拉斯聯儲,中金公司研究部

圖表: 35%的美國E&P企業表示會大幅提高資本開支

資料來源:達拉斯聯儲,中金公司研究部

此外,俄烏衝突引發了市場對供應長期受損的擔憂,進而帶動原油期貨遠期價格在近日有所抬升,更進一步地強化了油企的增產動機。當前WTI原油期貨12個月遠期價格較已較年初提高了23%,24個月遠期價格較年初提升20%。

圖表: 近期布倫特原油期貨遠月價格抬升

資料來源:彭博資訊,中金公司研究部

圖表: 近期WTI原油期貨遠月價格抬升

資料來源:彭博資訊,中金公司研究部

因而我們判斷,2022年美國頁巖油企業的資本開支約束或將有所放鬆,頁巖油生產模式將從“低成本運營”重回“可持續運營”,使得“邊際生產者”貢獻供應增量成為可能。

往前看,頁巖油仍復產在途,新井生產邊際替代庫存井釋放,並非生產效率下降

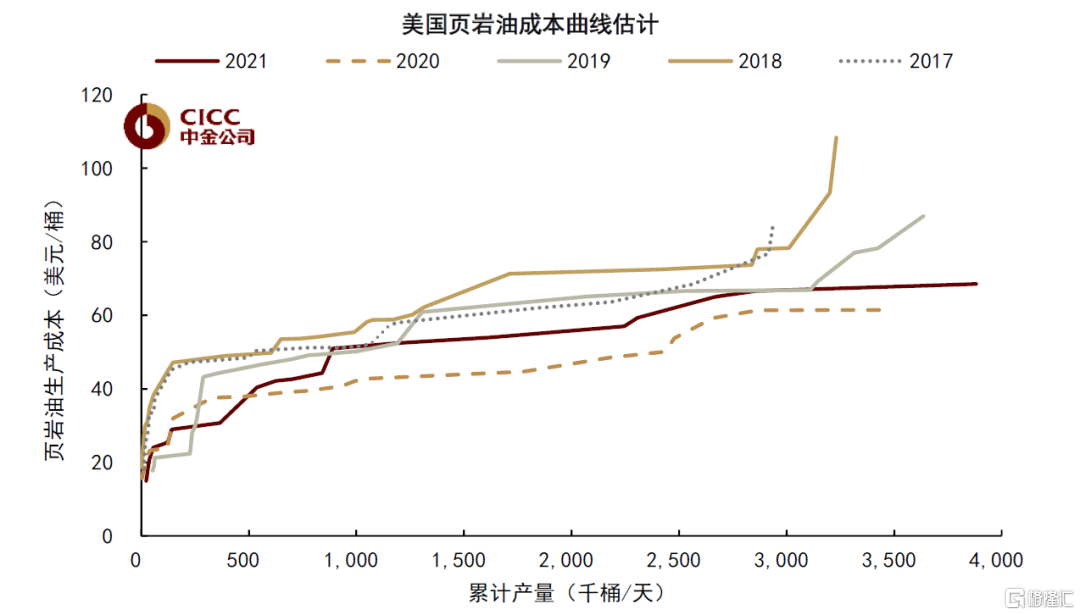

我們基於樣本企業的財務及產量數據,對2017-2021年美國頁巖油的成本曲線進行了估計。可以看到,隨着勘探和生產技術趨於成熟,2017-2019年美國頁巖油成本基本穩定在50-70美元/桶。但在2020年,成本曲線整體向下出現了明顯移動,頁巖油生產成本下降至40美元/桶附近。而這種變化在2021年出現了邊際修復,頁巖油生產成本恢復至50美元/桶附近,但仍低於疫情前水平。

圖表: 2017-2021年美國頁巖油成本曲線情況

資料來源:FactSet,中金公司研究部

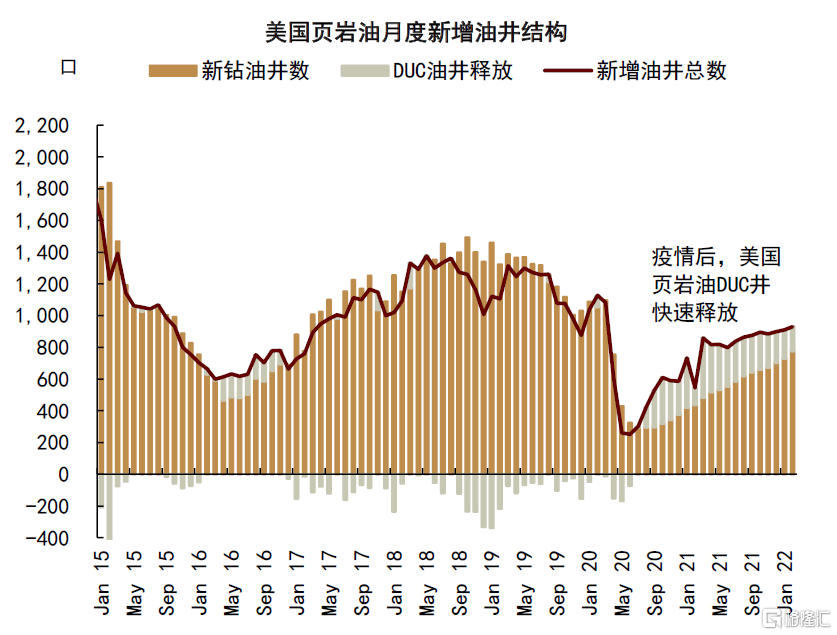

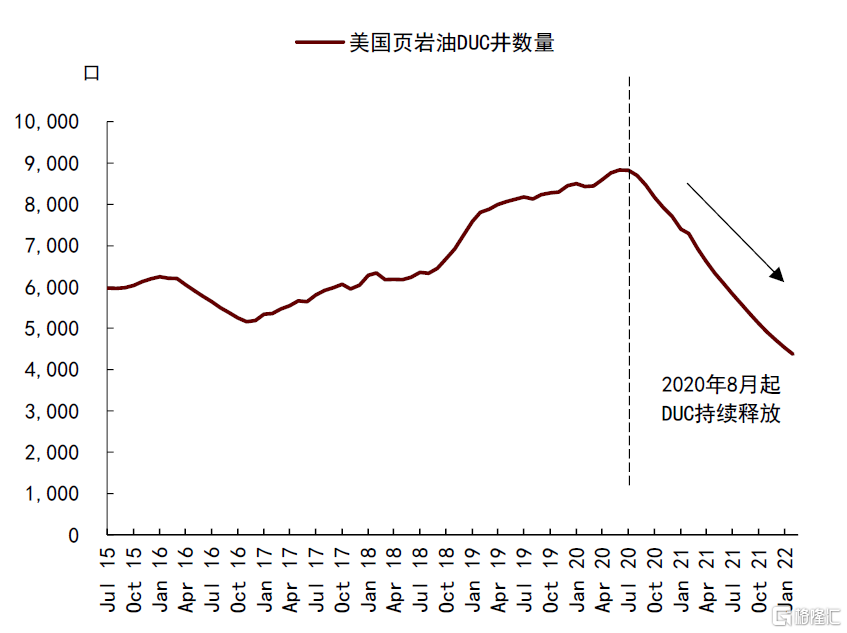

我們認為疫情後頁巖油企業資本開支策略和生產模式的轉變是成本曲線下移的原因。由於勘探和生產活動具備較高的靈活性,美國頁巖油企業資本開支與經營現金流的高度協同性使得美國頁巖油的產出主要依賴於新鑽油井,而DUC井則基本處於累庫狀態。但由於疫情的衝擊使得頁巖油企業對資本開支的態度更為謹慎,資本開支規模與經營現金流出現“脱節”,DUC井釋放成為了其疫後恢復產量的重要策略。2020年8月至2021年初,DUC井釋放約佔每月新增油井總數的30-40%。相比較於新鑽油井,DUC井的開採成本更低,因而使得2020年頁巖油的成本曲線出現明顯下移。而2021年下半年以來,隨着活躍鑽機數量穩步提升,新鑽油井逐步恢復的同時,DUC井釋放速度有所放緩,截至2022年2月,DUC井釋放在新增油井總數中的佔比已降至17%。隨着頁巖油新井生產邊際替代庫存井釋放,生產成本曲線也在2021年出現向上修復,但仍低於疫情前水平。

圖表: DUC井成為疫情後頁巖油復產的重要部分

資料來源:EIA,中金公司研究部

圖表: 頁巖油DUC井快速釋放

資料來源:EIA,中金公司研究部

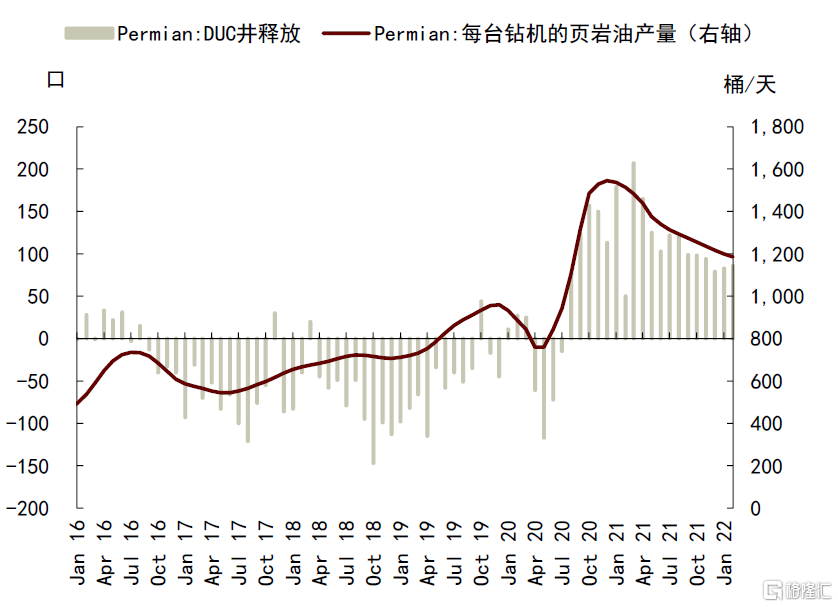

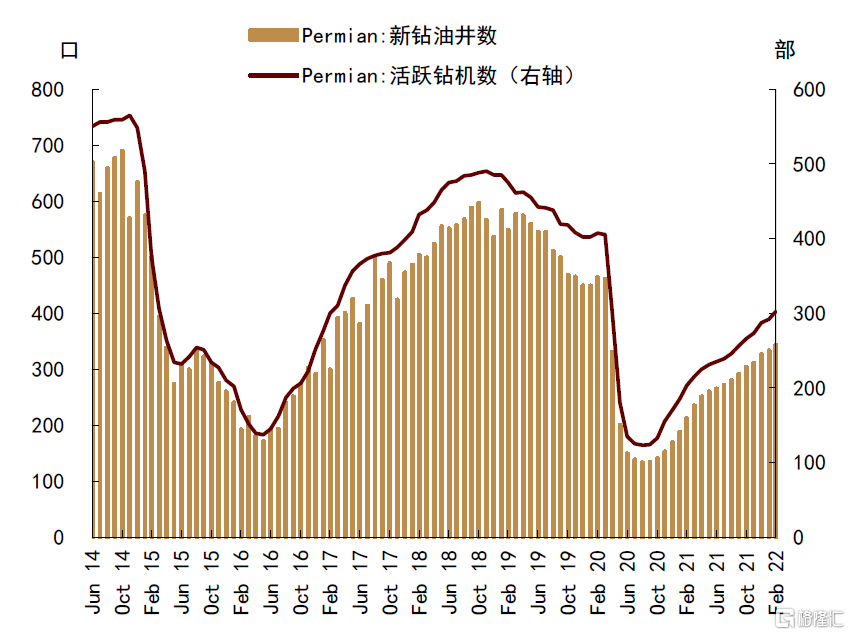

DUC井釋放使得鑽機單產有所變化,並非代表生產效率下降。我們注意到2020年以來美國頁巖油鑽機單產發生較大變化,而背後核心原因也同樣是生產模式的改變,而非生產效率的變化。以貢獻美國頁巖油60%產量的Permian產區為例,2016-2019年,Permian地區頁巖油產量提升主要依靠新鑽油井,而由於單井產量較為穩定,使得該地區頁巖油的鑽機單產也基本穩定在600桶/天。但隨着2020年以來,DUC井釋放成為了產量提升的重要部分,而其完井無需新增鑽機,因而導致鑽機單產隨之大幅提升至最高1500桶/天。2021年開始,隨着DUC井釋放速度放緩,頁巖油企業的生產模式逐步向依靠新鑽油井的常態模式轉變,鑽機單產也隨之開始向疫情前水平有所修復,2022年2月,鑽機單產已回落至1200桶/天。

圖表: Permian地區DUC井釋放提高鑽機單產

資料來源:EIA,中金公司研究部

圖表: 隨着活躍鑽機的恢復,新鑽油井穩步增加

資料來源:EIA,中金公司研究部

往前看,隨着美國頁巖油企業重回“可持續運營”模式,我們判斷頁巖油邊際成本或將穩定在80美元/桶附近,這有可能是剔除供應風險溢價後的均衡價格。而對石油供需平衡表的影響,我們維持2021年11月7日研究報吿《大宗商品2022年度展望:損有餘,補不足,再均衡》中對今年美國頁巖油產量可能回到1310萬桶/天的判斷。

美國頁巖油企業三維度篩選:盈利、債務和資本開支

基於上述行業基本面分析,我們認為在盈利狀況日漸恢復、債務償還風險逐步緩解的情形下,美國頁巖油企業的資本開支規模有望在2022年顯著提高,而當前部分上市公司也已披露了2022年的資本開支計劃。在市場整體高景氣度下,我們可以從盈利、債務和資本開支等維度優選頁巖油企業[2]。

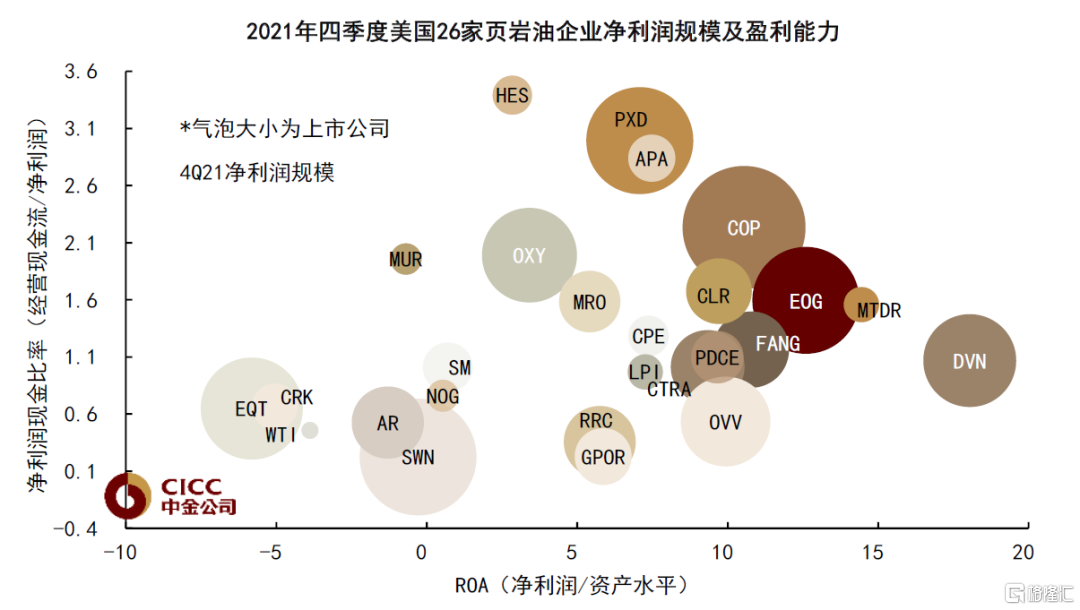

► 盈利能力篩選:我們基於淨利潤規模、ROA和淨利潤現金比率三個指標,對頁巖油企業的盈利規模、盈利能力和盈利質量進行分析,其中盈利能力為最核心的參考指標。盈利規模方面,2021年四季度26家頁巖油樣本企業的平均淨利潤規模為8.7億美元,整體ROA為6.3%。其中先鋒自然資源(PXD)、EOG資源(EOG)、戴文能源(DVN)和Diamondback能源(FANG)的盈利規模、能力及質量均處於領先水平。

圖表: 美國26家頁巖油樣本企業4Q21盈利情況篩選

資料來源:FactSet,中金公司研究部

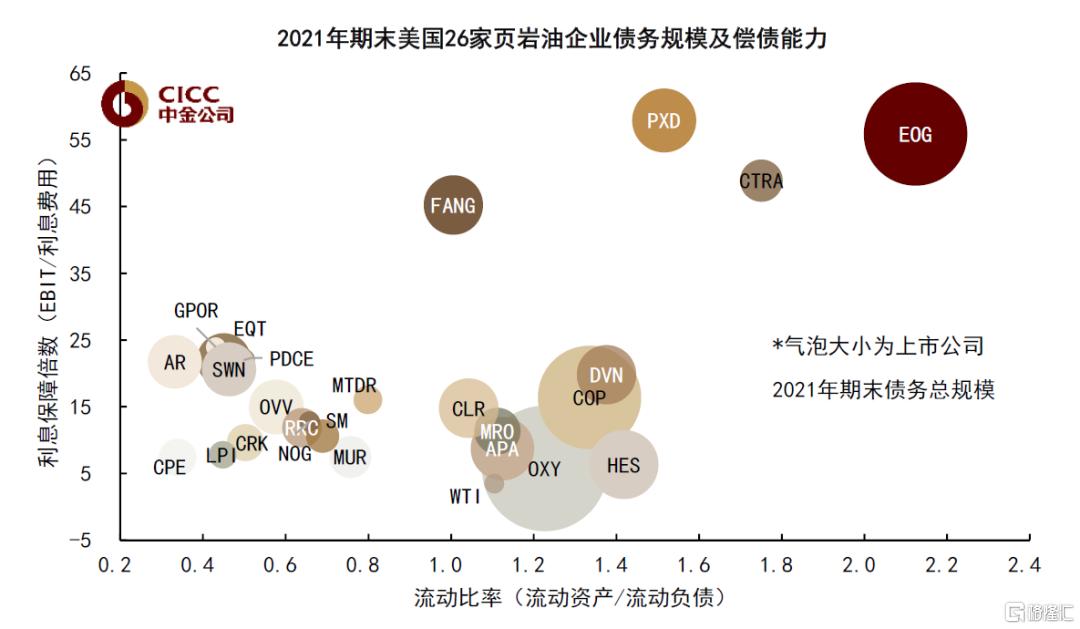

► 償債能力篩選:我們基於總債務、流動比率和利息保障倍數三個指標,對頁巖油企業的債務規模、短期償債能力和長期償債能力進行分析,其中短期償債能力為核心參考指標。2021年四季度26家美國頁巖油樣本企業整體的流動比率為1.1,利息保障倍數為15.9。從企業個體分佈來看,EOG資源、Coterra能源(CTRA)、先鋒自然資源和Diamondback能源四家的短期和長期償債能力均有明顯優勢,而以西方石油(OXY)、大陸資源(CLR)、戴文能源等為代表的部分企業也具備相對較好的短期償債能力。

圖表: 美國26家頁巖油樣本企業4Q21債務情況篩選

資料來源:Factset,中金公司研究部

► 2022年增產能力篩選:我們從盈利能力(ROA)、償債能力(流動比率)和2022年資本開支規模三個維度,對19家已經披露了2022年資本開支計劃的美國頁巖油企業進行篩選及排序。其中,EOG資源和先鋒自然資源這兩家公司兼具盈利能力和短期償債能力的優勢,且在2022年有較大規模的資本開支計劃,分別為43-47億美元和33-36億美元,可能成為北美頁巖油增產的“第一梯隊”。Coterra能源、Diamondback能源和大陸資源三家頁巖油公司則屬於“第二梯隊”,其2022年資本開支計劃規模分別為14-15億美元、17.5-19億美元和23億美元。

圖表: 盈利、債務和資本開支計劃三維度篩選美國頁巖油企業