主要數據

行業: 醫藥股價: 13.02 港元目標價: 20.50 港元 (+57.5%)市值: 319.96 億港元2021全年業績穩步增長,符合預期

公司2021年營收同比增長20.0%至人民幣83.37億元,分板塊看,心腦血管線、消化線、眼科線、皮膚線營收分別錄得37.58億元(+19.3%)、32.29億元(+24.7%)、3.85億元(+28.7%)、3.13億元(+42.5%)。毛利同比增長21.7%至62.47億元,毛利率提升1.0pp至74.9%,淨利潤同比增長18.4%至30.25億元,淨利率略微下滑0.5pp至36.3%。全按藥品銷售收入口徑,營收、毛利、淨利潤增速分別為24.8%、24.7%、18.4%。銷售費用率同比提升0.9pp至30.5%,主要由於新業務前期投入以及學術活動恢復所致。行政費用率同比提升1.7pp至5.3%。每股股息49.10人民幣分(+18.7%),派息率維持40%。

國內+海外積極佈局開放式創新藥孵化平台,迎來新品上市收穫期

期內,公司持續研發投入,研發開支同比增長40.2%至7.39億元,佔收入比重提升1.3pp至8.9%。公司通過1)股權投資海外biotech/biopharma臨牀相對成熟的創新品種;2)產業化投資擁有創新技術平台的國內biotech;3)委託CRO公司進行自主定製創新品種,實現強強聯合,優勢互補,未來將持續圍繞first-in-class和me-better中具備差異化競爭優勢的創新品種,加速推動國產創新藥臨牀開發和商業化兑現效率,致力於打造鏈接醫藥創新與商業化的開放式創新藥孵化平台。目前,公司已佈局30款處於不同研發階段的創新管線,預計未來3年將有8款重磅新品在中國獲批上市:1)地西泮鼻噴劑、替瑞奇珠單抗(原:替拉珠單抗)、甲氨蝶呤(預充式)銀屑病適應症,均已在中國遞交NDA申報並獲受理,預計2022年內獲批上市;2)甲氨蝶呤(類風濕關節炎適應症)、德度司他片、亞甲藍腸溶緩釋片、Plenity等新品,有望於2023-2024年獲批上市。

康哲美麗加速擴充產品矩陣,多業務線縱深發展

得益於公司深耕皮膚領域多年的醫生、渠道、推廣資源,以及與醫美公司盧凱和旭俐醫療的資源整合,“康哲美麗”快速發展,銷售團隊增至600人,產品矩陣圍繞1)皮膚處方藥(喜遼妥、安束喜);2)輕醫美產品(玻尿酸Vmonalisa、OmegaVL線雕);3)光電類儀器(聚焦超聲塑身儀);4)皮膚學級護膚品(艾蓓爾、美斯蒂克等);運營體系初具雛形,未來將通過收併購持續豐富產品線和人才資源。除此,公司獨立分拆眼科業務線,產品佈局包括眼科處方藥、眼科器械、消費級別產品等,我們認為憑藉公司1.7萬名眼科醫生資源,以及廣泛的醫院和零售藥店網絡,有望提高眼科線規模和運營效率。此外,原有業務板塊中黛力新將進入第七批集採,我們認為對業績影響相對有限,假設悲觀情況下,波依定、優思弗均進入2023年第八批集採,綜合考慮以上3個品種原研口服慢病藥、OTC銷售佔比高、品牌力強等特點,且根據IQVIA數據分析得出,未中標原研藥有望保留至少50%-60%銷售額,整體來看,集採潛在影響相對可控,出現銷售額斷崖式下降的概率不大。

調整目標價至20.50港元,買入評級

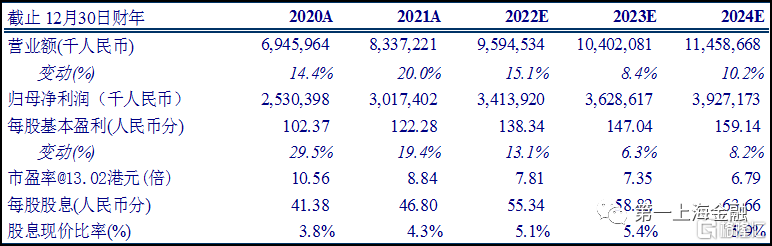

我們保守考慮創新管線以及皮膚醫美產品價值,併合理考慮2個產品進入集採的影響,根據PE估值法,測算得出目標價20.50港元,較現價有57.5%上升空間,對應2023年12倍市盈率,維持買入評級。

圖表1:盈利預測

資料來源:公司資料、第一上海預測

來源:第一上海金融

原標題:第一上海丨【公司研究】康哲藥業(867,買入):積極佈局開放式創新藥孵化平台,多業務線縱深發展,迎來新品上市收穫期