本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

3月議息會議,美聯儲宣佈2018年以來首次加息。點陣圖顯示有12名委員認為2022年至少再加息6次,經濟預測方面,美聯儲下調今年經濟增長預期,同時大幅上調通脹水平預測。鮑威爾表示持續加息是合適的,最快可以在5月開始縮表。我們預計美聯儲年內加息6次左右,縮表或於今年年中開始,加息節奏較快,後續加息節奏取決於通脹水平與經濟增速。短期內10年期美債收益率或將震盪上行,10年期中國國債收益率或呈現震盪格局。

議息會議結果:利率工具方面,在本次議息會議上,美聯儲上調聯邦基金利率25個基點至0.25%-0.5%;資產購買方面,決定將美聯儲持有的美國國債的所有本金支付在拍賣中展期,並將美聯儲持有的機構債務和機構抵押貸款支持證券的所有本金支付再投資於機構 MBS。經濟預期方面,美聯儲增加了“通貨膨脹率仍然居高不下,反映了與大流行相關的供需失衡,能源價格上漲以及更廣泛的價格壓力”以及“俄烏衝突對美國經濟的影響是高度不確定的,但在短期內,衝突和相關事件可能會對通脹造成額外的上行壓力,並給經濟活動帶來壓力”的表述。

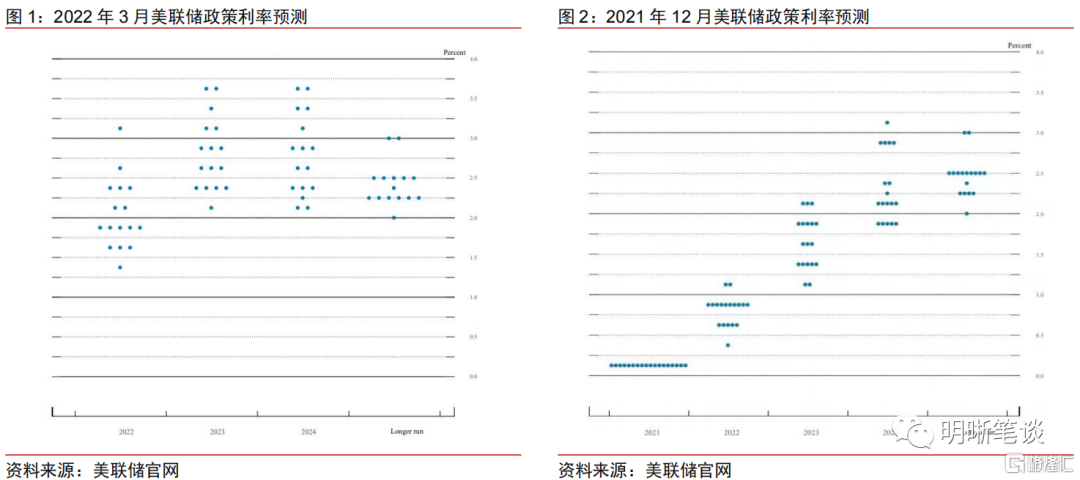

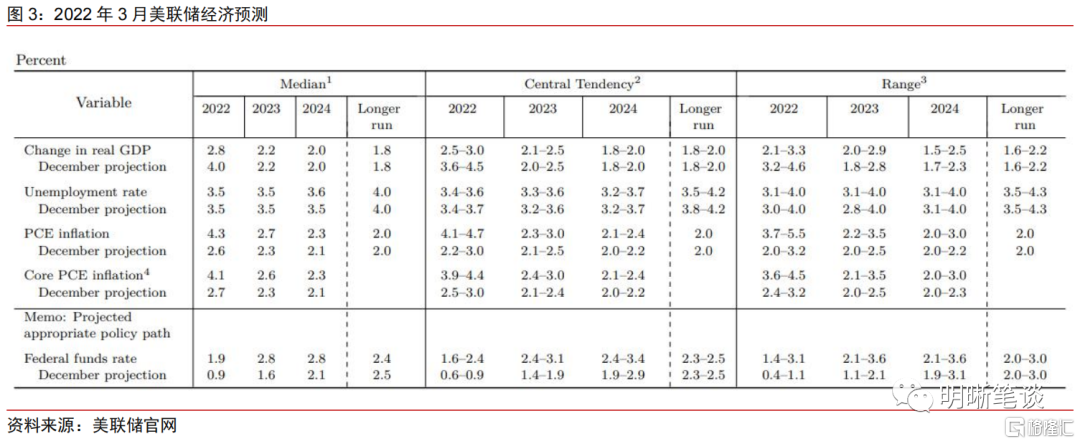

政策利率預測與經濟前景預測:政策利率預測的點陣圖顯示,所有委員預計將在2022年加息,且有12名委員認為2022年至少再加息6次。經濟前景預測方面,美聯儲繼續下調今年經濟增長預測,同時大幅上調通脹預測。預期2022年GDP增長2.8%(2021年12月預期4.0%);預期2022年失業率為3.5%(2021年12月預期3.5%);預期2022年PCE通脹率為4.3%(2021年12月預期2.6%)。

鮑威爾講話要點:高通脹、經濟強勁和勞動力市場強勁且緊張的背景下,持續加息是合適的,並且美聯儲需要儘可能快地使利率回到更加中性的水平。最快可以在5月開始縮表,縮表計劃框架將與上一次相似,縮錶速度將比上次更快。貨幣政策對通脹和經濟的影響有滯後效應,經濟狀況能夠承受緊縮的貨幣政策。預期通脹將保持高水平直到年中,將在今年下半年回落。相信美聯儲可以在維持就業市場強勁的同時緩解通脹。

美聯儲言行一致並繼續釋放鷹派信號,俄烏衝突對於美國經濟的影響仍高度不確定。美聯儲上調近三年通脹預測,反映美聯儲認為通脹上漲衝擊將較為持久,同時點陣圖顯示今年加息次數為7次,並且2023年與2024年目標利率高於長期中性利率,美聯儲繼續釋放較強鷹派信號。此次會議開啟2018年12月以來首次加息,美聯儲3月加息幅度與時點與1月議息會議與鮑威爾之前發言一致。鮑威爾表示預期通脹將保持高水平直到年中,將在今年下半年回落,短期仍有石油價格、大宗商品價格上漲導致的通脹上行壓力,如果通脹數據顯示需要更快地加息,美聯儲會採取行動。鮑威爾在聽證會上也表示美聯儲可能會在一次或多次會議上將聯邦基金利率上調25個基點以上。鮑威爾表示俄烏衝突對於美國經濟的影響是高度不確定的,除了全球石油和大宗商品價格上漲的直接影響外,俄烏衝突可能會抑制國外的經濟活動並進一步破壞供應鏈,將通過貿易和其他渠道對美國產生溢出效應。我們認為美聯儲緊縮節奏需觀察後續俄烏衝突持續時間、歐美製裁的破壞性與持續性、經濟增速以及通脹水平。

點陣圖顯示加息節奏加快並且全年加息次數為7次,我們預計美聯儲加息次數為6次左右。本次會議點陣圖顯示2022年加息次數為7次,較2021年12月點陣圖顯示的加息次數增加了4次。當前俄烏衝突升級,國際能源、金屬、糧食價格飆升,推升美國通脹水平持續攀升。此次經濟預測中,美聯儲對於PCE和核心PCE的預測也均較去年12月預測大幅提升。鮑威爾在新聞發佈會上表示美聯儲有一個年內穩步加息的計劃。美聯儲需要儘可能快的使利率回到更加中性的水平,然後如果情況合適會將利率提升至超過中性水平。部分美聯儲官員表示若通脹沒有如預期放緩則支持後續更快加息。我們預計美聯儲年內加息6次左右、加息節奏較快,後續加息節奏需關注美國通脹水平與經濟增速。

縮表或今年年中開始,縮錶速度將比上次更快。美聯儲3月下調了經濟增速預測,上調了通脹預測。在通脹難以較快回落、經濟前景存在一定不確定性的背景下,鮑威爾在新聞發佈會上表示縮表的時機已經到來,此次會議上縮表討論取得了良好的進展,最快可以在5月開始縮表,縮錶速度將比上次更快,會議紀要將披露更詳細的內容。此外,鮑威爾在3月聽證會中表示在三年的時間內,美聯儲資產負債表會回到需要的水平。多位美聯儲官員表示需在今年開啟縮表,並且較多美聯儲官員支持縮表節奏應快於上一輪縮表,部分官員傾向於於今年第二季度或年中開啟縮表。我們維持在《債市啟明系列20220224—如何看待美國今年財政力度以及發債節奏?》中“美聯儲或於今年年中開啟縮表”的判斷。

市場預計美聯儲2022年後續會議均加息,5月會議加息50個基點。俄烏衝突導致通脹風險進一步上行,美國通脹回落時點推遲且不確定性增加。根據5年期盈虧平衡通脹率和最新密歇根大學通脹預期,當前美國通脹預期近期由於俄烏戰爭再次驟升,創2008年以來最高值。根據芝加哥商品交易所FedWatch工具,市場預期美聯儲2022年後續會議均加息,在5月議息會議上完成2000年以來第一次加息50個基點,並2022年底目標利率區間為2.00%-2.25%。

預計美聯儲或於年內加息六次左右,短期內10年期美債收益率或將震盪上行,10年期中國國債收益率或呈現震盪格局。根據本次議息會議點陣圖和鮑威爾的講話,我們認為今年年內美聯儲可能完成6次左右加息,加息節奏較快,後續加息節奏取決於通脹水平與經濟增速;縮表或於今年年中開始,最早可以在5月開啟,此輪縮錶速度將快於上一輪。對於美債利率而言,在疫情擾動消退,通脹增速短期難以較快回落的背景下,通脹高企持續與加息預期或推動通脹預期與實際利率上行,10年期美債利率或震盪上行。但須注意俄烏衝突後續演變對於美國經濟、通脹負面影響的持續性與嚴重性,可能會進一步影響美聯儲緊縮決定。對於中債利率而言,經濟穩健增長信號較強,但寬信用兑現節奏仍偏慢並存在一定不確定性,短期內10年期中國國債利率或呈現震盪格局。

正文

議息會議結果

利率工具方面,在本次議息會議上,美聯儲上調聯邦基金利率25個基點至0.25%-0.5%。理事會一致投票決定將準備金餘額支付的利率提高至0.4%,自2022年3月17日起生效。基礎信貸利率提高25個基點至0.5%不變。

資產購買方面,美聯儲將持有的證券進行再投資。聲明稱:“將美聯儲持有的美國國債的所有本金支付在拍賣中展期,並將美聯儲持有的機構債務和機構抵押貸款支持證券 (MBS) 的所有本金支付再投資於機構 MBS。”並且委員會預計將在即將召開的會議上開始減少其持有的國債和機構債務以及機構抵押貸款支持證券。

經濟預期方面,美聯儲增加了“通貨膨脹率仍然居高不下,反映了與新冠大流行相關的供需失衡,能源價格上漲以及更廣泛的價格壓力”以及“俄烏衝突對美國經濟的影響是高度不確定的,但在短期內,衝突和相關事件可能會對通脹造成額外的上行壓力,並給經濟活動帶來壓力”的表述。經濟活動和就業指標繼續增強。近幾個月就業增長穩健,失業率實質性下降。通貨膨脹率仍然居高不下,反映了與新冠大流行相關的供需失衡,能源價格上漲以及更廣泛的價格壓力。俄烏衝突正在造成巨大的人類和經濟困難。對美國經濟的影響是高度不確定的,但在短期內,俄烏衝突和相關事件可能會對通脹造成額外的上行壓力,並給經濟活動帶來壓力。

美聯儲政策利率預測與經濟預測

本次議息會議美聯儲更新了政策利率預測與經濟預測。政策利率預測的點陣圖顯示,所有委員預計將在2022年加息,且有12名委員認為2022年至少再加息6次。美聯儲官員預計2023年年底利率將達到2.8%,2024年年底利率將保持在2.8%,長期利率預期中值為2.4%。

美國經濟前景預測,經濟增長方面,美聯儲預期2022年GDP增長2.8%,2021年12月預期4.0%;預期2023年增長2.2%,2021年12月預期2.2%;預期2024年增長2.0%,2021年12月預期增長2.0%;更長週期預計增長1.8%,2021年12月預期增長1.8%。

失業率方面,美聯儲預期2022年失業率為3.5%,2021年12月預期3.5%;預期2023年為3.5%,2021年12月預期3.5%;預期2024年為3.6%,2021年12月預期3.5%;更長週期預期為4.0%,2021年12月預期4.0%。

通脹方面,美聯儲預期2022年PCE通脹率為4.3%,2021年12月預期2.6%;預期2023年為2.7%,2021年12月預期2.3%;預期2024年增長2.3%,2021年12月預期2.1%;更長週期預期為2.0%,2021年12月預期2.0%。預期2022年核心PCE通脹率為4.1%,2021年12月預期2.7%;預期2023年為2.6%,2021年12月預期2.3%;預期2024年增長2.3%,2021年12月預期2.1%。

鮑威爾的講話

美聯儲主席鮑威爾在當日新聞發佈會上表示:高通脹、經濟強勁和勞動力市場強勁且緊張的背景下,持續加息是合適的,並且美聯儲需要儘可能快的使利率回到更加中性的水平;最快可以在5月開始縮表,縮表計劃框架將與上一次相似,縮錶速度將比上次更快;貨幣政策對通脹和經濟的影響有滯後效應,經濟狀況能夠承受緊縮的貨幣政策;預期通脹將保持高水平直到年中,將在今年下半年回落;相信美聯儲可以在維持就業市場強勁的同時緩解通脹。

加息方面,鮑威爾表示:持續加息是合適的,如果如果通脹數據顯示需要更快地加息,美聯儲會採取行動,美聯儲有一個年內穩步加息的計劃;美聯儲需要儘可能快的使利率回到更加中性的水平,然後如果情況合適會將利率提升至超過中性水平;到今年年底,目標利率將大致處於或高於長期中性利率;事後來看,美聯儲更早的行動是更合適的;此外,金融環境已經計入加息因素。

縮表方面,鮑威爾表示:縮表的時機已經到來,美聯儲將縮減資產負債表,以確保高通脹不會根深蒂固;此次會議上縮表討論取得了良好的進展,最快可以在5月開始縮表,縮表計劃框架將與上一次相似,縮錶速度將比上次更快,會議紀要中會記錄更詳細的委員會討論內容。同時鮑威爾表示縮減資產負債表也能夠加大緊縮力度,縮表可能相當於一次額外的加息。

經濟方面,鮑威爾表示:奧密克戎變異株疫情造成的經濟放緩温和而短暫;俄烏衝突對於美國經濟的影響是高度不確定的,除了全球石油和大宗商品價格上漲的直接影響外,俄烏衝突可能會抑制國外的經濟活動並進一步破壞供應鏈,將通過貿易和其他渠道對美國產生溢出效應;金融市場的波動,特別是持續的波動可能會收緊信貸條件並影響實體經濟;但經濟衰退的可能性並不是特別高,因為目前經濟強健,勞動力市場也很強勁且緊張,工資和就業增長繼續保持在較高水平,家庭和企業資產負債表強勁,因此所有跡象都表明經濟強勁,經濟狀況能夠承受緊縮的貨幣政策;2.8%的經濟增速預期仍然是非常強勁的預期。此外,貨幣政策對通脹和經濟的影響有滯後效應,推高利率和縮表會減少對經濟活動的支持,將使經濟放緩。

就業方面,鮑威爾表示:沒有穩定的物價,就無法實現就業最大化;相信美聯儲可以在維持就業市場強勁的同時緩解通脹,認為失業率仍可以保持在3.5%因為在疫情衝擊前通脹與失業率的聯繫不是很緊密,以及工資增長雖然會回落但是仍然具有吸引力,在推動充分就業的同時不會推升通脹;工資上漲會使得勞動力市場更具有吸引力;此外,目前退休後回到勞動力市場的人不多。

通脹方面,鮑威爾表示:供應中斷加劇,持續時間超過想象;預計在勞動力市場強勁的情況下,通脹率將回歸至2%;通脹需要更長的時間才能達到目標。預期通脹將保持高水平直到年中,將在今年下半年回落,明年通脹會以更快速度下降,並認為最初通脹下降主要會是由於供應鏈緩解而不是貨幣政策;能源價格上漲推高通脹,並認為短期通脹上行壓力主要來自石油價格和其他大宗商品價格,天然氣價格對於通脹的推升壓力較為有限,因為美國有本國的天然氣供應;另一方面,航運的供應鏈問題會影響通脹,很多國家和企業不想接觸俄羅斯商品,所以供應鏈會更復雜,並且通脹在服務業蔓延是令人擔憂的;預計通脹於今年下半年開始下降,但今年通脹仍然會很高,不過會低於去年通脹水平;勞動力參與率提升會有助於緩解工資壓力以及通脹壓力,預計工資漲幅將回落;不確定工資和通脹共同上漲的現象會持續多久,但是美聯儲沒有看到工資與價格螺旋上升開始或已經根深蒂固的跡象;希望通過美聯儲工具降低需求,使其更好地與供應保持一致,以降低通脹。

美國近期基本面

近日,美國新型冠狀病毒新增確診人數快速回落至較低水平,美國疫情情況明顯好轉。截至2022年3月14日,美國新型冠狀病毒累計確診人數達到7879萬人,累計死亡人數96萬人,3月14日美國新型冠狀病毒當日確診人數為0.69萬人。由於Omicron新毒株病毒引發的疫情高峯已過,2022年2月以來新冠確診病例以及死亡病例快速回落。

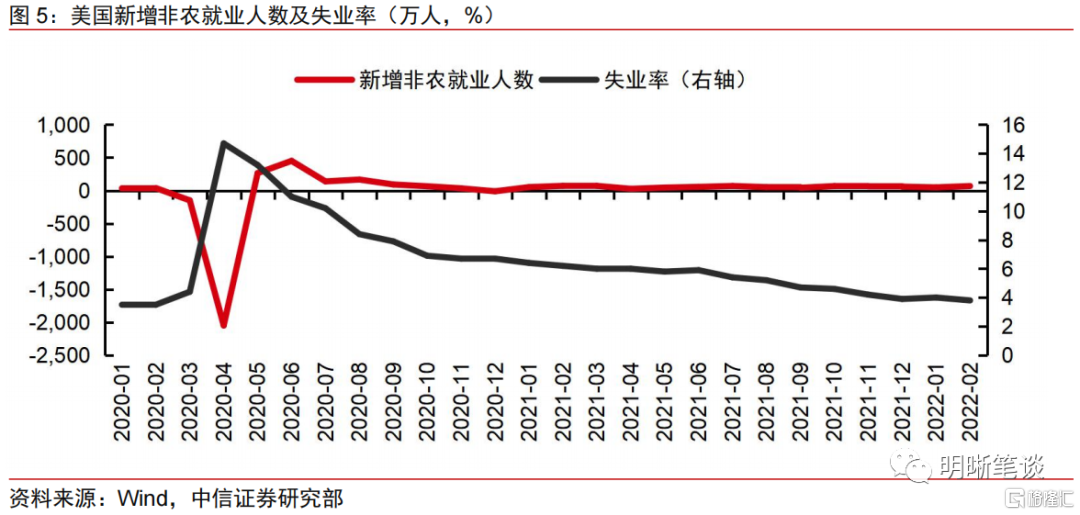

從非農就業人數變化來看,就業修復遠超預期,勞工短缺邊際緩解。美國2月季調後非農就業人口增加67.8萬人,遠超預期,創2021年7月以來新高,失業率下降至3.8%,為2020年2月以來新低。同時,1月非農由增46.7萬人上修至增48.1萬,2021年12月非農由增51.0萬人上修至增58.8萬人,2021年12月與今年1月上修後合計新增9.2萬人。2月美國新增非農就業人數遠超市場預期,從新增非農就業人數走勢來看,2021年12月與今年1月非農數據顯示勞動力市場超預期回暖,2月非農就業人數進一步遠超預期向好,表明美國就業市場正在穩步復甦。失業率則繼續下降,降低0.2個百分點至3.8%,逐步接近2020年2月3.5%的水平。

Omicron變異毒株疫情對於經濟的影響逐步消退,居民對於此輪新冠變異毒株疫情衝擊敏感性降低,財政刺激退坡後,儲蓄水平迴歸常態或是2月新增非農就業人數遠超市場預期的主要原因。Omicron變異毒株導致新一輪疫情的高峯期已過,2月新冠新增病例在1月驟降的基礎上進一步減少,雖然新冠死亡病例數仍在上升,但居民對於疫情的擔憂以及敏感性減弱。同時,對於個人的財政刺激於去年9月逐漸消退後,居民儲蓄恢復常態化水平,或提升居民就業意願。

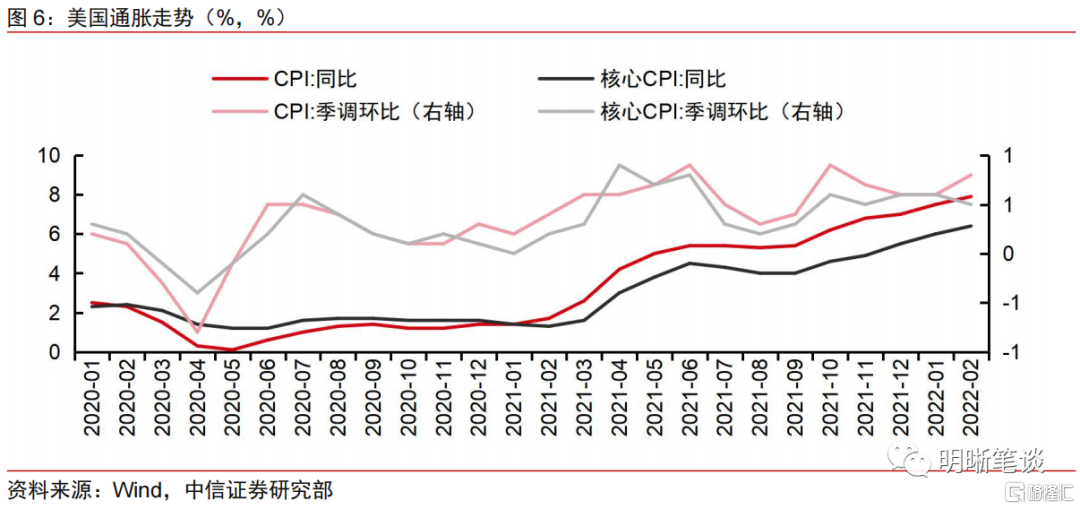

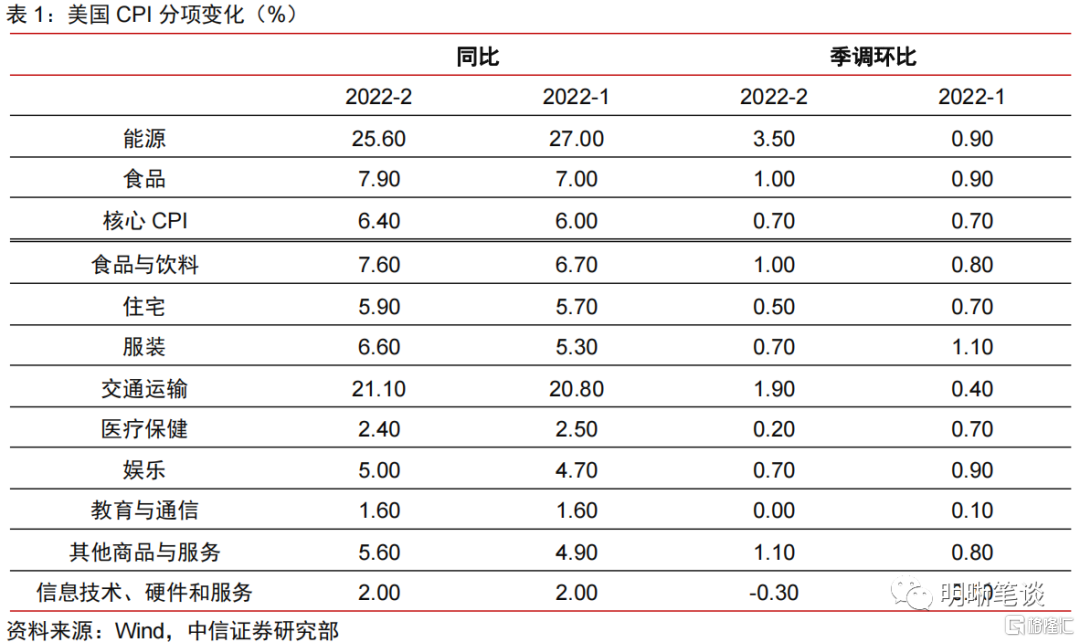

通脹方面,2022年2月CPI再創新高,三分法下能源項、食品項為推動通脹的主要因素,八分法下交通運輸項與食品與飲料項是拉昇通脹的主要因素,主要為俄烏衝突導致國際能源、糧食價格上漲。美國2022年2月CPI同比升7.9%,再創1982年以來新高。核心CPI同比升6.4%,創1982年8月以來的最高漲幅。分項來看,三分法下2月CPI同比增速最高的為能源項,CPI能源分項同比增速達25.6%,環比上漲3.5%,其中汽油價格同比上漲38.0%,環比上漲6.6%。食品價格同比上漲7.9%,環比上漲1.0%。八分法下2月CPI同比增速最高的為交通運輸服務項,交通運輸價格同比上漲21.1%,環比上漲1.9%,其中汽油價格大幅上漲推動發動機燃料價格同比上漲38.1%。此外,在美國CPI組成中權重佔比約三分之一的住房價格(八分法下住宅項的細分項)持續上漲,同比增長4.7%。

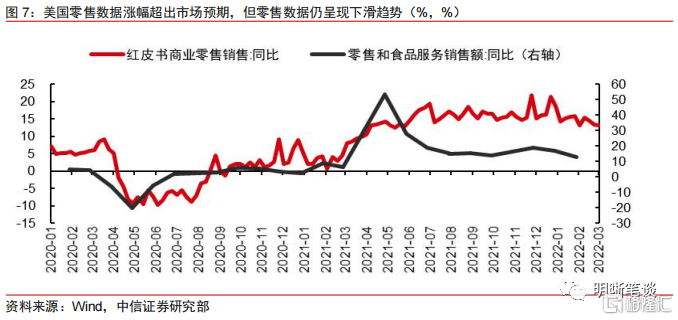

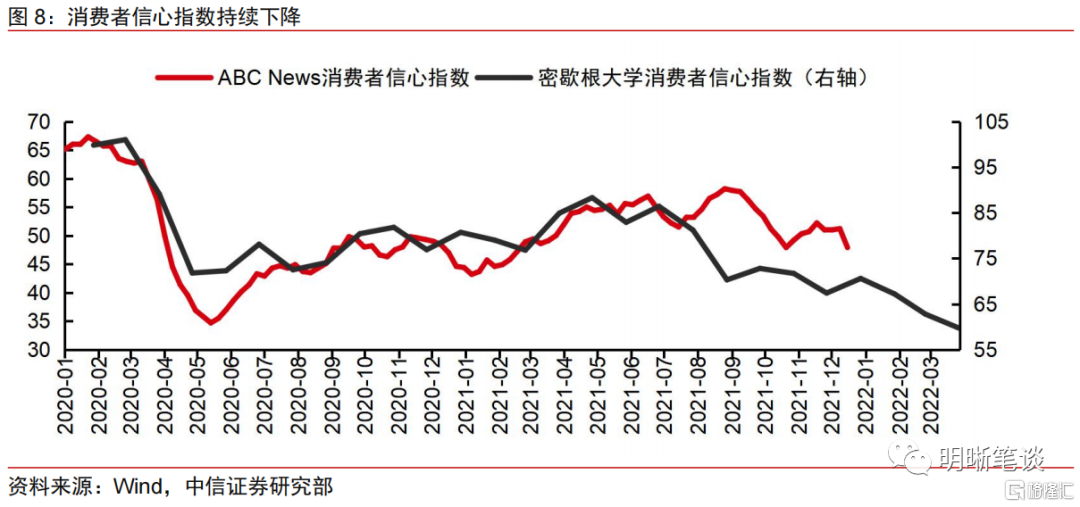

消費方面,美國消費呈現下降趨勢,消費者信心下降至歷史低位水平。1月零售銷售環比上升3.8%,漲幅超出市場預期,同比增速12.96%,由於個人儲蓄水平迴歸常態,但可支配收入水平仍高於疫情發生前的趨勢,美國消費目前仍保持一定韌性。消費者信心方面,密歇根大學消費者信心指數3月進一步下跌至59.7,低於預期61.4,為2011年9月以來最低值。消費者信心數據顯示,即使疫情顯著好轉,高企的通脹導致消費者信心持續下降至歷史低位水平,未來美國消費復甦動能或趨弱。

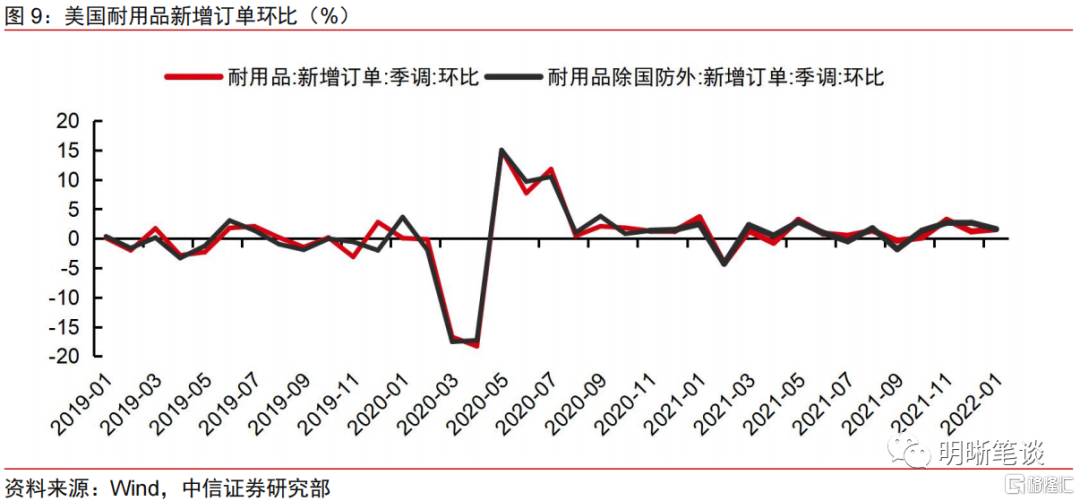

投資方面,未季調美國耐用品新增訂單1月同比增長7.9%,季調環比上升1.57%,高於預期的1%以及前值的1.2%。1月耐用品新增訂單環比上升主要因為運輸設備訂單數量大幅上升,非國防飛機及零部件環比上升15.64%。除國防外耐用品新增訂單環比增長1.6%,扣除飛機和國防硬件的核心資本品新訂單額環比上升0.9%。扣除飛機和國防的資本耐用品訂單的增長,反映了美國企業投資意願進一步提升。

經濟景氣方面, 2月製造業較前值回升,非製造業PMI較前值大幅回落。美國2月ISM製造業PMI為58.6,與1月相比有所上升,仍為歷史較高位,疫情好轉帶動製造業回暖,市場信心有所提振。分項方面,企業補庫存較為積極,訂單庫存項上升至65,新訂單、新出口訂單、產出、自有庫存均有所提升。美國2月ISM非製造業PMI為56.5,較1月的59.9大幅下降。分項方面,新訂單指數為56.1,較上月的61.7下降5.6個百分點,商業活動、就業較1月有所回落,供應商交付指數也提升0.5個百分點,反映供應限制仍較嚴重,供應鏈中斷、產能限制、通脹高位運行、運輸擁堵和勞動力短缺仍阻礙企業滿足需求的能力,導致商業活動與業務增長降温。

點評

美聯儲言行一致並繼續釋放鷹派信號,俄烏衝突對於美國經濟的影響仍高度不確定。美聯儲將2022年PCE增速預測從2.6%上調為4.3%,2023年從2.3%上調至2.7%,2024年由2.1%提升至2.3%,反映美聯儲認為通脹上漲衝擊將較為持久。點陣圖表示今年加息次數為7次,並且2023年與2024年目標利率高於長期中性利率,美聯儲繼續釋放較強鷹派信號。美聯儲資產購買於3月9日停止,此次會議開啟2018年12月以來首次加息,美聯儲3月加息幅度與時點與1月議息會議與鮑威爾之前發言一致。鮑威爾表示預期通脹將保持高水平直到年中,將在今年下半年回落,短期仍有石油價格、大宗商品價格上漲導致的通脹上行壓力,如果通脹數據顯示需要更快地加息,美聯儲會採取行動,並且持續加息是合適的。鮑威爾在聽證會上也表示,如果通脹更高或持續高於這一水平,美聯儲可能會在一次或多次會議上將聯邦基金利率上調25個基點以上。鮑威爾表示俄烏衝突對於美國經濟的影響是高度不確定的,除了全球石油和大宗商品價格上漲的直接影響外,俄烏衝突可能會抑制國外的經濟活動並進一步破壞供應鏈,將通過貿易和其他渠道對美國產生溢出效應。我們認為美聯儲緊縮節奏需觀察後續俄烏衝突持續時間、歐美製裁的破壞性與持續性、經濟增速以及通脹水平。如果俄烏衝突導致通脹更高更持久,美聯儲可能會採取更快的緊縮步伐;但如果俄烏戰爭持續,消費者信心進一步下滑以及實際工資下降導致消費增長乏力開始拖累經濟增長,美聯儲也可能會採取更謹慎的行動。

點陣圖顯示加息節奏加快並且全年加息次數為7次,我們預計美聯儲加息次數為6次左右。本次會議點陣圖顯示2022年加息次數為7次,較2021年12月點陣圖顯示的加息次數增加了4次。當前俄烏衝突升級,國際能源、金屬、糧食價格飆升,推升美國通脹水平持續攀升,繼續創1982年以來新高。此次經濟預測中,美聯儲對於PCE和核心PCE的預測也均較去年12月預測大幅提升,2022年的PCE和核心PCE增速分別達到4.3%和4.1%。鮑威爾在新聞發佈會上表示美聯儲有一個年內穩步加息的計劃;美聯儲需要儘可能快地使利率回到更加中性的水平,然後如果情況合適會將利率提升至超過中性水平。部分美聯儲官員表示若通脹沒有如預期放緩則支持後續更快加息。我們預計美聯儲年內加息6次左右,加息節奏較快,後續加息節奏需關注美國通脹水平與經濟增速。

縮表或今年年中開始,縮錶速度將比上次更快。美聯儲3月下調了經濟預測,上調了通脹預測。在通脹難以較快回落、經濟前景存在一定不確定性的背景下,鮑威爾在新聞發佈會上表示縮表的時機已經到來,此次會議上縮表討論取得了良好的進展,最快可以在5月開始縮表,縮表計劃框架將與上一次相似,縮錶速度將比上次更快,會議紀要將披露更詳細的內容。此外,鮑威爾在3月聽證會中認為在三年的時間內,美聯儲資產負債表會回到需要的水平。多位美聯儲官員表示需在今年開啟縮表,並且較多美聯儲官員支持縮表節奏應快於上一輪縮表,部分官員傾向於於今年第二季度或年中開啟縮表。我們維持在《債市啟明系列20220224—如何看待美國今年財政力度以及發債節奏?》中“美聯儲或於今年年中開啟縮表”的判斷。

市場預計美聯儲2022年後續會議均加息,5月會議會加息50個基點。俄烏衝突導致通脹風險進一步上行,美國通脹回落時點推遲且不確定性增加。根據5年期盈虧平衡通脹率和最新密歇根大學通脹預期,當前美國通脹預期近期由於俄烏衝突再次驟升,創2008年以來最高值。根據芝加哥商品交易所FedWatch工具,市場預期美聯儲2022年後續會議均加息,在5月議息會議上完成2000年以來第一次加息50個基點,並2022年底目標利率區間為2.00%-2.25%。

預計美聯儲或於年內加息六次左右,短期內10年期美債收益率或將震盪上行,10年期中國國債收益率或呈現震盪格局。根據本次議息會議點陣圖和鮑威爾的講話,我們認為今年年內美聯儲可能完成6次左右加息,加息節奏較快,後續加息節奏取決於通脹水平與經濟增速。縮表或於今年年中開始,最早可以在5月開啟,此輪縮錶速度將快於上一輪。對於美債利率而言,在疫情擾動消退,通脹增速短期難以較快回落的背景下,通脹高企持續與加息預期或推動通脹預期與實際利率上行,10年期美債利率或震盪上行。但須注意俄烏衝突後續演變對於美國經濟、通脹負面影響的持續性與嚴重性,可能會進一步影響美聯儲緊縮決定。對於中債利率而言,經濟穩健增長信號較強,但寬信用兑現節奏仍偏慢並存在一定不確定性,短期內10年期中國國債利率或呈現震盪格局。

資金面市場回顧

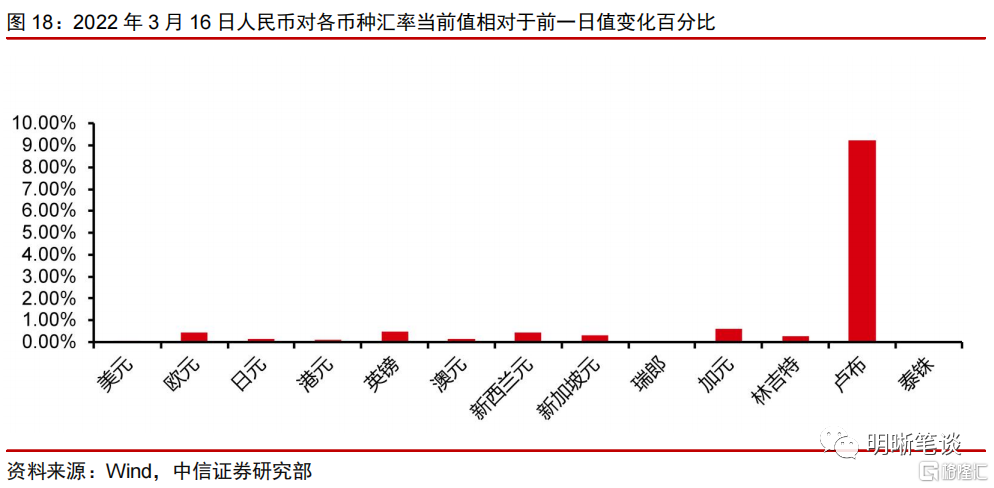

2022年3月16日,銀存間質押式回購加權利率漲跌互現,隔夜、7天、14天、21天和1個月分別變動了-2.93bps、-2.13bps、1.02bps、13.63bps和0.64bp至2.03%、2.11%、2.13%、2.33%和2.43%。國債到期收益率漲跌互現,1年、3年、5年、10年分別變動1.56bps、1.92bps、-1.41bps、-2.25bps至2.14%、2.35%、2.55%、2.80%。3月16日上證綜指上漲3.48%至3170.71,深證成指下跌4.02%至12000.96,創業板指下跌5.20%至2635.08。

央行公吿稱,為維護銀行體系流動性合理充裕,3月16日以利率招標方式開展了100億元7天期逆回購操作。

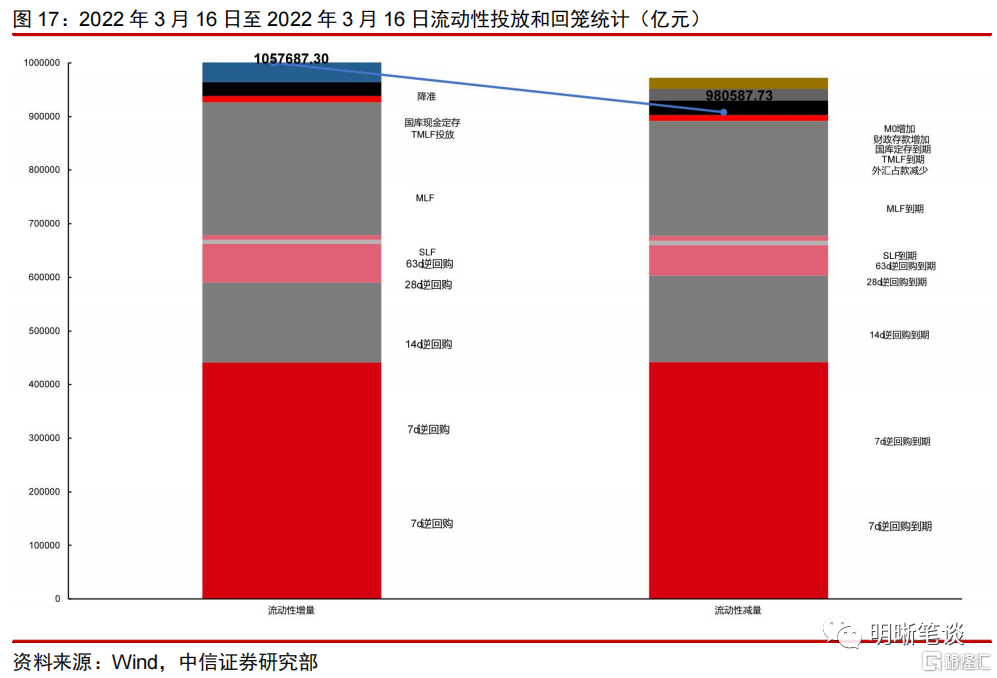

【流動性動態監測】我們對市場流動性情況進行跟蹤,觀測2017年開年來至今流動性的“投與收”。增量方面,我們根據逆回購、SLF、MLF等央行公開市場操作、國庫現金定存等規模計算總投放量;減量方面,我們根據2020年12月對比2016年12月M0累計增加16010.66億元,外匯佔款累計下降8117.16億元、財政存款累計增加9868.66億元,粗略估計通過居民取現、外佔下降和税收流失的流動性,並考慮公開市場操作到期情況,計算每日流動性減少總量。同時,我們對公開市場操作到期情況進行監控。