本文來自:宏觀亮語,作者:解運亮、張雲傑

核心觀點

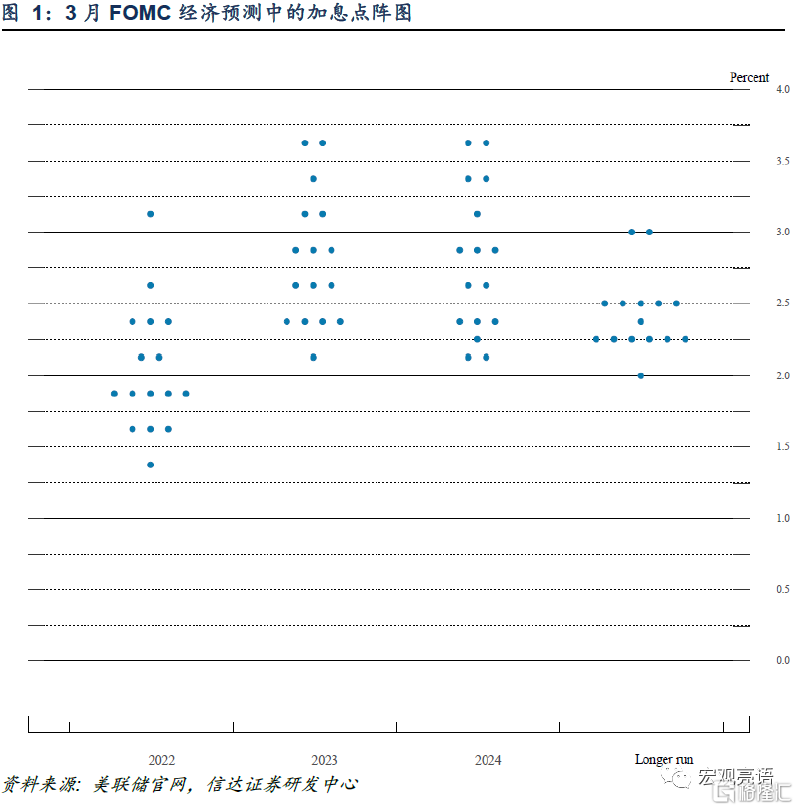

美聯儲如期加息25個基點,5月將開啟縮表。3月議息會議上,美聯儲自2018年12月以來首次宣佈加息,幅度為25bp,與市場預期吻合。公開市場操作利率同步上調,與加息幅度一致,其中隔夜回購利率由0.25%上調至0.5%,隔夜逆回購利率由0.05%上調至0.3%。點陣圖顯示,多數官員預測2022年將加息7次,較12月預期加息3次大幅提升,年底基準利率或升至2%。會後鮑威爾表示將於5月開啟縮表,與上次會議“縮表將緊隨加息發生”的表述一致。

一輪史詩級的加息週期正在展開。美聯儲即將進入沃爾克時期後,最猛烈的一輪加息週期。石油危機以來的四十年間,歷任聯儲主席從未面臨如此之高的通脹。自2020年9月會議以來,美聯儲始終強調保持寬鬆的政策立場、支持寬鬆金融環境。但在3月會議中全然刪除了相關表述,鮑威爾聲明“美國經濟非常強勁,已做好應對緊縮貨幣政策的準備”,這象徵着美聯儲政策立場的全面轉向。而美聯儲對於經濟增長的信心,源於勞動力市場的強勁表現,以及疫情負面影響趨於弱化。

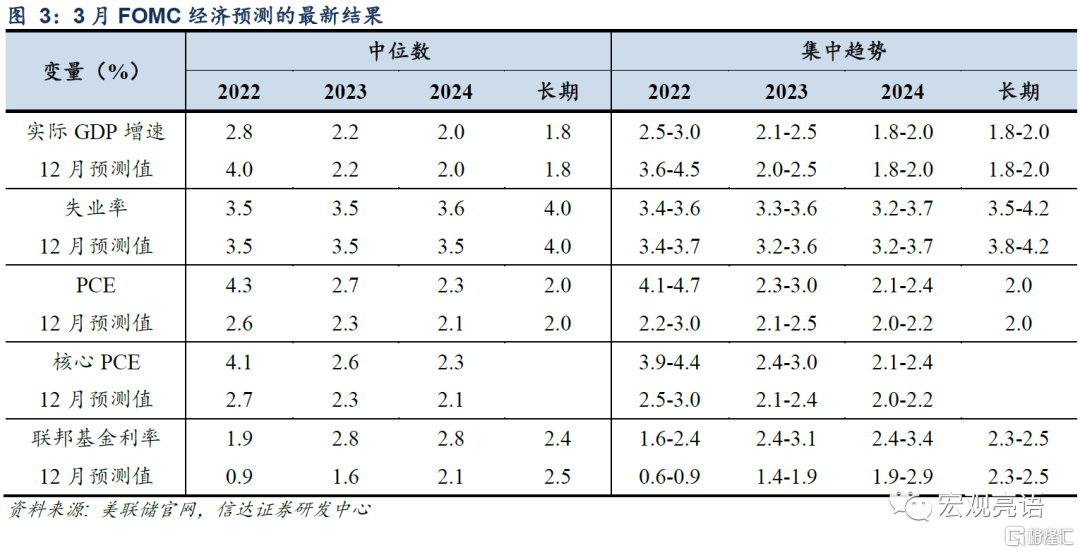

地緣政治格局變遷下,高通脹持續時間進一步延長。美聯儲對於通脹壓力錶現出十足的擔憂,首次承認“通脹回到2%的價格穩定目標可能要比預期時間更長”。此外,能源價格上漲推高了整體通脹,俄烏衝突導致的原油和其他大宗商品價格飆升,給美國通脹帶來了額外的上行壓力。鮑威爾坦白,俄烏衝突對美國經濟的影響高度不確定。基於此,FOMC下修了對於實際GDP增長的預測,由4%降至2.8%,上調了通脹預測,2022年PCE增長4.3%,明顯高於12月預測。

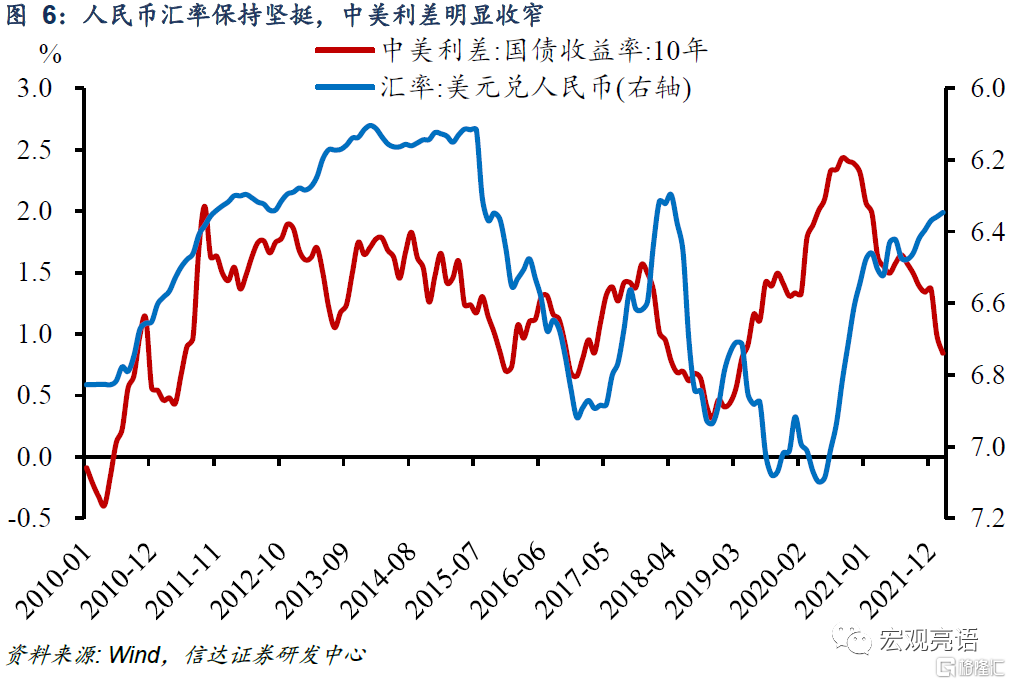

中國央行再降息的可能性需要重新審視。2月金融數據發佈後一度引發市場降息預期,但社融大起大落背後可能存在春節擾動,1-2月合併看,信貸和社融並不差,不必被2月單月數據誤導。此外,避免信貸塌方,重點是避免房貸塌方,解決房貸拖累,降息並非最契合的工具。日前,人民幣匯率出現較大波動,中美利差大幅收窄,後續匯率仍存在較大貶值壓力。綜合考慮內外部各種因素,中國央行再降息的可能性明顯減小,未來貨幣政策的發力點可能主要在於信貸規模擴張。

風險因素:疫情再度惡化,俄烏衝突升級,美聯儲政策超預期收緊等。

正文

一、美聯儲如期加息25個基點,5月將開啟縮表

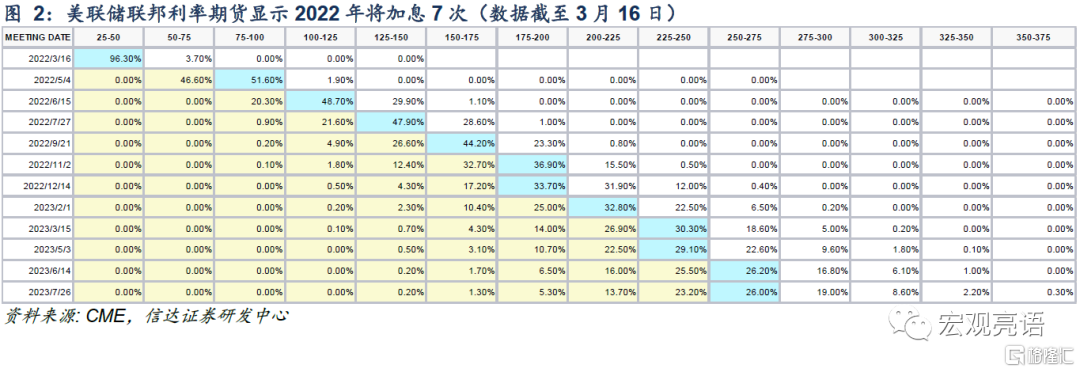

美聯儲如期加息25bp。這是美聯儲自2018年12月以來首次宣佈加息,會議之前,市場對於加息時點的預期一致,但對於加息幅度一度存在分歧。一是鮑威爾在1月議息會議後的鷹派表態“不排除每次會議都加息”、“加息空間相當大”,二是通脹持續走高,美國聖路易斯聯儲主席布拉德在2月份表示“希望儘快加息50bp,7月前應加息100bp”,引發了市場對於3月會議一次加息50bp的預期。但在3月初的聽證會上,鮑威爾幾乎消除了加息幅度的不確定性,表示“傾向3月加息25bp”。隨後,美聯儲聯邦利率期貨顯示的加息概率分佈持續收斂,截至3月16日,加息50bp的概率從最高接近30%降至3.7%,加息25bp概率則高達96.3%,可以説,這一次會議的加息幅度基本符合市場預期。

公開市場操作利率同步上調,與加息幅度一致。在會議聲明中,美聯儲宣佈上調公開市場操作利率,其中隔夜回購的最低投標利率由0.25%上調至0.5%,總限額維持5000億美元不變;隔夜逆回購利率由0.05%上調至0.3%,,操作限額維持1600億美元(單個交易對手/日)不變。

點陣圖顯示,多數官員預測2022年將加息7次,年底基準利率升至2%。與12月預期加息3次相比,3月經濟預測的加息預期大幅強化,多數官員認為2022年將加息7次。市場預期與此相符,加權計算聯邦利率期貨隱含的加息概率,2022年加息幅度約182.5bp,摺合加息7.3次(25bp/次)。

縮表將於5月開啟。會後新聞發佈會上,鮑威爾表示“將在下次會議上宣佈縮表(We expect to announce the beginning of balance sheet reduction at a coming meeting)”,這與上次會議中“縮表將在加息進程開始後發生”的表述一致。在此前縮表要則的基礎上,美聯儲暫未給出更多細節。

二、一輪史詩級的加息週期正在展開

3月會議刪除了“保持寬鬆貨幣政策立場”表述。自2020年9月會議以來,美聯儲始終強調“繼續保持寬鬆的(accommodative)貨幣政策立場”、“支持寬鬆的金融環境(foster accommodative financial conditions)”,但在本月議息會議上,美聯儲全然刪除了相關表述,鮑威爾聲明“美國經濟非常強勁,已做好應對緊縮貨幣政策的準備(be well positioned to handle tighter monetary policy)”,這象徵着美聯儲政策立場的全面轉向。

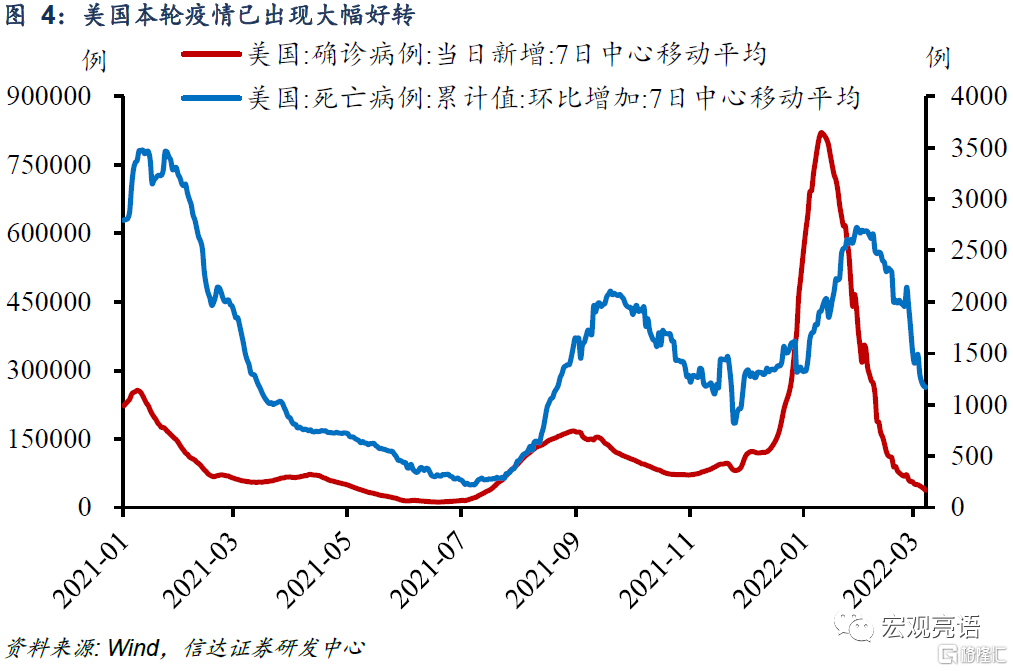

美聯儲對於經濟增長的信心,源於勞動力市場的強勁表現,以及疫情負面影響趨於弱化。2月美國非農數據顯示,失業率觸及疫情大流行後的低點3.8%,1-2月新增就業崗位達到100萬個以上,2月新增就業人數67.8萬,創2021年7月後新高。美國本輪疫情已出現大幅好轉,此前深受疫情影響的服務行業在2月取得超預期的就業數據,顯示出疫情對就業市場的衝擊正趨於緩解。

地緣政治格局變遷下,高通脹持續時間進一步延長。美聯儲對於通脹壓力錶現出十足擔憂,承認“供給約束比預期的更強、持續時間更長(These supply disruptions have been larger and longer lasting than anticipated)”,“價格壓力已蔓延至更廣泛的商品和服務領域”,“通脹回到2%的價格穩定目標可能要比預期時間更長”。此外,能源價格上漲推高整體通脹,俄烏衝突導致的原油和其他大宗商品價格飆升,給美國通脹帶來了額外的上行壓力。鮑威爾坦白,“俄烏衝突對美國經濟的影響高度不確定”。基於此,3月FOMC官員對於2022年美國經濟增長的預測出現下修,實際GDP增長由之前的4%下調至2.8%,但仍然高於長期潛在增長率1.8%。

一輪史詩級的加息週期正在展開。美聯儲即將進入沃爾克時期後,最猛烈的一輪加息週期。石油危機以來的四十年間,歷任聯儲主席從未面臨如此之高的通脹。3月FOMC對於通脹的預測則明顯高於12月,2022年PCE增長4.3%,2023年2.7%、2024年2.3%。

三、中國央行再降息的可能性需要重新審視

2月金融數據發佈後一度引發市場降息預期,但社融大起大落背後可能存在春節擾動,1-2月合併看,信貸和社融並不差,不必被2月單月數據誤導。此外,避免信貸塌方,重點是避免房貸塌方,解決房貸拖累,降息並非最契合的工具。日前,人民幣匯率出現較大波動,中美利差大幅收窄,後續匯率仍存在較大貶值壓力。綜合考慮內外部各種因素,中國央行再降息的可能性明顯減小,未來貨幣政策的發力點可能主要在於信貸規模擴張。

風險因素:疫情再度惡化,俄烏衝突升級,美聯儲政策超預期收緊等。