本文來自格隆匯專欄:國泰君安證券研究,作者:王大霽、劉揚、王鶴

導讀

俄烏局勢現緩和跡象,上週市場情緒有所改善。歐美“滯脹指標”則繼續攀升,滯漲擔憂仍存。中國目前並無滯脹風險,資本市場的波動主要來自於情緒面和資金面。

摘要

美聯儲和OECD的宏觀預測更新滯後,和市場預期存在分歧。我們推薦採用“CPI*100-PMI/15”的簡單公式計算月頻率“滯脹指數”,方便定位滯脹週期和監控滯脹風險。目前美國滯脹指數上升到1970年和1975年之間,方向向上。預計美國物價壓力或持續到9月份前後,在通脹拐點到來前,國際黑天鵝事件會加劇滯脹交易行為,對此保持審慎觀察。中國目前滯脹指數較低,沒有滯脹風險。未來中國市場依然有望走出相對獨立的行情主要看穩增長政策效果。

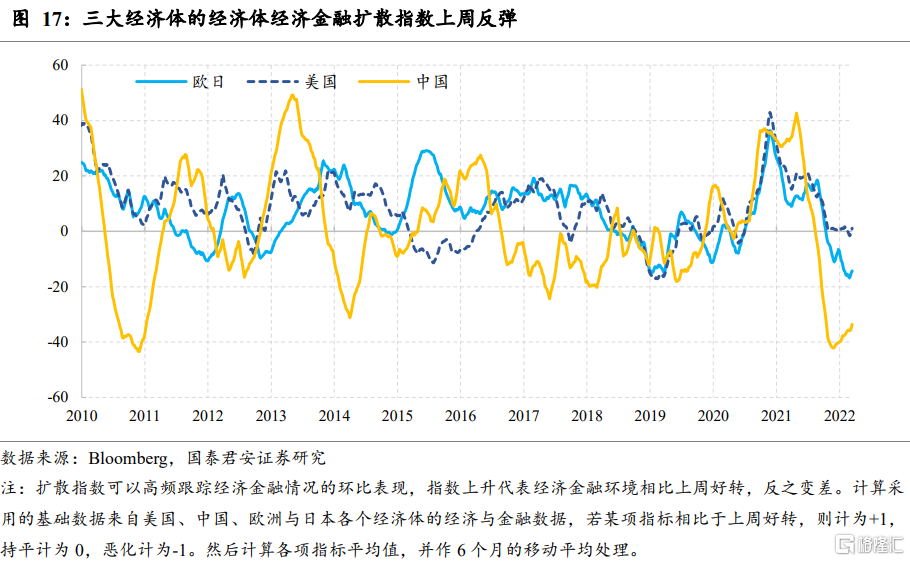

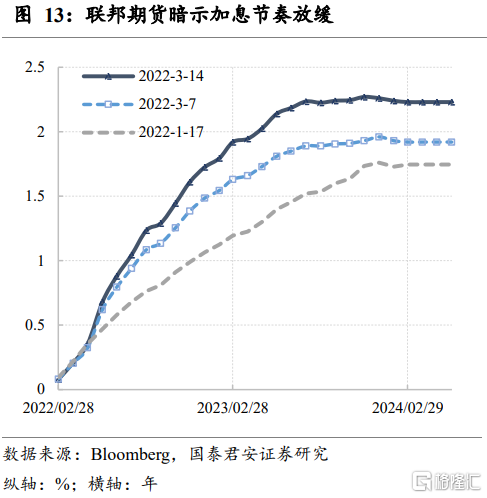

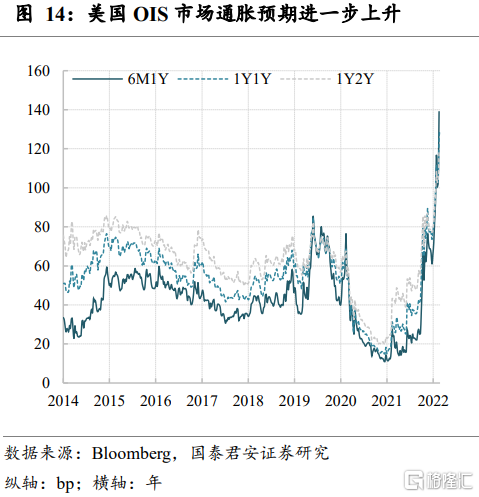

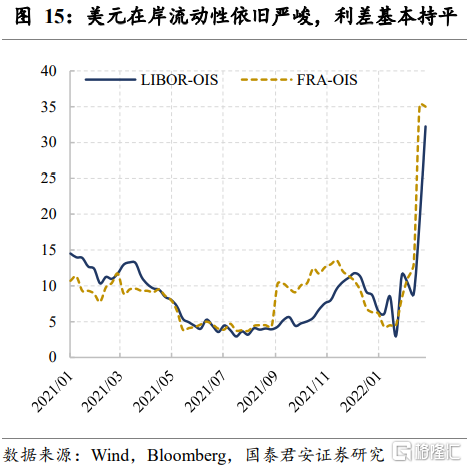

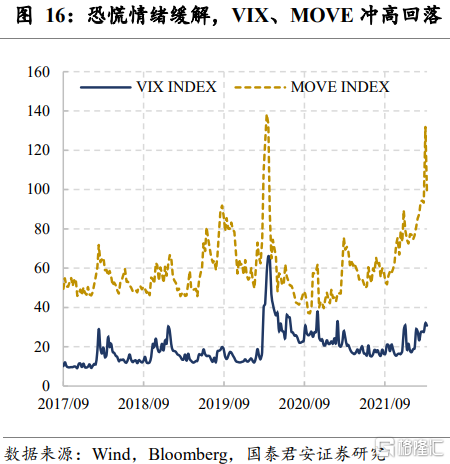

權益方面:俄烏衝突出現了一些緩和跡象,全球股市大跌後出現弱勢反彈,估值在合理水平。債券方面:市場避險情緒回落,通脹依然是主要矛盾,全球債市長端收益率反彈。期限利差變化不大。商品方面:能源和農業品價格伴隨對俄製裁力度低於最壞預期而出現回落,黃金相對堅挺,工業金屬經歷大幅波動後總體上漲。利率方面:聯邦期貨隱含政策利率相比一週前總體提高,通脹預期繼續提高,恐慌情緒略有改善。宏觀經濟方面:中國經濟金融擴散指數延續2021年四季度以來的反彈走勢,歐美指標弱反彈。

風險提示:地緣衝突失控;全球通脹失控;美國滯脹預期強化

01周度思考:歐美滯脹指數高漲

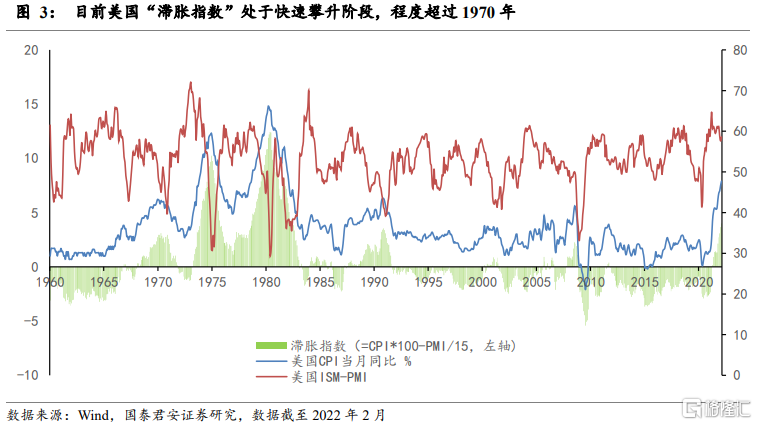

美聯儲和OECD的宏觀預測更新滯後,且兩者意見存在分歧。和官方機構的“反應慢半拍”相反,市場機構對於滯脹的擔憂已通過交易和文字充分展現出來。我們推薦採用“CPI*100-PMI/15”的簡單公式計算月頻率“滯脹指數”,方便定位滯脹週期和監控滯脹風險。

總體而言,目前美國滯脹指數位於1970年和1975年之間,市場對類70年代大滯脹的擔憂並非空穴來風。根據M2增速的領先性,我們預計美國物價壓力或持續到9月份前後。在通脹拐點到來前,國際黑天鵝事件會加劇滯脹交易行為,我們建議投資者以謹慎觀察的態度對“滯脹指標”保持關注。中國目前滯脹指數較低,沒有滯脹風險,資本市場的波動主要來自於情緒面和資金面,而非基本面因素。若中國穩增長政策能逐步發揮作用,物價繼續控制得力,中國市場依然有望走出相對獨立行情。

1.1. 美國相關宏觀預測更新滯後,意見存分歧

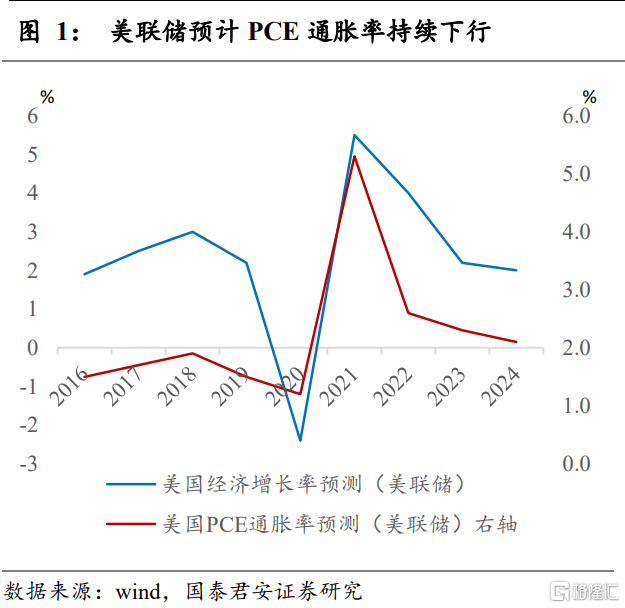

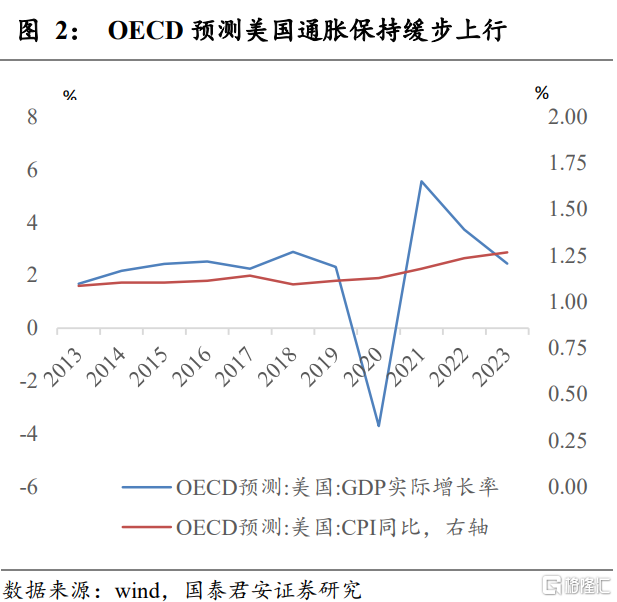

根據wind數據庫中最新預測數據,官方機構對於未來2-3年美國增長和通脹的宏觀預測尚未根據最新情況而進行更新,因此與交易中投資者表現出的預期存在差距。

美聯儲和OCED對美國經濟增速回歸2%水平觀點基本一致,即預期美國實體經濟走出疫情影響,經歷波動後,迴歸歷史均衡水平,而不出現負增長。

而對於物價,兩大預測機構觀點出現分歧。美聯儲預計PCE會隨着經濟增速回落而同步回落,即跳過美林時鐘的滯脹階段而直接進入比較良性的經濟衰退階段。而OECD稍微悲觀一些,預測CPI同比未來兩年繼續回升,但幅度很小,實際上屬於輕微滯脹。

也許是更新頻率有限,上述兩種觀點和投資者今年以來所觀察到的情況均較為不符,一方面是美國1-2月份創紀錄的通脹數據以及俄烏衝突催化下近乎直線拉昇的資源品價格,另一方面是在交易中充分體現的滯脹預期,關於這一點我們在上期週報中已經做過詳細分析。

1.2. 引入月頻“滯脹指標”,謹慎關注滯脹進展

和上文中官方機構的“反應慢半拍”相反,市場機構對於滯脹的擔憂已充分展現出來,要麼通過公開發表的報吿和言論(近期回顧70年代的文章顯著增加),要麼是隱含在交易所的價格表現裏面(如OIS利差)。

考慮PMI數據相比GDP數據更新更為及時,我們以其作為經濟增長的代理指標。考慮CPI數據的全面性和通用性,我們以其衡量通脹並無問題。

通過試錯(try and error),我們發現使用“滯脹指數=CPI*100-PMI/15”的簡單公式能較清晰地反映滯脹因素的週期性波動。如下圖,藉助滯脹指數(綠色柱形圖),我們可以很直觀地定位過去50多年中歷次滯脹階段的位置。例如1970年前後、1975年前後、1980年前後、1990年前後。同樣也能看到令人羨慕不已的“高增長低通脹”黃金期,例如60年代的大部分時間和次貸危機後的十年。

美國的70年代被大滯脹刻下痛苦的烙印,彼時物價飛漲,股債雙殺,僅有黃金存在正收益。目前,滯脹指數的位置剛剛超過1970年的水平,尚不至1975年的高點,但的確已經足夠讓市場風聲鶴唳草木皆兵了。

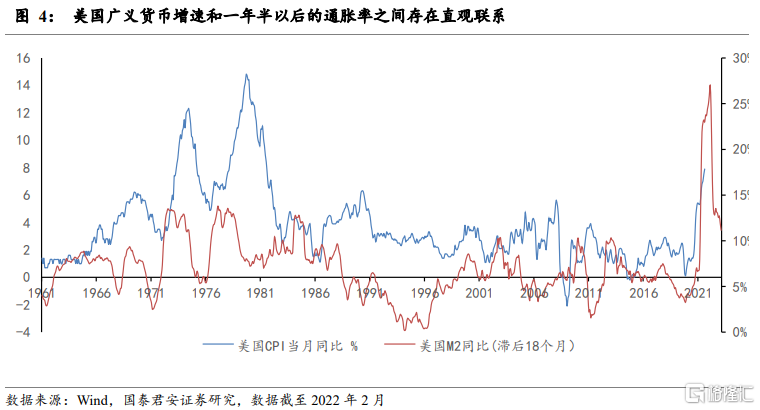

貨幣主義理論認為物價是否全面上漲,本質上取決於貨幣發行的價值總量多大程度上大於商品價值總量。而實證數據也確實證明M2和CPI之間存在明顯的滯後相關性。如下圖,美國M2同比增速領先CPI同比增速18個月左右,兩者相關係數約0.4。對於美國這樣一個龐大而複雜的經濟系統,這個相關性已經實屬不易。

根據這張圖我們間接獲得兩個洞見:首先,美國通脹率可能會持續上行直到9月份前後,依據是M2拐點見於2021年3月份。其次,市場對類似70年代量級的滯脹的擔憂並非空穴來風,依據是本輪美聯儲“放水”的強度是較為罕見的,這使得物價本身易上難下,若外界出現擾動,美聯儲可能會失去控制。近期的俄烏衝突升級和制裁競賽,確實很容易讓人聯想到中東戰爭和兩次石油危機。

總體而言,我們對美國大滯脹的發生傾向於保持審慎觀察態度。雖然不認為投資者需要恐慌、悲觀,但我們建議投資者通過“滯脹指標”這樣的中頻數據監控滯脹的發(此後的週報中會定期更新)。

1.3. 中國的滯脹指標健康,以我為主,穩定發展

現在,我們根據上文中的公式繪製新冠疫情爆發以來的中美歐日四大經濟體的滯脹指標。可以發現:

首先,美國的滯脹指數讀數最高,且上行趨勢未見頂。

其次,可能是由於處於衝突震中,歐洲滯脹指標上個月快速攀升,3月份歐美差距預計繼續縮小。

再次,日本由於老齡化等根深蒂固的經濟特性,通脹率始終維持低位,滯脹指數最低。

最後,中國經濟保持合理較快增長,物價控制得力,滯脹指數次低,目前也沒有滯脹風險。

一個引申:近期中國主要股市指數相比美國市場只弱不強,很多人對此不解。究其原因可能並不是對本國經濟基本面的擔憂引發,而更多應歸咎於外資的流動和情緒波動的傳染導致的。如果中國穩增長政策開始發揮效果,物價控制繼續得力,那麼投資者對於A股市場分子分母端的擔憂均會緩解,有望走出獨立於歐美的行情。

02資產價格表現

2.1. 全球股市超跌反彈,債券長端收益率回升

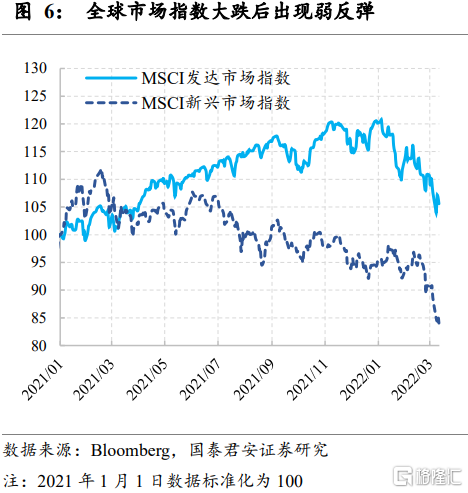

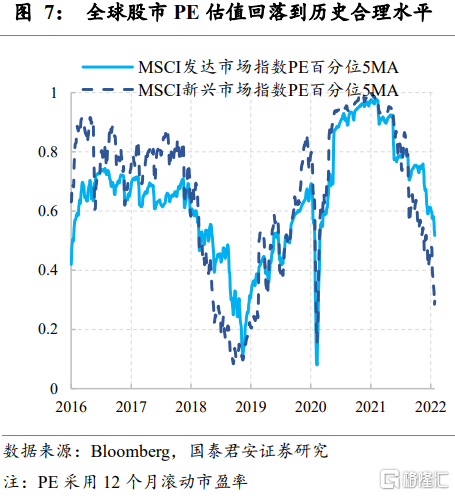

俄烏衝突出現了一些緩和跡象,全球股市大跌後出現弱勢反彈。過去一週(統計區間為3月4日至3月11日,下同),MSCI發達市場指數下跌1.95%,較一月前下跌9.12%,PE下跌1.99%,較一月前下跌9.03%,當前5日均值處於歷史百分位51.4%。MSCI新興市場指數下跌5.18%,較一月前下跌12.43%,PE回升2.52%,較一月前下跌5.56%,當前5日均值處於歷史百分位35.4%。

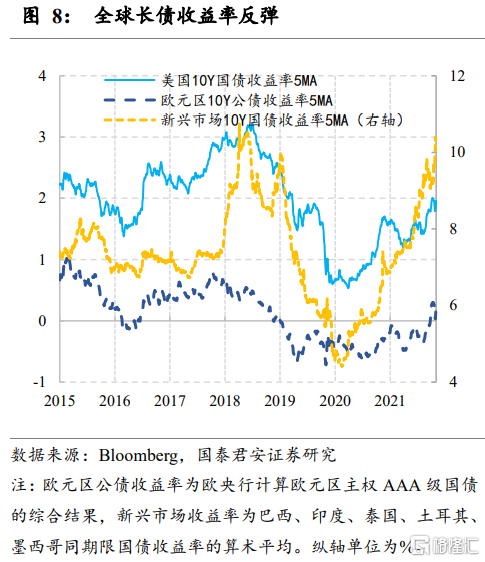

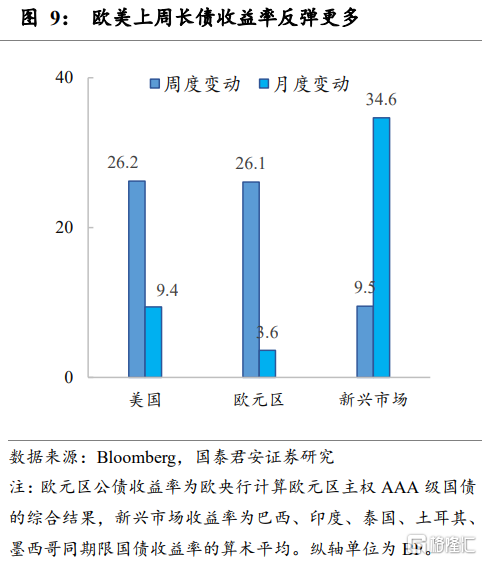

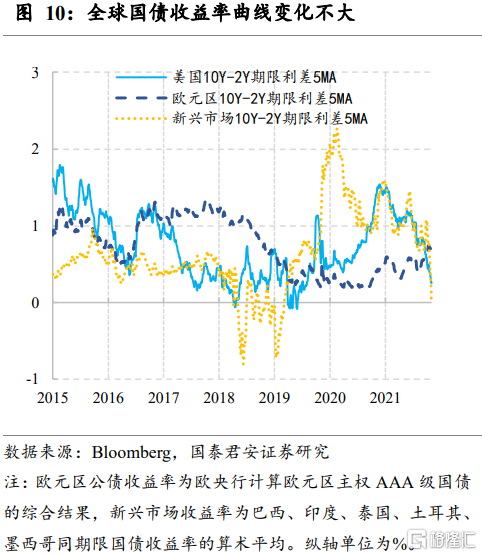

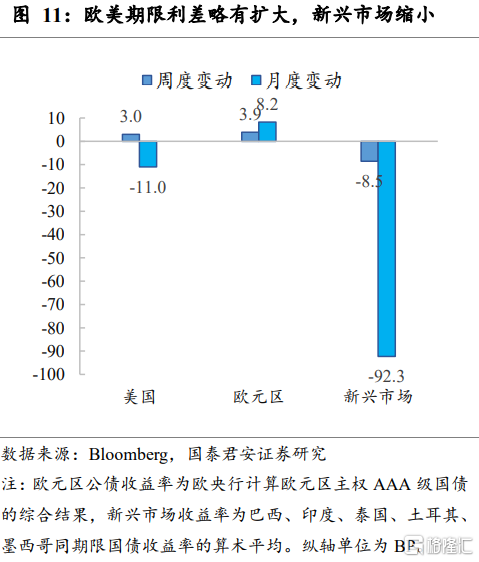

市場避險情緒回落,通脹依然是主要矛盾,全球債市長端收益率反彈。期限利差變化不大。美國10Y國債收益率上行26.2bp,較一月前提高9.4bp;10Y-2Y期限利差略升3bp,較一月前下降11bp。歐元區10Y國債收益率提高26.1bp,較一月前提高3.6bp;10Y-2Y期限利差微升3.9bp,較一月前提高8.2bp。新興市場10Y國債收益率提高9.5p,較一月前提高34.6bp;10Y-2Y期限利差下降8.5bp,較一月前下降92.3bp。

2.2. 能源和農產品回落,有色金屬總體上漲

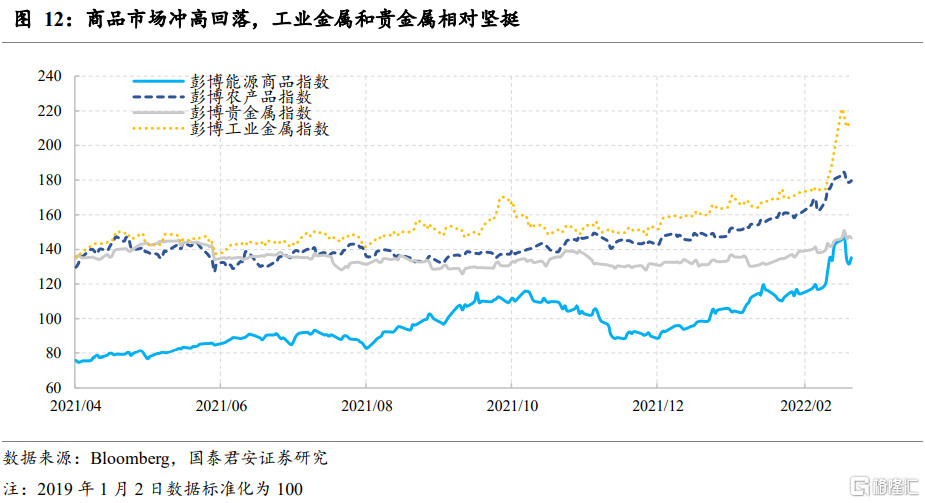

能源和農業品價格伴隨對俄製裁力度低於最壞預期而出現回落,黃金相對堅挺,工業金屬經歷大幅波動後總體上漲。過去一週,彭博能源商品指數上週回落5.17%,較一月前上升21.22%;農產品指數微跌0.52%,較一月前上漲13.39%;貴金屬指數上漲1.09%,較一月前上漲9.59%;工業金屬指數上漲7.21%,較一月前上漲25.9%。

2.3. 加息預期整體提高

聯邦期貨隱含政策利率相比一週前總體提高,通脹預期繼續提高。目前期貨市場預期一年後(2023年3月)利率上升至1.75%(按單次0.25%計加息約6.9次),兩年後(2024年3月)利率上升至2.26%(按單次0.25%計加息約9.04次)。目前(3月11日),利率互換市場通脹預期繼續上升,交易者認為OIS 1Y1Y(1年遠期的1年後利率水平)將上升129.5bp,較一週前(3月4日)提高3.6bp。

2.4. 主要經濟體擴散指數上週反彈

中國經濟金融擴散指數延續2021年四季度以來的反彈走勢,歐美指標弱反彈。過去一週間(3月7日到3月14日),美國經濟金融擴散指數6M移動平均提高1.61點,較一月前提高0.99點;中國擴散指數6M移動平均上升1.75點,較一月前上升2.45點;歐日地區擴散指數6M移動平均上升0.96點,較一月前上升1.20點。