本文來自格隆匯專欄:興證宏觀王涵,作者:段超、 陳嘉媛、王涵

投資要點

自2022年1月以來,隨着俄烏衝突不斷激化,北約國家與俄羅斯之間進行互相制裁。歐盟是我國第二大貿易伙伴國,而俄烏是中歐貿易的重要交通樞紐,兩者矛盾激化或對中歐貿易乃至全球貿易格局產生影響。下文我們將從中歐貿易的供需和中歐俄貿易關係兩方面探討俄烏衝突對中歐貿易的影響。

中歐運輸:鐵路運輸受影響較大,但整體影響有限。

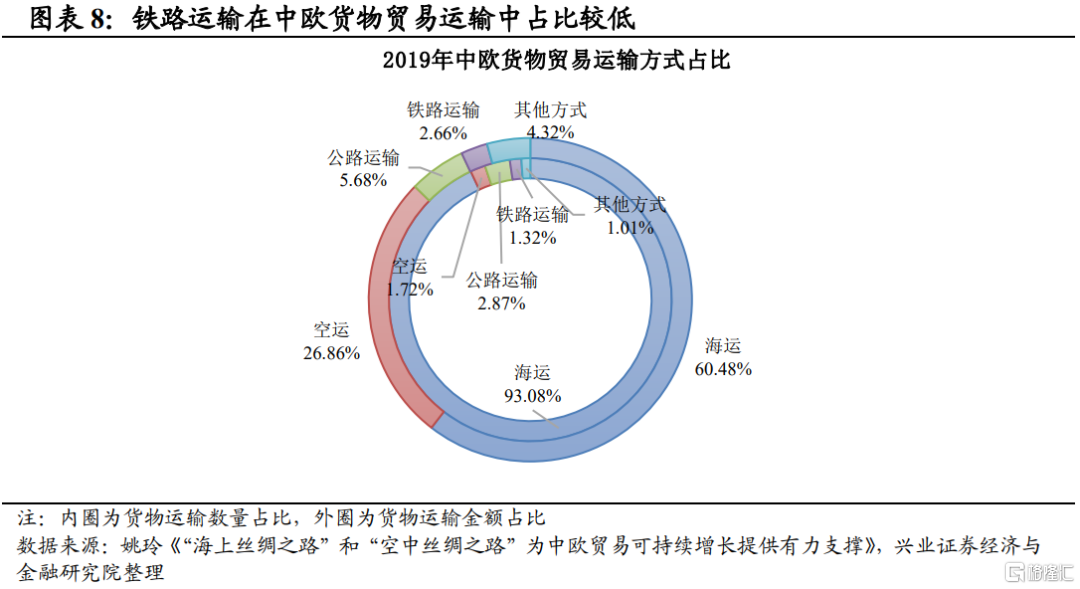

中歐運輸:海運為主,空運為輔,鐵路運輸佔比較低。

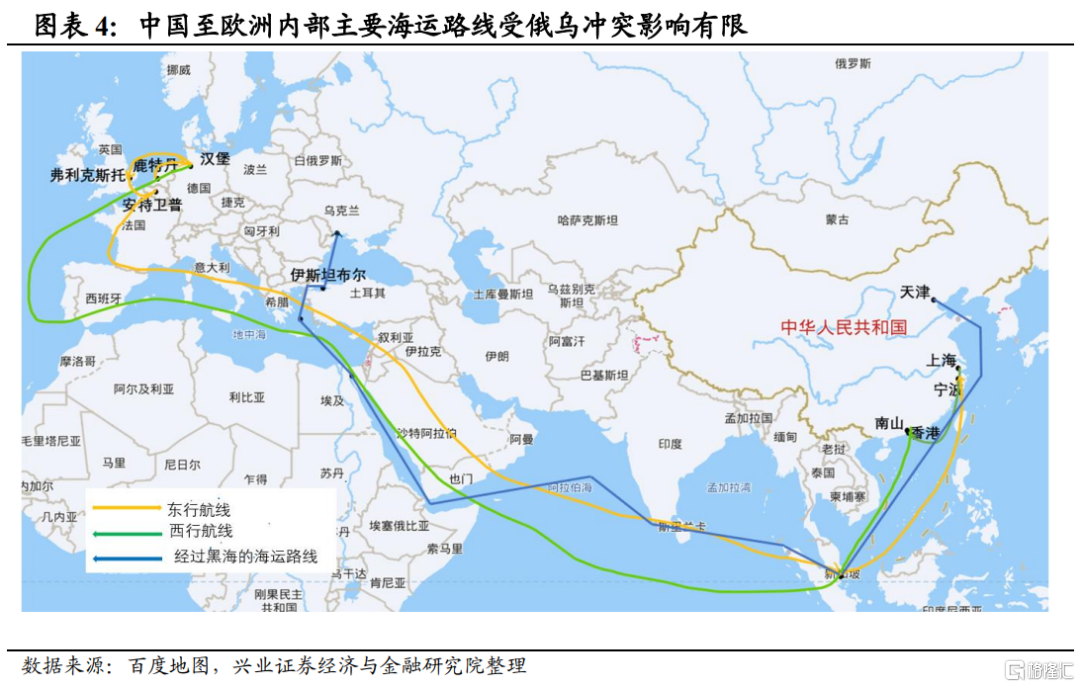

海運:俄烏衝突影響黑海沿線貿易,但對歐盟主要國家海運影響有限。

空運:歐盟航空公司成本抬升,但中國航班不受領空制裁影響。

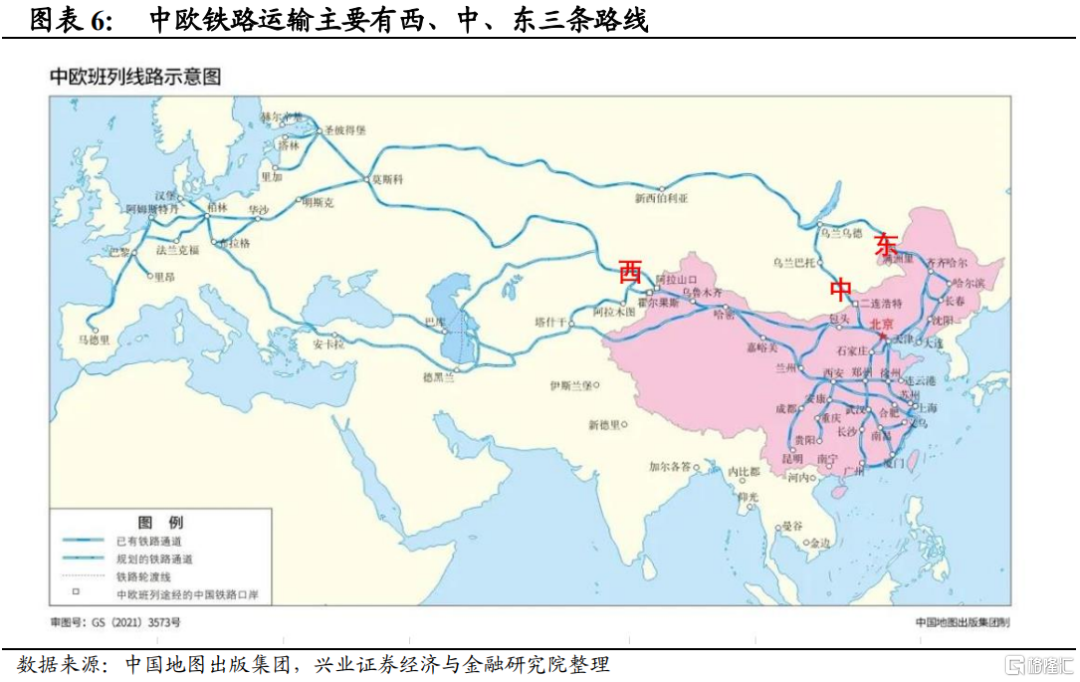

鐵路:俄羅斯、白俄羅斯為中歐班列的主要交通樞紐,中歐班列運力或受俄烏衝突影響。但鐵路運輸佔中歐貿易額不到4%,因此對整體中歐貿易影響有限。

歐洲需求:短期制裁有擾動,關注通脹對需求的影響。

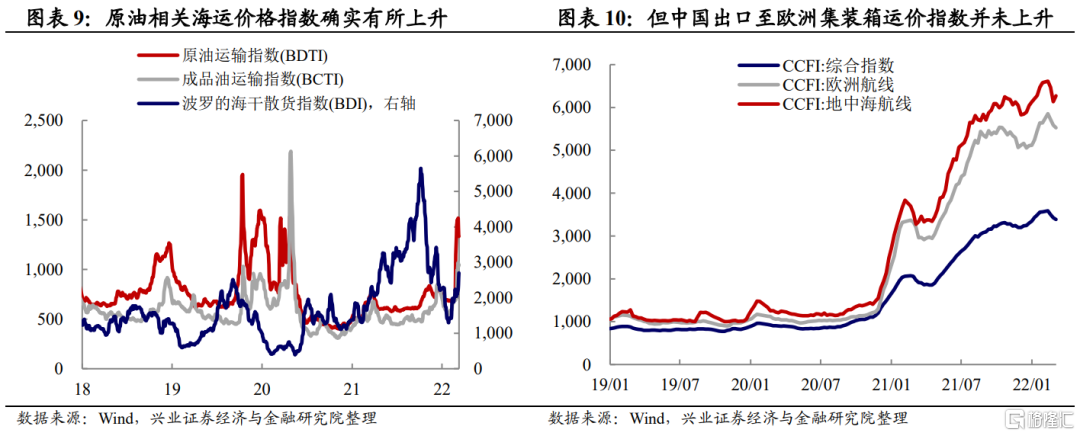

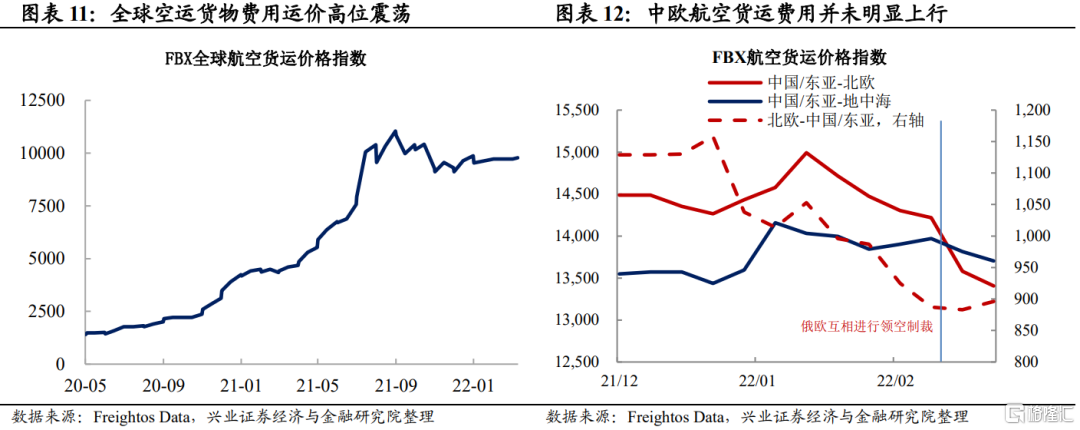

當前制裁尚未明顯抬升海運及空運價格,甚至有所下滑。無論是海運價格還是空運價格,在2月歐盟與俄羅斯互相制裁之後皆未出現明顯上升,反而中國至北歐的航空貨運價格指數繼續下行。

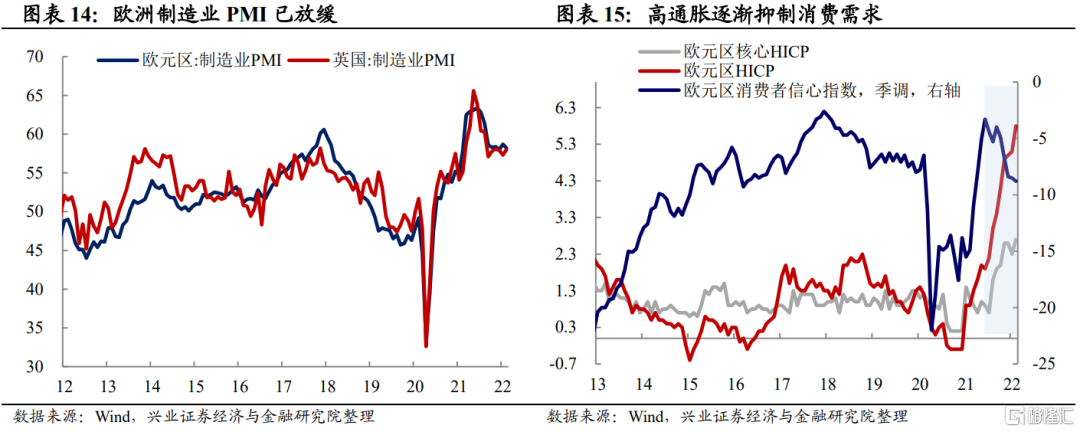

制裁或短期擾動歐洲需求,關注通脹及衝突對歐洲需求的長期影響。歐盟與俄羅斯的相互制裁或導致部分商家由於成本上漲主動抑制需求,因此我們看到制裁後運價不升反降。但事實上,歐洲的貿易需求從2021年下半年就已邊際走弱,而高通脹可能進一步抑制歐洲需求。後續需關注地緣政治衝突和高油價的背景下,通脹走高對於歐洲需求的中長期影響。

結構變化:如果衝突繼續激化,俄歐之間的部分貿易需求或轉移至中國。

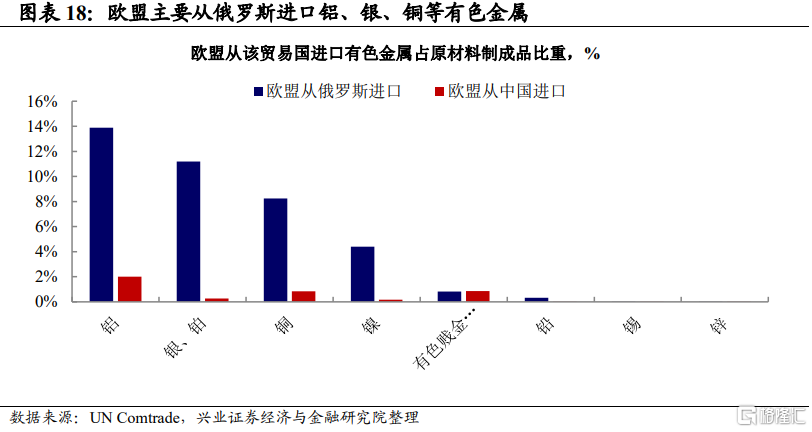

從出口替代來看,除原油、天然氣之外,鋼鐵、有色金屬(以鋁、銀、銅等為代表)是俄羅斯出口至歐洲佔比較高的產品。中國作為全球主要的粗鋼和鋁的生產國,如果後續俄歐相互制裁加劇,歐洲部分鋼鐵及有色金屬的進口需求存在轉向中國的可能性。

從進口替代來看,俄從歐盟和中國皆進口大量機械、服飾、金屬製品,俄羅斯該部分進口需求後續有可能從歐盟轉至中國。

風險提示:地緣政治風險超預期,俄羅斯受制裁的程度和範圍超預期。

正文

北約對俄羅斯進行全方面制裁

俄烏衝突激化,北約與俄之間相互制裁。自2022年1月以來,俄烏衝突不斷激化。北約國家對俄羅斯施行了一系列制裁,包括關閉領空、禁止進口俄羅斯能源產品、將俄羅斯部分銀行排除在SWIFT之外等,同時白俄羅斯也被北約加入制裁名單。而俄羅斯也相應進行反制裁措施,包括關閉領空、將英國、美國、加拿大在內的48個國家和地區列入對俄不友好國家和地區名單等。

俄烏衝突或對中歐貿易產生較大影響。歐盟是我國第二大貿易伙伴國,而俄烏是中歐貿易的重要交通樞紐,其衝突或使得部分港口關閉、陸路及航空運輸路線改道,從而影響中國對歐洲的出口。但另一方面,俄羅斯與歐洲國家之間的互相制裁,或使得部分進口需求轉移至中國。下文我們將從中歐貿易的供給、需求和結構三個方面探討俄烏衝突對中歐貿易的影響。

中歐運輸:鐵路運輸受影響較大,

但整體影響有限

中歐貿易運輸以海運為主,空運為輔,鐵路運輸佔比較低。從全球貿易角度看,歐盟與其他國家進出口貿易主要以海運為主,2002年-2019年間海運貿易運輸份額最高且呈上升趨勢,其次是空運,而鐵路運輸份額佔比較低,甚至出現下降。從中歐貿易角度看,海運也是中歐貿易的最主要運輸方式,2020年歐盟從中國進口貿易額中,海運佔比為57.14%,空運佔比25.97%。鐵路運輸佔比在2011年佔比僅為1.42%,但是2014年中歐班列開行列數大幅提升後,鐵路運輸佔比逐步提升,2020年鐵路運輸在歐盟從中國進口貿易中佔比提升至3.90%,但仍然佔比較低。

海運:俄烏衝突主要影響黑海沿線貿易,對歐盟主要國家貿易影響有限。中歐之間的傳統國際海運路線主要先從“中國沿海港口出發——穿過馬六甲海峽——穿過埃及蘇伊士運河——到達地中海沿岸”。到達地中海之後,又分為兩路,一路向東北穿過伊斯坦布爾海峽到達黑海沿岸國家;另一路向西穿過直布羅陀海峽到達歐洲內部主要國家。俄烏衝突對於海運運輸的影響主要體現在“地中海——黑海”線路,對地中海向西前行的路線幾乎沒有影響。而中歐貿易的主要國家更多位於地中海向西路線的沿線,黑海沿岸受影響國家主要為烏克蘭南部、羅馬尼亞、保加利亞等,這些國家佔中國出口份額不到1%,影響有限。

空運:制裁或使亞洲航線的歐洲航空公司成本抬升,但中國航班不受領空制裁影響。俄烏衝突激化之後,俄羅斯和歐盟互相進行了關閉領空的制裁。“關閉領空”意為禁止被制裁國家實體註冊、包租、使用的飛機,使用本國領空。但這並不限制第三國飛機途徑俄羅斯領空,再降落至歐盟機場。這意味着,中國公司運營的飛機仍然可以經過俄羅斯抵達歐洲。但是,歐洲航空公司的航班如需到達亞洲不得不繞道,根據中國民航網的報道,歐洲往來中國的航班,如不經過俄羅斯領空,需繞路約20%。在高油價本身已抬升航空成本的情況下,繞道所產生的費用無疑將使歐洲航空公司的運輸成本雪上加霜。這一方面可能使得部分運輸需求從歐洲航空公司轉移至中國航空公司;另一方面高運輸成本也可能導致歐洲本身已邊際走弱的需求進一步受抑制。

鐵路運輸:俄烏衝突對鐵路運輸影響較大,但對於中歐整體貿易影響有限。相比於海運和空運,中歐間的鐵路運輸受俄烏衝突的影響最顯著。但正如前文所述,鐵路運輸在中歐貿易中佔比較低,因此對於中歐貿易整體影響有限。中歐之間的鐵路運輸貿易主要通過中歐班列進行。當前中歐班列已形成西線、中線和東線三大通道,主要運輸貨物包括電子產品、機械、輕紡、服裝等。具體來看:

西方對俄製裁加碼或導致中歐班列運輸能力減弱。從直接影響而言,作為交火地區的烏克蘭的貨物運輸受極大影響,但是中歐班列中過境烏克蘭的集裝箱運輸量佔比不到3%,影響較小。但是,西方對俄羅斯及白俄羅斯的制裁可能會使得中歐班列運輸能力受到削減。中歐班列最主要的線路為西線,即由新疆出境,途徑哈薩克斯坦、俄羅斯、白俄羅斯,由波蘭入境歐洲內部,該線路承擔了中歐班列最主要的貨運量。3月9日,歐盟委員會主席馮德萊恩表示,歐盟27個成員國已就對俄羅斯和白俄羅斯採取進一步制裁措施達成共識,歐盟決定將白俄羅斯的三家銀行排除出SWIFT,如果後續歐盟對白俄羅斯貨物貿易進一步制裁,則中歐班列部分線路不得不被迫改道,運輸效率和能力都將受到影響。

但是中歐貨物貿易運輸中鐵路運輸的貨量和貨值佔比均不高。從貨物貿易運輸金額來看,2019年中歐貨物貿易中鐵路運輸佔比僅為2.66%,而從貨幣貿易運輸數量來看,其佔比更低,僅為1.32%。因此,雖然中歐鐵路運輸運力或受到地緣政治的衝擊,但是對於中歐貿易整體的影響較為有限。

歐洲需求:短期制裁有擾動,

關注通脹對需求的影響

當前制裁尚未明顯抬升海運及空運價格,甚至有所下滑。從海運價格來看,受原油相關產品價格運輸指數上升及黑海沿線運輸受阻的影響,波羅的海乾散貨指數自2022年1月底以來持續回升。但中國至地中海和歐洲的集裝箱運價指數在2月之後反而回落。從空運價格來看,全球航空貨運價格自2021年9月後逐漸下行,目前位於高位震盪。但是,近期中國至北歐的航空貨運價格指數自2022年1月底開始下行,而俄羅斯與歐洲互相關閉領空也並未改變該下行趨勢。但北歐至中國的航空貨運價格指數在俄歐領空制裁之後開始觸底反彈,但上升幅度也非常有限。

制裁或對歐洲貿易產生短期擾動,關注通脹及衝突對歐洲需求的中長期影響。運價的走弱一方面反映此前供應鏈問題有所緩解,另一方面也反映歐洲需求的邊際走弱。歐盟與俄羅斯的相互制裁或導致部分商家由於成本上漲主動抑制需求,減少貿易,因此我們看到運價不升反降。但事實上,歐洲的貿易需求從2021年下半年就已邊際走弱。2021年10月後。歐盟從中國進口量同比下行,並且歐洲製造業PMI也出現走弱。同時持續的高通脹在後期反過來抑制了居民的消費需求,隨着通脹數據的進一步走高,歐元區消費者信心指數出現下滑。後續需關注地緣政治衝突和高油價的背景下,通脹走高對於歐洲需求的中長期影響。

結構變化:中俄歐之間的貿易結構可能變化

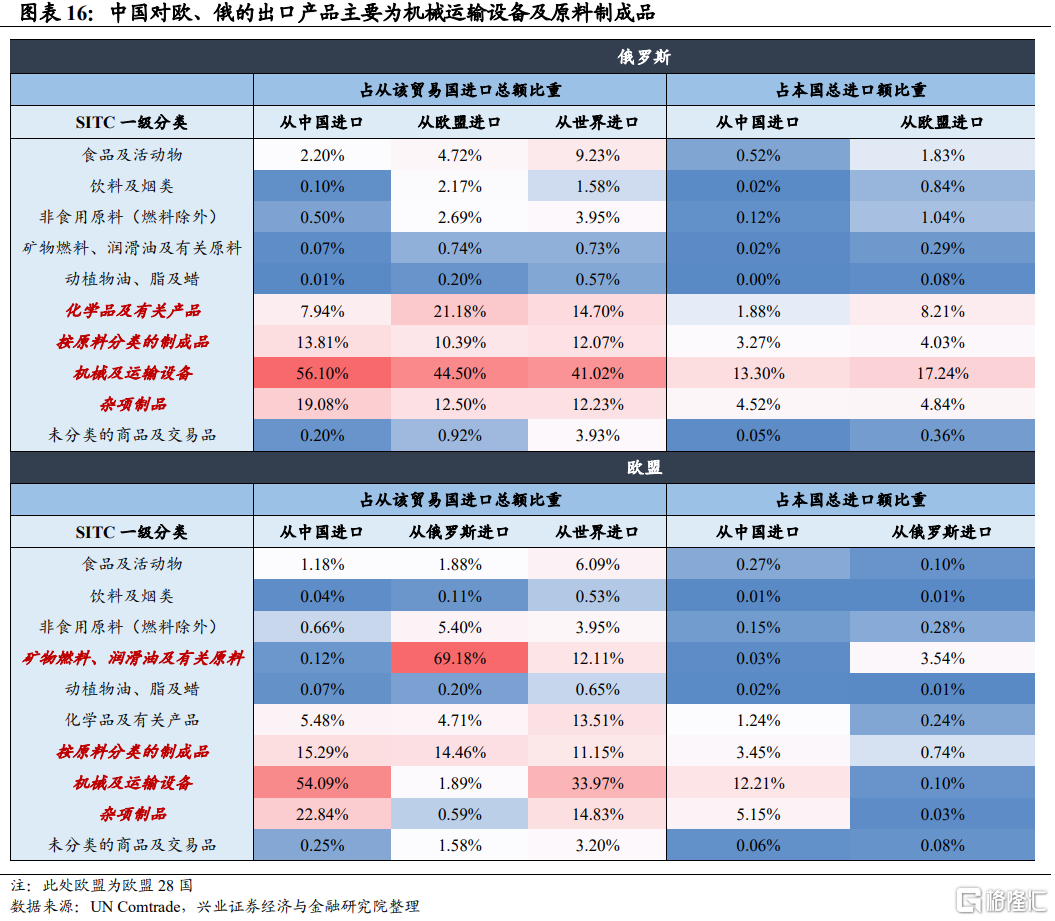

歐盟是中國第二大貿易伙伴國,主要從中國進口機械及原料製品。歐盟是中國第二大貿易伙伴,中國對歐盟出口額佔中國總出口額的17.1%。從細分產品來看,歐盟從中國進口最多的是機械及運輸設備(主要為電氣機械及電子設備),其次為雜項製品(主要為服飾)和原料分類製成品(主要為金屬製成品及紡織紗線)。

如果衝突繼續激化,俄歐之間的部分貿易需求存在轉向中國的可能。

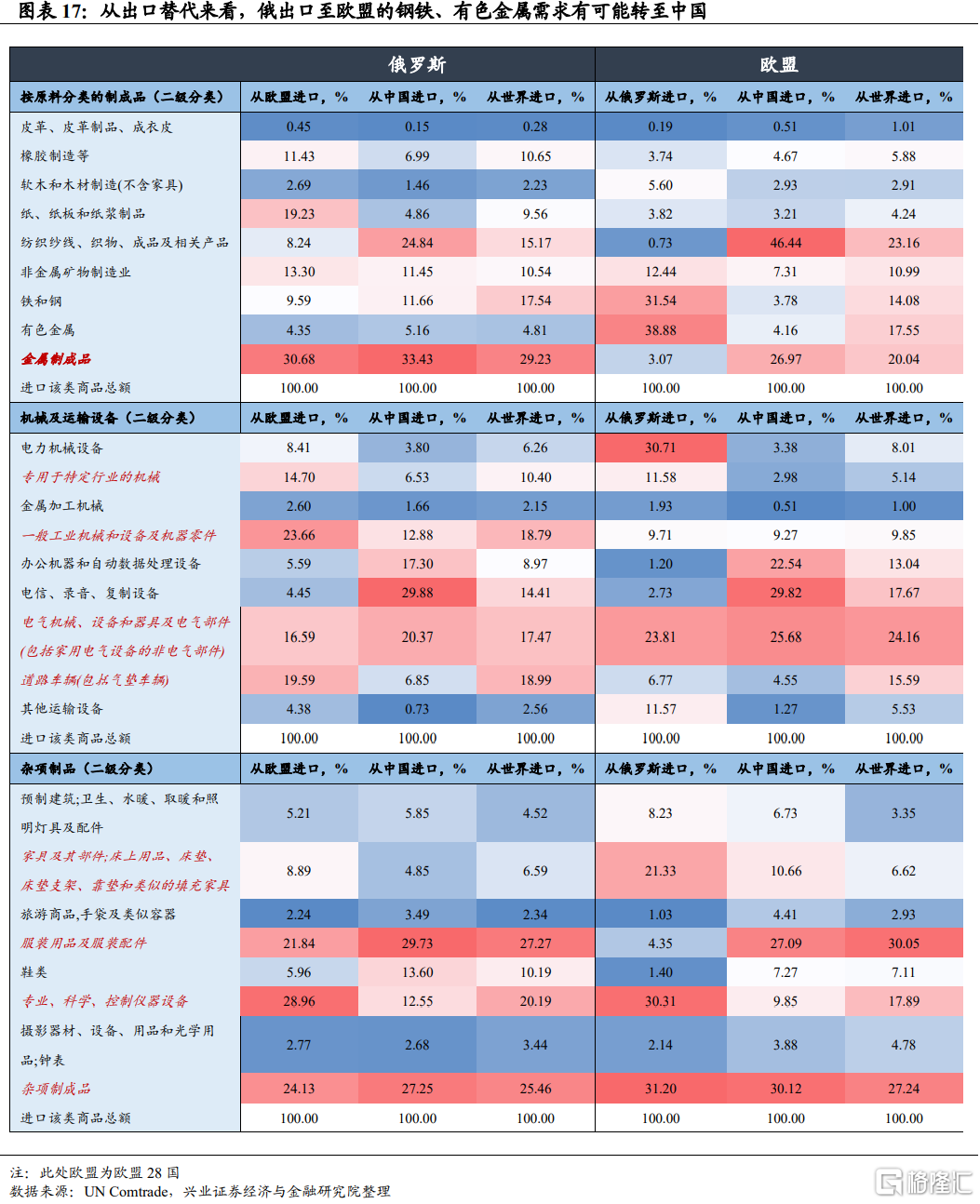

從出口替代來看,俄出口至歐盟的鋼鐵、有色金屬需求有可能轉至中國。除燃料外,原材料製成品是俄羅斯出口至歐洲佔比較高的產品。其中,歐盟從俄羅斯進口的鋼鐵、有色金屬(以鋁、銀、銅等為代表)原料製成品的進口比重最大,均超過30%。雖然歐盟從中國進口的鋼鐵及有色金屬較少,但是中國是全球主要的粗鋼和鋁的生產國,後續如果俄歐相互制裁加劇,歐洲部分鋼鐵及有色金屬的進口需求有從俄羅斯轉至中國的可能。

從進口替代來看,俄從歐進口機械、服飾、金屬製品的需求或轉至中國。俄羅斯從中國和歐盟進口最多的是機械及運輸設備(按SITC一級分類標準),約佔俄從該貿易國進口總額比重的56%和45%,其中最多的為電氣機械及一般工業器械。俄羅斯從中歐進口的第二多的主要商品為雜項製品(主要為服裝配飾),其次為原料製成品(主要為金屬製成品)。如果後續俄羅斯及歐洲相互制裁愈演愈烈,俄羅斯以上商品的進口需求有由歐洲轉移至中國的可能。

風險提示:地緣政治風險超預期,俄羅斯受制裁的程度和範圍超預期。