本文來自格隆匯專欄:中信債券明明,作者:明明

核心觀點

2022年外資對中國債券搖擺不定,客觀受年初央行降息和美聯儲加息預期升温影響,外資持債規模同比增速放緩,主觀方面由於俄烏危機,境外機構對俄羅斯乃至新興市場資產避險情緒增強,甚至不排除影響對中國境內債券持倉。但長期來看,隨着我國“南北相通”雙劍合璧和債券發行註冊制的深化改革,債券市場進一步走向開放,而未來金融市場基礎制度的持續完善,將逐步吸引外資參與投資境內債券市場。我們認為境外投資者將繼續關注中國經濟基本面指標切實修復與否,央行貨幣政策實施的力度與節奏、美聯儲加息縮表預期、俄烏和談結果以及境內市場信用風險釋放情況,以調整下一階段對境內市場投資策略。

熱點觀察:2022年2月19日,證監會召開2022年債券監管工作會議,強調全面深化債券發行註冊制改革和擴大開放。註冊制或將推廣至全債券品種,預計短期內信用債發行門檻將降低,發行週期將縮短,供給數量將增加。本次註冊制改革亦為本輪“寬信用”政策的重要發力點,預計未來實體經濟融資難問題將得到緩解,但投資者仍需關注後續配套政策和債券市場基礎制度建設情況。隨着債券發行註冊制全面深化改革,未來信用債信息披露將更加公開透明,有助於投資者瞭解發行主體信用資質,外資或將更加關注境內信用債市場投資機會,提高信用債配置比例。

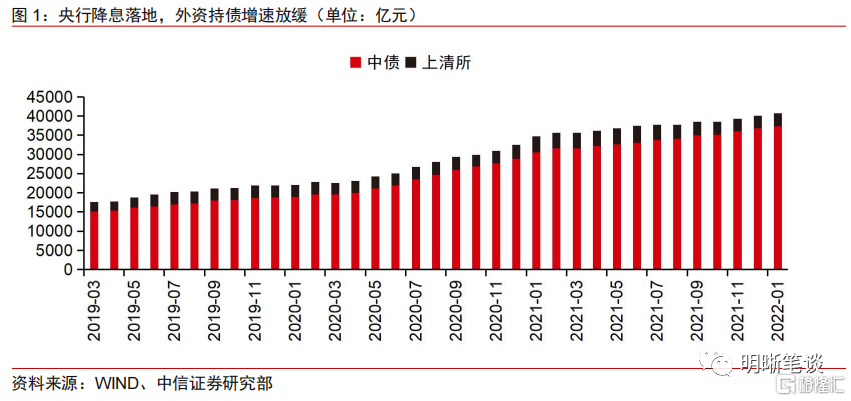

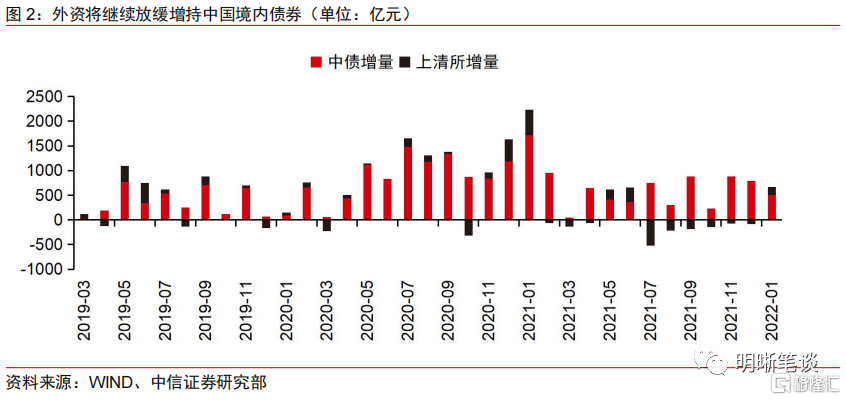

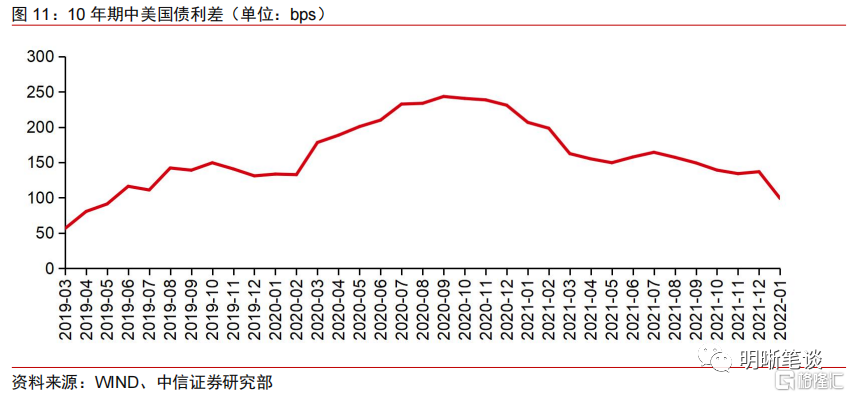

主權信用利差和人民幣匯率雙重因素使外資減緩購債。主權信用利差和人民幣匯率是影響外資購買境內債券的重要因素。1月17日,央行宣佈分別下調中期借貸便利(MLF)操作和7天期公開市場逆回購操作中標利率10個基點。疊加美國通貨膨脹加劇,美聯儲加息腳步預期加快的影響,10年期中美國債利差大幅收窄,導致外資減緩購債。同時考慮人民幣匯率指數處於歷史高位,不排除“寬信用”政策背景下人民幣貶值,導致外資迴流,增持境內債券同比增速放緩的可能性。中債口徑下,截至1月底外資持有中國境內債券規模達37335.04億元,環比增長1.36%,同比增長為22.14%,同比增速為2020年以來的最低值;上清所口徑下,外資持有中國境內債券規模達3361.52億元,環比增加5.06%,較2021年12月有所回暖,持有總量同比減少20.11%,與2021年12月相比,同比增速繼續下跌;合併口徑下,外資合計持有境內債券40696.57億元,環比增加1.66%,同比增長17.03%。

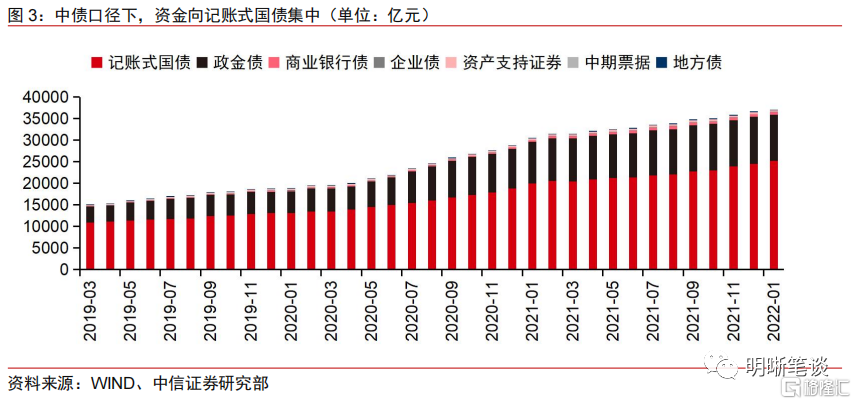

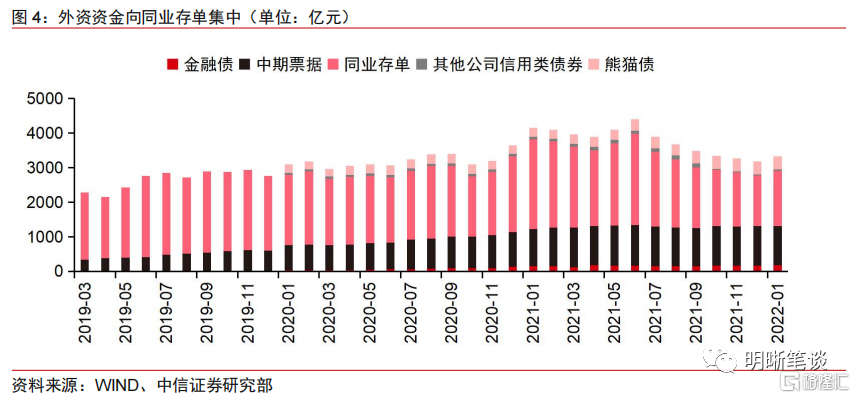

境外投資者更偏好記賬式國債和同業存單。利率債方面,2022年1月,外資持有境內利率債規模為36042.84億元,同比增速為21.80%,增速為2019年以來的最低值。持倉結構來看,1月外資偏好記賬式國債,持倉規模達25188.90億元,佔持有利率債的69.89%,比例較12月增加0.78個百分點,而持有政金債比例為29.79%,較12月下降0.78個百分點。信用債方面,1月外資持倉信用債共計4333.22億元,環比增加6.10%;其他類債券規模為2019.84億元,佔外資持有信用債規模的46.61%,較12月增加2.57個百分點,其中同業存單佔其他種類債券的79.73%,佔信用債34.39%;中期票據持倉規模為1132.55億元,環比減少1.22%,佔信用債規模的26.14%,較12月減少0.95個百分點。

債市策略:基準層面,信用風險緩釋,經濟整體回暖,但局部壓力猶存。穩增長的政策力度仍在加強過程中。預計短期內市場將更多關注寬信用的效果,基準震盪概率較大,同時由於中美利差的壓縮也會導致境外資金持幣觀望;對於信用方面,基準震盪過程中票息吸引力增加,相比較年初以來高等級中長久期策略,我們建議年初儘量增厚收益,高等級拉長久期和高票息短久期雙輪驅動預計將成為2022年以來多數機構首選。板塊方面,由於常規煤鋼利差已度過顯著收縮週期,城投與地產也呈現不同程度的收緊趨勢。在基建蓄力的過程中,可以繼續關注銀行資本債跌幅走勢、專項債釋放節奏、地產修復前倖存的龍頭民企以及城投尚存價差的區域。

風險因素:央行後續貨幣政策超預期;美國通貨膨脹繼續加劇;金融數據和實體經濟狀況低於預期;風險事件和再融資環境惡化導致外資流出;國際政治形勢緊張等。

正文

熱點觀察

熱點事件

2月19日,證監會召開2022年債券監管工作會議,強調要堅持穩字當頭、穩中求進,堅持“建制度、不干預、零容忍”,堅持“四個敬畏、一個合力”,更加突出底線思維、精準施策,全力防範化解債券違約風險;更加突出穩中提質,更好服務實體經濟發展和國家戰略實施;更加突出公開透明,全面深化債券發行註冊制改革和擴大開放;更加突出嚴監管、零容忍,加快監管轉型,進一步健全符合債券市場發展規律和特點的監管制度機制;更加突出系統思維,加強市場建設、基礎制度建設、法治供給和科技保障,積極營造良好的市場發展生態,助力宏觀經濟大盤穩定,以優異成績迎接黨的二十大勝利召開。

點評

本次會議強調“全面深化債券發行註冊制改革”。借鑑2020年3月公司債和企業債實行註冊制後淨融資量創新高的經驗,我們認為註冊制或將推廣至全債券品種,鑑於當前企業債、公司債、中期票據和短期融資券已實行發行註冊制,預計短期內金融債和可轉債發行門檻將降低,發行週期將縮短,供給數量將增加。本次註冊制改革亦為本輪“寬信用”政策的重要發力點,預計未來實體經濟融資難問題將得到緩解,但投資者仍需關注後續配套政策和債券市場基礎制度建設情況。

信息披露更加透明,引導外資投向境內信用債。過去外資投資中國境內債券,主要偏好利率債,對信用債相對缺乏興趣,主要原因為我國信用債市場信息披露制度尚不完善,資料披露不夠透明,而外資對境內信用債發行主體瞭解相對較少,需花費較多成本才能取得合理信用風險估值。隨着債券發行註冊制全面深化改革,我們認為未來信用債信息披露將更加公開透明,有助於投資者瞭解發行主體信用資質,外資或將更加關注境內信用債市場投資機會,提高信用債配置比例。

外資更偏好利率債

外資放緩購債步伐

年初央行降息落地、近期俄烏衝擊和美聯儲加息預期升温,外資持債增速減緩。據中央結算公司(以下簡稱“中債”)統計,截至2022年1月底,外資持中國境內債券規模達37335.04億元,環比增長1.36%,較2021年1月同比增速為22.14%,同比增速為2020年以來的最低值;據上海清算所(以下簡稱“上清所”)統計,外資持有中國境內債券規模達3361.52億元,環比增加5.06%,較2021年12月有所回暖,持有總量同比減少20.11%,與2021年12月相比,同比增速繼續下跌;合併口徑下,外資合計持有境內債券40696.57億元,環比增加1.66%,同比增長17.03%,我們認為,在央行降息落地和美聯儲加息預期升温背景下,未來外資持債規模或將呈現放緩態勢。

中美利差大幅收窄,外資將持續關注經濟修復進度,放緩增持境內債券。據中債統計,外資連續淨增持境內債券,2022年1月淨增持規模為500.71億元,環比減少36.36%,較2021年1月同比減少70.88%,據上清所統計,2022年1月外資淨增持162.00億元,自2021年2月以來首次實現當月淨增持境內債券,與2021年1月相比,當月淨增持規模同比減少68.17%。由於1月中美債券利差大幅收窄,我們認為短期內外資將放緩增持境內債券速度甚至減持中國境內債券,後續外資將繼續關注國內經濟修復進度。

中債口徑利率債佔比上升,上清所口徑二、三季度增量提升

中債口徑下,外資更偏好利率債,持倉比例繼續提升。至2022年1月31日,細分債項來看,中債口徑下,利率債佔持倉總量的96.54%,比例較2021年12月增加0.17個百分點,利率債佔比為2021年2月以來最高值。信用債佔比3.46%。我們認為,隨着地產行業風險逐步釋放,融資政策暖風頻吹,外資將適當提升配置境內信用債比例。

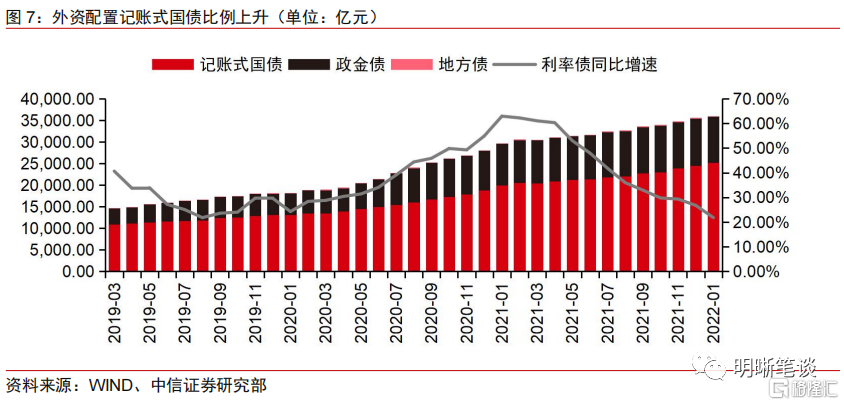

中債口徑下,資金向記賬式國債集中,信用債各券種持倉規模下降。中債口徑下,記賬式國債和政金債為利率債的主要配置券種。2022年1月外資持倉記賬式國債25188.90億元,環比增加2.68%,持倉規模佔利率債的69.89%,與12月相比,持倉比例增加0.78個百分點;持倉政金債10735.54億元,環比減少1.05%,政金債持倉規模佔利率債的29.59%,與12月相比,政金債佔比降低0.78個百分點。信用債以商業銀行債為主,2022年1月持倉541.06億元,佔持倉信用債的53.69%,較12月佔比下降0.50個百分點;持倉資產支持證券383.23億元,佔比38.03%,較12月佔比增加1.11個百分點;持倉企業債83.41億元,佔比8.28%,持倉比例自2021年10月連續第四個月下降;1月外資未持有中期票據。與12月相比,除記賬式國債、地方債和未持有的中期票據外,其餘各券種持倉規模均有所下降。

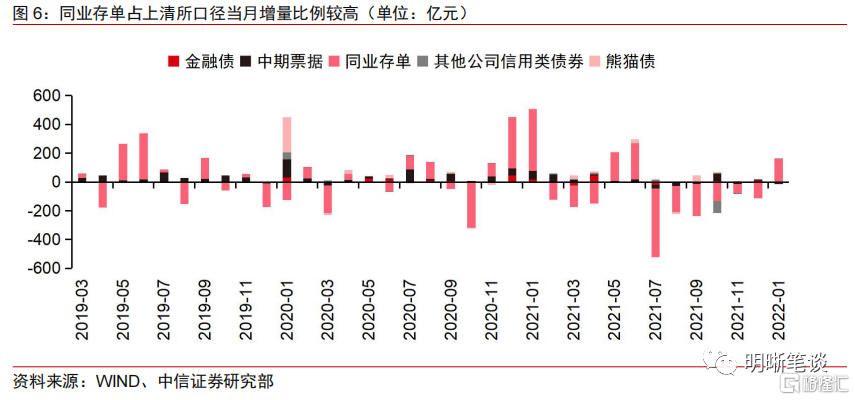

上清所口徑下,外資持債以同業存單和中期票據為主。上清所口徑下,外資持有的中國境內債券全部為信用債。至2022年1月,同業存單持倉規模為1610.46億元,環比增加10.65%,持倉規模占上清所外資持有境內債券的47.91%,持有比例較12月增加2.42個百分點;中期票據持倉規模為1132.55億元,環比減少1.22%,佔持有境內債券的33.69%,比例較12月下降2.14個百分點;外資持有熊貓債、金融債和其他公司信用債的比例較小,分別為11.26%、5.15%和0.92%,持倉比例較12月均小幅下降。

中債口徑下,記賬式國債為增量的主要推動力,政金債減持較多。增量方面,按中債統計,2022年1月記賬式國債增量規模為656.82億元,環比增加6.10%,同比減少45.77%。2021年3月以來,政金債增量規模降低,1月外資淨減持政金債113.77億元,單月增量規模波動較大。

同業存單占上清所口徑當月增量比例較高。上清所口徑下,1月外資淨增持同業存單155.05億元,佔當月上清所外資持有境內債券增量的95.71%。按往年數據顯示,一季度外資持有境內債券增量波動較小,二、三季度增量波動將增大,我們認為,上清所口徑下,外資將於2022年二、三季度大規模增持境內債券,而四季度境內債券增量將小幅度降低。

外資比較性價比偏好記賬式國債和其他種類債券

國債與政金債利差收窄,外資配置記賬式國債比例上升。2022年1月,外資持有境內利率債規模同比增速為21.80%,增速較12月降低5個百分點,為2019年以來的最低值,預計未來或將有所回升。持倉結構來看,1月外資偏好記賬式國債,持倉規模達25188.90億元,佔持有利率債的69.89%,比例較12月增加了0.78個百分點,而持有政金債比例為29.79%,較12月下降了0.78個百分點。我們認為,2021年12月至2022年1月,同期限政金債和國債利率收窄,使得記賬式國債性價比較高,導致外資配置比例呈上升趨勢。

外資減持政金債,導致利率債增量降低。2022年1月,記賬式國債、政金債和地方債單月增量分別為656.82億元、-113.77億元和3.70億元,較12月分別增加37.76億元、減少224.29億元和2.70億元。整體上,外資繼續淨增持境內債券,債券品種以記賬式國債和政金債為主,受外資減持政金債拖累,1月外資持有利率債增量降低,環比增速和同比增速均有所降低。

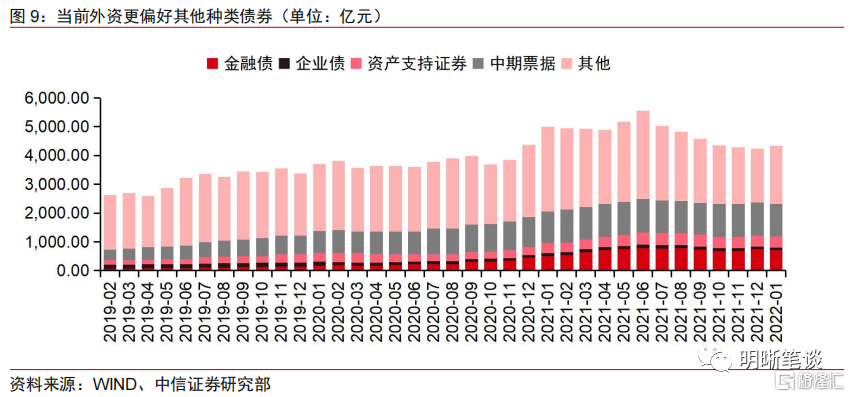

中期票據和其他種類債券佔外資持倉信用債比例較高,外資更偏好其他種類債券。隨着房地產行業風險逐步釋放和信用風險對沖工具的完善,外資開始關注國內信用債,持倉規模迎來回暖。從券種結構來看,外資持有的信用債以中期票據和其他種類債券(主要為同業存單)為主。2022年1月,外資持倉信用債共計4333.22億元,環比增加6.10%;其他類債券規模為2019.84億元,佔外資持有信用債規模的46.61%,為外資持有信用債比例最大的券種,較12月佔比增加2.57個百分點,其中同業存單佔其他種類債券的79.73%,佔信用債的34.39%;中期票據持倉規模為1132.55億元,環比減少1.22%,佔信用債規模的26.14%,較12月佔比減少0.95個百分點。由於同業存單和中期票據間利差收窄,同業存單性價比凸顯,導致外資資金向其他種類債券集中。

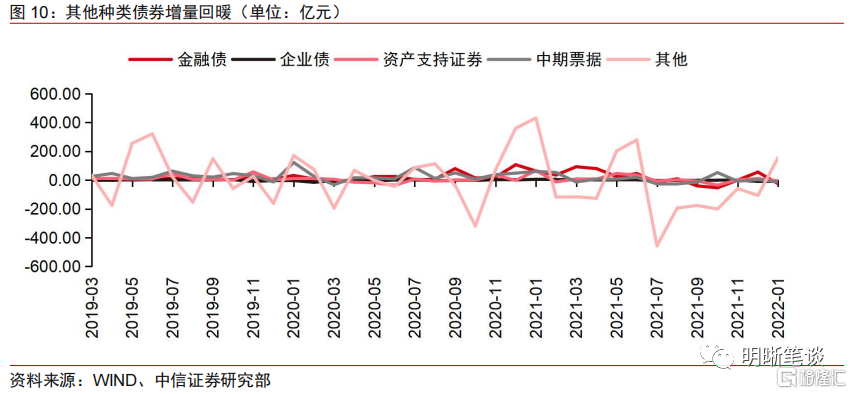

增量方面,其他種類債券回暖。自2021年7月至12月,其他種類債券當月增量開始回暖,整體上外資依然淨減持其他種類債券,但絕對數字已減少,至2022年1月,外資淨增持其他種類債券155.85億元,帶動當月信用債增量為100.74億元。

外資投資策略展望

央行降息縮減中美國債利差至低位。1月17日,央行發佈公吿稱,為維護銀行體系流動性合理充裕,1月17日開展7000億元1年期中期借貸便利MLF操作和1000億元7天期公開市場逆回購操作,中標利率分別為2.85%、2.10%,中標利率均下降10個基點。本次降息為央行於2020年4月調整1年期MLF後的首次降息,帶動10年期中美國債利差大幅收窄。至2022年1月末,1年期中美國債有2021年末的136.78bps降至98.96bps,縮減幅度約40bps。

美國通貨膨脹高企,加息時間表或將提前,進一步拉低中美國債利差。2022年1月,美國CPI同比增長7.50%,創2000年以來的最高值,失業率為4.00%,處於歷史低位。通貨膨脹加劇使得美聯儲或將加快啟動加息的時間表,我們認為未來隨着市場對美聯儲加息縮表預期時間繼續提前,中美國債利差或將進一步收窄。

中美債券利差和人民幣匯率雙重因素導致短期內外資或將放緩增持境內債券。由於中美債券利差是外資持有中國境內債券獲得超額收益的主要動力,中美利差縮減或將使得持有境內債券的超額收益空間被壓縮,導致外資對境內債券特別是主權債(記賬式國債和政金債)偏好降低。預計一、二季度外資增持中國境內債券同比增速將繼續減緩,甚至減持境內債券,主權債配置比例或將降低。同時人民幣匯率也是影響外資購債的重要因素。當前人民幣匯率指數處於歷史高位,不排除“寬信用”政策背景下人民幣貶值,導致外資迴流,增持境內債券同比增速放緩的可能性。

風險因素

央行後續貨幣政策超預期;美國通貨膨脹繼續加劇,導致其貨幣政策超預期收緊;金融數據和實體經濟狀況低於預期;風險事件和再融資環境惡化導致外資流出;國際政治形勢緊張等。