本文來自:金十數據,作者:肖燕燕

雙線資本(DoubleLine Capital)的聯合創始人兼首席投資官、有“新債王”之稱的傑弗裏·岡拉克(Jeffrey Gundlach)週二發表網絡演講。

他開頭就説,今年市場有着一個“可怕的開端”,因為俄羅斯的問題,新興市場已經真正“崩潰”。儘管英國一直保持堅挺,但岡拉克表示,股市“幾乎無處可藏”。

在利率方面,岡拉克表示,市場預計很快就會出現平坦的收益率曲線。放眼國外,岡拉克指出,在全球債券遭拋售的情況下,日本和德國的債券收益率目前處於正值區域。

岡拉克表示美聯儲即將加息25個基點,美聯儲對此已經充分溝通,他預計美聯儲將採取非常激進的加息軌跡。奇怪的是,岡拉克認為美聯儲不會因為烏克蘭戰爭而放慢腳步或更謹慎地行動,“我完全不同意這一點” 。因為他認為7.5%不會是通脹的峯值,“我們可能看到這個數字達到10%”,“肯定會達到9%”,然後才會有任何緩解的跡象。

岡拉克談到美聯儲時説,它的工作是對抗通脹,至今它在這個方面做得很糟糕,“如果通脹率達到9%,美聯儲就不能不收緊”。

接着岡拉克轉向經濟,表示耐用品消費的激增被温和的服務支出所抵消,並表示經濟“真的一團糟”,很難進行歷史比較。他與摩根士丹利首席美國股票策略師邁克爾·威爾遜(Michael Wilson)的最新觀點相呼應,他説我們將遭到很多“需求破壞”,因為很多錢都花在了食品和能源上。

岡拉克接下來轉向就業市場,並提到勞動力參與率,他説這仍低於疫情前的水平,部分是由於聯邦的疫情救濟支出。此外,“犯罪力量的參與率已經奪走了其中一些工人”。他説,如果你可以在不被起訴的情況下偷走900美元,那就是鼓勵犯罪,並有效地降低了找工作的動力。

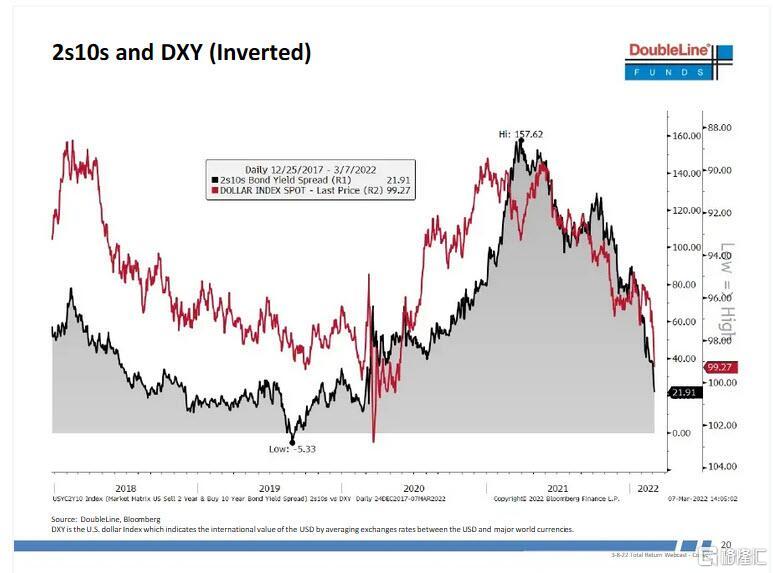

岡拉克接下來轉向貨幣,重申了他對美元的長期看跌立場。他説由於貿易和預算赤字,美元最終會貶值。這可能伴隨着美國經濟的衰退,美國股市的優異表現也將就此結束。他對比了2年-10年期債券收益率差與美元指數的走向,指出它們之間的高度相關性。他警吿説,當美元最終在雙重赤字的重壓下崩潰時,那將是下一次大衰退。

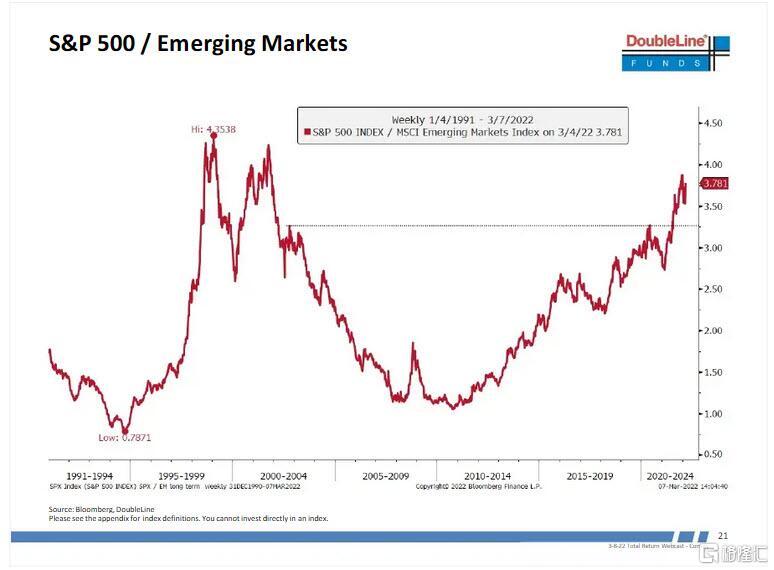

岡拉克還展示了一張將新興市場與標準普爾500指數相關聯的圖表。他説新興市場非常便宜,並引用了CAPE比率。 他説:

“我建議投資者從美國股票轉移到新興市場股票。這是一種重塑投資組合的方式,可以利用正在發生的趨勢。”

岡拉克列舉了最近幾周新興市場股票的相對優異表現、中國實力的增強、美元走軟的前景以及不斷膨脹的美國債務。

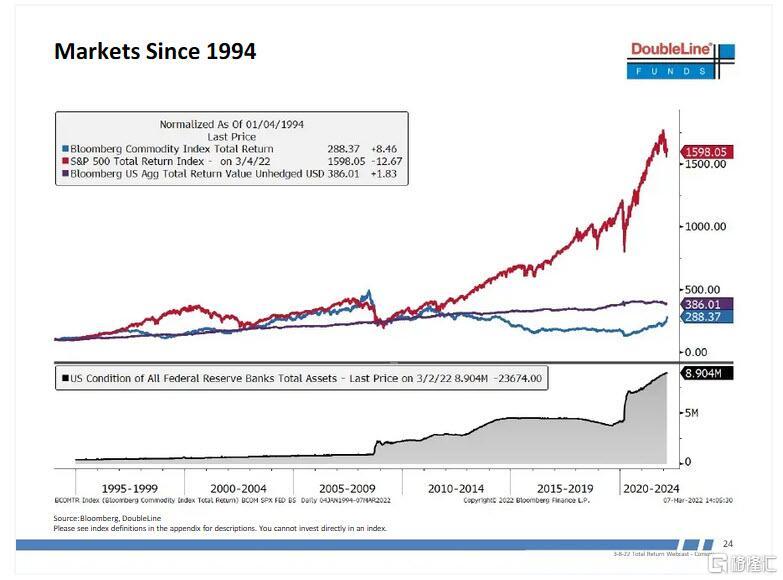

岡拉克接下來展示了他所説的他最喜歡的幻燈片之一,該幻燈片顯示了過去26年彭博商品指數與標準普爾500指數和彭博綜合指數相比的總回報率。事實上,大宗商品的總回報相對於標準普爾500指數或債券的表現並沒有出色太多。

岡拉克批評美聯儲的量化寬鬆和政府自金融危機以來的赤字支出,稱這一切都導致美國股票的表現大大優於其他所有股票,但現在“商品火了”,“這讓他想起了1970年代”。

岡拉克表示,大宗商品週期已經“劇烈逆轉”。大宗商品總體上是一種比黃金更好的投資。雖然他對長期投資者持有黃金沒有異議,但這並不是一個理想的短期押注。

岡拉克預測,原油價格將攀升至每桶200美元,並警吿稱油價飆升和短缺可能導致美國滯脹。