本文來自格隆匯專欄:錦緞,作者:齊恆輝

2015年以來的關鍵詞:藥審改革,醫保局,CXO,PD-1,醫藥基金,外資流入,疫情

2015年以來醫藥表現非常好,2017年開始漸入佳境,每年漲幅排名穩定在前三分之一,像CXO這種細分行業連續傳出新高,以至於人人都能給你講兩句。

政策層面三大脈絡:

1)以2015年藥審改革開始,核心的變化是審評速度提升,解決了2007年以後的藥審便祕症;藥品上市的速度大大加快;

2)從2015年衞計委主導第一次新藥談判進醫保小試牛刀,到2018後醫保局主導大範圍談判,創新藥快速進入;

3)2018年醫保局成立以後,作為唯一超級大買方對成熟仿製產品(不論藥還是械)做了重重圍堵和殺價,哀鴻遍野。

產業層面三大脈絡:

1)2008年全球金融危機,一批混跡在歐美大藥企的60後尋找職業方向,2010年前後回國成立大批biotech公司,經過5-10年的積累,疊加藥審改革,他們的產品在過去幾年逐漸浮出水面;

2)2014年兩個PD-1產品K藥和O藥上市,把腫瘤免疫治療推向熱潮,2018年底中國第一個PD-1單抗上市,到20年底4個國產產品銷售額達到80億;

3)16年凱萊英上市,17年昭衍新藥上市,18年藥明康德上市,19年康龍化成上市,討論和研究逐漸增多,海外醫藥研發和生產產能向中國轉移的脈絡逐漸清晰。

疫情:2019年底武漢爆發疫情,在對數行業受損的情況下,部分醫藥公司迎來業績大爆發:第一波手套,英科醫療利潤從19年的2億爆拉到20年的85億;第二波:檢測試劑,東方生物利潤從19年的9000萬爆拉到20年的20億。

第三波:疫苗,智飛生物前三季度新冠疫苗利潤估計50億,科興生物有推測500億;第四波:藥品鏈條,凱萊英披露接單五六十億,藥明康德預計更高。支持後三波的上游研發和生產用的試劑,輔料,藥械也受到拉動,諾唯贊,義翹神州,諾唯贊20年業績大爆發。

資金層面:與政策,產業和股價共振,大量資金湧入醫藥,醫藥主題基金從2018年底不到600億,增加到2021年三季度末的接近3200億;外資從2016年配醫藥,2018年後加速流入,持有醫藥資產的規模2016年從不到100億,增加到2021年接近3000億。

長週期展望,關鍵詞:老齡化,創新出海,制度紅利結束;

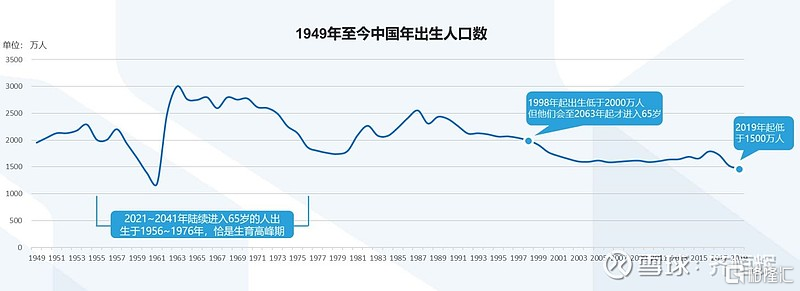

49年以來第一波嬰兒潮即將步入60歲,老齡化加劇,“以後的形勢越發嚴峻”,對醫藥的需求更加加劇。

醫藥人,言必稱老齡化,但老齡化帶來的需求是量的需求,根據公式 量×價=銷售額=人們收入的多少,在人們收入增速錨着GDP進入中速增長後,快速增長的量的需求,註定了價的內卷,結構性演變不可避免。國內註定內卷的條件下,一條前途光明的道路就在眼前——出海。

創新出海的光,儘管微弱,但是已經能看到希望,這注定是一條有大機會長期漸進的路,康弘藥業倒下了,開拓藥業倒下了,未來也有很多倒下的,但勝利必將屬於我們,長週期看,這條路一定能走通,也一定要走通。

一定要走通,是因為制度紅利走完了,2015年以來的快速審評,讓已經有在研產品積累的國產企業獲得巨大制度紅利的同時,後來者快速跟進,更重要的是進口企業的產品也快速進入國內,肉眼可見的未來大多數創新方向都會捲起來,從藍海捲成紅海,這一波制度紅利結束了,製藥企業長期成長的必須依靠真創新。

2022年展望,我們的環境:DRGs,Omicron,Tom cotton和分化的市場

隨着藥審逐年提速進入常態,創新藥談判也到正軌,仿製藥和器械國家和地方談判有效展開,藥審和醫保方向的改革基本完成,這也是相對比較最容易做的。

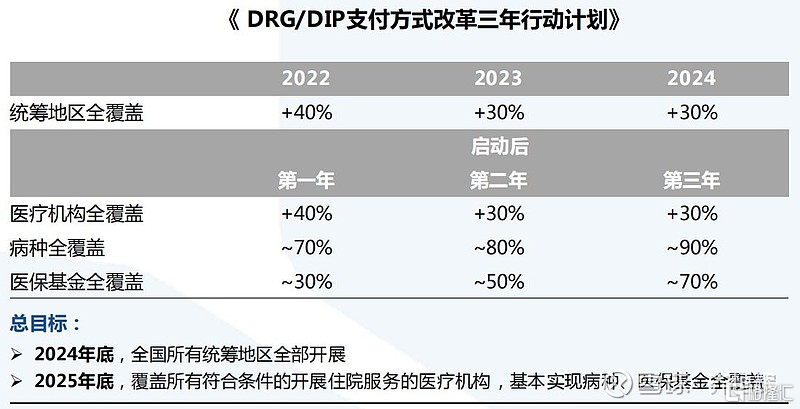

下一步就要走到醫療端,主要是公立醫院,未來3-5年的核心關鍵詞是DRGs;如果從商業角度看,似乎沒有那個商業實體有醫院那麼複雜:

首先,醫院賣的產品和服務,SKU居多,標準化程度巨底;其次,醫院和他的客户之間信息不對稱程度巨大;最後,影響的人羣巨大。這造成這裏的改革最難,不能急,出一點問題,就會面臨巨大的輿論壓力,患者可不像藥企那麼皮實抗造。

DRGs,簡單説就是同一類病支付標準用同一個支付標準,花冒標了醫院自己兜着,比如某病住院,支付標準100塊,醫保給70塊,患者掏30塊給醫院,醫院給病人治花了90,那麼就落下10塊在自己口袋,如果花了108塊,那麼就虧8塊自己兜着。這個操作的核心是藥品,耗材都成了醫院的成本項目,醫院有動力節省了,從這個邏輯出發,整體上是趨於內卷的,但內部一定不乏結構性機會。

對疫情目前我看到的信息結論比較清晰:

1)Omicron的傳染力很強,未來大概率是和delta並行的主流病毒,但是危害不大,對肺部的感染力和致死率都弱於delta。

2)疫苗如果按照原來的打法肯定不行,必須加強針,加強針對Omicron還能抗。

3)目前藥裏面就輝瑞的是“人民的希望”,其他的都不太行,輝瑞這個對國內企業拉動機會也最大。

去年12月15號, CXO和生物醫藥企業集體大跌,主要是一個説法,FT引述知情人士透露,“美國商務部16日將把部分中國公司列入實體名單,其中包括一些涉及生物技術的公司”,最後16日名單出來發現都是軍科院醫療相關的研究所,虛驚一場。

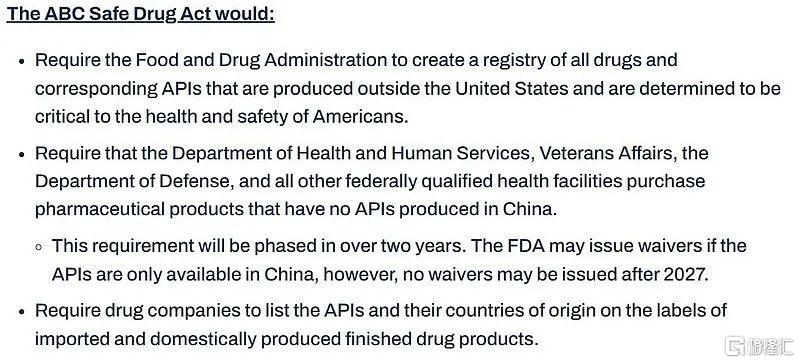

但是通過這件事,大家開始關注美國對華在生物醫藥領域的態度,他們主要關注兩方面:第一,害怕藥品供應鏈掌握在中國手裏,就在最近聯邦議員Tom Cotton提了個方案歌詞大意如下:

第二,跟其他在中國製造2025中的行業一樣,他們擔心中國生物科技崛起傷害美國利益。所以在明年會不會有更多的“虛驚一場”?

過去幾年,由於醫保局的圍追堵截和產業變化共振,在醫藥細分行裏,可投資或者投資者認為可投資的範圍在不斷收縮;同時在市場風格上這幾年賽道投資大行其道,這就造成這麼一種局面:

儘管醫藥行業的整體估值不到35倍,但是內部分化巨大;儘管整體上投資者手裏的醫藥股比例已經不高,但是都集中在少數企業身上,之前我總結過二季度基金持倉,有的在鬧市無人問,有的在深山有遠親,可以説是非常極致,那這種情況會繼續極化嗎還是會有迴轉?

2022年的展望,機會在哪裏?

“到農村去,到邊疆去”

我自己覺得這種估值的極端分化,持股集中度的極端分化很難持續,或者説很難有超出平均的收益機會。可以往一些二線三線的公司裏去找機會,把心態放平,細緻地看看這些裏面有變化的公司。可以向過去受到政策壓制的公司堆裏找一找,找那些政策影響已經基本出清,自己增長還行或者有點新業務新變化的,類似恩華藥業和華東醫藥這種公司。

這是一個大思路,裏面應該有豐富的機會,最近暴漲的中藥就是其中之一,這個行業長期不受重視,估值低,一些OTC中藥本身業務還不錯,最近又有一些政策加持帶來變化。

創新藥的Gartner曲線

Gartner曲線也叫技術成熟度曲線,曲線形狀和説明如下:

我們把這個曲線套用在國內創新藥企業投資身上(儘管不一定完全準確,但是大致可用),17年到21年初是創新藥向過高期望的峯值B點,雞犬升天,然後隨着內卷化浮出水面,大家的心裏開始涼涼,從B點往泡沫化的方向去走,現在已經到C點了嗎,還是需要再走一段到C點,不好判斷,但是大方向上明年應該有C點的出現,對於一些本身資質好能看長的公司一定會有好機會。

新冠小分子藥產業鏈:第一波手套,第二波:檢測試劑;,第三波:疫苗;現在到第四波了:應該沿着藥品鏈條去找找。

仿製藥製劑出口:這個方向目前就三個公司華海藥業,普利製藥和健友股份,不受國內政策影響,沿着全球產業鏈往上爬坡還是有機會。

基因和細胞治療方向:小分子,大分子之後,一個大方向,產業和市場熱情非常高漲,有產品型公司還有一些CXO,但總體可選的公司不多。

先説這幾個方向,還有哪些大方向和個股,大家可以討論補充。