本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

美國2022年1月CPI與PPI均高於預期,繼續高增長,同時1月非農數據表明就業市場正穩步恢復,而多重因素共同導致的通脹壓力短期內較難自然回落,美聯儲加息緊迫性提升,預計美聯儲步伐上半年將更快,年內或加息四次左右,美債利率或將震盪上行至2.5%。

通脹的短期因素—供需不平衡:供應端方面,疫情衝擊後,美國核心材料以及勞動力短缺、運輸環節擁堵導致供給能力受限,從而推升通脹壓力。地緣政治衝突、極端天氣、能源轉型等進一步加劇了供給端收縮的趨勢。需求端方面,貨幣政策與財政政策刺激需求驟增,需求增長遠超預期,進一步加劇供不應求的局面。供給端通脹通常持續時間偏短,此輪持續時間超預期主要由於疫情影響較為深遠。

通脹的中長期因素—勞動力結構:目前美國勞動力缺口問題仍較嚴重,人們就業觀念在疫情後有所轉變,疊加財政刺激背景下儲蓄水平提升導致勞動力供給不足,同時用工需求旺盛,因而通脹壓力攀升。預計勞動力結構造成的通脹壓力短期仍將持續,存在工資與物價螺旋上升的可能,兩年內工資型通脹壓力或將緩慢減少,中長期而言,勞動力趨勢性變化或將增加通脹壓力。

通脹未來演變路徑:目前供需不平衡已出現邊際緩解跡象,1月議息會議後鮑威爾表示預計今年下半年供應鏈限制將取得進展,並會持續至2023年。我們認為在中長期能源轉型的背景下,未來隨着季節性壓力的消散以及疫情逐漸好轉將部分緩解供應端限制,供應限制或於今年下半年開始實質性緩解。工資上漲的通脹壓力將持續,美聯儲緊縮加快,預計美國高通脹或將持續到今年年中,此後逐步回落。

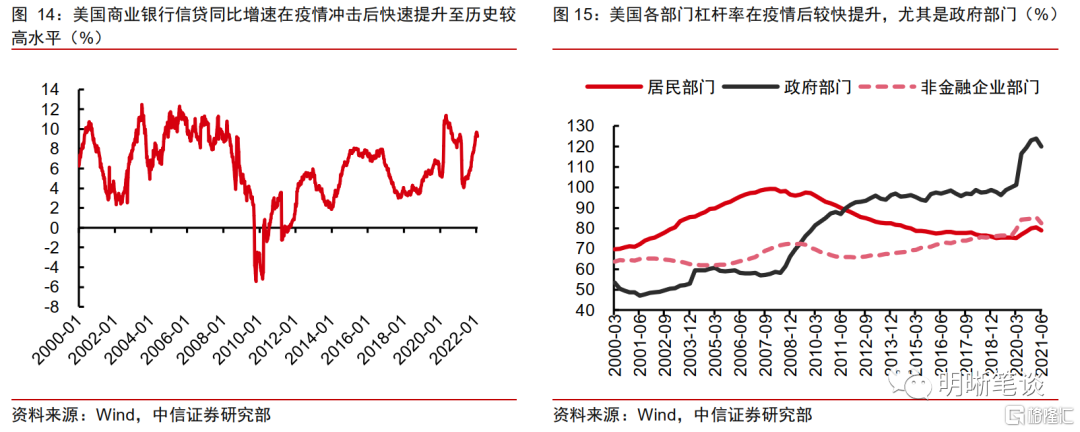

美聯儲緊縮的必要性與抑制通脹的有效性如何?此輪通脹主要是由貨幣政策超發、財政政策刺激、供給端限制、勞動力緊缺共同導致的。不同於上一輪美聯儲“放水”沒有激起商業銀行信用擴張的浪花,此輪寬鬆政策推動信貸增速快速提升至歷史高位水平,迅速提升了居民部門、企業、政府部門的槓桿率,導致消費需求快速回暖,市場供不應求,價格水平高增。美國通脹持續高位,美聯儲緊縮可通過抑制需求、提振就業市場降低通脹水平,因而美聯儲緊縮較為緊迫。

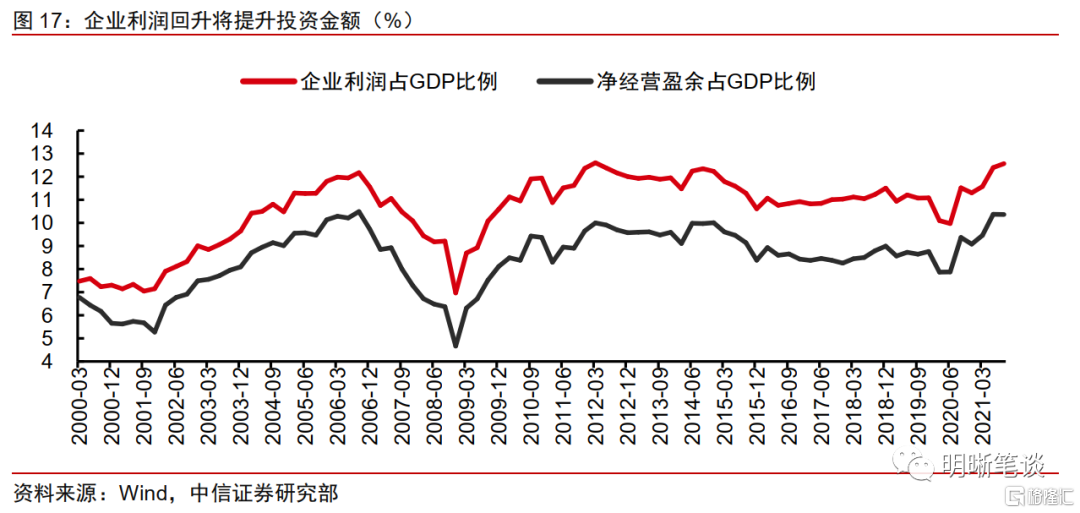

美聯儲對緊縮是否存在顧慮?目前美國經濟環境適合加息,雖然短期內高通脹一定程度抑制了消費需求,並且今年財政政策大幅縮減,但疫情對於消費的衝擊影響預計將逐漸較弱,即使在Omicron變異毒株肆虐的背景下,1月零售數據仍超預期快速回升,表明經濟對於疫情衝擊存在一定韌性。並且目前居民財務壓力較低,待通脹回落後工資推動的收入增長將進一步促進消費。此外,企業高利潤也將帶動美國投資增加。預計今年美國經濟增速在消費、和投資的支撐下將較為穩健,同時,美聯儲緊縮對金融市場波動顧慮較少,預計美聯儲上半年加息節奏較快,年內加息四次左右,縮表最早或於今年年中開始。

債市策略:隨着經濟對於疫情衝擊的韌性增強,預計今年消費將繼續支撐美國經濟保持穩健增長,就業市場預計穩步復甦,目前美國經濟環境適合加息。而多重因素共同導致的通脹壓力短期內較難自然回落,美聯儲需加快緊縮抑制通脹並降低通脹預期。預計上半年美聯儲緊縮步伐將更快,年內或加息四次左右,美債利率或將震盪上行至2.5%。

正文

美國2022年1月CPI與PPI均高於預期,繼續高增長,二者再次創歷史最高水平,1月非農數據超預期向好,就業市場正穩步恢復,美聯儲3月加息箭在弦上。市場加息預期愈來愈濃烈。此輪通脹究竟何時回落?面對歷史高位的通脹,美聯儲緊縮信心如何?美聯儲緊縮路徑又會如何選擇?本篇報吿將針對以上問題給出分析與判斷。

通脹成因及未來演變

通脹短期因素:供需不平衡

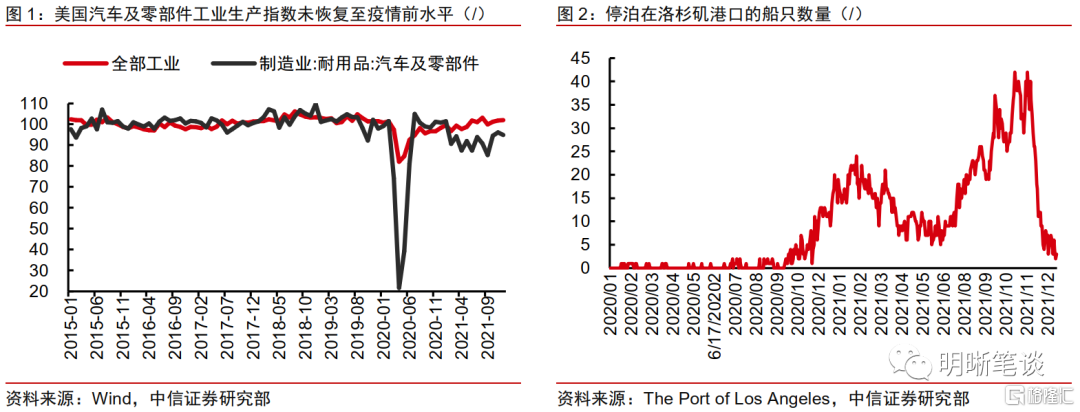

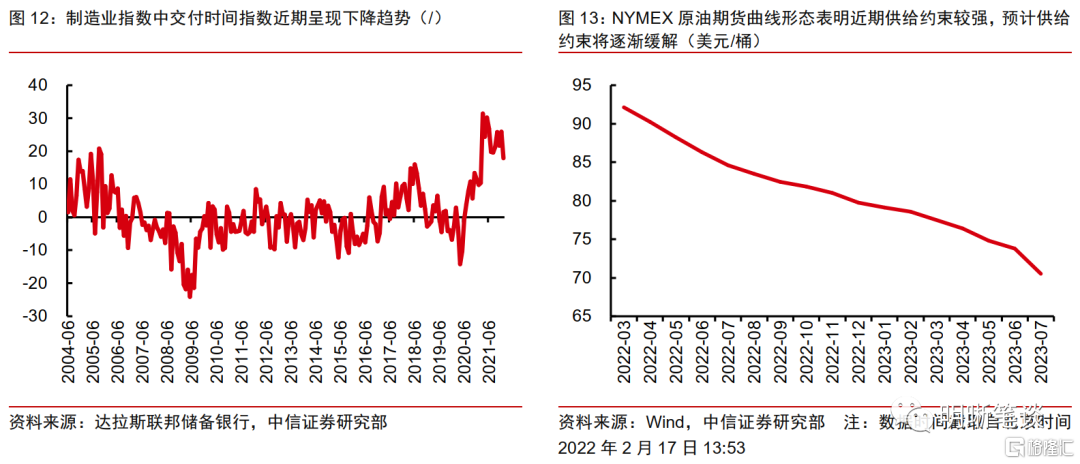

供應端方面,疫情衝擊後,美國核心材料以及勞動力短缺、運輸環節擁堵導致供給能力受限,從而推升通脹壓力。由於芯片等關鍵材料供給以及勞動力短缺,工業生產,尤其是汽車及其零部件生產受到較大限制,目前部分工業生產仍低於疫情前水平。同時,由於運力限制以及運輸工人緊缺,運輸環節成本和時間也大幅提升,停泊在港口船隻數量以及停留時間疫情衝擊後攀升至高位水平。在生產與運輸存在限制的背景下,美國補庫存速度前期偏慢。而2021年以來,製造業PMI高位回落,由於工業製造業PMI通常領先庫存增速,或預示着未來一段時間內補庫存節奏或將放緩。

地緣政治衝突、極端天氣、能源轉型等進一步加劇了供給端收縮的趨勢。東歐衝突升級以及OPEC較難實現增產或將進一步擾亂能源供應市場,推升天然氣、原油等能源價格。美國冬季遭遇冰凌、凍雨等極端天氣導致原油、天然氣等生產被中斷。同時,世界各國承諾實現碳減排、碳中和也將長期改變能源結構,持續推升能源成本。

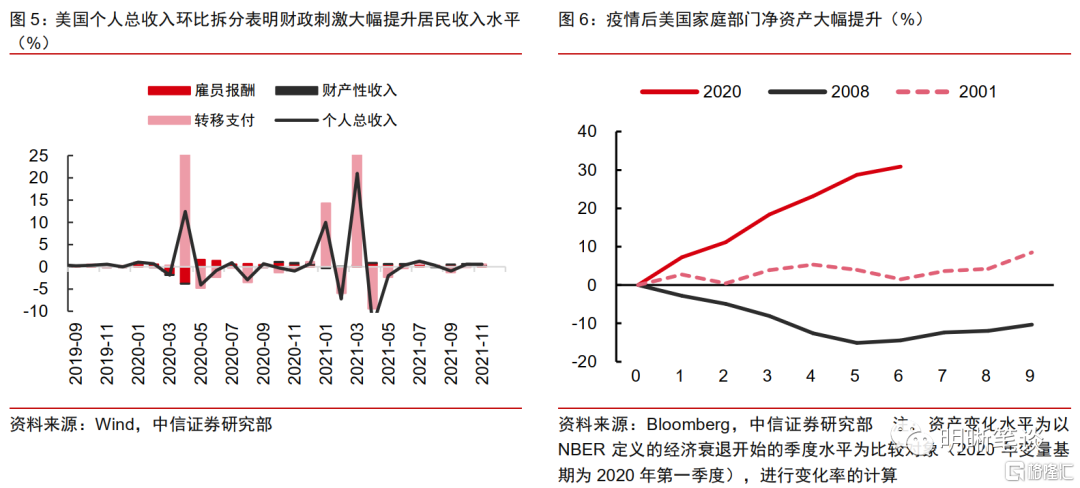

需求端方面,貨幣政策與財政政策刺激需求驟增,需求增長遠超預期,進一步加劇供不應求的局面。財政刺激提升了個人收入水平,同時貨幣超發推升了權益資產、房產等資產價格,從而進一步提升了居民淨資產水平,促進個人消費支出超預期回暖,尤其是商品消費快速從疫情衝擊中恢復,創歷史高位水平。在財政政策以及貨幣政策共同刺激下,需求驟增並遠大於供給,推升美國通脹水平。

供給端通脹通常持續時間偏短,此輪持續時間超預期主要由於疫情影響較為深遠。供給型通脹一般是由政治因素、天氣環境因素等短期衝擊導致,通常持續時間較短,此次供給端造成通脹持續時間較長主要由於疫情衝擊持續且反覆,並且疫情衝擊對供應鏈各個環節均造成了嚴重阻礙,因此此輪供給端增加的通脹壓力難以自然短期回落。但預計隨着疫苗普及、特效藥等有效治療藥物問世,未來疫情衝擊的影響將逐漸減弱。目前運輸堵塞已經邊際緩解,產能利用率正在迴歸至疫情前水平,同時,隨着財政政策退坡,貨幣政策緊縮,需求型通脹將有所抑制。

通脹中長期因素:勞動力結構

目前美國勞動力缺口問題仍較嚴重,推升工資持續攀升。空缺率與離職率均高企,就業市場態勢偏緊,人們就業觀念在疫情後有所轉變,疊加財政刺激背景下儲蓄水平提升導致勞動力供給不足,就業摩擦較為嚴重。較高的勞工需求和較低的就業意願推動工資持續大幅上漲,推升了通脹壓力。疫情衝擊後通脹與薪資同趨勢增長,目前薪資環比增速與CPI環比增速接近,未來存在工資與物價螺旋上升的可能。

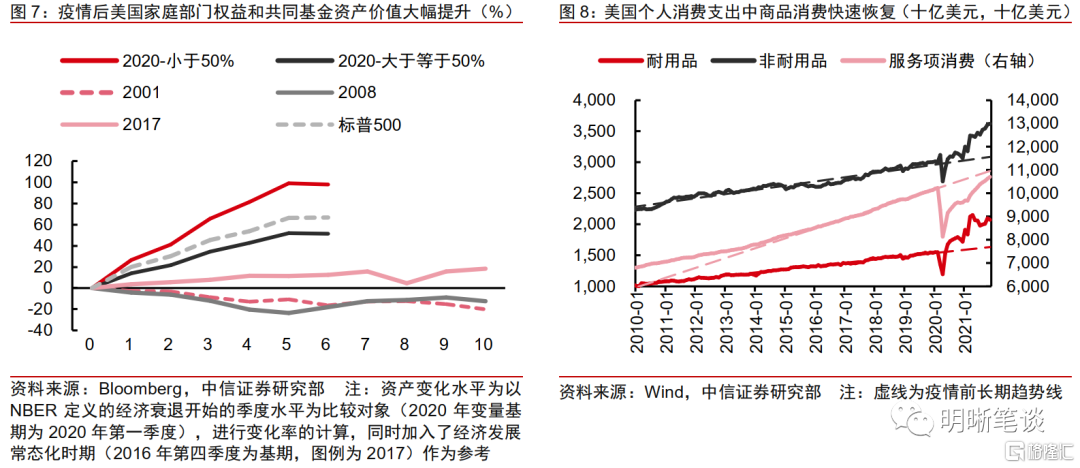

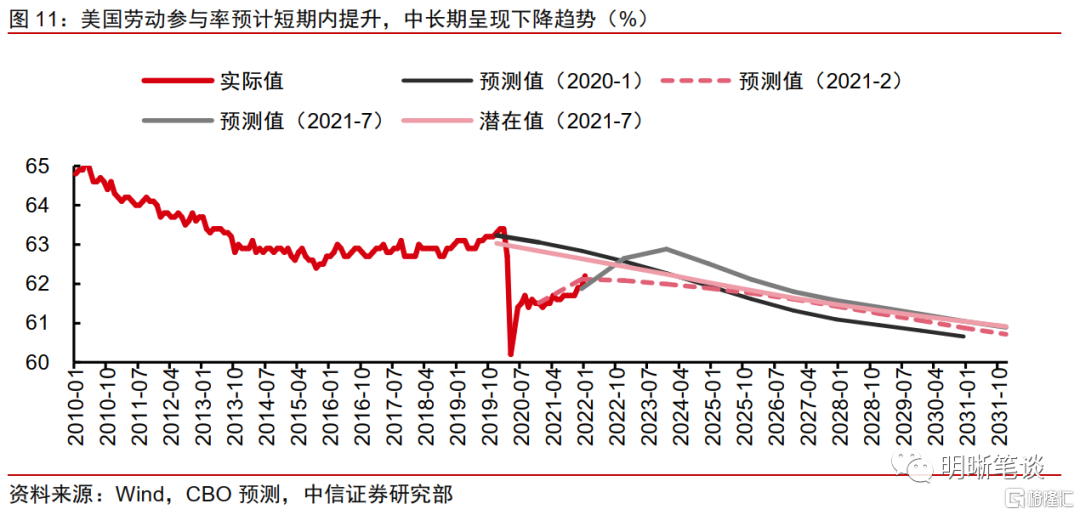

預計美國勞動力結構造成的通脹壓力短期仍將持續,兩年內通脹壓力或將緩慢減少。由於人口老齡化,潛在勞動參與率預計將長期逐步下降。而疫情衝擊導致參與率短期內驟降,偏離潛在勞動參與率,隨後在貨幣政策以及財政政策的刺激下,就業市場緩慢復甦,預計短期內就業市場將繼續回暖,但參與率難以迅速回升至疫情前水平。但長期而言,老齡化導致的參與率下降趨勢仍難以避免。因此預計勞動力結構造成的通脹壓力短期仍將持續,但兩年內通脹呈現壓力或將緩慢減少,中長期而言,若經濟穩健,就業缺口或將在未來造成一定工資通脹壓力。

通脹演變路徑

目前供需不平衡已出現邊際緩解跡象,供應限制或於今年下半年開始實質性緩解,預計工資上漲的通脹壓力將持續,美國高通脹或將持續到今年年中,此後逐步回落。目前供給瓶頸、運輸瓶頸邊際緩解,英特爾首席執行官帕特•格爾辛格預測芯片短缺將在2022年逐漸緩解,並在2023年逐漸消退。福特首席財務官約翰•勞勒表示“預計芯片的限制將持續到2022年,並可能延續至2023年”。1月議息會議後鮑威爾預計今年下半年供應鏈限制將取得進展,並會持續至2023年。我們認為在中長期能源轉型的背景下,未來隨着季節性壓力的消散以及疫情逐漸好轉部分緩解供應端限制,供應限制或於今年下半年開始實質性緩解。短期而言,由於經濟向好,勞動參與率回暖,但勞工需求旺盛,勞動力供給修復較為緩慢,預計工資上漲導致的通脹壓力短期內較難降低。整體而言,結合美聯儲加息節奏將較快的預期,預計美國高通脹或將持續到今年年中,此後逐步回落。

對於美聯儲貨幣政策的思考

美聯儲緊縮的必要性與抑制通脹的有效性如何

美國此輪通脹主要是由貨幣政策超發、財政政策刺激、供給端限制、勞動力緊缺共同導致的。不同於上一輪美聯儲“放水”沒有激起商業銀行信用擴張的浪花,此輪寬鬆政策推動信貸增速快速提升至歷史高位水平,切實的促進了實體經濟恢復,同時也迅速提升了居民部門、企業部門的槓桿率。由於居民部門槓桿率仍處於較低水平,因此槓桿率的提升通過財富效應促進了居民消費支出,導致消費需求快速回暖。同時政府部門槓桿也快速提升至2000年以來最高位水平,反映出財政政策貨幣化,美聯儲釋放的超額流動性通過購買美國國債流入政府部門,同時政府部門通過加大購買商品、服務、向居民、企業發放補貼的方式流入實體經濟,從而大幅刺激居民與企業部門需求,導致供不應求,推升了價格水平。此外,由於疫情衝擊、勞動力供給短缺、極端天氣,地緣政治等因素限制了供給水平也進一步支撐了通脹水平持續高位運行,同時勞動力緊缺導致工資快速上行也推動了通脹上行。

美國通脹持續高位,美聯儲緊縮可通過抑制需求、提振就業市場降低通脹水平,因而美聯儲緊縮較為緊迫。2022年1月美國通脹再超預期增長,創1982年2月以來最高水平,多重因素共同推升的通脹水平短期較難自然回落,美聯儲通過緊縮抑制通脹的緊迫性提升。美聯儲緊縮可以有效抑制需求,同時美聯儲加息將增加財政付息壓力,縮表將對財政部債券發行造成一定壓力,抑制財政支出以使需求降温。雖然美聯儲緊縮貨幣政策對於供給鏈限制的緩解作用有限,但在高通脹的情形下,緊縮貨幣政策可通過抑制通脹改善就業、緩解供應鏈問題並減緩工資上漲,從而進一步抑制通脹水平。

美聯儲對緊縮是否存在顧慮

加息的經濟條件已具備,3月開始加息是合適的。雖然短期內高通脹一定程度抑制了消費需求,並且今年財政政策大幅縮減,但疫情對於消費的衝擊影響預計將逐漸較弱,消費者對於疫情衝擊的敏感性或將逐步降低。即使在Omicron變異毒株肆虐的背景下,1月零售數據仍超預期快速回升,表明經濟對於疫情衝擊存在一定韌性。並且目前居民部門槓桿水平仍處於歷史較低位,居民財務壓力較低,待通脹回落後工資推動的收入增長將進一步促進消費。此外,企業高利潤也將帶動美國投資增加。預計今年美國經濟增速在消費、和投資的支撐下將較為穩健,經濟增長潛力仍較大。

美聯儲緊縮對金融市場波動顧慮較少,預計美聯儲上半年加息節奏較快,預計年內加息四次左右,縮表預計最早於今年年中開始。1月議息會議後鮑威爾表示美聯儲對於單獨一兩個市場波動的關注度不高,關注金融市場整體的穩定性以及其對美聯儲雙重目標的影響,並且鮑威爾不認為資產價格本身會對金融穩定構成重大威脅,因為目前家庭財務狀況、企業財務狀況均良好。同時鮑威爾表示美聯儲通過溝通以及預期管理推動金融市場對美聯儲決定提前做出反應是適當的。在以往的緊縮週期,加息會造成短期的股市調整,後期經濟陣痛後重回增長態勢,股市會隨之上漲。因此美聯儲加息的步伐較難被金融市場波動束縛。預計美聯儲3月初次加息,上半年加息節奏較快,年內加息四次左右,縮表最早或於今年年中開始。

債市策略

隨着經濟對於疫情衝擊的韌性增強,預計今年消費將繼續支撐美國經濟保持穩健增長,就業市場預計穩步復甦,目前美國經濟環境適合美聯儲加息。同時多重因素共同導致的通脹壓力短期內較難自然回落,美聯儲需加快緊縮抑制通脹並降低通脹預期。預計上半年美聯儲緊縮步伐將更快,年內或加息四次左右,美債利率或將震盪上行至2.5%。