本文來自:蘇寧金融研究院,作者:耿逸濤

CXO(醫藥合同外包服務)是什麼?簡單説,CXO就是個接外包的,跟芯片行業的台積電類似,但相比芯片代工,CXO又有其獨特性。

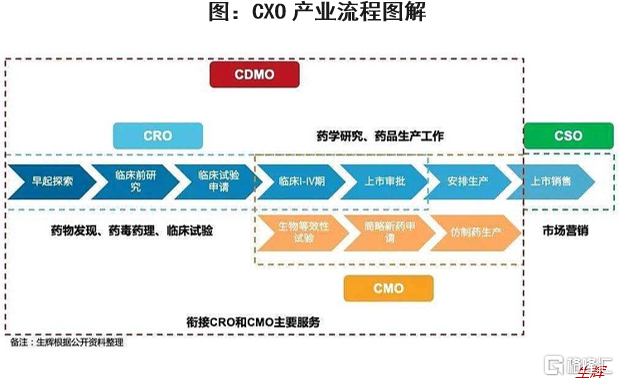

CXO按照產業鏈條上下游邏輯,依次細分為:CRO、CDMO/CMO和CSO,分別服務於醫藥行業的研發、生產、銷售三大環節,可簡單理解為研發外包、生產外包、銷售外包。CRO(Contract Research Organization)主要是承接醫藥產業研究開發、藥品註冊過程等工作;CMO/CDMO(Contract Development and ManufacturingOrganization)主要負責藥品生產以及生產工藝的研發升級,CDMO與CMO相比多了研發環節;CSO(ContractSales Organization)是為客户在銷售和市場營銷角度提供外包服務,這一細分行業門檻相對較低,我們在此不做討論。

CRO又可細分為藥物發現環節CRO、臨牀前CRO和臨牀CRO。藥物發現環節CRO的核心是化合物篩選技術平台和藥物化學專家,外包率較高,市場空間一般,壁壘較低,行業集中度中等;臨牀前CRO的核心是標準動物房和安評等技術團隊(審評專家),外包率很高,市場空間較小,壁壘較高,行業集中度高;臨牀CRO的核心是臨牀試驗資源和臨牀方案設計和執行能力,外包率中等,市場空間較大,進入壁壘低,行業集中度一般;CMO/CDMO的核心是生產工藝研發技術團隊、質控和合規生產能力,外包率中等,市場空間最大,進入壁壘高,行業分散。

綜上,我們可以認為,就投資價值而言,一體化平台>CMO/CDMO=臨牀CRO>臨牀前CRO>藥物發現CRO。

CXO行業前景廣闊

我國CXO行業與全球有着相似的發展軌跡,受政策環境與行業環境發展影響,也經歷了萌芽、發展、成熟、整合等階段。近年來受益於全球醫藥研發產業鏈向發展中國家轉移、以及我國醫藥行業迎來的結構性機遇,CXO企業在醫藥研發產業鏈中扮演了至關重要的角色。

創新藥業內流傳着一個“雙十定律”,即一款創新藥的研發需要“十年時間”和“十億美元”,因此在醫藥企業同時研發多款產品管線的時候,它的一年研發投入非常高。更為沮喪的是,伴隨醫藥工業監管法規越來越嚴格、可用靶點不斷被前人開發,新藥研發難度正逐年推高,目前一款新藥的研發時間已經快要逼近15年了、研發投入更是接近20億美元。

CXO的“人設”也就呼之欲出了。它就是來拯救製藥企業的,它天生賦有三重使命:降低研發成本、縮短研發週期、分擔藥企風險。

根據Frost& Sullivan數據,CRO服務介入的臨牀I~III期試驗總計時間為244周,相比沒有采用CRO服務的傳統藥企來説(總計368周)可以節省近34%的用時。

國內的製藥公司就相當於挖土的人,而醫藥研發外包就相當於是鏟子,無論挖土的人有沒有見到水,鏟子的錢卻是要付的。在這個前提下,醫藥外包確實一門穩賺的生意。

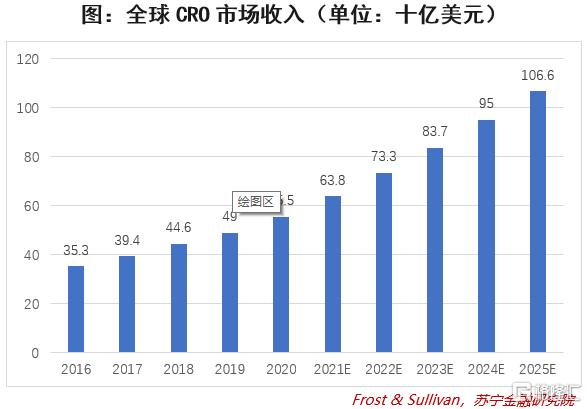

根據Frost& Sullivan數據,中國2021年醫藥市場規模預期為17.29千億人民幣,2016-2021年年均複合增長率為5.4%。預期2021-2025年中國醫藥市場收入年均複合增長率為7.2%,醫藥市場收入將於2025年達到22.87千億人民幣;2021年中國CDMO市場預期收入為432億人民幣,2016-2021年年均複合增長率為32.7%。預期2021-2025年中國CDMO市場收入年均複合增長率為30.0%,中國CDMO市場收入將於2025年達到1235億人民幣;中國CRO市場收入在2015年至2020年由26億人民幣增長至80億人民幣,年複合增長率為25.2%。中國CRO市場收入預期將於2024年達到222億人民幣,2020-2024年年均複合增長率為29.1%。

從全球市場來看,這是一個千億美元市場,而且市場集中度還不高,特別是留給中國企業的成長空間還很大!

一體化CXO具備明顯優勢

康龍化成最初是做實驗室化學服務起家的,經過多年發展,公司通過內部擴建、外延併購的方式不斷髮展壯大,現如今康龍化成已經成為全球領先且稀缺的全流程一體化CXO綜合服務商。從全球來看,康龍化成是全球唯二(另一家是藥明康德)的兩家業務範圍涵蓋實驗室服務(藥物發現CRO+臨牀前CRO)、臨牀CRO、CMC(小分子 CDMO)服務、大分子和細胞與基因治療服務四大板塊,從最前端藥物發現到最後端商業化生產的全產業鏈服務的公司之一。

實驗室服務包含實驗室化學和生物科學服務,是公司發展最為成熟的板塊,具備全球競爭力。這項業務,不論對於藥明康德還是康龍化成,都是最核心的護城河,正是這塊業務足夠優質、技術夠強,才能吸引來源源不斷的用户,才能留下他們往後面的業務倒流,這項業務是立足之本。公司擁有國際領先的藥物發現平台,市場份額全球第三且還在持續投入夯實競爭力。

CMC(小分子CDMO)業務是康龍化成很重要的潛力業務板塊,因此康龍化成加快推進CRO全產業鏈佈局,產能擴建如火如荼。而且實驗室服務與藥物開發具有較強的一體性,公司憑藉在實驗室服務中的良好口碑,能夠實現向CMC業務的持續客户引流。

主營業務精耕細作保持強勁增長的同時,康龍化成也在不斷拓寬服務邊界,佈局大分子CDMO+外延式收購擴張。

傳統的CXO服務商往往只專注於提供CRO或CMO/CDMO某一領域或其中某一環節的服務;隨着藥企訂單需求的不斷外延和市場的不斷髮展,部分CXO企業將通過自主建設和外部併購持續構建一體化服務解決方案。這一方向將成為CXO行業未來趨勢

憑藉一體化研發服務平台,一方面公司可以提供一體化或一攬子課題研究服務,另一方面不同的業務平台之間可以互相導流。同時,憑藉多年的一體化的服務平台積累的經驗和優勢,公司對於新藥研發的理解更為深刻,能夠更好的幫助客户縮短新藥研發所需時間和降低風險。CXO是to B端的生意,B端生意就是要大要穩定,作為一家A+H股上市的大型綜合CXO公司,公司在佈局新技術的實力上,具備明顯的優勢。

公司整體呈現高增態勢

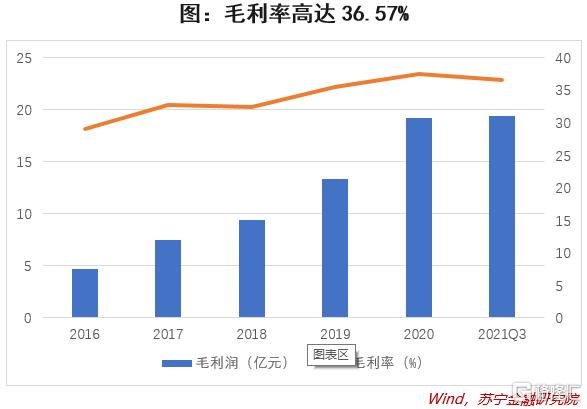

2020年公司全年實現營業收入51.34億元,同比增長36.64%;全年實現淨利潤11.47億元,同比增長116.14%;全年實現毛利潤19.24億元,同比增長37.47%。2021年前三季度公司實現營業收入53.02億元,同比增長47.84%;全年實現淨利潤10.04億元,同比增長31.02%;全年實現毛利潤19.39億元,同比增長36.57%。

主營方面,公司各業務板塊增長態勢良好,其中實驗室服務受益海外訂單轉移,需求充足,前三季度實現收入33.02億,同比增長42.3%;CMC業務前三季度實現收入12.24億,同比增長47.4%,主要受益於規模效應和產能利用率提升,前期積累的眾多藥物發現項目也進入開發階段。整體看,康龍前三季度業務擴張和產能釋放依舊保持較快節奏,同時公司產能不斷擴充,後續隨着浙江、天津地區產能不斷落地,公司業績增長動能依舊充沛。