上市6年股價漲100倍的市值神話,發生在了Shopify身上。

作爲北美電商領域的“第二極”,Shopify最新市值超過1600億美元,PS(TTM)約50倍。這麼炸裂的表現背後,投資者爲什麼會對Shopify如此充滿信心?

本文將着重於對Shopify的個股研究,分析其“六年百倍”的成長過程,主要分析以下幾個問題:

1、Shopify有多強?

2、電商SaaS有多吃香?

3、會成爲市值萬億的企業嗎?

1、Shopify優勢在哪?

Shopify誕生於2004年,創始人Tobias Lütke和Scott Lake使用Ruby on Rails編程框架開設了一家銷售高端滑雪裝備的網上商店Snowdevil。

彼時,互聯網世紀大泡沫被戳破的元氣尚未恢復,一大批電商公司也在此期間倒閉。已存在可以用來搭建網店的框架似乎都不是最優選擇,Miva和OsCommerce框架太過複雜,Yahoo Store被其它項目和收購纏身,而在“.com 泡沫”熱潮中的寵兒亞馬遜也纔剛剛從虧損的泥沼中邁出了一條腿。

經營了兩年後,技術傍身的Lütke發現,相比他們出售的滑雪產品,人們更關注兩人所編寫的解決方案和網站的創立過程,於是他們2006年在加拿大渥太華正式創立了Shopify。

早期,Shopify定位是一款專爲中小型商家(SMB)提供SaaS服務的電商建站工具,即爲電商賣家提供搭建網店的技術和模版,包括訂單追蹤、自動化庫存管理、上傳圖片、添加標籤等基礎功能。通過Shopify,那些未從事過網上銷售的商家可以找到必需的工具,從零開始創建一家網店。

Shopify最初的收費模式是按照銷售額向客戶收取一定百分比的交易費,由於該模式對銷售規模較大的商戶並不友好,於是Shopify將收費制度更改爲SaaS訂閱式收費。

2009年,Shopify發佈了自己的應用程序編程接口和應用商店,這一動作將Shopify從一個單一的建站工具,轉變爲能夠讓人們分享和銷售應用程序的平臺。

此後的十餘年裏,Shopify圍繞着電商建站服務不斷擴展自身的業務邊界,提供豐富的商家增值服務。比如,2013年推出Shopify Payments,消除了商戶與第三方支付網關建立和保持直接關係的需要;2015年推出了Shopify Shipping,允許商戶直接通過Shopify打印郵寄標籤並以折扣價格發貨;2019年推出了Shopify Fulfillment Network和Shopify Email,分別幫助商戶降低運輸成本和管理電子郵件;2020年推出分期付款和手機購物應用程序,提供更方便的網上購物體驗。

隨着配套功能逐漸完善,Shopify的發展也進入快車道,2015-2020年,公司營收的平均增速在75%左右。

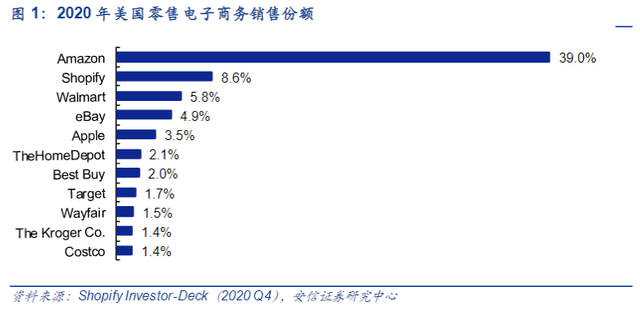

截至2020年Q4,Shopify超越eBay、Walmart等老牌巨頭,成爲美國市場份額僅次於亞馬遜的第二大零售電商平臺。

圖源:安信證券

圖源:安信證券Shopify之所能快速取得這樣的成績,主要源自公司的“顛覆式創新”。

顛覆性創新理論是由Innosight公司的創始人、哈佛大學商學院的商業管理教授克萊頓·克裏斯坦森(Clayton Christensen)提出的。核心觀點和要素是在一個被優勢企業控制的市場裏,新生企業爲那些被忽視的羣體提供更合適的、並且經常是更便宜的服務,從而立穩腳跟。這些要素在Shopify身上得到淋漓盡致的體現。

與亞馬遜相比,二者的主要差別在於,亞馬遜只提供有限模板,是具有控制權的中介;Spopify打造了開放平臺,更專注於強化商戶的品牌個性。

亞馬遜從2006年開始接納第三方賣家進入網站,逐漸積累起巨大流量,但商戶採用亞馬遜標準化物流服務的同時,也不得不套上畫着微笑符號的盒子。相比之下,Shopify可以幫助設計更個性化的在線商店,建立自己的品牌並牢固與客戶的關係,使品牌的自身形象更爲鮮明。

如今越來越多的頭部品牌希望跳過中間商,與客戶建立關係,這讓Shopify 實現了進一步的發展。近年來,百事、聯合利華和億滋都陸續利用Shopify渠道開設了網店,亨氏(Heinz)和瑞士蓮(Lindt)也開始加入這一陣容。此外,凱莉·詹娜(Kylie Jenner)和維多利亞·貝克漢姆(Victoria Beckham)等名人也開始通過Shopify 銷售自己的品牌商品。

2015年,多倫多三位時裝設計師拉米•赫拉莉(Rami Helali)、本傑明•塞爾(Benjamin Sehl)和麥肯齊•葉芝(Mackenzie Yeates)與Shopify合作,創立了時裝品牌Kotn 。麥肯齊•葉芝後來稱,之所以在當初選擇Shopify,是因爲Shopify允許商家“講述自己的故事”,自行把控與消費者之間的關係,這一點無法在亞馬遜Marketplace平臺實現。

截至去年,Shopify已經吸引全球175萬商戶入駐,全年成交總額(GMV)達到1195.8億美元,同比增長96%。2020年營業收入也來到29.29億美元,同比增長85.6%,大幅超越上期47.05%的同比增速。

優良的業績表現,讓Shopify的股價一路高漲。2015年5月22日上市時,Shopify IPO價格爲17美元,到今年11月19日盤中高點一度突破1762美元/股,六年半裏,股價大漲百倍,總市值也到達2221億美元。

2、電商SaaS有多吃香?

根據Grand view research的數據,2020年,全球電子商務軟件市場規模爲71.51億美元。該機構預計全球電子商務軟件市場從2020年到2027年將以16.3%的複合年增長率增長,於2027年達到205.82億美元。

細分到雲服務領域,浙商證券的研報中提到,私域電商類SaaS的發展路徑分爲四個階段:基礎產品完善(3-5年)、行業產品深入(2-3年)、生態建設(5-10年)、增值業務分形複製(10-20年)。

單從企業所處戰略發展階段來看,Shopify已經幾近完成第三階段的生態建設,正處於第四階段的增值業務變現階段。

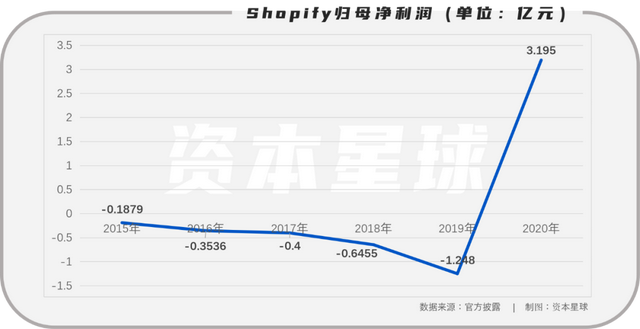

在此背景下,Shopify逐漸脫離虧損苦海,去年迎來盈利拐點。

2020年突如其來的新冠肺炎疫情加速了電子商務的發展,進而推動了Shopify平臺GMV和MRR(每月經常性收入)的快速增長。2020年,Shopify是實現歸母淨利潤3.195億美元,同比大贈355.93%。

其實,自首次公開募股以來,Shopify的MRR都在增加,以43%的複合年增長率增長。今年Q3淨利潤爲11.48億美元,同比增長501.06%;營業收入爲11.24億美元,同比上漲46.43%。

Shopify在今年美國黑五銷售額也創下歷史記錄,同比增加21%至29億美元,單位時間銷售額峯值達到每分鐘近310萬美元。

值得一提的是,今年4-6月,Shopify旗下建立的獨立網站每月平均獨立訪客數量達到的11.6億。同期,亞馬遜每月平均獨立訪客約11億。自2020年5月以來,Shopify網站出現了驚人的增長,增幅高達108.5%,而亞馬遜的增幅爲9.9%。

據估計,到2023年,隨着亞馬遜和Facebook在美國的直播購物活動將產生250億美元的收入。而上述兩家公司每年在全球範圍內前100大市場上花費約2萬億美元,這使得Shopify這樣的公司可以獲得更多合作機會。

近期,德意志銀行分析師予Shopify的評級爲“持有”,目標價爲1650美元。該分析師仍看好Shopify的中長期基本面前景,但也指出Shopify可能會受潛在全球供應鏈問題的影響。

LoopCapital分析師11月15號將Shopify的股票評級從“買入”下調爲“持有”,目標價1600美元。他表示,評級調整是基於Shopify的估值,而不是對該公司基本面悲觀。

另外,根據SeekingAlpha今年11月的數據,在統計的19位分析師中,約有53%的人持看漲態度,47%的人建議持有,沒有負面評級,他們給出的該股平均目標價爲1670.86美元。

3、是下一隻萬億股嗎?

高增速下,市場開始擔心Shopify出現估值泡沫。

即使在美聯儲已經開啓緊縮週期的背景下,美股指數依然還在輪番創新高,同時一衆成長性企業估值也升至前所未有的高度,這其中就包括Shopify。

人們對於Shopify的質疑往往源於其高企的市值和市盈率。目前Shopify市值達1660億美元,PS(TTM)50倍。但如果把目光拉開,受全球疫情的影響,數字化和線上化科技股普遍迎來極高的關注度,國外的Salesforce、Workday,國內的有贊、微盟等SaaS類企業的股價都迎來普漲。

關於市盈率的問題,Shopify從IPO之初時便有爭議,這也是所有電商和科技股共同面臨的問題。

而實際上,在二級市場,一般對SaaS公司的估值不是以市盈率來衡量,而是以企業價值除以公司未來12月收入來算,即EV/NTMRevenueMultiple,所以不難理解,增長越高的企業能獲得的估值溢價越高。

Shopify目前的市值是去年銷售額的逾56倍(用12月20日市值除以2020年總營收),今年市銷率約爲40倍。

假設該公司未來的EV/NTM仍維持在50倍以上,隨着業績的提升,其市值將輕鬆超過1萬億美元。但華爾街分析師認爲它在未來繼續保持如此高的估值是不現實的,參照其其他競爭對手,它們的EV/NTM基本都在20倍以下。

例如,甲骨文的市值是營收的6倍,而Salesforce的市值約爲營收的11倍,同行中做的最好的BigCommerce,其市值是營收的17倍。

所以,Shopify也不太可能一直維持着50倍左右的高預期,那麼就只能靠實打實的業績來提高市值了。

券商預計,未來五年Shopify的收入將以每年超過38%的複合增長率增長,五年後(2026年)營收有望接近146億美元。

如果Shopify能保持券商給出的這種預期增速,它可能會在2030年產生近500億美元收入。

對於Shopify來說,這樣的增速似乎不難達到。一位業內人士表示:這對Shopify來說是一個可實現的增長軌跡,尤其是隨着全球互聯網和電子商務滲透率提升。

那麼,到了2030年,Shopify的價值可能會達到1.5萬億美元,這已經接近當下亞馬遜的體量。

從一家工具企業成長爲平臺公司,這助長了Shopify第一波股價的飛昇,而押注數字化革命的時代風口,有望幫助Shopify實現第二波質的突破。