本文來自:中信建投證券研究,作者:竺勁

2021Q4~2022Q1是房地產板塊最佳配置窗口。本輪行情結構分化特徵將更為顯著,行情表現上將出現明顯的公司Alpha重於行業Beta的情況,部分優質公司將脱穎而出。

吹盡狂沙始到金

調控週期趨於尾聲,行業格局有望優化。監管對於弱化房地產行業金融屬性決心堅定。房企被動降槓桿,但遭遇市場自發進入下行週期、部分房企信用風險事件暴露引發地方政府預售資金監管趨嚴,行業流動性危機開始蔓延。站在當前時點,本輪始於2020年8月“三線四檔”融資規則的房地產金融政策調控週期,已到尾聲並開始有所改善。但是行業最大的基本面即銷售還在大幅下滑,故我們判斷低信用高負債的房企難以很快走出危機。而對於那些經過本輪大浪淘沙後最終活下來的房企來説,競爭格局將改善,其生命週期也將拉得更長。

2022年行業各核心指標預計延續下滑趨勢,2021Q4~2022Q1將成地產板塊最佳配置窗口。預計2022年銷售面積、新開工面積、投資增速分別為-5.0%、-5.0%、+1.1%。當前行業政策已經見底,並有所改善,而基本面數據處於繼續下行過程中,尚未進入到恢復期。由於今年上半年增長高基數,明年上半年從數據層面依舊不樂觀,預計到2022年3月開始的“小陽春”銷售可能獲得邊際改善。故2021Q4~2022Q1基本面數據大概率繼續下行,而政策暖意也會較為明顯,這段時期是配置地產板塊的最佳時期。

本輪行情結構分化特徵將更為顯著,行情表現上將出現明顯的公司Alpha重於行業Beta的情況,部分優質公司將脱穎而出。

1. 對於開發商板塊,不同房企在本輪政策見底回暖過程中經營目標不同,一進一退之間分化加劇,信用分層特徵更為明顯。而現有政策框架下,規模掉隊的房企難以東山再起,集中度將往財務穩健房企提升。以上是本輪房地產金融政策框架帶來的與以往最大不同。繼續推薦高信用開發商,尤其是央企。推薦A股:保利發展、招商蛇口、萬科A、金地集團、萬業企業;港股:華潤置地、中國海外發展、龍湖集團、旭輝控股集團、中國金茂。

2. 對於物管板塊,國內房地產規模足夠大,將為物管行業整體發展提供基本面支撐。重點物企仍處於規模和利潤雙增的黃金髮展期,成長速度遠高於行業,因此將繼續帶來投資機會。但在當前行業變局下,我們認為關聯開發商因子將成選股首要考慮因素,應當優選高信用開發商相關聯的物企,或弱地產背景而受行業洗牌影響小的物企。推薦A股:招商積餘、新大正;港股:碧桂園服務、旭輝永升服務、保利物業。

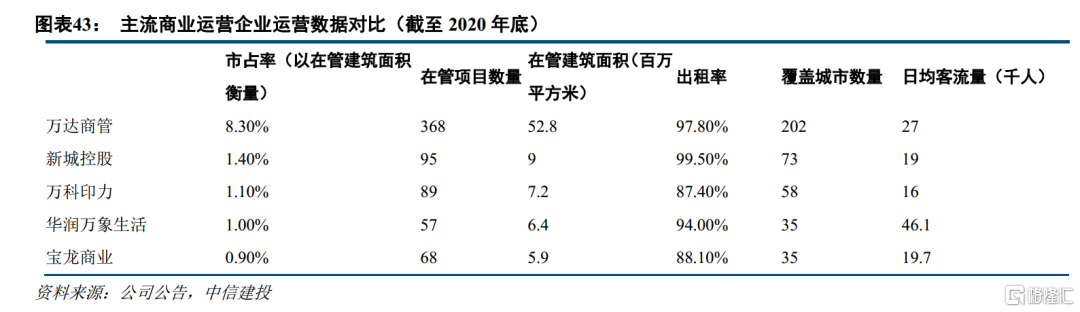

3. 對於商業板塊,儘管近期國內社零增速低迷,但品牌購物中心的零售表現顯著好於總體消費增速水平,而奢侈品零售增速更佔優勢。繼續看好頭部零售商業地產商和商管公司的表現。推薦A股:新城控股;港股:華潤置地、龍湖集團、華潤萬象生活、寶龍商業。

風險提示:房地產政策調控超預期;市場下行幅度超預期;疫情反覆導致購物中心運營受不利影響。