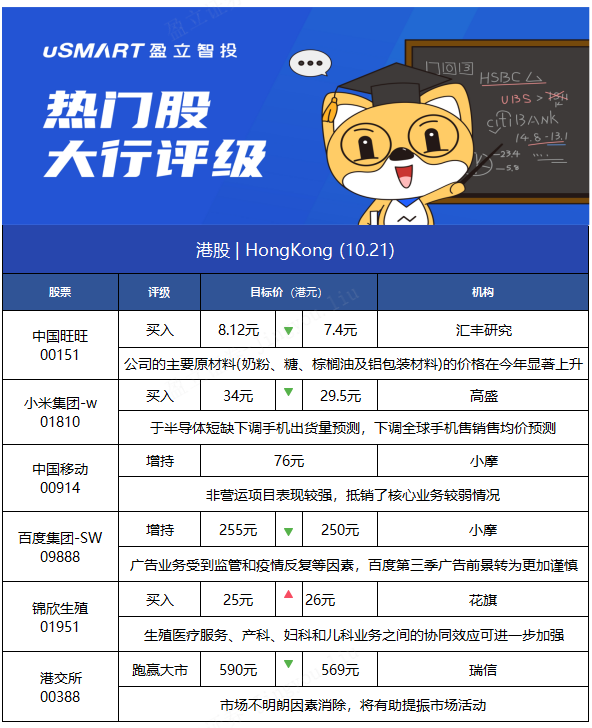

1.汇丰研究:维持中国旺旺(00151)“买入”评级 目标价降8.8%至7.4港元

汇丰研究发布研究报告称,维持中国旺旺(00151)“买入”评级,目标价由8.12港元降至7.4港元,将今年毛利率预测降低1.1个百分点至47.4%,而今明两年盈利预测也分别降1.9%及1.8%。

报告中称,公司的主要原材料(奶粉、糖、棕榈油及铝包装材料)的价格在今年显著上升,于今年10月该等原材料价格分别同比上升了23%、4%、67%及52%。考虑到有关原材料占总成本近50%,该行预期集团今年的毛利率及盈利能力会受压,虽然相信集团可透过调升销售价格及控制生产成本舒缓成本压力,但认为原材料价格上升的压力难以完全抵销。

2.高盛:维持小米集团-W(01810)“买入”评级 目标价降13.2%至29.5港元

高盛发布研究报告称,维持小米集团-W(01810)“买入”评级,目标价由34港元下调至29.5港元。由于半导体短缺下调手机出货量预测,下调全球手机售销售均价预测,以及下调物联网和互联网服务收入预测,故将小米2021-23年各年收入预测分别下调3%/5%/6%。

报告中称,小米在投资者会议中表示会透过高端化、扩展全渠道(Omni-Channel)销售和海外扩张,以提升全球智能手机领导地位,及透过智能手机+物联网策略提振收入及盈利能力,加强该行对小米建设性看法。小米董事长雷军预计,小米汽车将于2024年上半年正式量产。高盛估计,小米会推出3至4款车,并估计会建立数百间门店分销汽车。

3.小摩:予中国移动(00941)“增持”评级 目标价76港元

小摩发布研究报告称,予中国移动(00941)“增持”评级,目标价76港元。公司发布第3季营运数据,可见非营运项目表现较强,抵销了核心业务较弱情况。该行预期,今、明两日公布营运数据的中电信(00728)、中国联通(00762)移动板块收入表现均较弱。

报告中称,相对上半年总服务收入同比升9.8%,公司第3季总服务收入只同比升7.3%,由于移动及固网业务增长趋势转弱。第3季移动业务每月客户平均收入及收入增长同比各只升0.2%、1.8%,对比上半年则升3.4%反2.9%,主因季节性波动因素影响。另第3季固网收入增长则同比只升29%,对比上半年增长同比升36%,部分主因有线宽带收入增长减慢。不过,该行指出,第3季5G渗透率34.7%,则较过去两季造好。

该行表示,第3季EBITDA率同比下跌,该行相信是受较慢的收入增长;及较快的业务转型、5G升级费用开支等影响。尽管EBITDA趋势较弱,但盈利增长由上半年同比升6%,第3季增长则同比升9%,可能由于联营公司收入增加及节省财务成本所致。2021年仍维持可观的服务收入、盈利增长指引目标。

4.小摩:维持百度集团-SW(09888)“增持”评级 目标价降至250港元

小摩发布研究报告称,维持百度集团-SW(09888)“增持”评级,目标价由255港元降至250港元,将2021和22年的收入预测分别下调2%和3%,经调整净利润率预测分别下调1.2和0.8个百分点,经调整每股收益预测分别下调10%和9%。

报告中称,由于广告业务受到监管和疫情反复等因素影响,该行对百度第三季广告前景转为更加谨慎。考虑到高利润的广告收入放缓和投资增加,预计百度核心业务的收入将在第三季和第四季分别同比下降38%和43%,加上收入结构转向低利润的云计算,也会影响百度的核心利润率。

该行估计,百度今年第三季度收入为310亿元人民币(下同),同比增长11%,并较市场预测低2%,预计百度经调整净利润预计为39亿元,也比共识低13%,因降低收入预测和对用户获取成本、研发和云计算人员的投资增加。

5.花旗:维持锦欣生殖(01951)“买入”评级 目标价升4%至26港元

花旗发布研究报告称,维持锦欣生殖(01951)“买入”评级,目标价由25港元上调至26港元,并指生殖医疗服务、产科、妇科和儿科业务之间的协同效应可进一步加强,巩固锦欣市场地位。

报告中称,公司宣布计划斥资30亿元人民币(下同),购入妇产科及儿科医疗服务公司股权,当中15亿元以发行可换股债券偿付,另15亿元以现金支付。以利润保证计,目标公司今年预测市盈率最多约30倍。计及交易估值及医院未来销售趋势,该行表示,若交易可在年内完成并完全转换可转债,预计锦欣生殖2022及2023年每股盈利将增长8%及10%。

6.瑞信:维持港交所(00388)“跑赢大市”评级 目标价降3.5%至569港元

瑞信发布研究报告称,维持港交所(00388)“跑赢大市”评级,目标价由590港元降至569港元,下调2021-23年各年每股盈测分别9%/6%/1.7%,以反映各年日均交易量预期分别1770亿、1910亿以及2190亿元,同时升明年下半年起MSCIA50期货交易费收入预期。

报告中称,港交所第三季日均交易量温和复苏至1650亿元,同比增17%,或按季增9%,主因换手率较高,但被平均市值下降所部分抵销,预期第三季收入同比微升1%,以反映交易相关收入增长预期,以及净投资收益下降,纯利预计同比跌2%至33亿元。

该行表示,同时调低港交所第四季日均交易量预期,由1970亿元降至1680亿元,以反映近期市场情绪以及主要IPO受阻,相信一旦这些IPO重启,以及市场不明朗因素消除,将有助提振市场活动。

瑞信估算,MSCIA50期货交易量可于2023年达北向日均交易量的1倍,预计占总收入2%,公司也于9月推出SPAC的咨询文件,建立稳定基础,以吸引更多市场参与者。