2021年已經邁入最後一個季度,在年終考覈的壓力下,各大基金公司開啓了規模衝刺,基金髮行大戰一觸即發。

數據顯示,在10月第一週是國慶小長假的情況下,截至10月18日,10月新發行的基金已經達到了90只(AC份額合併計算),其中僅10月18日當天就有23只基金同日開啓;而從10月19日至月底,還有29只基金即將進入募集期。

合計來看,今年整個10月的新發基金合計高達119只,而9月的新發數量爲103只,環比增長15.53%;去年同期的新發數量僅有70只,同比增長70%,基金髮行再迎小高潮。

此外,四季度是資金提前佈局第二年高景度方向的時間窗口,一定程度上,四季度的基金新發方向也代表着基金公司對明年的看法。從10月新基金的發行情況來看,前期調整較大的消費板塊和港股正重新受到重視,消費主題基金和港股基金各有10餘隻正在排隊發行,基金髮行的逆向佈局態勢明顯。

月內12只消費主題基金密集發行

今年以來,受疫情反覆等因素影響,市場對消費的預期一直較低,消費也因此成爲表現最差的板塊之一,但從10月新基金的發行情況來看,消費主題基金的新發數量卻出現了明顯增多。

例如,僅在10月11日,就有5只消費主題基金開啓發行,包括匯添富中證滬港深消費龍頭、招商中證消費電子ETF、華夏中證細分食品飲料產業ETF,以及天弘和平安的中證滬港深線上消費ETF。

此外,南方國證在線消費ETF於10月8日開始募集;博時基金分別於10月12日和10月15日發行了博時國證龍頭家電ETF、博時時代消費兩隻消費主題基金;華泰柏瑞中證滬港深品牌消費ETF、西藏東財中證食品飲料指數增強、國泰中證消費電子、富國中證消費電子均於10月21日開始發行。

整體來看,僅10月份就有12只消費主題基金在密集發行,而整個三季度的消費主題基金髮行數量一共僅18只,相較三季度明顯增多。

中歐基金認爲,在經歷半年的調整後,消費行業整體估值已回落至過去五年均值。雖然基本面受經濟下行影響較多,但中長期仍具配置價值,且爲公募基金重點關注行業,若考慮到消費板塊相較科技等其他賽道的相對估值優勢,建議關注其中的食品飲料和家用電器等行業在四季度的估值輪動機會。

景順長城基金分析指出,從歷史經驗看,低估值的上證50、滬深300等藍籌指數和家電、銀行、食品飲料等傳統行業通常在四季度具有超額收益。經歷年初以來的大幅調整後,消費板塊估值已到了相對合理的區間,年底也將迎來估值切換,行業的政策風險年底前也有望緩和。長期看,中國內需市場在逐步成爲全球最大的消費市場,人口優勢、收入分配優化是內需長期發展的關鍵支撐。

有基金公司自購港股基金

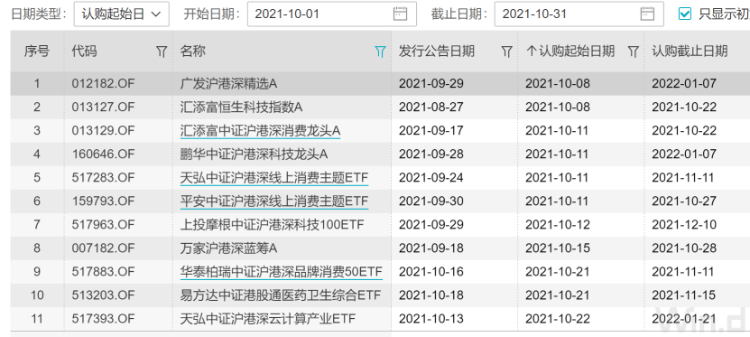

除消費板塊外,港股也是新發基金的另一大重點方向。Wind數據顯示,10月有11只港股基金髮售,其中甚至有公司宣佈大手筆自購,以“真金白銀”表態對港股中長期投資價值的看好。

例如,萬家滬港深藍籌於10月15日正式開售,該基金將橫跨A股和港股兩個市場,其中投資於港股通標的股票的比例不低於非現金基金資產的80%,重點關注消費、科技、醫藥、優勢製造四大方向。

而在首募當天,萬家基金便公告稱,將以自有資金1000萬元認購該基金。萬家基金認爲,港股市場經過七月大幅調整,體現出更好的配置價值。首先,隨着疫情影響減弱,宏觀經濟依然處於復甦通道,同時由於此次經濟復甦不均衡性,依然需要寬鬆的流動性環境支持,因此,港股不具備熊市基礎,回調讓很多優質公司估值很有吸引力,這些公司的長期競爭力依然強勁,前期的估值調整爲投資者提供了很好的安全邊際,看好目前至 2022 年港股市場的表現。

和消費板塊類似,港股在今年經歷了大幅調整,截至10月15日,恆生指數和恆生中國企業指數市盈率分別爲10.91和10.16,從AH股溢價率來看,當前AH溢價指數爲144.05。

景順長城基金認爲,從估值來看,不管市場指數還是行業指數估值均處較爲合理位置,而AH溢價指數也達到高位,當前的配置性價比已較突出。對於長線資金來說,傳統經濟和具備長期增長潛力的消費以及互聯網科技公司或可擇機佈局。

好買基金研究中心也認爲,經濟增長逐步放緩、中國政府對於互聯網行業監管的不確定性以及美債利率攀升可能在短期繼續影響海外中概股市場表現。中美關係邊際性改善有望進一步提振市場情緒,中國貨幣政策逐步放鬆也可能利好優質港股成長標的。當前市場估值水平已經較低,海外中概股市場的吸引力正在增強。近期市場拋售爲長線投資者帶來佈局機會,可關注已經跌至歷史估值區間底部的科技龍頭標的。