來源:中金點睛

「剛需」推動下,美國9月CPI通脹再超預期。這次價格上漲較多的主要是與居家生活相關的產品,比如食品、能源、居家用品等。這些生活必需品漲價更容易推升通脹預期。

展望四季度,有幾方面的進展值得關注。其一,能源價格上漲對CPI的影響。其二,工資上漲對通脹的傳導。其三,通脹高企對美聯儲政策的影響。

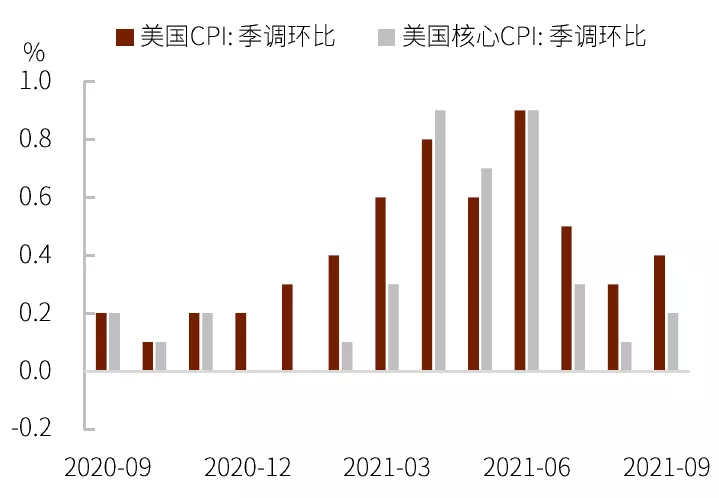

美國9月CPI同比增長5.4%,高於前值和市場預期;核心CPI同比增長4%,與前值和預期持平。

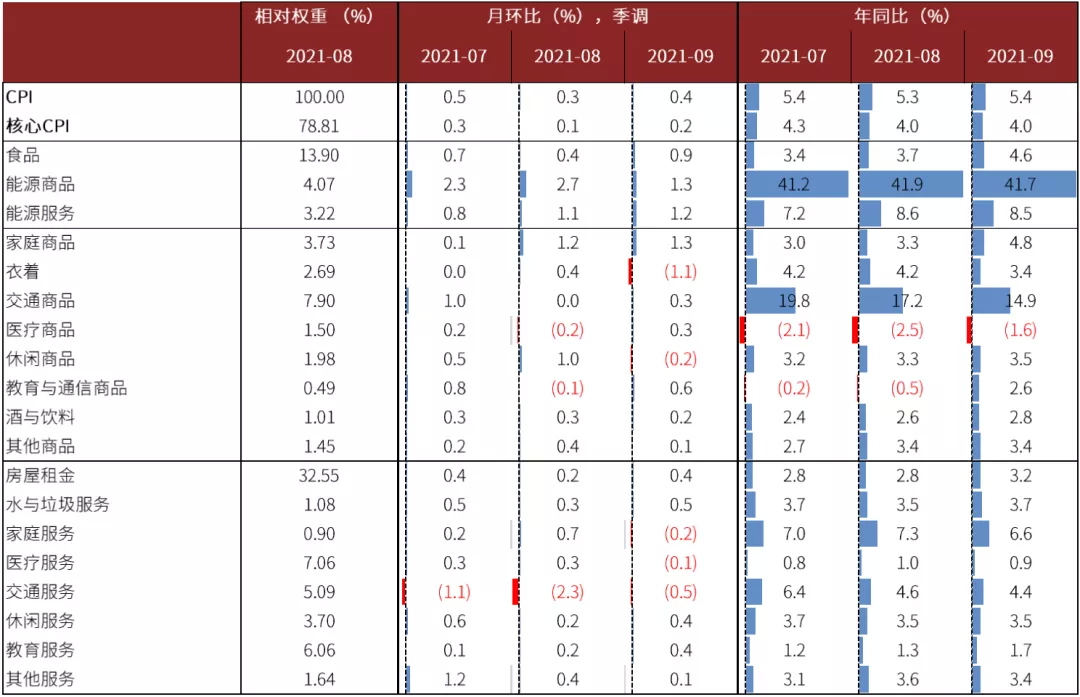

9月CPI增速回升主要由與生活相關的「剛需」驅動。

從分項看,環比增幅較大的項目有:居家食品(1.2%)、能源商品(1.3%)、能源服務(1.2%)、家庭裝修(1.3%)、園藝服務(1.9%)、房租(0.4%)。

一個解釋是,7月以來Delta疫情反彈使部分消費者重回居家場所,促進了對食品、家用商品和服務的需求。

另一方面,受制於供給瓶頸,新車(1.2%)價格仍在上漲,但由於出行活動下降,與外出相關的其它項目價格回落。比如,機票(-6.4%)、租車服務(-2.9%)、衣着(-1.1%)、二手車(-0.7%)、酒店住宿(-0.6%)等項目價格均環比下降。

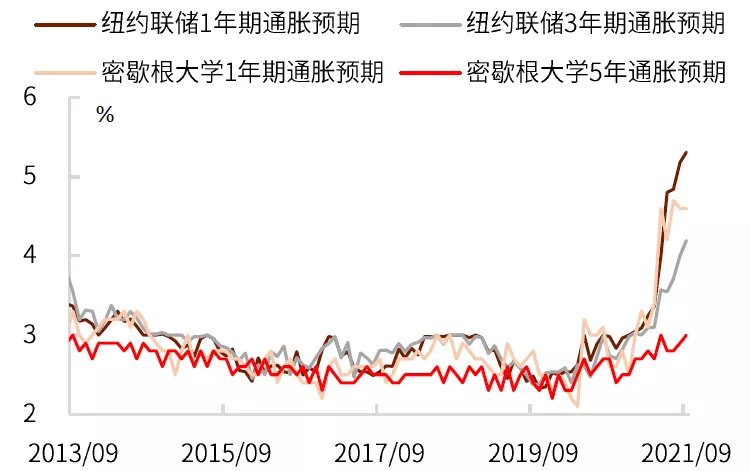

生活必需品漲價更容易推升通脹預期。

歷史經驗顯示,食品、能源品、家用物品都是日常生活中隨時隨地能接觸到的商品,它們的價格上漲更容易營造出「處處漲價」的氛圍,從而更容易推高消費者通脹預期。

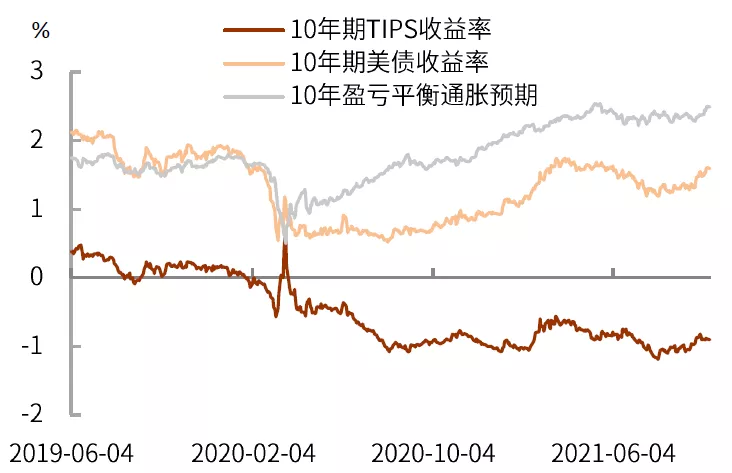

如圖表4所示,9月紐約聯儲1年和3年期消費者通脹預期,密歇根大學1年和5年期消費者通脹預期都較8月進一步擡升。與此同時,市場對美國通脹的看法也在悄然發生變化,過去三週,10年期美債隱含的盈虧平衡通脹率從2.29%上升至2.49%,5年-5年美元通脹互換利率從2.14%上升至2.34%。

展望四季度,有幾方面的進展值得關注。

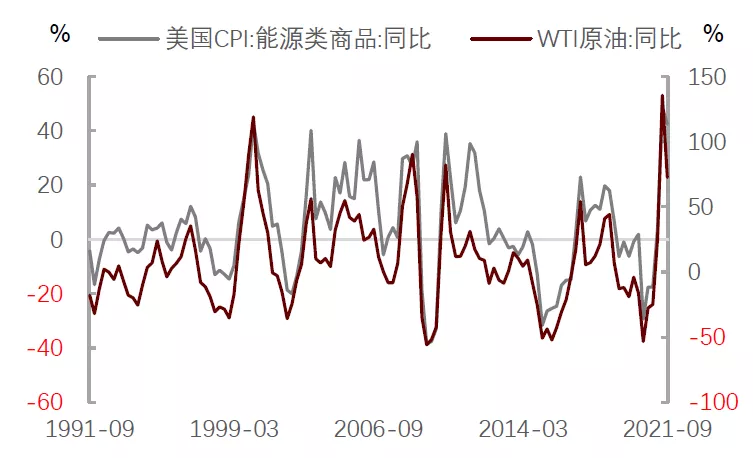

其一,能源價格上漲對CPI的影響。能源商品佔美國CPI籃子的相對權重約爲3%,歷史規律顯示,WTI油價上漲會顯著推升CPI能源商品分項,進而推高整體CPI通脹。根據中金大宗商品組的觀點,全球原油產能並不緊缺,油價難以持續上漲,但考慮短期內原油庫存低迷,加上氣候寒冷等因素,不排除油價在四季度上衝(請參見報告《拉尼娜或迴歸,市場價格如何演繹?》)。

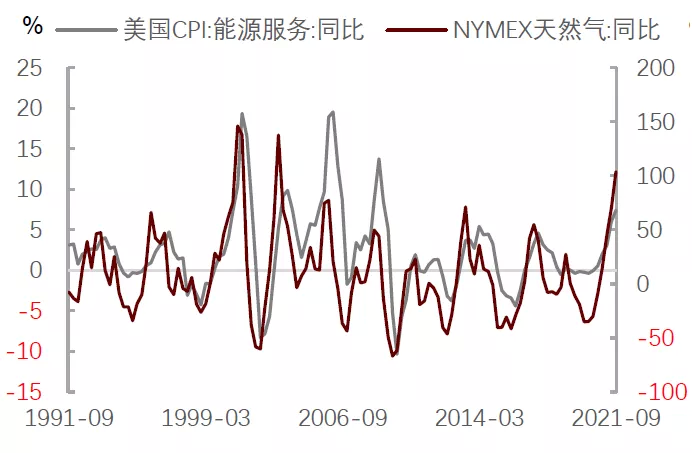

對此我們做了情景分析:假如四季度WTI油價均值在75美元/桶,對應四季度CPI同比增速約爲5.1%;但如果油價均值上漲至80美元/桶,CPI增速將升至5.3%;如果油價均值上升至90美元/桶,CPI增速將達到5.8%。此外,天然氣價格走勢與CPI中能源分項也有正相關性,雖然其相關性係數不像油價那麼高。進入冬季後,如果發電需求拉動天然氣價格繼續上行,將帶來更多通脹風險。

其二,工資上漲對通脹的傳導。歷史上,在美國經濟過熱階段,工資上漲往往會推高服務CPI通脹,這是因爲服務生產中勞動力成本佔比相對於工業生產更高。今年以來,受勞動力短缺影響,服務業工資呈現加速上升趨勢,尤其是酒店休閒與餐飲等接觸性、低收入的服務業(請參見報告《補貼停了,爲何美國就業沒改善?》)。往前看,我們認爲勞動力短缺或難以很快解決,工資上漲還將繼續,這也意味着對通脹的傳導作用或進一步顯現。

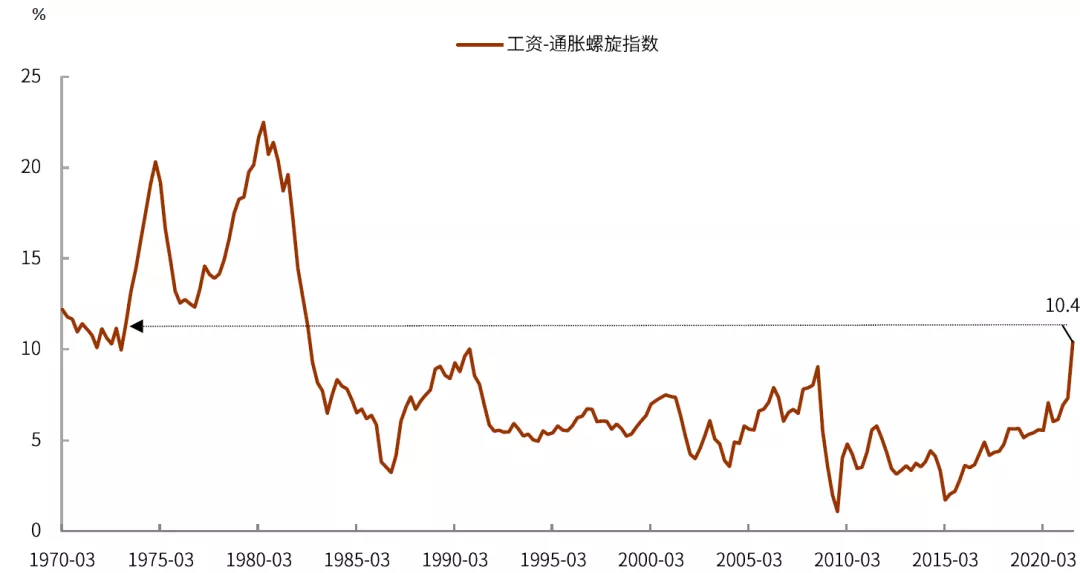

一個值得關注的問題是,是否會形成「工資-通脹」螺旋上升,即工資增長與通脹相互促進。爲考察這一情形的可能性,我們將非農生產與非管理人員的工資增速與CPI通脹相加,作爲衡量「通脹螺旋」的標尺,如果該指標持續上升,則意味着「通脹螺旋」的概率上升。如圖表8所示,9月該指標已經上升至10.4%,高於美國過去數輪經濟週期高點時的水平,如果繼續上升,將朝着1970年代的高位邁進。

其三,通脹高企對美聯儲政策的影響。首先,9月通脹超預期會更加堅定美聯儲的Taper計劃,我們預計美聯儲將會在11月3日的議息會議後宣佈Taper。其次,從目前的態勢看,四季度CPI通脹大概率將維持高位,這是否會讓美聯儲放棄「暫時性通脹」的判斷?

在通脹數據公佈之前,亞特蘭大聯儲主席博斯蒂克(今年FOMC票委)就已表示,美國通脹持續的時間已經超出預期,通脹可能並非暫時現象[1]。如果更多的官員也認同這一觀點,那麼「暫時性通脹」的論調將被顛覆,美聯儲貨幣政策也將面臨更多不確定性。

圖表1:美國CPI與核心CPI同比增速

資料來源:萬得資訊,中金公司研究部

圖表2:美國CPI與核心CPI環比增速(季調)

資料來源:萬得資訊,中金公司研究部

圖表3:美國分行業CPI數據

資料來源:萬得資訊,中金公司研究部

圖表4:基於消費者調查的通脹預期

資料來源:紐約聯儲,密歇根大學,中金公司研究部

圖表5:美債市場隱含的盈虧平衡通脹率

資料來源:費城聯儲,中金公司研究部

圖表6:CPI能源商品分項與WTI油價正相關

資料來源:萬得資訊,中金公司研究部注:數據爲季度平均同比增速

圖表7:CPI能源服務分項與NYMEX氣價正相關

資料來源:萬得資訊,中金公司研究部注:數據爲季度平均同比增速

圖表8:美國勞動力工資增速與CPI增速之和(“通脹螺旋”指標)顯著上升

資料來源:萬得資訊,中金公司研究部