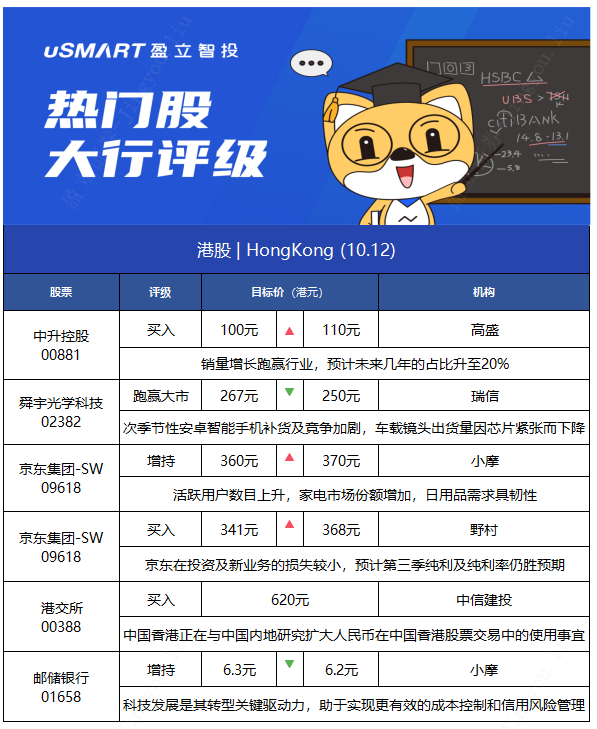

1.高盛:维持中升控股(00881)“买入”评级 目标价升10%至110港元

高盛发布研究报告称,维持中升控股(00881)“买入”评级,并在确信买入名单内,目标价由100港元调高至110港元,上调今年下半年净利润预测2%,上调2021-23年净利润预测1%/7%/8%。

报告中称,公司日前公布完成收购仁孚中国,同日集团管理层与投资者进行会议。该行估计去年仁孚占平治(Mercedes-Benz)中国销量的市占率为6%,中升的市占率12%,考虑到两者至今的销量增长跑赢行业,预计合并后未来几年的占比升至20%。

2.瑞信:重申舜宇光学科技(02382)“跑赢大市”评级 目标价降6.3%至250港元

瑞信发布研究报告称,重申舜宇光学科技(02382)“跑赢大市”评级,下调2021/22/23年每股盈利预测7%/6%/5%,以反映手机镜头的出货量增长下降和毛利率压力,故将目标价由267港元下调至250港元。

该行指,公司9月份手机摄像模组、手机镜头、车载镜头的出货量同比分别下跌9%/21%/21%。疲软表现反映次季节性的安卓智能手机补货及竞争加剧因素,车载镜头出货量亦因芯片持续紧张而下降,不过VR/AR、物联网和汽车CCM需求仍然强劲。

报告中称,将公司2021/22/23年的手机摄像模组出货量增长预测由23%/14%/8%,分别下调至21%/12%/6%。手机镜头增长预测由8%/10%/3%,调整为0%/18%/4%,而车载镜头也由35%/25%/22%调整为30%/25%/22%。

3.小摩:重申京东集团-SW(09618)“增持”评级 目标价升2.7%至370港元

小摩发布研究报告称,重申京东集团-SW(09618)“增持”评级,目标价由360港元上调至370港元,此按综合方式作估值,反映核心电商业务的估值相当预测2022年市盈率22倍。

报告中称,预计京东今年下半年收入增长可保持在20%以上,指公司较其他同业如阿里巴巴(09988)等大平台具韧性,是由京东的活跃用户数目上升,家电市场份额增加,日用品需求具韧性,平台模式业务(Third-Party)增加。

该行预计,京东今年下半年收入同比增速维持在20%以上,并具健康的毛利率水平,而该行预计阿里巴巴下半年收入同比仅增长8%,较9月底时预测的13%增速有所下调。

4.野村:维持京东集团-SW(09618)“买入”评级 目标价升8%至368港元

野村发布研究报告称,维持京东集团-SW(09618)“买入”评级,目标价由341港元升8%至368港元。预计第三季京东电子及家庭电器收入同比升至少18%,上调今年非通用会计准则(non-GAAP)净利润率0.1个百分点。

该行认为,京东在投资及新业务的损失较小,预计第三季纯利及纯利率仍胜预期,并预测其第三季总收入同比升22%至2130亿元人币(下同);非通用会计准纯利预计34亿元,胜市场预期。

5.中信建投:维持港交所(00388)“买入”评级 目标价620港元

中信建投证券发布研究报告称,维持港交所(00388)“买入”评级,目标价620港元。该行根据最新的运营数据,关注MSCIA50互联产品的推出;预计公司第三季收入为54.7亿元,同比升3.1%,归母净利润为33.6亿元,同比持平,按季升21%;预计2021/22年的收入分别为216.3/260.9亿元,归母净利润分别为130/163亿元。

报告中称,港交所第三季度现货市场、衍生品市场关键运营数据按季比均有所改善。第三季平均每日成交金额(ADT)为1653亿元,同比增长17.2%,按季增长9.3%。考虑南北向ADT及费率因素,经调整ADT同比升13.6%。其中南向ADT同比升47.4%,北向ADT同比升13.5%。

该行指,互联互通进一步扩大,债券通南向通于9月24日正式开通,在满足内地市场需求的同时,可以推动中国香港债券市场的发展。中国香港的债券市场规模相较于中国内地差距较大,随着南向通的开通,双边效应会愈加明显,从而推动两地债券市场的发展,强化港交所作为资本市场渐进式开放的重要且必要连接器的作用。

报告提到,港交所就建议在中国香港推行SPAC上市机制征询市场意见,港交所进行相关研究并进行咨询,有助于巩固中国香港作为国际金融中心的地位,并有望引入更多样化的融资及投资方式,从而提升整体市场的流动性。此外,中国香港正在与中国内地研究扩大人民币在中国香港股票交易中的使用事宜,在股票市场引入人民币计价交易,这将进一步巩固港交所的地位。

6.小摩:维持邮储银行(01658)“增持”评级 目标价微降至6.2港元

小摩发布研究报告称,维持邮储银行(01658)“增持”评级,目标价由6.3港元轻微下调至6.2港元,将2021/22/23年的盈利预测各下调0.6%/0.6%/0.5%,因为将上述三年非收费及非利息收入预测分别下调2.5%/3%/3%,至于其他预测则维持。

该行指,科技发展是邮储银行转型的关键驱动力,助于实现更有效的成本控制和信用风险管理,指邮储银行对选定的代理网点进行转型,以使其能够开展贷款业务将成为收入增长的中期关键驱动力。