又一家公司加入搶鋰大戰。

近日,有色巨頭紫金礦業發佈公吿稱,於加拿大多倫多時間 2021年10月8日與加拿大證券交易所上市公司 Neo Lithium Corp.(以下簡稱“新鋰公司”)簽署《安排協議》。公司將通過在加拿大註冊成立的全資子公司,以每股6.5加元的價格,現金收購新鋰公司全部已經發行的流通普通股,交易金額約為9.6億加元,約合人民幣49.39億元。

今日開盤,紫金礦業A+H股股價均高走,A股中一度大漲8.8%,港股中一度大漲8.5%。截至收盤,公司在A、H股中股價分別為11.04元/股、10.3港元/股,總市值分別為2906.57億元、2711.7億港元。

作為一家此前從未涉足過鋰礦業務的礦業公司,紫金礦業此番斥巨資收購這家加拿大鋰礦公司,葫蘆裏究竟賣的是什麼藥?

01

瞄準新能源汽車風口

紫金礦業的主營業務是在全球範圍內從事金、銅、鋅等礦產資源勘查與開發,同時適度延伸冶煉加工與貿易金融等業務。其中,金、銅、鋅(鉛)、鐵銀等業務是公司上半年主要的利潤來源,分別佔公司毛利的 20.83%、52%、8.43%、18.74%。雖然都是開採冶煉有色金屬,開發鋰礦業務對紫金礦業來説卻是大姑娘上轎——頭一遭。

半年報顯示,公司上半年實現營收1098.63億元,同比增長32.14%;歸母淨利潤為66.49億元,同比增長174.6%。公司歸母淨利潤大漲,除三費中的銷售費用與財務費用控制較好,分別同比下滑33.46%與18.17%外,其毛利率上漲也是重要因素。

疫情爆發後,因全球各國大放水導致通貨膨脹,主要大宗商品價格均有較大幅度的上漲。加之,中國疫情控制得當,經濟恢復得最快,在此過程中,銅的需求量也出現大增。綜合銅03自去年3月低位至今年5月高位累計漲幅高達121.5%。

受益於此,紫金礦業的股價也一路水漲船高,從去年3月低位至今年1月高位,公司股價累計漲幅逾297%,不過此後股價便陷入箱體震盪期並持續至今。銅價的回落以及估值殺對公司的股價造成不小的衝擊。

5月後,國內外的銅價都經歷了一波較大幅度的調整。疫情後國內經濟復甦開始趨緩,海外出口訂單、製造業投資增速、新增房地產單位面積等均有所回落,也意味着銅需求的下滑。

相比之下,鋰價格卻依然堅挺,並不斷創下新高。西部證券數據顯示,上半年氫氧化鋰價格從50000元/噸漲至90000元/噸,漲幅達80%;電池級碳酸鋰價格從55000元/噸漲至85000元/噸,漲幅達54.5%。

雖然自9月初以來,國內鋰礦股均出現了回撤現象,但鋰價並沒有因此停下上漲的腳步。據大宗商品諮詢機構百川盈孚數據,進入10月以來,磷酸鐵鋰價格仍然維持在高位。截至10月9日,磷酸鐵鋰報價為80000元/噸。

鋰價持續上漲,不僅僅是受全球通貨膨脹影響,更加重要的是有較為強勁的下游需求支撐。鋰作為當前新能源動力電池最主要的原材料,下游新能源汽車旺盛的需求帶動作用明顯。

據乘聯會數據,今年1-8月,新能源乘用車批發164.3萬輛,同比增長222.5%;新能源車零售147.9萬輛,同比增長202.1%。

面對這樣一條高景氣賽道,很難有公司不心動。早在今年8月初,紫金礦業董事長陳景河就曾在公共場合表示,將在國內外尋求開發鋰礦機會,未來計劃收購一些項目與礦山資產,並打通從鋰上游資源到材料的全產業鏈。

與銅需求的週期性不同,新能源汽車對上游鋰原料需求的可持續性更強,週期性被有所削弱。在銅需求當前仍處於震盪狀態時,迅速跨界搶灘鋰礦業務,紫金礦業這步棋增強了自身業務抗風險性並找到了新增長點。

據悉,此次紫金礦業擬收購的新鋰公司是一家在加拿大註冊成立的公司,其主營業務為在阿根廷從事勘探和礦產資源開發。公司的核心資產為位於阿根廷西北部卡塔馬卡省的3Q鋰鹽湖項目,而該項目也是世界上同類項目中規模最大項目之一,其鎂鋰比僅為1.7,品位位列鹽湖滷水提鋰項目全球第三。

3Q項目地處阿根廷普鈉高原“鋰三角”的南端。據最新估算,3Q項目碳酸鋰當量總資源約為756.5萬噸,其中包含高品位碳酸鋰當量資源量184.5萬噸。同時,因為所含雜質為已知鹽湖項目中最低,開發鋰資源的成本也相對較低。

02

各路公司加入搶鋰大戰

在“有鋰走遍天下”的時代,對新鋰公司這類優質鋰礦企業垂涎三尺的遠不止紫金礦業這一家。

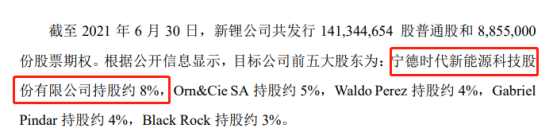

在紫金礦業發佈的收購公吿中,股東信息赫然出現了寧德時代的名字。去年9月,寧德時代便以4400萬元人民幣收購新鋰公司約8%的股份,成為其第三大股東。如今,新鋰的股價已經約為當時收購成本的6倍。也就是説,紫金礦業花了是去年差不多同一時間6倍的價錢收購新鋰公司。

但紫金礦業還是心甘情願地收購了。一來,鋰價持續上漲,説不定當下收購的價格在之後看來反而是便宜的;二來,國內不少企業已經加入搶鋰大戰,優質的鋰資源尤為搶手。

9月28日,寧德時代便“截胡”贛鋒鋰業,以3.768億加元,約合2.97億美元的交易價收購加拿大千禧鋰業公司。為了拿下千禧鋰業,寧德時代出價為每股3.85加元,超過7月贛鋒鋰業每股3.6加元的交易價,同時,為千禧鋰業向贛鋒鋰業支付1000萬美元的違約金。

不過,這次收購失敗只是贛鋒鋰海外瘋狂收購之旅中的一次失利,贛鋒鋰業的鋰礦收購依然碩果頗豐。僅今年上半年,贛鋒鋰業共斥資42億元進行了4次大規模的收購。

今年2月,贛鋒鋰業發佈公吿稱,其董事會同意全資子公司上海贛鋒以不超過2400五年英鎊增持英國鋰礦公司Bacanora。3月,贛鋒鋰業斥資14.7億元人民幣收購伊犁鴻大100%股權。

兩個月後,贛鋒鋰業又以不高於1.9億英鎊對Bacanora公司所有已發行股份進行要約收購,將其旗下位於墨西哥的鋰黏土Sonora項目收入囊中。

今年6月,贛鋒鋰業發佈公吿稱,公司擬以自由資金1.3億美元的價格收購荷蘭SPV公司50%的股權。在投資完成後,贛鋒鋰業將獲得SPV公司旗下Goulamina鋰輝石項目一期年產能約45.5萬噸鋰輝石精礦50%的包銷權。

03

結語

各路企業加入搶鋰大戰,心思各異,但是都有一個共同點,就是基於對未來新能源汽車賽道前景的看好。

對於鋰礦企業本身而言,鋰資源是看家石,是殺手鐗,而越大的市場份額則意味着越大的競爭優勢,因為上游鋰礦企業之間並沒有什麼競爭壁壘。待到新能源汽車需求進一步爆發,便是上游原料商樂享其成時。

對於寧德時代這類中游鋰電池製造商而言,打通上游擁有自己的鋰資源,是避免日後被其他上游原料商卡脖子的護身符,是在談判桌上爭奪議價權的籌碼。

對於紫金礦業來説,鋰資源又是新的業務增長引擎,是平抑自身銅金業務因週期帶來波動的潤滑劑。

“鋰電池之父”古迪納夫在2019年獲得諾貝爾化學獎之後曾説道:“鋰資源的重要性不亞於石油等戰略性資源,一旦鋰資源開採出現瓶頸,可能會跟石油一樣成為戰爭的導火索。”可見,這場沒有硝煙的搶鋰大戰,在未來一段時間內,還將繼續吹響號角。