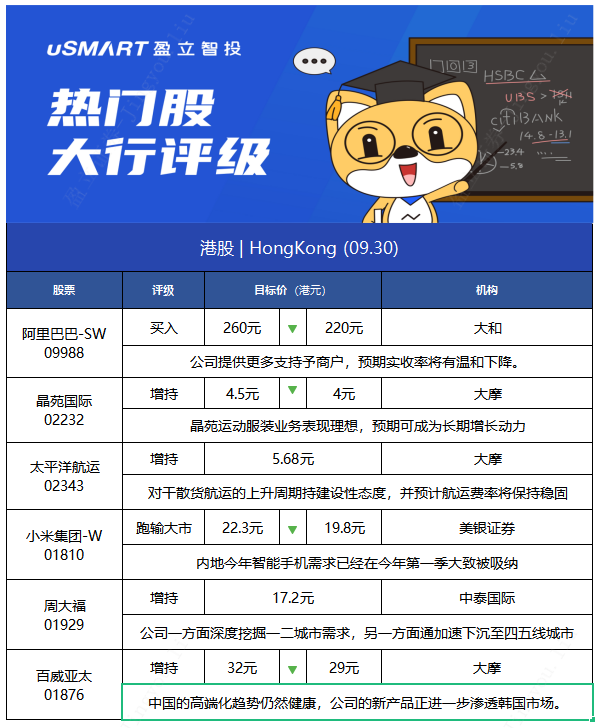

1.大和:维持阿里巴巴-SW(09988)“买入”评级 目标价降15.3%至220港元

大和发布研究报告称,维持阿里巴巴-SW(09988)“买入”评级,目标价由260港元降至220港元,公司旗下云业务收入取得27%增长,线上媒体和娱乐收入同比取得4%的跌幅,下调2022-24财年度盈利预期1%-4%,以反映客户管理收入和云业务收入的弱表现。

报告中称,公司2022财年第二财季度是最具挑战,因预期今年7至8月消费意欲较弱,预计收入增长为29%,相信公司目前仍在较吸引的估值。

该行指,预期阿里巴巴旗下客户管理收入于第二财季增4%,因内地网上销售在7月及8月分别增长11%及5.1%,预期公司旗下第二财季天猫实体商品成交金额升5%。公司提供更多支持予商户,预期实收率将有温和下降。

2.大摩:予晶苑国际(02232)“增持”评级 目标价降11.1%至4港元

大摩发布研究报告称,予晶苑国际(02232)“增持”评级,目标价由4.5港元降至4港元。市场的补货需求和供应侧整合,将支持公司明年订单。

该行指出,晶苑运动服装业务表现理想,预期可成为长期增长动力,考虑到上半年利润率水平持续稳定,对其经营充满信心,与其他OEM制造商2022年盈利预测市盈率为19至34倍比较,公司的市盈率仅为7倍。

报告中称,计及今年第二季盈利表现,下调晶苑今年及明年盈测,相应降估值基础,由2022年预测市盈率10.5倍下调至9.5倍,并将今明两年每股盈利预测由每股6美仙下调至5美仙。

3.大摩:维持太平洋航运(02343)“增持”评级 目标价5.68港元

大摩发布研究报告称,维持太平洋航运(02343)“增持”评级,目标价5.68港元,相当于预测明年市账率1.8倍,预计公司未来45天股价上升,预计发生机率为70%至80%。

该行指,公司股价近期调整后,短期估值吸引力增加。该行也对干散货航运的上升周期持建设性态度,并预计航运费率将保持稳固,应能带来积极的市场情绪。

4.美银证券:重申小米集团-W(01810)“跑输大市”评级 目标价降11.2%至19.8港元

美银证券发布研究报告称,重申小米集团-W(01810)“跑输大市”评级,目标价由22.3港元下调至19.8港元,将明年和后年盈利预测分别下调5%和2%,又认为最近游戏行业被加强监管,有可能令其估值进一步下降。

该行认为,内地今年智能手机需求已经在今年第一季大致被吸纳,包括小米在内的手机OEM生产商销售额将受损。即使小米在8月店铺数量增加,但该行估计其市场份额在7至8月下滑至约15%,预计小米在第四季的经营环境更艰难,毛利率有可能因小米进取地争取市场份额而收窄。另外,该行担忧小米若自行造车而非外判生产,将成为长远经营开支的负担。

5.中泰国际:维持周大福(01929)“增持”评级 目标价17.2港元

中泰国际发布研究报告称,维持周大福(01929)“增持”评级,预计22-24总收入为847/939.4/1043亿港元,EPS为0.68/0.76/0.86港元,同比增加13.4%/11.7%/12%%,维持17.2港元的目标价,对应23年22.5倍PE。

中泰国际主要观点如下:

周大福日前举办了在线投资者日,管理层介绍了公司未来的发展策略及最新经营状况。公司延续2018年启动的“Smart2020”策略,通过“实动力”(零售扩张)及“云动力”(智能零售)为客户提供个性化产品、有文化的内容、差异化的场景,以达成四大中长期目标:1)巩固市场领导地位;2)建立珠宝生态圈;3)提升营运效率;4)成为一家精通科技的珠宝公司。

公司一方面深度挖掘一二城市需求,另一方面通过加盟商加速下沉至四五线城市,FY22开店有望超越原先700家的指引,管理层预计门店数目从目前约5,000家增加至FY25的逾7,000家,市占率有望从目前的7.6%增加至FY25的13%左右。周大福的门店科技元素成功拉近与客户的联系,目前45%的门店已安装了云柜台,有助提升门店坪效,而智能奉客盘储存大量产品信息,优化库存结构。另外,多达4万名导购通过云商365接触逾500万名客户,转化率高于正常渠道10倍。

预计7-9月内地同店销售优于同业

今年7月-8月内地金银珠宝零售额同比+9.5%,较19年同期+16.9%,行业维持高景气。7月疫情并未对周大福业务构成重大影响,“七夕”带动销售气氛,7月至9月的同店表现仍然在管理层预期以内,该行预计公司于FY22Q2可获得优于行业的表现。

中国港澳地区方面,中国香港需求恢复至疫情前大致水平,8月初第一批消费券带动了中国香港金饰珠宝销售,拉动中国港、澳店销售增长达50%。管理层对第二批消费券的效果保持乐观态度。周大福与新世界旗下K11品牌合作,顾客在K11商场消费获得的KDollar可用于周大福门店消费,完善消费生态圈,并有助交叉销售。

风险提示:金价急涨抑制黄金产品需求。

6.大摩:维持百威亚太(01876)“增持”评级 目标价降9.4%至29港元

大摩发布研究报告称,维持百威亚太(01876)“增持”评级,目标价由32港元调低9.4%至29港元,下调今年收入预测3%,2022及2023年的预测则下调约1%。

报告中称,疫情反弹令今年第三季的贸易渠道受影响,而韩国及印度仍对饮食店开放时间及社交距离实施限制。由积极方面看,中国的高端化趋势仍然健康,公司的新产品正进一步渗透韩国市场。

该行表示,调低今年的除息、税、折旧及摊销前盈利(EBITDA)预测2%,调低2022及2023年预测约1%。另外,假设有效税率及财务成本较高,以及其他收入较低,下调今年净利润预测11%,下调2022及2023年预测6%。