伴隨着最近多地出台一系列舉措,水泥價格進入“飆升”模式,多地區的水泥價格甚至一週內多次大幅上漲。

根據中國水泥網行情數據中心的消息,自8月開始,浙江地區的水泥價格已完成5輪普漲,且第6輪漲價潮已經啟動;在江蘇,水泥價格也已經漲了5輪,其中蘇錫常都市圈5輪累計漲多達230-250元/噸;北方地區水泥價格開啟上調模式;東北地區則自9月初起大幅推漲,目前仍在推進落實階段,主要企業醖釀繼續繼續通知上調一輪。

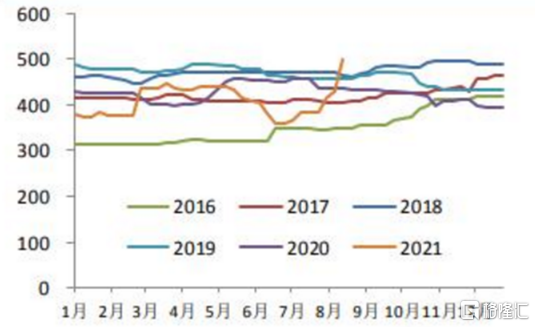

截至昨日,全國水泥價格指數高達191.18,較週期底部反彈45.41個百分點,較去年同期上漲31.15%。

來源:水泥網

世界水泥看中國,中國水泥看海螺。在水泥價格持續走高之際,行業龍頭海螺水泥無疑是最值得關注的。

自9月中旬各地減產政策密集發佈,行業龍頭海螺水泥深受影響,股價大幅拉昇,最近幾天則因為市場影響而回調。

隨着國家政策對碳排放的要求愈發嚴格,供給側改革的深入正在不斷壓減產能,這對企業來説是無疑是一大利好。

儘管這段時間的回調使得企業股價暴跌,但這只是暫時的,水泥價格飆升的趨勢在短期內並沒有改變。

1

水泥漲價邏輯

水泥價格上漲,受到燃料動力成本大幅提升、“雙限”範圍擴大、水泥供給收縮以及市場進入“金九銀十”需求旺季等多重因素疊加影響,其中供需關係是主要因素。

作為剛性需求的大宗工業商品,水泥是工程施工的必需品,極易受到供需兩端的影響,而且沒有替代品。

在供給端。

8月是水泥行業處於淡季向旺季過渡的階段,水泥價格彼時率先觸底回升。9月則是傳統需求旺季,隨着下游需求釋放,水泥的產量卻難有增加。

自發改委印發《2021 年上半年各地區能耗雙控目標完成情況晴雨表》以來,多省市因耗強度控制不降反升。

今年5月,國家發改委環資司召開部分節能形勢嚴峻地區談話提醒視頻會議,對一季度能耗強度不降反升的省區節能主管部門負責人進行談話提醒,督促有關地區進一步加大能耗雙控工作力度,確保完成本地區年度能耗雙控目標任務。

受此影響,廣西、廣東、江蘇、雲南、貴州、寧夏、山東等七個省份開始大幅度限產:

1)廣西:9月水泥產量不超21年上半年月均產量的40%;

2)廣東:針對前期生產排放超標的部分,後期或將強制進行減排;

3)江蘇:將對水泥企業限制用電負荷,除常州地區外,其他地級市熟料生產線及磨機均處於停產狀態;

4)雲南:水泥企業9月份產量在8月份產量基礎上壓減80%以上,且10月至12月水泥企業錯峯生產時間不少於40天;

5)貴州:針對水泥企業限制用電負荷;

6)寧夏:水泥企業9月停產8天,時間自行安排;

7)山東:針對水泥企業限制用電負荷,各地級市日均限制6-10小時不等。

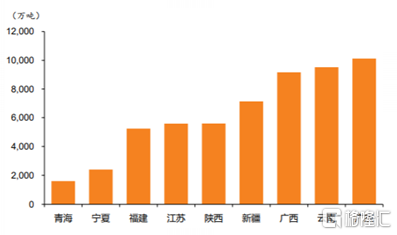

這7個省份是水泥產能為5.6億噸,佔全國總產能比重為32%。預計後續其餘各省的限產措施也將跟進,進一步給供給端帶來收縮。

來源:天風證券研究所

在需求端。

水泥的需求變化主要與房地產投資和基建相關。

然而房地產投資增速持續放緩,對水泥需求的貢獻度降低。三季度,全國房地產市場持續降温,部分壓力城市更是出現大範圍的降價潮。例如岳陽,多個樓盤價格“跳水”。

1—8月,房屋新開工面積135502萬平方米,下降3.2%。房屋竣工面積46739萬平方米,增長26.0%。受房屋新開工面積走低影響,1-8月房屋施工面積同比增速收窄至8.4%。

來源:國家統計局

基建方面的增速也有一定壓力,2021 年財政後置,基建投資對經濟形成拖累,龍頭企業表現仍具韌性,但二季度增速已呈現放緩跡象。

來源:信達證券

不過8月新增地方政府專項債4884億元,發行速度較7月份明顯加快,而且9月份的專項債發行規模預計將延續8月的趨勢,對水泥需求提供較強的支撐。

而且今年政府計劃新增3.65萬億元專項債,短期內,基建和房地產投資並不會快速萎靡,市場整體需求也不會大幅回落。

同時,上半年因雨水天氣、資金短缺以及大宗商品高價導致部分項目停工待料,下半年也迎來了趕工。

此外,從往年的經驗來看,“金九銀十”是行業旺季,水泥價格往往受需求增加影響,在三季度末及四季度初有一波拉昇。

業內人士預計,相關政策或將執行到年底。短期內,在需求變化不大的、供給大幅收縮的情況下,預計四季度水泥價格上漲將超過預期,或許能重現2010年猛漲的舊事。

來源:數字水泥網,德邦證券研究所

2

龍頭海螺

海螺水泥日賺1億淨利潤,被行業成為現金奶牛。

在水泥板塊的眾多A股中,市值最高達到就是海螺水泥,總市值為2212億元,其次是華新水泥,總市值446億,雙方相差接近5倍,海螺毫無疑問是絕對的龍頭。

當被投資者問及部分地區水泥價格大幅上漲,公司業績和相關基地是否受影響時,海螺水泥公司坦言,局部地區的調控政策將壓減水泥產品供給,對局部地區市場供需關係有一定影響,但並不會動搖基本面。

同時,近幾年海螺水泥還在擴建產能和節能環保等多方面做戰略佈局。

一方面,公司加大水泥及熟料生產線建設、節能環保技改和骨料項目建設投資支出;另一方面,公司今年還以4.42億收購海螺投資公司持有的海螺新能源公司100%股權。

2020年,海螺水泥收入為1762億元,利潤高達351億元,比中國酒王茅台、地產之王萬科的利潤還高,超過中國建築、中國神華、中國石化、長江電力等等大佬,在A股4000多隻股票中排第15名。注意,其中茅台的市值是海螺的十倍。

更重要的是,海螺水泥的淨資產收益率(ROE)高達23.62%,資產負債率不足20%,短期長期借款合計僅80億元,且擁有現金等短期資產800億,佔1600多億淨資產的一半。

儘管在此前的很長一段時間中,市場都把海螺水泥視為資源股和週期股,去年8月初到今年今年8月初,海螺的股價也確實一直在降低。

但從長期來看,海螺能從偏安一隅的水泥廠成長為今日的行業龍頭,淨資產從1997年的18億成長到今天的1657億,年淨利潤也從5100萬成長到351億,成長速度就算比起茅台也是有過之而無不及。

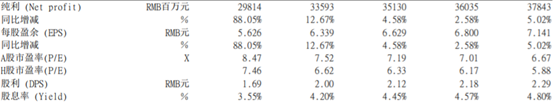

預計公司 2021、 2022 年淨利潤將分別達到360億和378億,作為行業龍頭,盈利能力領先,估值卻偏低。僅從這一方面來看,比較有投資價值。

當然,水泥價格短期內的上行趨勢也是投資者重要的判斷標準。

來源:羣益證券

3

尾聲

針對近期水泥價格急速上漲,中國水泥協會在9月22日發佈了《關於穩定兩廣和江浙地區以及雲南水泥市場價格的通知》。

《通知》中明確要求,各大集團要採取措施,加大物流調度,填補市場空缺,平抑局部地區價格過快上漲,並與企業所在地政府部門做好溝通,既要保障地方經濟建設所需水泥產品,又要兼顧落實相關調控目標。

可以預見,儘管短期內供給側大幅縮減,需求變化不大會導致水泥價格繼續飆升,但長期來看,房地產需求的不樂觀疊加《通知》的下達,水泥行業需求大概率承壓,價格上漲空間不會太大。

短期內的上漲邏輯,無疑對行業公司有重大利好。尤其是龍頭海螺水泥,在四季度值得關注。