8月30日,中國有色礦業(01258.HK)公佈2021年第二季度業績報吿,交出一份讓市場眼前一亮的成績單——報吿期內集團在營業收入、歸母淨利潤的表現均成倍增長。

報吿顯示,公司2021年第二季度營業收入為21.09億美元,較去年同期9.43億美元同比增長123.8%;同期,歸母淨利潤為2.39億美元,較去年同期的0.23億元同比增長914.9%;經營活動淨現金流為3.7億美元,較去年同期的6968萬美元同比增長430.5%;每股基本盈利為6.70美仙(折算約為0.52港元),較去年同期的0.67(折算約為0.05港元)同比增長900%。

值得關注的是,2021年上半年,粗銅及陰極銅銷售收入為15.55億美元,較去年同期的6.15億美元同比增長153%;陰極銅銷售收入為4.68億美元,較去年同期的2.71億美元同比增長72.8%;硫酸銷售收入為6290萬美元,較去年同期的4730萬美元同比增長33%。

過去一年多時間裏,疫情的蔓延驅使全球央行陸續推行寬鬆貨幣政策來推動經濟復甦。在寬鬆貨幣政策的推行下,通貨膨脹問題相繼而來,大宗商品的市場價格也被推高。商品價格的上漲也成為集團業績高速增長的主要動力。

然而展望未來,新能源(汽車)產業發展迅速,新能源汽車與各新能源設備需求的上升,將帶動銅、鈷需求的增長。在這背景下,中國有色礦業始終保持較高市場競爭力,其業績增長將持續受益於新能源(汽車)市場規模的擴張。

新能源產業發展迅速,中長期銅、鈷市場將面臨“供不應求”

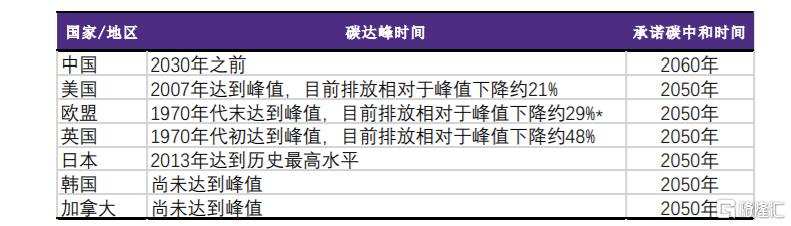

近年來,世界各國為應對全球氣候危機,積極制定碳中和目標。據華鑫證券研究院統計資料,目前,中國、美國、歐盟、英國、日本等國家及地區計劃將於2050年或2060年實現全面碳中和。而在這背景下,各國家將逐步落實長期能源轉型計劃,加速新能源設備(光伏、風電)的搭建和新能源汽車滲透。

圖1:全球主要國家及地區碳達峯、碳中和情況

(資料來源:各國家政府網站,華鑫證券研究部)

從整體市場來看,據東吳證券研究院統計數據,2025年全球風電、光伏發電量需求將從2021年的3.8萬億千瓦時上升至5.51萬億千瓦時,複合年均增長率為9.73%。其中風力發電、光伏發電需求的增長也為上游設備原材料的需求擴張奠定了基礎。

首先,銅在新能源設備(光伏、風電)設備的應用較為廣泛,據Navigant research統計數據,以每GW光伏裝機耗銅0.55萬噸進行計算,2025年全球光伏裝機耗銅量將達213.6萬噸,其耗銅邊際增加39.9萬噸;然而以每MW海風和陸風裝機耗銅3.52噸和9.56噸進行計算,2025年全球風電裝機耗銅量為76.8萬噸,其耗銅邊際增加10.6萬噸。總體來看,2025年新能源(光伏、風能)設備在銅總消費邊際增量將達44%。

回看全球銅需求的持續擴張下,全球銅礦供給將面臨中長期缺口。彭博統計數據所示,2021年全球銅礦產能將達2246.2萬噸,同比增長8.34%,其中銅產量的增長主要源於Carrapateena、Cobre Panama等主要銅礦項目逐步投產;然而從中長期產能預期來看,全球銅供應預計在2023年到達高點後將逐步回落。

由此可見,隨着2023年後全球銅礦供給的逐步放緩,新能源(光伏、風電)產業對銅需求的逐年上升將擴大全球銅供給缺口。

此外,近年全球新能源汽車銷量也迎來高速增長,平安證券研究院統計數據顯示,2023年全球新能源汽車銷量將從2021年的324萬輛增長至1600萬輛,複合年均增長率達30.5%。

而鈷作為三元鋰電池的重要原材料,未來3年三元鋰電池滲透率將上升至50%,動力電池對鈷的需求將從2021年的3.85萬噸上升至7.39萬噸,複合年均增長率為38.6%。

在全球鈷需求的持續旺盛下,全球鈷礦供給將受到主要礦山關停而帶來的中期供給收縮影響。據中泰證券研究院報吿,全球最大鈷供應商嘉能可(Glencore)於2019年關停大型礦山Mutanda並計劃於2022年逐步恢復生產,這也意味着市場中期將面臨年均2萬頓鈷供應缺口。

綜合來看,在全球鈷需求量維持在13%-15%的增速下,若大型礦山Mutanda陸續恢復生產,未來全球鈷供給也將存在一定的缺口。

對此,在全球新能源產業的高速發展下,筆者預計中長期銅、鈷市場將面臨“供不應求”。然而在全球經濟復甦背景下,相關銅鈷企業擁有豐富礦場資源,將展現出更強勁的市場競爭力。

中國有色礦業銅鈷產能加速釋放,最新業績盡顯成長韌性

中國有色礦業作為中國有色礦業集團旗下的海外資本平台,以及領先的垂直綜合銅生產商,在贊比亞和剛果金經營銅、鈷開採、選礦、濕法冶煉、火法冶煉及銷售業務。其中,集團的業務主要由以下幾家子公司進行經營,包括:中色非洲礦業、中色盧安夏、謙比希銅冶煉、謙比希濕法冶煉、中色華鑫濕法、中色華鑫馬本德、盧阿拉巴銅冶煉和剛波夫礦業。

興業證券研究院統計數據所示,截止至2020年底,公司擁有銅資源量548萬噸、儲量239萬噸,鈷資源量17萬噸、儲量5.4萬噸。其中,中色非洲礦業作為公司銅鈷資源儲備核心子公司,銅、鈷資源量分別為367萬噸和14萬噸,其中權益量分別為312萬噸和12萬噸。此外,中色盧安夏(80%權益)擁有銅、鈷資源分別為140萬噸和2.4萬噸,權益量分別為112萬噸和2萬噸。由此可見,集團的銅、鈷資源量主要分佈於中色非洲礦業和中色盧安夏兩家子公司。

據最新中報數據,2021年上半年,集團累計生產粗銅和陽極銅17.25萬噸,同比增長79.7%;累計生產陰極銅5.86萬噸,同比增長7.7%;累計生產氫氧化鈷含鈷108噸,同比增長12.5%;累計生產硫酸52.6萬噸,同比增長59.0%;累計生產液態二氧化硫1.2萬噸,同比增長152.0%。同期,綜合銅產量(含代加工)25.03萬噸,同比增長50.6%;其中,自有礦山銅產量6.5萬噸,同比增長60.7%。

值得關注的是,報吿期內,集團旗下兩家核心子公司產能加速釋放。中色非洲礦業主營的謙比希主礦體、謙比希西礦體、謙比希東南礦體生產陽極銅3.71萬噸,同比增長21.5%,其中於2020年7月1日正式投產的東南礦體生產陽極銅2.22萬噸。 同期,中色盧安夏生產陰極銅2.22萬噸,同比增長6.9%;粗銅產量為6857噸,同比增長32.6%。

近年來,集團也逐步加大鈷業務的開發力度。其中,華鑫濕法和剛波夫主礦體項目持續推進氫氧化鈷相關鈷產品的生產。未來,待剛波夫主礦體項目加速投產,集團將新增產能2.8萬噸陰極銅和978噸氫氧化鈷含鈷;而公司銅、鈷產能的進一步釋放,也將加深在非洲贊比亞、剛果金等地區的戰略佈局。

圖二:中國有色礦業(01258.HK)周線股價表現

(數據來源:富途牛牛)

事實上,9月7日,公司股價漲幅近1.18%,收盤價報4.28港元。回看公司周線級別股價表現,受業績利好消息影響,當前公司股價已經接近8月2日當週的關鍵壓力位附近。

估值方面,當前中國有色礦業的PE(TTM)值為6.06x,明顯低於其今年PE(TTM)的平均值13.65x,具有較大的中值迴歸空間。

未來,銅、鈷市場出現緊缺的概率,將隨着新能源產業的高速發展而愈發增強;而在這背景下,集團在銅、鈷產能的進一步釋放,公司有望迎來價值重估,對應股價也將迎來新動力。