在過去的數十年間,房地產行業為中國居民生活質量、中國經濟騰飛立下了汗馬功勞。城鎮人均住房建築面積從1978年的6.7平方米增加到約40平方米。房地產業對GDP的貢獻率從1978年的2.2%左右提高到2020年的7.3%,考慮到房地產業對上下游產業的帶動作用,對經濟增長的貢獻率達到8%左右。就連新冠疫情衝擊下,房地產投資也是全行業中率先迎來複蘇走向正增長的行業,對經濟V型復甦增長髮揮了中流砥柱的作用。可以説,只要房價穩定,中國居民家庭資產負債表就能夠抵禦外部金融衝擊。

但隨着國內經濟進入戰略換擋階段,在日益凸顯的住房問題下,舊的住房模式不可持續的問題逐步暴露出來。在此,房地產行業正走向更為平穩的,健康的後房地產時代,房地產企業將進入高強度、全方位的競爭階段。

那筆者不禁思考一個問題,後房地產時代,到底需要什麼樣的房企?或者,什麼樣房企才能脱穎而出?在市場價值與投資邏輯重塑過程中,不停地辯證,不停地總結,或是最為有效的方法。因此,筆者在此舉一個例子,或許能回答這個問題。

那就是旭輝。為什麼拿旭輝來做標杆?無他,穩健、高效而已。

一、旭輝的安全墊——穩健的財務指標

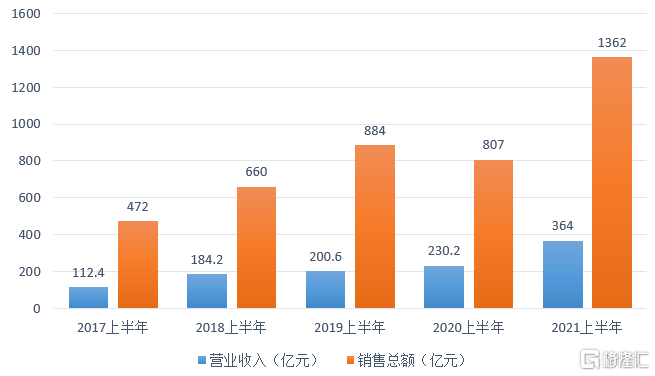

我們先來看旭輝財報的整體表現。2021年上半年,公司實現營業收入364億元,連續三年持續增長,同比增長58.0%,2020年、2019年同期收入分別為230.22億元以及206.88億元;合約銷售金額為1362億元,同比增長69%。淨利潤為53.6億,同比增長了13%;手頭現金充裕達人民幣524.06億元。毛利率水平跟隨行業趨勢略有承壓,但未來隨着公司前期多元化拿地項目逐步進入結轉期,以及持續性收入的增加,公司毛利率應保持穩定增長。

(來源:公司公吿,經格隆彙整理)

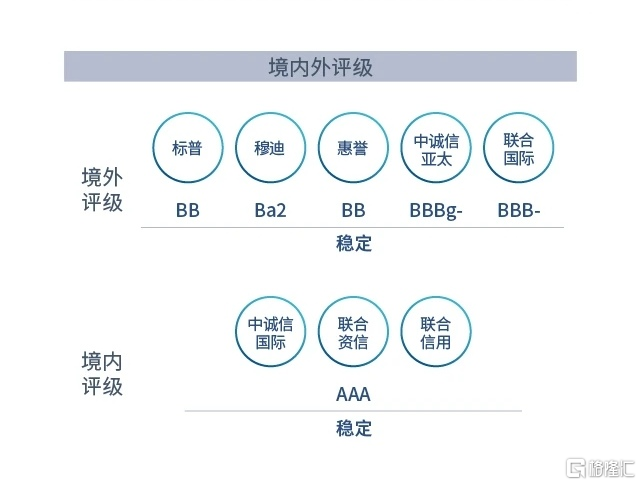

同時,觀望整個債務結構,也是極為健康的。旭輝加權融資成本已經降到了5.1%;平均債務久期達到了4.6年,較2020年末拉長足足7個月;一年內到期債務的佔比是17.7%。如果扣除7月份成功發行的30億的公司債,一年內到期的有息負債的佔比只有12.6%,而且到年末之前,所有大額的融資都已經完成了再融資。對此,境內外各機構也做出肯定,無論是海外的三大評級公司還是境內的聯合信用都作出穩定評級。

(來源:公司公吿)

在三道紅線方面,淨負債率對比去年有了比較顯著的下降,在主動歸還了一筆永續債以後,扣除預收賬款的資產負債率持續下降,上半年下降到72.1%。淨負債率與現金短債比分別為60.4%、2.7倍也是遠遠超出三道紅線的要求。而有息負債的增長,較去年全年增長5.8%,也是比政策限制的10%還有較大的空間。拿地強度旭輝嚴格把控在40%以內。旭輝雖然處於黃檔,但是從目前的旭輝整個計劃的鋪開來看,大概率能夠在年末進入到綠檔。

可以看出,旭輝在收入、現金流、負債率、融資成本等多項核心指標上各方面均有良好表現。這些數據不論從哪一個角度來觀察,都是富有生機的,且保持穩定活力的,是公司有充足動能根本所在。而在這其中我們可以發現一個關鍵的指標,一個隱藏了旭輝穩健發展祕密的指標——旭輝的ROE。

旭輝的核心ROE為22.3%,且已經連續六年保持在20%以上,這一數據在房企中絕對屬於龍頭的一檔。這兩年由於限價以及各類政策影響,地產項目溢價越來越難;項目利潤率也普遍穩定在10%及以下;去槓桿的大背景下,房企尤其是民營企業想要通過提高權益係數來提高ROE更是難上加難。所以ROE的關鍵,就聚焦在資金的週轉效率上,若其他兩個變量不變,週轉效率越高,則企業的盈利能力越強。這就引出了旭輝的另一大重點,高效。

二、旭輝的發動機:與眾不同的高效週轉

首先要明確的一點是,旭輝的高效週轉邏輯,完全不同於以往房企一直存在的“高槓杆、高週轉”。高週轉模式對於房企本無錯,而且具有明顯優勢,一是抵抗風險;二是利潤更高。充裕的現金流才是企業生存下來的根本。但以往房企的高週轉是建立在對報建速度、施工速度、預售速度等節點的壓迫之上,形成的粗放的高週轉。只抓住了快,並未抓住高週轉的“根”。甚至於部分項目在開工到開盤這一段時間裏,高週轉倒逼主體結構的施工速度,管理水平跟不上技術要求,違反了客觀規律,導致了產品質量失控。

在這種粗放的模式下,原本起到抵抗風險作用的高週轉反而轉變成另外的系統性風險。而且企業內部運營成本、內部管理均還有極大地優化空間。以現在的房地產換擋環境來看,這種高週轉無疑是不可持續的。

而旭輝的高效週轉是建立在對財務指標的充足空間、對土儲投資戰略的遠見把控、對產品質量口碑的培養等多方面的堅實基礎上的,更着重與對內部體系的優化,深刻的關注3R,即從集團層面關注ROE,從區域層面關注ROIC,從項目層面關注IRR。加快自身內部效能的週轉,穩住盈利,確保毛利率,更加貼合現階段行業“穩地價、穩房價、穩預期”的行業動態。其具體措施有以下幾個方面:

(1)土儲端

在過去,開發商大批量的拿地、貸款、開發、再貸款,很多時候盈利也是有限的,但是過去是土地紅利的時代,是暴利的時代。即使房地產開發業務不賺錢,依靠着土地增值所帶來的時代紅利,房企同樣過的很舒適,所以導致有些開發商的土儲結構過於臃腫。但放在時代轉變的現在,在穩地價穩房價的預期下,過長的土儲、過分的臃腫就成為了極為致命的問題。

有了這一邏輯,我們再來觀察旭輝在土儲方面的動作,心中便有了答案。在今年,旭輝對其投資策略做出了一些修正,不糾結於大項目、大地塊的打造,堅決不拿貴的地,而是聚焦市場好的城市,去拿一些中型的週轉快、去化快的項目,加快對土地儲備的滾動開發。計劃將未來土儲的週期提快到兩年,減少土儲對資金的佔用量,優化土儲結構,讓資金流通起來,對財務指標更加友好。

同時,拿地方式旭輝也做出了優化,多元化拿地佔新增土地貨值的27%,顯著降低了拿地成本。所以即使集中供地有着40%銷售額的限制條件,但在下半年錢少地多的情況下,旭輝秉持着新戰略勢必會出現更多的珍貴的投資機會。

(2)產品端、銷售端

首先對內挖潛力,從產品開始,聚焦房地產開發最基本的能力,做好精品、做好服務。用高質量產品去換取客户口碑以及品牌知名度。將重點項目重點打造,重倉大流量的項目,將重點項目做大做好,用一個項目抵三個項目的效率,達到高銷售額、高去化率的目的。比如紹興的旭輝上河之城,首開去化10.2億,累計去化21.3億;又或者重慶的江山雲出,首開後去化率便達到70%。

在建立起優質產品後,接着便是對已有資產,庫存的盤活。因為拿地的錢必須使用自有資金,不能來自於負債。所以房企對存貨的轉化顯得格外重要,銷售快的迅速賣,銷售速度慢一點的項目通過商住聯動等各類手段,儘可能地提升上來,讓資金池流通起來。營銷層面創新的線上營銷在今年上半年不斷的提升效能,單線上的認購金額就達到了187億。

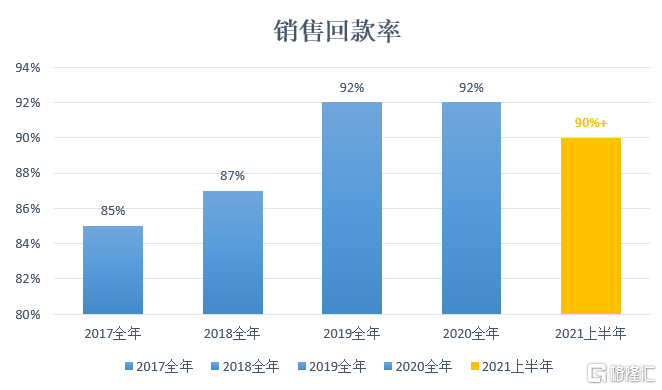

旭輝整體的管理導向今年從經營導向、規模導向轉向質量導向。規模大已經不是最重要的,質量高才是最重要的,所謂的質量高就是做有回款有利潤的銷售。在這樣的指導思想以及要求下,旭輝合同銷售面積2021年上半年達到了797萬平米,合約銷售金額為1362億元,同比增長69%,在TOP20的房企中,排在第二位。保持了超過90%的簽約回款率和71%的新開盤去化率。同時,應對下半年的旭輝也已經備足了貨,在下半年有53個全新的項目推出,價值2600億,迎接“金九銀十”的到來。

(來源:公司公吿,經格隆彙整理)

三、總結

面對行業大背景的轉換,房地產投資邏輯遭到重塑,旭輝積極擁抱行業穩定發展大趨勢,並及時做出針對性的富有遠見的戰略思考,給出了自己的答案。通過一步步對財務指標的夯實作為基礎,在對高效週轉進行賦能。而在堅實財務指標的加持下,旭輝的經營動作可以更大,抗風險能力更強,高效運轉的更加有力。而後高效能的動作又將繼續體現在財務穩健上,形成了一個良性的閉環。其作為發動機,四平八穩地推動旭輝這台汽車向前飛馳。

回到我們開頭的問題,什麼樣房企才能脱穎而出?筆者認為,現階段,財務穩健型房企作為行業轉型中最先迎合趨勢的稀缺標的,就是這個問題的答案,而旭輝控股,正是其中的代表者。