2021年8月,一場關於土地拍賣規則的重大變化悄然發生在第二批集中供地出讓上,至此,“競品質”模式在各地土拍市場開始更多的被提出以及試用。所謂“競品質”,就是從源頭上引導房地產市場供應高品質住宅產品。其目的也是在於避免房企出現在過高競爭熱度下導致拿地價格過高,從而削減生產端成本的現象。

這一規則之下,實際上也意味着未來有過硬產品質量的房企將有更多的機會參與到優質土地的競拍中,這對於非頭部房企來説可謂是個實實在在的好消息。筆者注意到,歷來在產品品質上狠下功夫的景瑞控股,其打造了一系列行業內知名的標杆項目,同時長期以來公司客户滿意度持續超越行業均值。在此,筆者藉着港股中報窗口來分析一下公司的潛力,從業績表現,財務指標,業務回顧,未來發展等幾個方面來評判它是否有潛力成為房地產“競品質”時代的一匹黑馬。

一、業績實現強勁增長,三大業務板塊齊頭並進

2021年8月22日,景瑞控股交出了一份令人滿意的中報答卷,多項核心業績指標表現搶眼。

公司銷售規模實現快速增長,上半年實現合約銷售額187.34億元人民幣,同比上升144.3%;合約建築面積96.93萬平方米,同比上升203.66%。銷售端強勁的復甦勢頭為後續項目結轉釋放利潤帶來了支撐。

與此同時,得益於前期優異的銷售表現,今年景瑞控股業績迎來快速釋放。公司上半年實現營業收入達到50.99億元,較去年同期增長約61.70%;毛利潤為12.27億元;實現淨利潤3.65億元,同比上升6.1%;歸母淨利潤2.95億元。

回顧整個上半年,國家繼續堅持“房住不炒”,調控力度持續加強,在“三道紅線”以外再次推出“集中供地”,並對銀行房地產貸款額度實施分類管理。一系列政策調控下,整個房地產市場整體保持了平穩發展,與此同時疫情反覆的大環境下,宏觀經濟形勢複雜多變,融資緊縮、市場震盪環境下,房企經營也面臨着一系列壓力,在此背景之下,景瑞能夠取得如此業績,實屬不易。

二·、財務管控能力突出,債務結構持續優化

在保持業務穩步發展的同時,景瑞控股亦在不斷夯實其財務基本面。

從行業大背景來看,近年來,受“三道紅線”監管政策影響,房企在融資端面臨更規範的要求,這也正不斷倒逼其推動降負債、積極優化債務結構,同時加強自身“造血”能力。這同時也意味着在“房住不炒”的調控主基調下,過去的高週轉、高槓杆的經營模式已不適用。而在保持業務穩健經營的同時能夠維持良好的財務狀況將在市場上變得尤為重要。

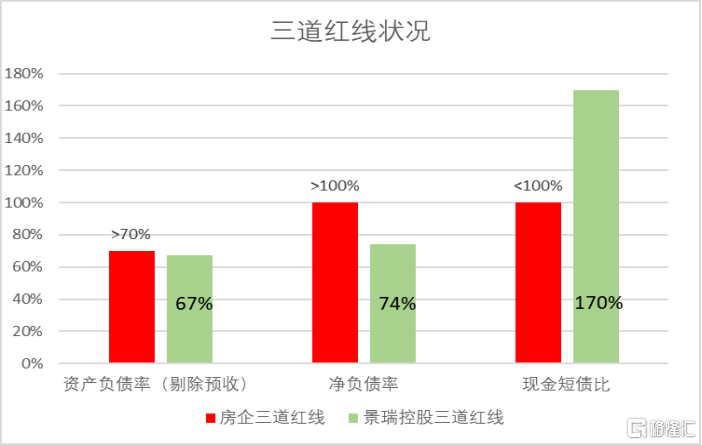

結合景瑞的數據看,上半年,景瑞資產負債率(剔除預收款)為67%,淨負債率為74%,現金短債比為1.7。公司持續優化債務結構三道紅線全面達標,且為綠檔留足了空間,讓公司能在後續融資端更加靈活。

(數據來源:公司半年報)

景瑞管理層對債務結構的優化也體現在債務期限上,一年期以內債務佔比由去年末42.60%降至36.60%。中長期限債務佔比穩步提升,一至二年債務佔比由32.90%提升5%至37.90%;二至五年債務由22.60%提升1.2%至23.80%。

(數據來源:公司半年報)

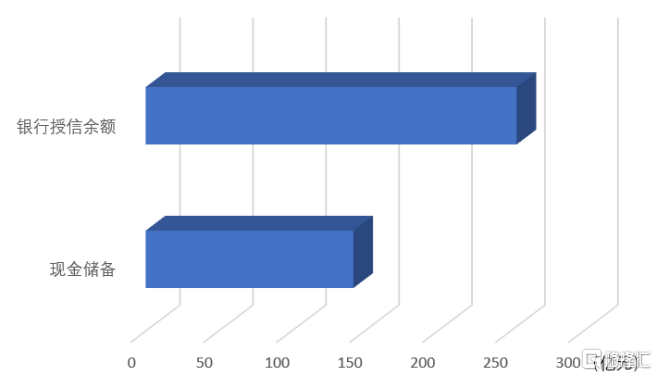

再關注到公司的手頭現金及存款,截止今年中期保持142.30億元人民幣的充裕水平;與此同時,公司剩餘銀行授信額度254.09億元,公司充裕的現金及銀行授信額度進一步鞏固了其防範風險的能力。此外,財報同時顯示,報吿期內,公司一年期以內借款佔比由42.6%降至36.6%,這表明公司亦在積極優化債務結構。

(數據來源:公司半年報)

三、增量、存量、服務三大賽道協同發展

作為一家深耕房地產行業多年的老牌房企,近年來,景瑞控股堅定實踐大資管轉型戰略,差異化定位,實現地產開發、不動產、物業服務三大業務賽道同步發展。下面,筆者結合景瑞控股的業務佈局以及公司財報所展現出的各種優勢特徵,圍繞“增量、存量、服務”三個維度一探公司成長潛力。

1、增量市場——物業銷售持續聚焦潛力城市羣

景瑞控股作為中型地產商,其通過選擇差異化戰略巧妙避開與頭部大地產商的競爭。公司不與頭部地產商比拼規模,而是選擇在自己的優勢領域持續發展,而優質的土地儲備支撐了其發展的基本盤。

從土儲數據可以看出,公司聚焦於一、二線城市資源。截至2021年6月底,公司土地儲備合計達529.25萬平方米,權益面積約為293.47萬平方米。今年上半年,公司分別在寧波、上海、武漢、金華新增了4個土地及物業項目。

總體來看,公司超過95%的土儲分佈在一、二線城市,土儲質量頗高,且跌價風險小,抗風險能力較強。在實質上從某種角度説,優質的土儲佈局下,疊加低成本優勢,為公司未來盈利帶來了確定性保障。

當前,景瑞控股的戰略依舊是持續深耕人口保持淨流入趨勢的一、二線城市,業務持續聚焦最具潛力的城市羣。

根據《中華人民共和國國民經濟和社會發展第十四個五年規劃和2035年遠景目標綱要》,以19個城市羣的建設作為推進城鎮化的抓手,目標是全面形成“兩橫三縱”城鎮化戰略格局。景瑞控股佈局中即包含長三角、京津冀、成渝、長江中游和粵閩浙沿海等4個城市羣的23個城市,由此可以看出公司的戰略佈局之明確,這些城市無一不符合人口結構增長的趨勢,在地產行業中,景瑞控股規模優勢並不如龍頭房企,因此集中有限資金搶佔一、二線城市的稀缺資源是較為明智的舉措。

2、存量市場——持有型物業的資產管理能力、盈利能力持續提升

在存量市場,景瑞控股積極打造資管服務,構建“大資管”戰略生態。

在不動產方面,公司專注不動產管理,旨在盤活存量,同時引進增量。景瑞特別關注京滬及核心二線城市存量及不良資產的投資機會,通過優秀的管理及服務實現資產增值。

值得一體的是,公司旗下景瑞不動產是基於“大資管”發展戰略,從事於長租公寓及辦公物業持有、管理運營,為投資者提供端到端的優質服務。

2021年上半年,景瑞不動產表現亮眼,公寓項目平均出租率94%,辦公項目平均出租率86%,項目空置率極低,運營狀態良好。

與此同時,景瑞控股亦打造了主要以住宅開發類項目為主的房地產投資基金,旗下優鉞資管為投資者提供端到端的資產管理服務,以優秀的管理回報來實現共贏。

2021年8月4日,第十屆金磚論壇暨2021金磚價值榜頒獎禮”在上海舉行,優鉞資管靠着專業及規範的資產管理能力,榮獲“中國最具實力房地產基金TOP10”。具體來看,截至2021年6月30日,優鉞資管新增加5個項目基金投資,新增基金規模11.6億元,同比增長310%;外部募集基金規模7.78億元,實現2個基金項目成功退出。

隨着公司“大資管”戰略不斷落地,幾大板塊業務發展勢頭迅猛,也為景瑞控股在行業下半場構建了核心競爭力,不僅夯實了抗風險能力,同時其整體的業績潛能也有望得到進一步釋放。

3、服務市場——持續提供高質量服務,構建良性生態圈

其三是景瑞服務。

景瑞服務以景瑞物業為載體,為住宅、公寓、商業廣場、寫字樓等物業提供高質量服務,公司踐行精品路線,積極打造屬於景瑞自己的服務品牌,通過新接項目及併購,不斷擴大服務規模。

在2021年上半年,景瑞服務合同管理面積達4680萬平方米,實現營業收入3.51億元,同比上升55.9%;公司不斷提供的優秀服務持續助力物業銷售及物業管理市場,各業務板塊相輔相成,實現協同發展。

考慮到當前多地開始摸索土地拍賣新模式“競品質”,由此也看得出這或許將是未來的大趨勢所在,景瑞優秀的產品力和服務能力也將會是其未來在行業中重要的溢價能力。

四、結語

總的來看,景瑞各項核心財務指標表現不俗,經營業績持續向好,公司堅定大資管戰略,推動三大賽道齊頭並進,資產配置持續聚焦一、二線核心城市及其輻射帶動的都市圈內的住宅開發、公寓、辦公,助力城市美好生活,致力成為最懂建築和生活的資產管理引領者。

截至2021年8月24日,景瑞控股市盈率僅為3.04倍,市淨率為0.47倍,處於較低估狀態。通過深入分析,景瑞各方面指標都比較優秀,儘管房企政策逐步收緊,公司依然可以做到營收大幅增長,以及毛利,扣非淨利雙雙增長,在行業內實屬可貴。此外,公司股息率常年保持高水平,2019與2020年度分別派發每股0.24與0.25港元,以當前股價算股息率達11%,低估值與高股息的結合給投資者帶來的大概率是低風險與中高收益的組合。

景瑞控股受益於規模基數較小,同時擁有出色的盈利能力,優異的基本面下公司更加具有阿爾法收益的潛質,值得關注。