上週五,恆瑞跌停,邁瑞跌17%,這種超級大場面震驚了一大批醫藥投資的簇擁者。正因如此,醫藥入選了股民們口中的“新三傻”,另外兩個是白酒、互聯網。

醫藥投資分歧加大,今日跌勢依舊。恆瑞醫藥和通策醫療一度再跌6%,金域醫學更是一度大跌8%,歐普康視和愛爾眼科再度下跌,逼近今年3月低點。

有集採預期或已經集採的龍頭,股價暴跌可以理解,畢竟醫保局一動手行業規模面臨坍塌風險,對業內幾乎所有的玩家都是利空,以量補價恐怕只是一廂情願。前有仿製藥,後有支架、骨科耗材、血液灌流器,還有胰島素、IVD……

但對於不會集採的牙科、眼科等賽道,龍頭們股價同樣大幅下墜。一方面,由於估值過高伴隨醫藥行業整體回撤,另一方面市場也在預期監管層或許會干預市場,確定性的高利潤、高增速不再有,畢竟共同富裕的宏觀大背景下,沒有什麼不可能。前車之鑑剛在,市場預期封閉系統的化學發光不會被集採,但安徽活生生把這份願景給打破了。

市場擔心的,現實也正朝着不太樂觀的方向去演化了。在牙科賽道,近日也有一些不同尋常的消息披露出來。

1

磨刀霍霍

8月22日晚間,一條消息突然在各大財經平台廣泛傳播——寧波醫保局會談進口牙供應商。

“醫保基金要秉承‘全覆蓋、保基本、多層次、可持續’的原則,我們要保障老百姓種得起牙,提高自己的幸福感。”市醫保局醫藥價格和招標採購處處長高文輝直言,要發揮醫保的槓桿作用,讓種植牙迴歸到合理的價格區間。

對此,投資者第一反應:醫保也不為種植牙買單,這是“多管閒事”啊!

在口腔醫療服務領域,醫保覆蓋包括補牙(含基本材料、治療費)、拔牙、治療牙周炎與牙齦炎等費用(慢性牙髓炎、慢性根尖炎、慢性牙周炎自費比例高達55%)。而洗牙、鑲牙、烤瓷牙、種植牙、牙齒矯正等,都不屬於醫保的報銷範圍。

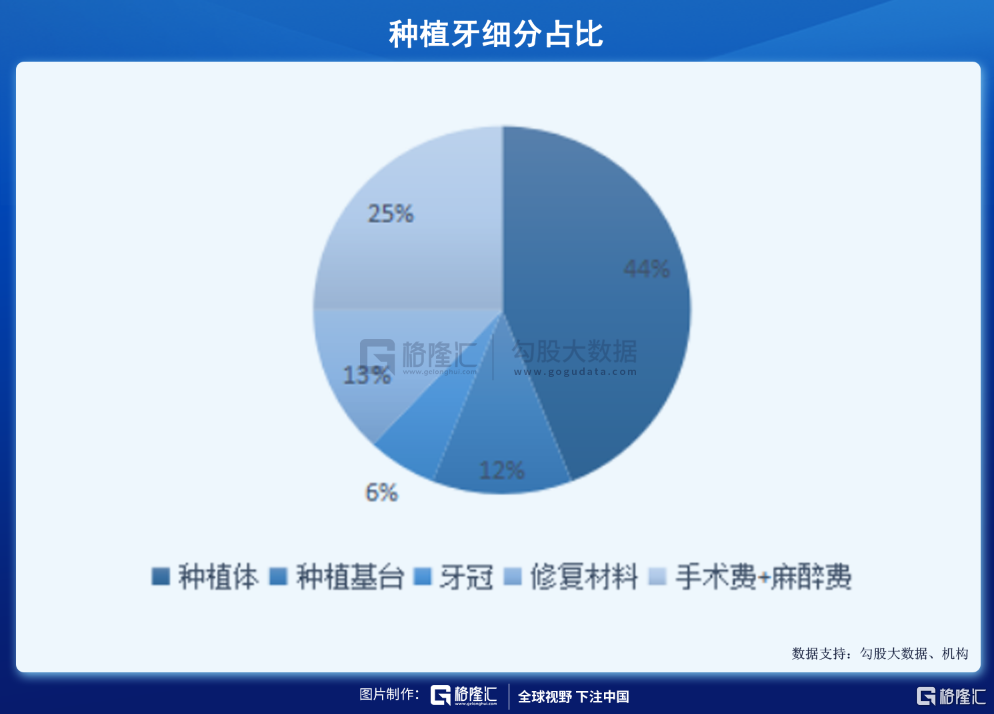

種植牙屬於自費,一顆費用大致為7000-22000元,其中種植體佔3000-12000元、種植基台1500元,牙冠(烤瓷牙300-1000元,全瓷牙1000-2500元),修復材料1000-3000元,手術費+麻醉費為3000-5000元。

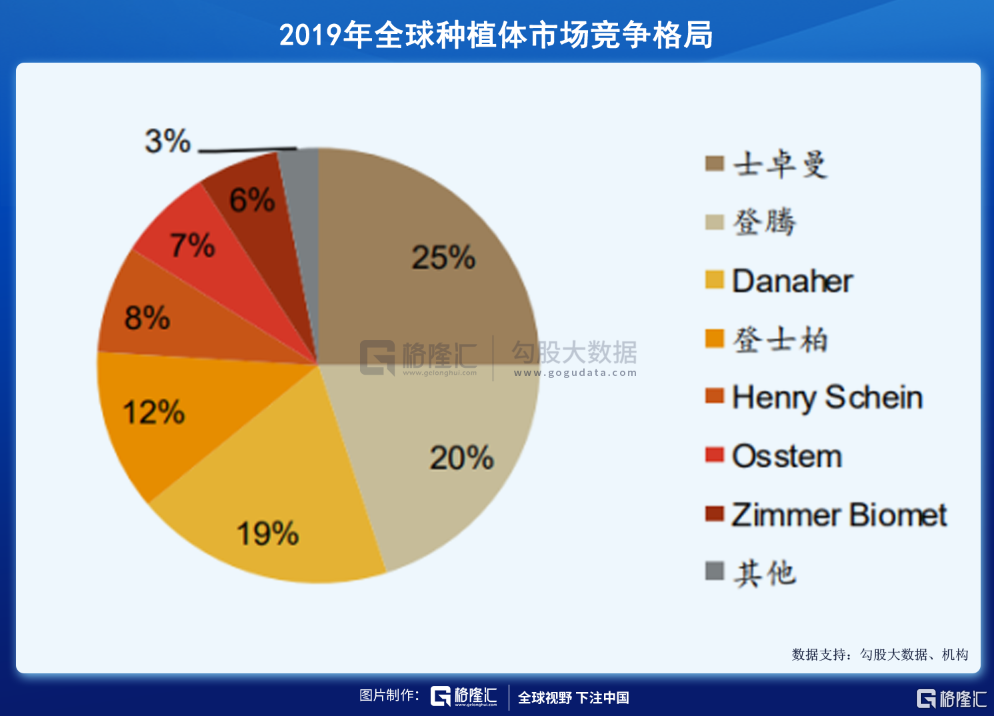

種植牙中最大的蛋糕是種植體,佔比全產業鏈的44%,也正是“看牙貴”的主要癥結所在。不過,如此龐大的細分市場被外資壟斷,國產品牌佔比僅10%,沒有上市公司。2019年,全球種植體市場,瑞士士卓曼、韓國登騰和Danaher、美國登士柏、HenrySchein、韓國Osstem、美國的ZimmerBiomet,佔據全球份額的97%。

另外,種植基台與牙冠領域的最大的玩家是國瓷材料、現代牙科等,修復材料的大玩家是正海生物,手術端的大玩家就是通策醫療。

由於口腔醫療服務的自費屬性,因為不會過多佔用國家的醫保資源,屬於控費免疫領域,具有一定的自主定價權。這是市場給通策醫療、時代天使超百倍估值的重要邏輯。

然而,不涉及醫保集採及控費的種植牙出現了監管幹預的信號。這可不是一個好事情,如果後續有更多的舉措出來,可能會動搖牙科賽道投資的估值錨。當然,寧波醫保局可能是個案,市場多疑了也有可能。

按照這個邏輯,對於OK鏡、隱形正畸、醫美針劑,是不是都要來一波……這讓市場先跌為敬,歐普、愛美客、華熙1個月被剁了30%。

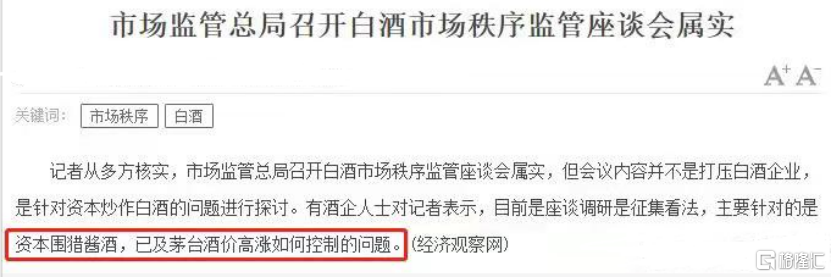

但從另一個角度來思考,富人在公立醫院消費這些產品,賺來的錢補貼醫院其他方面的控費開支,本身也屬於共同富裕的範疇。按理講,沒有理由去集採(或行政干預)這些高消費產品啊!就如高端白酒收割富人,酒企多是國企,高價賣給富人,創税收創利潤,為何不讓,但不可思議的事情還是發生了。

到底非集採的領域會不會通過其他什麼方式迂迴來限制高利潤,市場其實有所擔憂的。股價持續下跌也在反應這個悲觀預期。

2

主流態度

不管有沒有干預市場的措施出來,包括種植牙、隱形正畸細分牙科賽道,其實是增量市場特別大的行業賽道。

2020年,種植牙市場規模為240億元,過去5年的複合年化增速高達28%,是國內口腔醫療細分領域增速最快的賽道。數量上,2020年種植牙突破400萬顆,過去8年(2011-2019)複合平均增速高達48%。

未來,種植牙潛在顆數達到1888萬顆,潛在市場空間為1600億元,相較於當前240億的規模還有560%的增長空間。這是絕對增量的大賽道。

當前,諾大一箇中國,14億人佔全球種植牙比例僅1%,遠不及歐洲的47%、北美的20%,藴含着巨大的增長潛力。

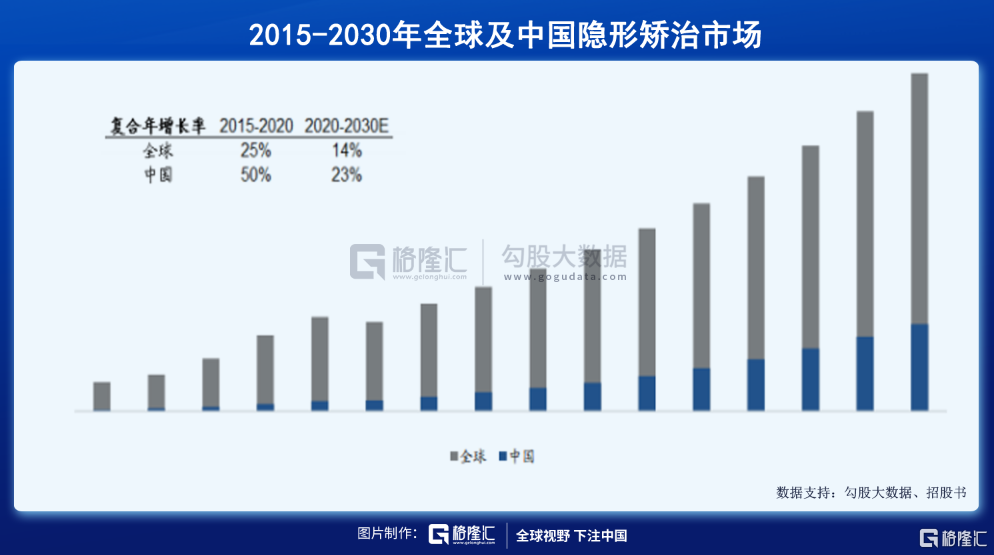

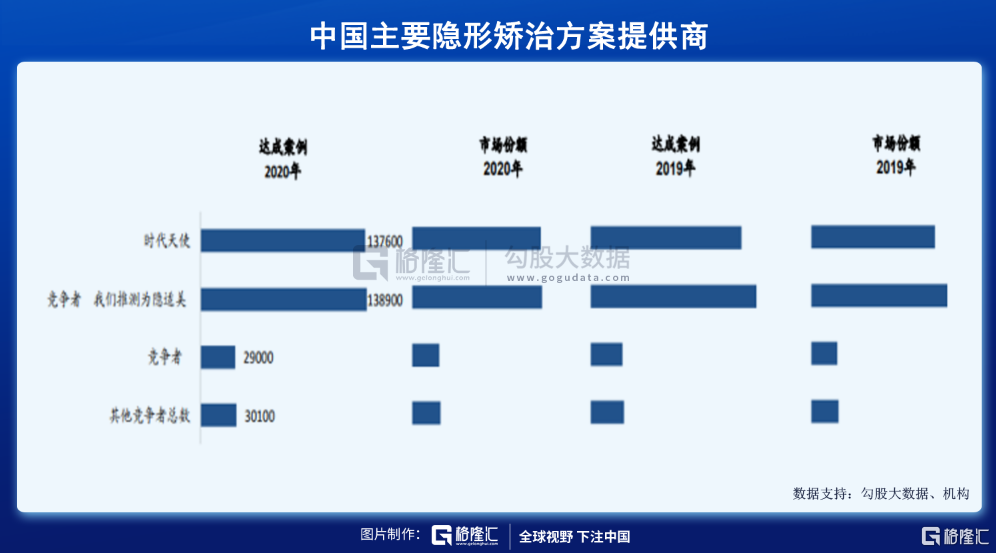

2015-2020年,中國正畸市場從34億美元增長至79億美元,複合增速為18.1%。預計到2030年,市場規模將提升至300億美元,複合增速為14.2%。同期,隱形正畸從2億美元增加至15億美元,複合增速為50%,有望於2030年突破119億美元,年複合增速高達23%。

國內市場,時代天使佔比41%,隱適美佔比41.4%。其他競爭者包括正雅齒科、正麗科技、美立刻、易美正畸、滬鴿·美悦。

隱形矯正最大的全球玩家是阿萊技術(隱適美),2008年以來,股價最大漲幅高達13500%,為美股少有的超級大牛股。在國內,在港上市的時代天使,一上市就遭到市場熱捧,當前PE-TTM高達352倍。

在牙科賽道,機構們早已是重倉佈局。國瓷材料,年中報顯示,北向資金(陸股通)成為第一大股東,持股比例高達24.2%,而2020年末僅18.12%。此外,朱少醒的富國天惠、傅鵬博的睿遠價值成長都在前10大股東之列,前者更是持股7年了。還有,高瓴2億入股國瓷子公司愛爾創。

通策醫療,當前估值121倍。截止2021Q2末,通策位列公募基金重倉股第17位,醫藥股中僅次於藥明康德、邁瑞醫療和愛爾眼科,成為公募心中絕對的龍頭。外資方面,北向資金上半年累計加倉近1%,現持股佔比3.26%,為公司第3大股東。

時代天使,松柏投資是控股股東,而松柏背後大股東是高瓴,後者間接持股時代天使64.88%。

要知道,松柏投資是中國牙科領域最大的投資者,除了時代天使,還有摩爾齒科、恆倫口腔、惠州空腔醫院、同步齒科、華西牙科汕頭口腔醫院、鋭珂牙科、德國BEGO等。高瓴直接佈局的有微醫集團、瑞爾齒科、摩爾齒科。

可見,不管是高瓴,還是公募,還是外資,對於牙科賽道的偏愛有加。

當然,我們也要清楚的認識到,這是此前的行業邏輯。在騰移“三座大山”、“共同富裕”等大背景下,監管幹預、防止資本無序擴張等舉措會不會在基本不涉及集採、醫保控費的牙科賽道上演,我們不得而知,但我傾向於概率非常低。但寧波醫保局事件是一個信號,值得警惕。

3

尾聲

誰也沒有想到,如今醫藥被列入“新三傻”之一,令人唏噓。要知道,生物醫藥在過去穿越牛熊,給投資者帶來足夠驚喜的超級行業啊!

我們不可否認的是,宏觀經濟增速拾級而下,越來越多行業陷入激烈內卷,生物醫藥是為數不多可以保持高速增長的行業,稀缺性效應還是很明顯。即便未來集採、或有其他干預,多數細分領域龍頭仍然能夠保持穩定的高增長,投資根基很難動搖。摒棄掉醫藥投資,不是明智之舉。

但當下,醫藥投資也面臨困境,監管幹預不知道什麼時候會來,行業投資的確定性沒有了,高估值自然面臨整體下移。一些細分領域龍頭,雖然近期回撤不少,估值還很高,中短期依舊面臨回調壓力。

醫藥投資全面開花,牛股輩出的超級盛景可能一去不復返了,尤其是被集採折磨的創新藥、單賽道器械。未來,醫藥投資難度加大,整體回報率下滑可能難以避免。