6月16日美国FOMC会议调升通胀预期后,美国国债收益率波动明显,中资美元债一级市场当周发行清淡,二级市场投资级与高收益表现分化。但笔者注意到,在这之后,一家银行系上市券商发行的首笔境外美元债重新火热了一级市场,出现了近9倍的超额认购,发行后该债券在二级市场也交易活跃,具双向流动性,颇受市场关注,该券商正是交通银行子公司交银国际。

信用评级较优 稳健性受投资者看好

交银国际是首次发行债券,这支5亿美元的5年期1.75%的高级固息无抵押债券,最终定价在T5+90基点,比初始价格指引大幅收窄了40基点,发行收益率1.763%,簿记峰值超过42.5亿美元,超额认购近9倍,有110多个投资者参与此次交易。

本次债券的投资者覆盖范围极广,涵盖了亚洲和欧洲地区,其中不乏主权基金、养老基金、险资等高质量实钱投资者。通常,这类多头投资者看好的债券,其发行人的信用等级往往较高,业务发展较为稳健,抵御风险能力和偿付能力较强。我们不妨透过交银国际的发展历程和经营情况,进一步理解为什么其首发债券就会受到这类投资者的追捧。

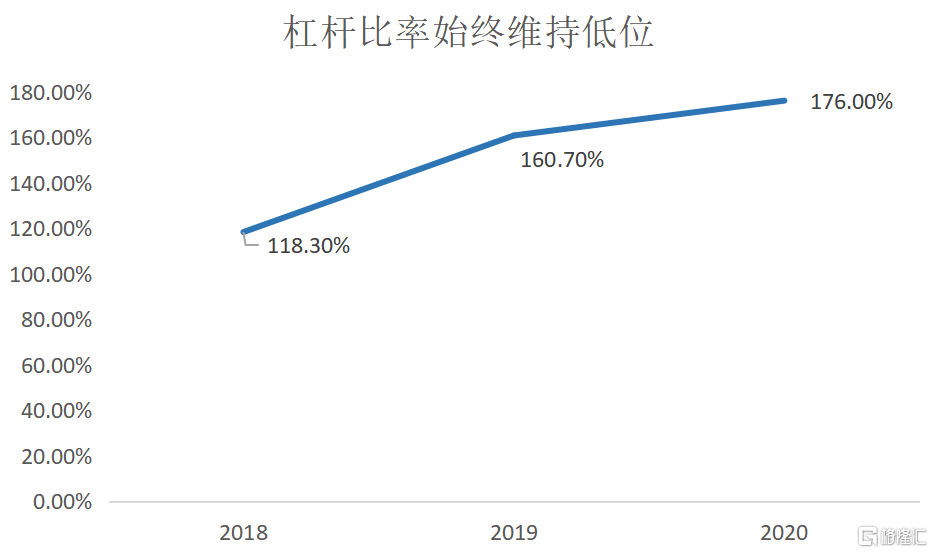

这家成立于1998年的中资券商,在2017年于香港联交所主板上市,是中资银行中首家分拆上市的投行和券商类子公司。从该公司的上市招股书和年报中可以看出,公司自成立以来经营一直非常稳健,即便在去年业绩盈喜、利润增长70%的情况下,从其年报中所披露的杠杆比率(借贷总额除以总权益)来看,仍然仅有176%,这无疑在中资综合性投行券商中处于明显低位,而较低的杠杆水平,为其应对市场波动提供了宽阔的腾挪空间和安全垫。

(数据来源:公司公吿)

从年报数据来看,公司上市后明显加快了发展步伐,近几年开始大幅拓展业务规模和逐步增加资本投入,但市场投资者基于现有的负债水平和经营情况,仍然会对其稳健经营能力形成较强的信心。

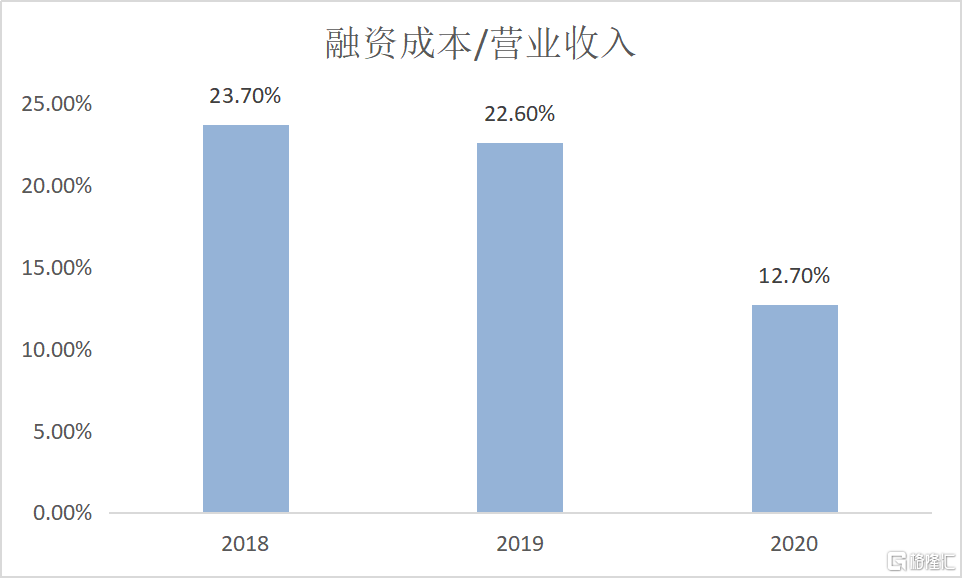

明显优于同业的信用评级也验证了公司经营稳健这一观点,交银国际自2019年起被惠誉和穆迪授予A和A3的长期信用评级,惠誉亦给予公司本次发行A的债项评级,均是目前香港中资券商中的最高信用水平,这为公司获取高质量、低成本的资金奠定了重要的基础,同时,交银国际作为交银集团内唯一的证券类综合金融服务平台,交银集团的强有力支持更是其最有力的后盾。

(数据来源:公司公吿)

蕴含“商行+投行”的中和基因 未来发展可期

股票资本市场上,券商股属于周期性强、波动性强的类别,通常都被认为是“看天吃饭”,多数投资者也是将其作为赚取贝塔收益进行配置。相比券商股,银行股虽然普遍成长性相对较弱,却因为超强的盈利能力和股价的相对稳定性,成为险资、社保等大机构的底仓标的。从风险偏好和盈利模式上来看,银行往往稳健但趋于保守,券商则明显灵活但偏于激进。而交银国际这样的银行系券商子公司,则恰好中和了这两种基因。

在经营模式上,交银国际侧重于发展“股权投资+结构化融资+商业银行信贷+上市+研究+财富管理”的产业链一体化综合金融服务,多元化业务结构平滑了单一业务波动,提高了业绩持续增长的稳定性。为此,公司充分发挥了其“境内+境外”、“商行+投行”的内在优势。

但相比其他国有银行的投行和券商子公司,其之所以能够率先从母行分拆实现独立上市,又很大程度上在于其在集团资源之外,亦拥有相对独立的业务资源和不同的客户结构,对集团依托但不依赖,这样的集团支撑型加自身内生型相结合的发展模式,对于既看重成长性、又看重安全性的股权及债权投资者而言,无疑是具有吸引力的。

在承继国有大型商行集团一贯谨慎稳健的管理风格的基础上,交银国际又保持了作为综合化投行及时调整业务结构的灵活性,纵观2015年以来的资本市场,几番大幅波动,但交银国际始终保持着正数的盈利增长,未曾出现大的风险暴露,这与其善于审时度势,及时根据外围情况调整策略和结构,拓展业务新动能来平滑周期波动是密不可分的。

(数据来源:公司公吿)

从过往发展来看,交银国际业绩整体始终保持平稳增长。在2015年-2020年,营收从11.41亿元增长到21.95亿元,复合增速13.98%;同期,净利润从3.51亿元增长到8.51亿元,复合增速接近20%。

(数据来源:ifind)

此次5亿美元的债务资本注入,对交银国际的整体负债期限结构应该是一次合理的调整,随着其杠杆率的适当调升,其业务运作的空间应该会更加灵活。由历史看未来,交银国际过往穿越牛熊的较强内生增长能力,让投资者对其未来持续的稳定增长可期。