在港股市場上,私有化早已是司空見慣的事情,近兩年來就有中糧、利豐、海爾、研祥等多家公司提出私有化申請或成功從港交所退市。近段時間,最牽動市場神經的類似項目莫過於中國有贊在今年2月底提出的私有化計劃,同樣引起了筆者的持續關注。

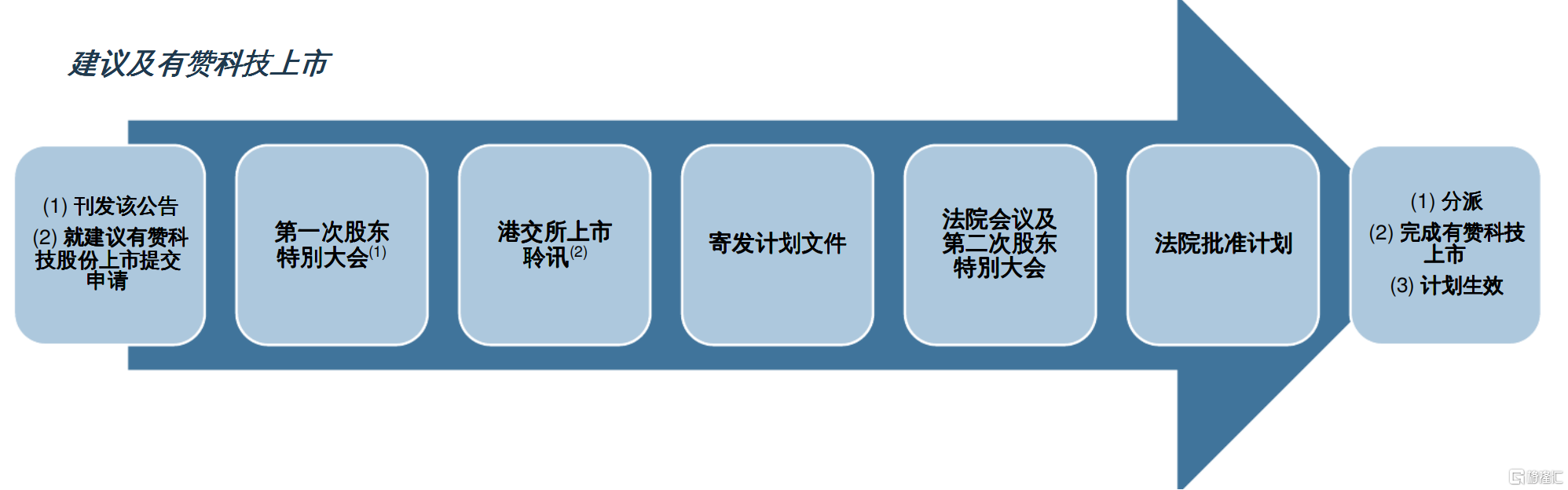

本次私有化項目的特殊之處在於,中國有贊在私有化後將會以介紹上市的方式將子公司有贊科技推往港交所主板上市,也就是説“私有化”以及“轉板上市”要同時進行,項目的複雜程度以及難度都是空前的。自計劃提出已經近4個月,項目進展如何?後續又該關注些什麼?作為投資者又該如何應對?

一、私有化已有進展,靜待有贊科技通過聆訊

首先,不妨來回顧下中國有贊本次項目的推進情況。

2月28日晚,中國有贊發佈公吿,向市場傳遞了三個信息:1)向全體中國有贊股東分派中國有贊所持有的有贊科技股份;2)有關股份擬根據有贊科技上市以介紹方式在聯交所主板上市;3)於完成分派後,將中國有贊私有化。

之後每個月公司都會就私有化及子公司上市項目更新進度公吿。3月19日,中國有贊發佈延長寄發計劃文件的公吿,延長至6月15日。而該計劃文件包括私有化股東大會投票日、法院會議舉行日、要約截至日、私有化退市日期等關鍵的核心信息時間表,是整個私有化過程中至關重要的一個時間節點。

而計劃文件沒能儘早公佈的主要原因在於,公司私有化項目存在一系列的先決條件需要滿足,在這些先決條件得以解決之前,公司無法寄發計劃文件。好在,諸多先決條件已經逐步得到解決。4月16日,公司公吿達成有關購股權持有人不可撤回承諾的計劃先決條件;5月6日,公司發佈公吿,第一次特別股東大會通過,達成若干計劃先決條件。

根據6月4日公司公吿,目前聯交所尚未批准有贊科技上市申請。至此,寄發計劃文件便只差有贊科技通過港交所原則性批准上市(即通過聆訊)這個先決條件即可。

6月15日公司公吿,由於有贊科技上市尚未得到港交所原則性批准,故將先決條件最後完成日期從2021年6月30日延長至2021年10月12日,計劃最後完成日期從2021年9月30日延長至2021年11月26日,寄發計劃文件的截止日期延遲至2021年10月19日。

正如前文所説,此次有讚的項目複雜度空前,涉及私有化、分拆、轉板上市等多個環節且環環相扣,的確會需要更多時間來做準備。

有贊科技此次上市是通過介紹上市這種形式,與普通IPO上市條件是一致的。市場存在質疑,認為有贊科技近三年仍處於虧損階段,不符合港交所上市財務要求。

但值得指出的是,公司2018年、2019年、2020年前三季度營收分別為5.57億元、9.98億元、11.30億元;同期淨虧損分別為7.14億元、5億元、2.19億元。有贊科技在營收大幅增長的前提下,虧損幅度正不斷縮小。另外,近年來也有不少如美團、快手等帶着虧損的財務狀況的公司頻頻登陸港交所,可見,香港對於新經濟企業的包容性越來越強。而有贊作為SaaS這條黃金賽道上佼佼者,必然也是港交所不願錯過的標的。

通過這次的延期公吿,筆者猜測現存的困難還是時間。參照近半年上市的項目平均通過聆訊時間,最長的是Legion Consortium Limited的898天,最短的是恆大物業的47天,平均用時192天。如今距離有贊科技提交招股書已經過去106天。

一旦有贊科技通過聆訊,私有化的計劃文件就會很快發出,若在第二次股東大會上,參加投票的獨立股東中有75%的投票權通過,且反對票不超過獨立股東總投票權的10%之後,則私有化基本可行,後面流程只需要按部就班即可。

二、對價合理完成私有化是大概率事件,有利公司長期發展

前文關於有贊科技上市問題已經做出了回答,現在重點在於後續私有化進程是否會順利。筆者認為這取決於私有化的對價高低,以及“私有化+分拆上市”對公司發展的長期影響。

首先需要指出的是,中國有贊私有化的對價是處於合理水平。根據公吿,對持有中國有讚的投資者而言,每持有一股中國有讚的股份將獲得0.1352港元的現金和0.05077265股有贊科技的股份。其中,0.1352港元現金對應的是公司支付業務的對價,1股中國有贊對應的是0.05077265股有贊科技股份。

其中,中國有贊作為母公司,最核心的資產就是有贊科技所做的SaaS業務,這一部分資產通過換股的方式保證了中國有讚的股東的核心利益。

此外,支付業務雖然剝離出上市公司體系,但仍會繼續為公司運營提供助力。有贊科技上市有助於業務結構優化,可以更加聚焦SaaS主業,疊加主板上市會大幅提高流動性,公司估值進而可以得到大幅提高。

對於此次有贊分拆子公司轉主板上市,諸多大行紛紛看好。花旗、Jefferies等國際投行都在中國有贊私有化公吿發布後給出“買入”的評級;中信建投、浦銀國際等也維持了“買入評級”,並分別給出了3.6港元和4港元的價格。可以看出,機構認為有贊私有化轉板上市是符合公司長期發展需要的,也對有贊未來在資本市場的表現極具信心。

結語

總體來説,中國有讚的私有化項目正在穩步推進,但因為項目本身複雜性空前導致尚未完成,但諸多先決條件已經得到滿足,只待有贊科技的上市申請得到批准。而且與部分公司退市不同,有贊此次並非是競爭力不足而經營呈現頹勢而私有化,而是為了聚焦SaaS主業,提升股票的流動性,有利於公司長期發展。對於看好有贊未來發展的投資者,屆時只需儘快接受計劃安排,享受有讚的未來成長即可。