近期周黑鴨受到廣泛關注,機構集體扎堆唱好。過去一週股價漲逾13%。若拉長時間線,年初以來周黑鴨漲幅近36%,去年6月以來漲幅逾189%。

(數據來源:wind)

從消息面上,周黑鴨管理層於今年6月2舉辦投資者簡報會透露,公司計劃每年將開設800-1000家,並有信心在2023年達到4000至5000家線下門店。另一方面,社區門店、熱燉食品或配菜產品長遠的看,會成為另一個增長驅動力。

這已不是周黑鴨第一次提出要積極拓展門店,早在2019年公司宣佈啟動特許經營業務,公司新在商業模式就被外界廣泛關注。

2020年年中公司升級了“直營+特許經營”的商業模式,正式推出單店特許模式,全面開放特許經營模式。

受此影響,公司特許經營門店建設加速,截至2020年底,公司門店總數1755家,特許經營598家,佔比34%。去年公司特許業務貢獻營收達到1.4億元,下半年貢獻1.24億元。

與此同時,公司積極拓展線上銷售和新零售社區團購渠道,去年公司電商業務同比增長28.5%。

基於此,市場多個機構未來隨着周黑鴨特許經營店開店加速,市場滲透率提升將推動公司業績重返增長。這也是為何去年周黑鴨營收和淨利潤分別同比下降27%和60%,但公司股價自去年中以來保持增長的重要影響因素。

那麼,周黑鴨是否能夠就此翻身?它接下來的發展有什麼看點呢?

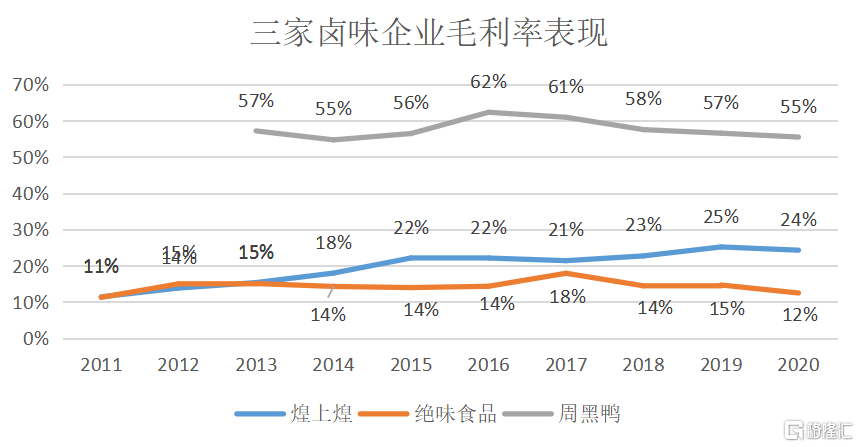

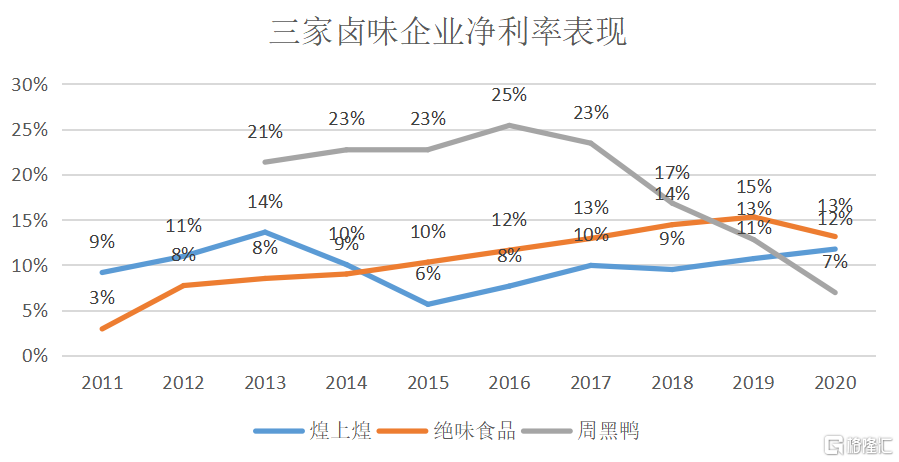

1、盈利表現從老大到墊底

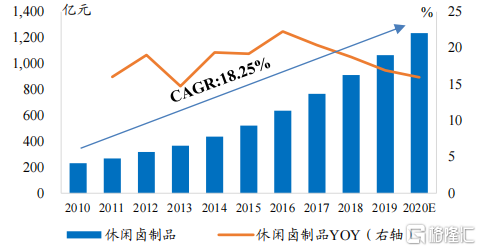

周黑鴨所處行業為食品飲料滷製品,根據Frost&Sullivan統計,2020年中國休閒滷製品市場規模將達到1235億元左右,2015-2020年年複合增長率為18.8%,保持快速增長。

(滷製品市場規模及增速,數據來源:興業證券)

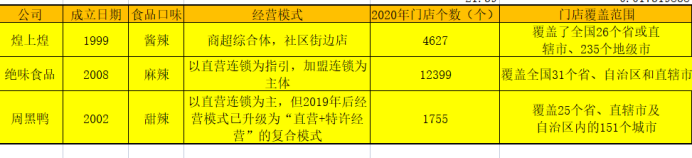

當前滷製品行業整體競爭分散,集中度低。按收入規模計算,2020年休閒滷製品前三大企業絕味食品、煌上煌和周黑鴨市場份額分別為4.3%、1.9%和1.7%。

過去三大滷製品龍頭的規模增長主要受益於企業門店的全國化擴張。截至2020年,絕味食品門店最多,達到12399個。煌上煌門店數位列第二,達到4627個。周黑鴨門店擴展最慢,僅為1755個(包含598家加盟店)。並且從門店覆蓋範圍上看,周黑鴨覆蓋率最低。

(數據來源:公司公吿)

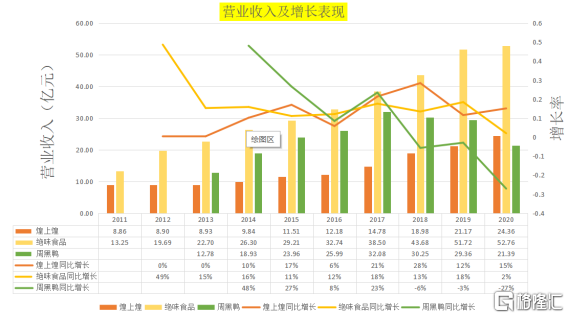

從企業經營規模來看(按可比口徑),2013-2020年煌上煌、絕味食品和周黑鴨收入規模年複合增長率分別為15.4%、12.8%和7.6%。受益於成立以來,門店數增長,絕味食品和煌上煌銷售規模整體保持提升,並且絕味食品憑藉其門店規模優勢,收入規模常年保持在行業第一。

相反,周黑鴨銷售規模在2017年取得最大值後,規模呈現收縮趨勢。主要原因是公司自2018年後加速自營門店擴張,2018年公司新增門店261家至1288家,但由於選址不謹慎以及行業競爭加劇,公司新增門店收入並不理想,此後2019-2020年公司自營門店開店更加謹慎,並加速淘汰自營虧損門店,增加特許經營店。

此外,去年疫情期間,煌上煌、絕味食品和周黑鴨收入分別同比增長15%、2%和-27%。三家企業中僅周黑鴨收入規模實現大規模下滑,主要原因是周黑鴨經營大本營在湖北武漢,是去年疫情的重災區,公司去年上半年受到影響較大。

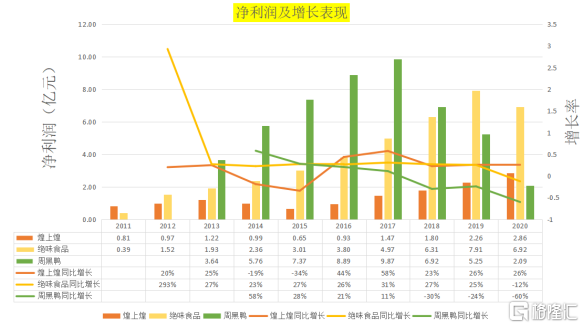

從企業淨利潤來看(按可比口徑),2013-2020年煌上煌、絕味食品和周黑鴨的淨利潤年複合增長率分別為12.9%、24.2%和-7.6%。

與其他兩家不同,周黑鴨在2017年淨利潤達到最大值後反降,與其收入增長一致。公司2017年持續投入的直營店收入不如預期,而高增的運營成本壓低了公司的盈利水平。

此外,去年煌上煌、絕味食品和周黑鴨淨利潤分別同比增長26%、-12%和-60%。三家企業中僅煌上煌淨利潤實現增長,主要是去年煌上煌費用支出減少。同期周黑鴨淨利潤也被煌上煌超過,從2017年在三家企業中的排名第一變成如今的倒數第一。

2、周黑鴨輸在哪裏?

可以看出,過去八年絕味鴨脖和煌上煌業績保持增長,僅周黑鴨營收和淨利潤出現反差,業績持續收縮,周黑鴨與它們的差距在哪裏呢?

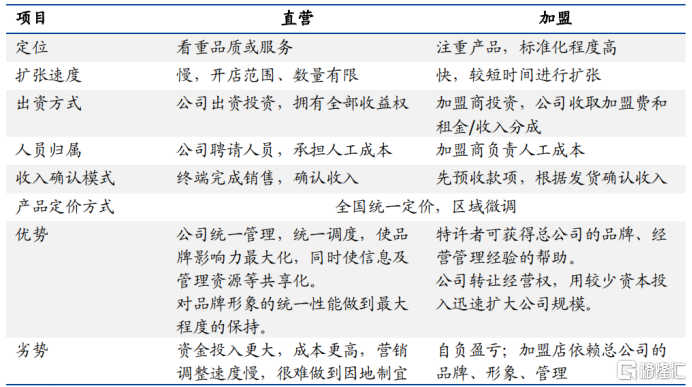

第一,直營模式之殤。周黑鴨成立之初就堅持自營的經營模式,這種模式雖然更有利與公司的產品質量管理,讓公司擁有較高的毛利率,但會導致周黑鴨單店投入成本增加,區域設店試錯成本高,渠道下沉難度大。一旦出錯,將大幅壓低公司淨利率。

而對於加盟店模式,店面的選擇一般由加盟商決定,並且公司只收取一定的加盟費用,其他單店的運營成本全部轉嫁給運營商,並且由於店面是由加盟商自己選擇自己經營,這樣不僅降低店面的試錯成本,並且也提高了店面經營主體的積極性,雖然發展加盟店的電商只作為批發商和品牌授權商,但公司這種輕資產的運營模式,更有利於渠道下沉。這也是為何絕味食品覆蓋門店全國,並且現有門店約是7倍。

(數據來源:國盛證券)

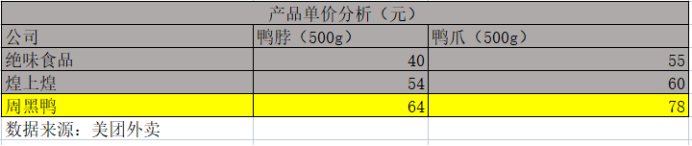

第二,產品定位高端化導致受眾少。公司的產品採用map包裝,雖然相對散裝產品,公司產品衞生程度提高,定價能力也相對較高。

不過,高定價的同時,公司產品的消費人羣也相對減少。相較於散裝的大眾化消費,公司產品消費羣體相對傾向於白領人羣,這也導致了公司渠道難以向低線城市下沉。’

第三,產能分佈侷限銷售半徑。絕味食品在全國範圍內共有21家工廠(含2家在建),實現了全國化的生產基地佈局,每個生產基地均能夠很好的輻射到各區域市場。

煌上煌目前在全國擁有6個已投入運營的生產基地,其中江西、廣東、福建、遼寧、廣西、河南各有1個,還有2個生產基地在建,分別位於陝西和重慶,並計劃今明年籌建浙江、山東、京津冀生產基地。

然而,相對於前兩家,周黑鴨產能呈現區域性分佈的特徵,在全國僅有4個已投入運營的生產基地,分別在華北(河北)、華中(湖北)、華南(廣東)和華東(江蘇)地區各建有1個,另外華西(四川)還有1個生產基地正在規劃中,預計於2022年投產。

(數據來源:德邦證券)

3、重新出發,挑戰重重。

目前,在新管理層的加持下,公司對症下藥,經營策略做出一定改善。

第一,針對經營模式的不足,公司加強了加盟店的建設。據估計,2020年公司總店數達到1755家,其中直營店數1257家,當前公司直營店數低於2018年的1288家。同時,公司特許加盟店數在2020年規模快速增長,新增超500家。此外,公司積極拓展線上經營模式以及新零售社區團購的方式,2020年公司線上收入同比增長同比增長28.5%。

第二,針對公司產品定位。目前公司研發新的產品,包括新口味-藤椒系列產品;引流產品-真香鴨排和素菜系列,現均獲得市場好評。

不過,相比絕味食品,公司產能分佈集中度高,覆蓋區域低,運輸成本將限制公司市場開拓半徑;同時公司針對人羣侷限於白領,產品不具備規模優勢導致成本相對較高,未來公司還有很長的路要走。

總而言之,當前市場給了公司較高的估值,公司動態PE達到146倍,同期絕味食品和煌上煌僅為58倍和33倍。可見市場對公司加快加盟渠道擴張的肯定和看好。但是公司面臨的挑戰仍然很大,或許提高特許門店比例僅僅是改革的開始。