2021年3月30日,三生製藥(01530.HK)發佈業績,次日召開業績會議。主席兼首席執行官婁競博士、三生國健總裁朱禎平博士、集團財務首席官王飛先生和投資者關係總監夏璐女士出席本次會議。

2020年業績摘要

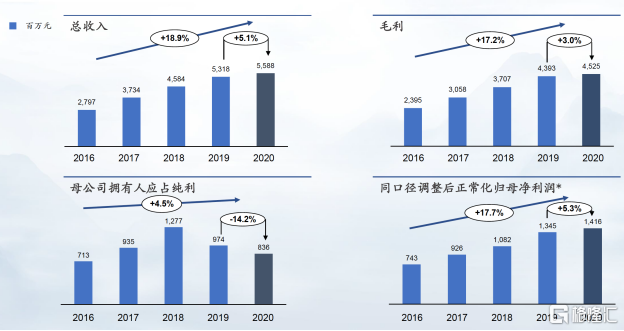

三生在2020年總收入為55.9億元,同比增長5.1%,毛利潤為45.3億元,同比增長3.0%,毛利率為81.04%。歸母淨利潤為8.4億元,扣除美元波動、糖尿病業務調整等非現金變動的損益影響,調整後的歸母淨利潤為14.2億元,同比增長5.3%。

圖表一:三生製藥收入概覽

數據來源:公司2020業績公吿路演,格隆彙整理

公司2020年總資產為177億元,同比增長19.4%,淨資產為131億元,同比增長26.4%。資產負債率(含CB)下降至26%。現金資金達45億元,同比增長74.2%。

三費管理上,公司的銷售費用為20.2億元,同比增長4%,銷售費率達36.1%。管理費用達3.6億元,管理費率下降至8.1%。研發費用為5.9億元,研發費率保持在10.6%。

收入主要來源於四大產品,其中特比澳收入再創新高至27.6億元,同比增長19%,促紅素收入為9.7億元,同比增長30%,蔓迪收入為3.7億元,同比增長47%,線上銷售增幅超過100%,表現亮眼。而受疫情和競爭激烈的影響,益賽普收入下降,全年收入僅為6.2億元。

上市產品進展

2020年,公司的產品在銷售和研發上均有新進展。特比澳作為自主研發及全球唯一商業化的重組血小板生成素產品,在CIP和ITP治療領域上被四種指南認證,且市佔率高達72.7%,處於龍頭地位。公司預計特比澳的銷售峯值將達50億元,增長從三個維度獲利。其一,在被列入醫保後,特比澳會享受政策上的優惠,臨牀滲透率將得到提高。其二,兒科ITP的需求穩定,每年新發患者將提供更大的用藥市場。其三,國內慢性肝病適應證患者數量超百萬,市場空間巨大。

促紅素在被列入醫保後,基層滲透率得到提升,在雙品牌戰略的部署下,呈現價穩量增的局面,兩品種益比奧和賽博爾的市佔率穩居第一。同時,公司在深圳和瀋陽擴張產能以支持集採放量的需求,獲得成本優勢。未來,公司將繼續佈局產品下沉,擴大銷售。

益賽普受到市場紅海競爭影響,價格下調,收入減少。應對核心市場的存量競爭,公司佈局縣域基層戰略,關注風濕疾病基層住院患者,並已取得一定的進展。益賽普在基層市場的滲透率從2010年的17%增長到2019年的49%。未來,公司將繼續提高產品在基層市場的滲透。

賽普汀(伊尼妥單抗)是公司自主研發的抗HER2單抗創新藥品,在2020年6月獲批上市,同年被列入國家醫保目錄。賽普汀擁有較強的ADCC效應,而在醫保談判後,賽普汀的支付價格變得更有競爭力。公司已經佈局了超140家核心醫院的准入,並開展臨牀適應症的拓展工作,為藥品的應用和社會認知打下基礎,預計銷售峯值達15億元。

蔓迪是中國首個非處方脱髮藥品,也是一款具有醫美屬性的產品,其線上銷售表現亮眼。2020年蔓迪在天貓和京東的相關領域銷售均排首位,整體同品市佔率高達75%。公司將利用品牌知名度先發優勢綁定品牌,提高線上轉換率,把蔓迪打造為脱髮用藥細分龍頭,目標超十億的銷售收入。

研發回顧

2020年三生的研發符合基本預期。公司申請了超過30個創新藥物的專利,覆蓋了新靶點抗體和雙特異性抗體,這些創新藥品將於2021年逐步進入中國和美國的IND申報階段。在公司的34個在研產品中,共有10個分子產品進入臨牀III期階段,3個產品接近NDA申報階段。

公司的研發重點落實在三個方面,包括利用優質平台開發First in class & Best in class的藥物,加快在研藥物的研究進展。同時,公司希望深化產品佈局,發揮創新藥物產品和產能的優勢。此外,公司希望加快產品在歐美國家的研發進展,建立廣泛的國際合作關係,包括新產品的引進和公司產品的轉讓。

圖表二:三生製藥國際合作夥伴及項目

數據來源:公司2020業績公吿路演,格隆彙整理

在佈局腫瘤管線上,公司圍繞HER2靶點進行多元發的開發,有多達10個品種處於臨牀開發階段,7個品種處於臨牀及申報階段。

在自身免疫的生物藥佈局上,公司聚焦於4款研發品種,其中處於臨牀階段的608和611的同靶點競品在2020年銷售額高達40億美金。同時,公司和國際夥伴Verseau合作,引入VSIG-4和PSGL-1兩個靶點,目前研發表明新靶點有增強PD-1和PD-L1的潛力。公司預計21年7月遞交pre-IND申請。

在佈局小分子產品組合上,公司打造在腎科、自免、腫瘤和皮膚四個治療領域上的共9種小分子,預計在2021至2023年間全部包產完成。

2021年,公司的TPO-105和TRK-820有望提交上市申請。針對兒童ITP適應症的TPO-105預計三季度完成臨牀III期研究,預計今年年底可以進行新藥上市申請,以及和日本Toray合作的Remitch TRK-820預計在四季度或明年一季度提交申請。

業績會問答環節

Q1:公司將如何平衡投放在自主研發產品和對外合作產品的資源呢?在產品引入上,公司的核心關注點是什麼?

A1:隨着研發團隊的完善,內部研發的重點在於分子研發。公司在分子研究方面有着強大優勢,2020年公司申請了超30個的分子專利,覆蓋了一系列創新分子,包括雙非分子。在對外合作上,公司在爭取全創新的激勵。例如,公司和Verseau合作的是全新的細胞調節劑,和Numab合作的是全新的抗體平台。與此同時,公司在分子和雙非分子的構建和搭配上實力強勁,公司也在尋找在臨牀階段和公司產品具有互補性的產品。

Q2:公司之前提到未來益賽普要避開存量市場的爭奪,拓展增量市場,那麼公司打算如何構建銷售團隊以抓取基層市場?

A2:公司數據表明,益賽普的基層需求佔據產品需求市場的一半,基層風濕病住院患者的佔比從2010年的17%上升至2019年的49%。雖然目前生物製劑的銷售結構還是來源於核心市場,但是基層市場有着龐大的未被滿足的需求。按照市場潛力來看,一二線城市的靶向藥物的滲透率很高,相對增長空間不大。而三線、四線、五線城市的滲透率還是處於低位,保健藥物的佈局相對少,患者數量大,增長會相對明顯。公司的益賽普目前覆蓋了3000多家醫院,在各級城市的分佈還是比較傳統的。公司未來的策略是增加益賽普在三到五線城市的覆蓋,通過響應國家號召的鄉村振興項目,強化對基層以及醫療機構的覆蓋,增加縣域的投資和佈局,增加相應的人員和資源的配比,來推動益賽普的快速下沉。

Q3:公司在終止了糖尿病合作項目後,是否在糖尿病領域有其他規劃?公司將如何調配原有的銷售團隊?

A3:公司在1-2月終止了和阿斯利康以及禮來的糖尿病項目合作,是因為公司想要聚焦在腎科、免疫等傳統的優勢領域。目前,糖尿病團隊有近四百人,公司將進行人員的重新分配,部分會被調至腫瘤團隊,部分會加入賽普汀團隊來加大產品對更多醫院的覆蓋,及部分會進入益賽普團隊來幫助產品下沉至基層市場。

Q4:從醫生的角度來看,選擇特比澳以及其他治療血小板減少症的產品會有什麼考量因素?不同藥品會適合什麼樣的患者?

A4:特比澳屬於生物藥,適應症為CIT和ITP領域。從醫生角度來説,目前市面上有四個指南都在臨牀上首推特比澳,這是因為腫瘤治療要求起效快、副作用小的藥物,而特比澳被醫保覆蓋,價格相對低,因此特比澳會是CIT病人的首選。在ITP方面,特比澳和未來上市的艾曲泊帕將形成了互補的組合。

Q5:公司針對核心產品在2021年的業績指引是什麼?

A5:公司核心產品的生命週期均處於早期,例如特比澳在進入國保和價格鎖定後,將有約10%的增長。在疊加新適應症的獲批後,特比澳銷售峯值有望達到50億。促紅素的下沉結果尚佳,公司的品牌和市場佈局奠定了其在市場首位的基礎。雖然會有潛在的集採影響,但是促紅素依舊是價值十億的藥品,在未來能獲取5-10%的增長。賽普汀在今年3.1醫保生效後,在支付端上比原研更有優勢。而益賽普在基層市場有大的增長空間,公司正努力通過戰略佈局拉回銷售。蔓迪的增速很快,目前市場被低估,公司認為未來產品增速能達到25%,有望在3年內破十億銷售。新產品如蔓迪的泡沫劑,Remitch都將快速進入商業化。

Q6:賽普汀在2021年的情況是怎麼樣?

A6:賽普汀目前處於前期籌備的階段,公司在進行商業渠道鋪建及對醫生患者的教育的佈局,為其未來進入醫保夯實基礎。公司將和醫院掛網,讓患者享受更大的醫保紅利。公司也將和藥房合作,讓患者有豐富的購買渠道。同時,公司會加強治療觀念的推廣,形成和赫賽汀原研的差異化競爭。公司今年的目標是覆蓋至少500家醫院,一萬名患者,達成至少2億的銷售規模。