最近兩個月,比亞迪的股價從2月3日的最高點273.37元持續下跌,最低時達到155.60元,接近腰斬。

來源:同花順

巴菲特曾經説過:“你必須在財務方面和心理方面做好充分的準備,以應付股票市場的反覆無常,如果你不能眼睜睜地看着你買的股票跌到你買入價格的一半,還能從容地計劃你的投資,你就不該玩這個遊戲。”這是巴菲特持有比亞迪的第13個年頭。

3月29日晚,比亞迪發佈2020年度報吿和一季報預吿。

公司2020年度實現總營收1565.98億元,同比增長22.59%,歸屬於上市公司股東的淨利潤42.34億元,同比增長162.27。市場普遍預測2020年營收1418億元,歸母44億元,比亞迪2020業績基本符合預期。

但是一季報的內容,就有些讓人疑惑了。預計今年第一季度淨利潤為2億-3億元,同比增長77.56%-166.34%。這和市場預期的10億元左右,差了不少。

因為什麼原因呢,暫時把疑問留着這裏,先來看看基本面再做解答。

01

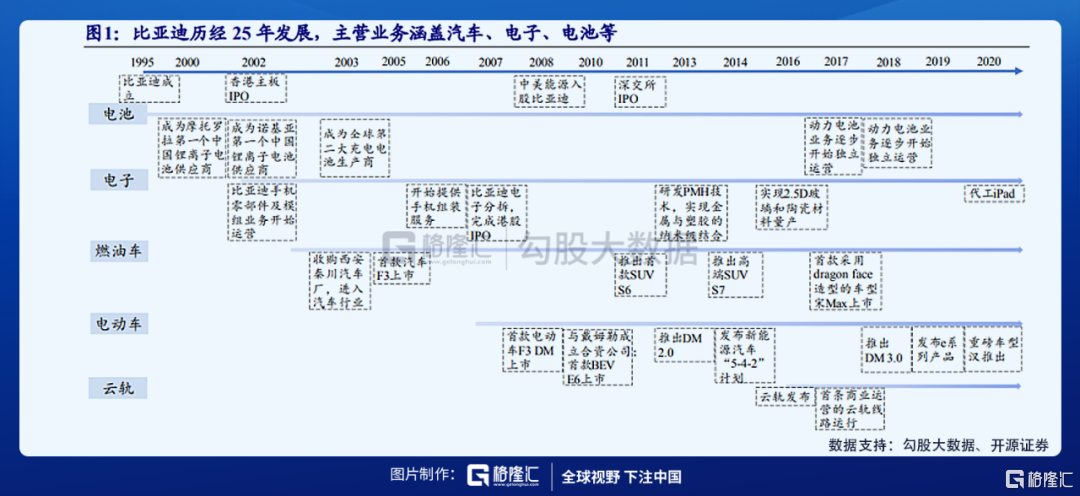

比亞迪和它的市場版圖

比亞迪成立於1995年,以鎳鎘電池起家,於2002年在港交所上市。比亞迪在2003 年成為了全球第二大充電電池供應商。正是在這一年,比亞迪通過收購秦川汽車廠正式進軍汽車領域,同年新能源汽車的全球標杆特斯拉成立,大洋兩岸的新能源汽車龍頭同時看中了這塊業務未來的巨大市場。比亞迪於2008年推出首款電動車F3DM,並於2011年在深交所上市。

這樣的發展經歷,毫無疑問為它成為新能源車領軍者提供了得天獨厚的條件——比亞迪能夠自主完成從造電池到造車的幾乎全部生產鏈。

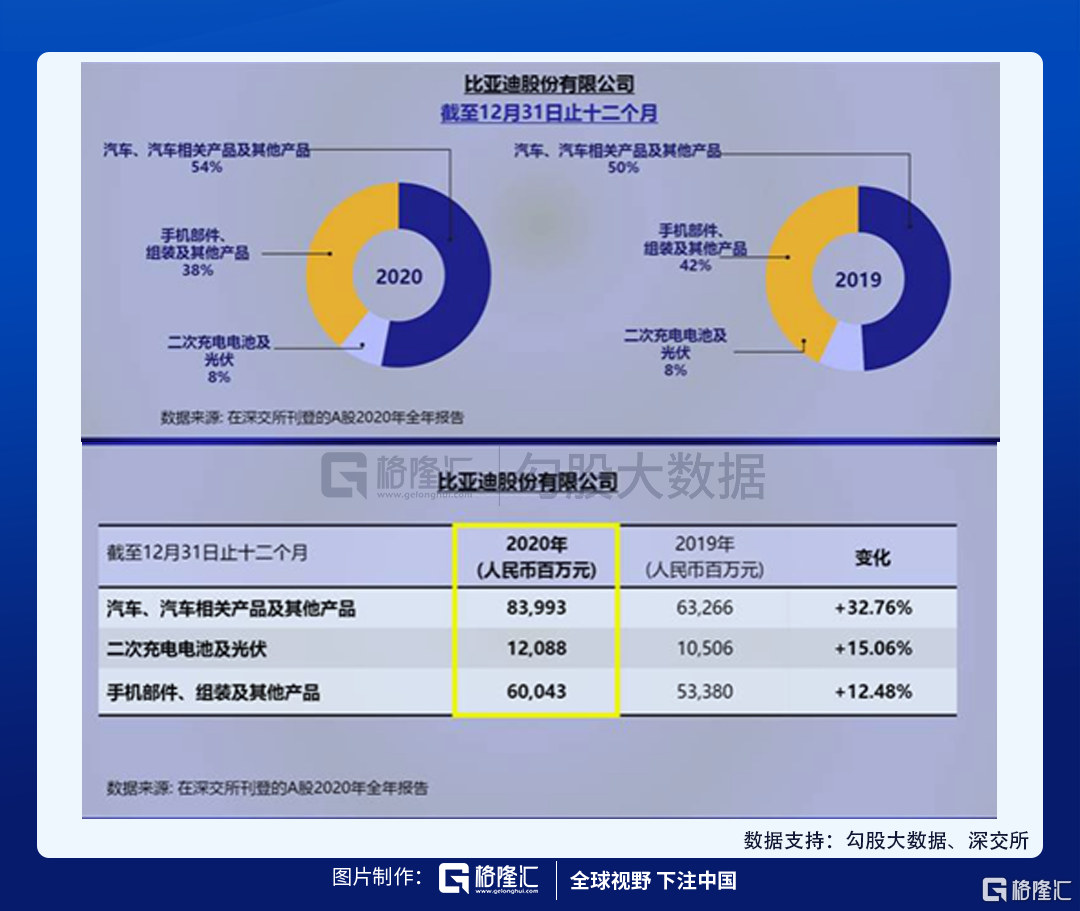

目前,比亞迪的主要業務分為三個:汽車業務(包括燃油車、新能源汽車)、手機部件及組裝業務和二次充電電池及光伏業務。

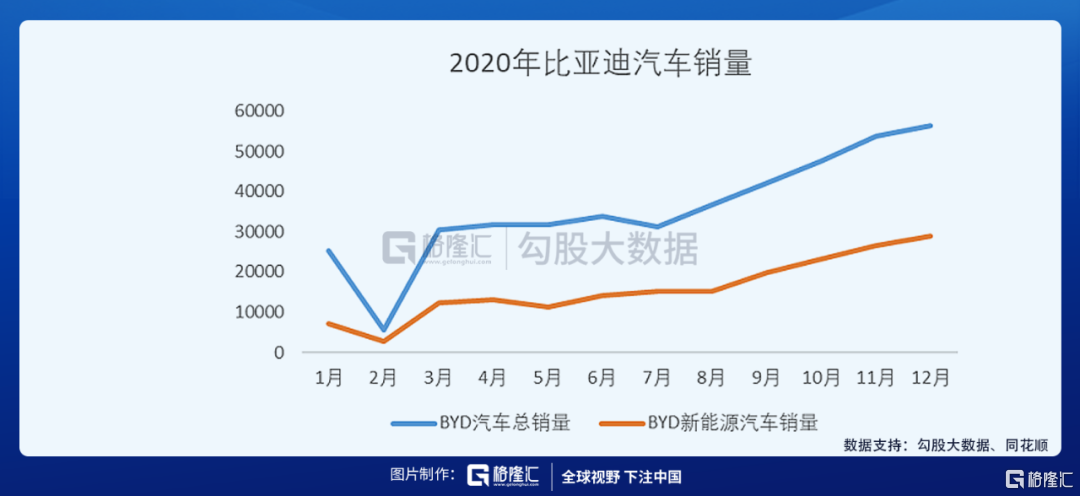

汽車業務方面,普遍佔比亞迪整體業務的50%以上,2020年佔比達到54%,相關收入839.93億元,同比增長32.76%。2020年比亞迪汽車整體銷量43萬輛,新能源車銷量為18.9萬輛,佔全國新能源車車總銷量的13.8%,依然是中國新能源車銷量最高的車企。比亞迪的整車年產能能達到120萬輛。

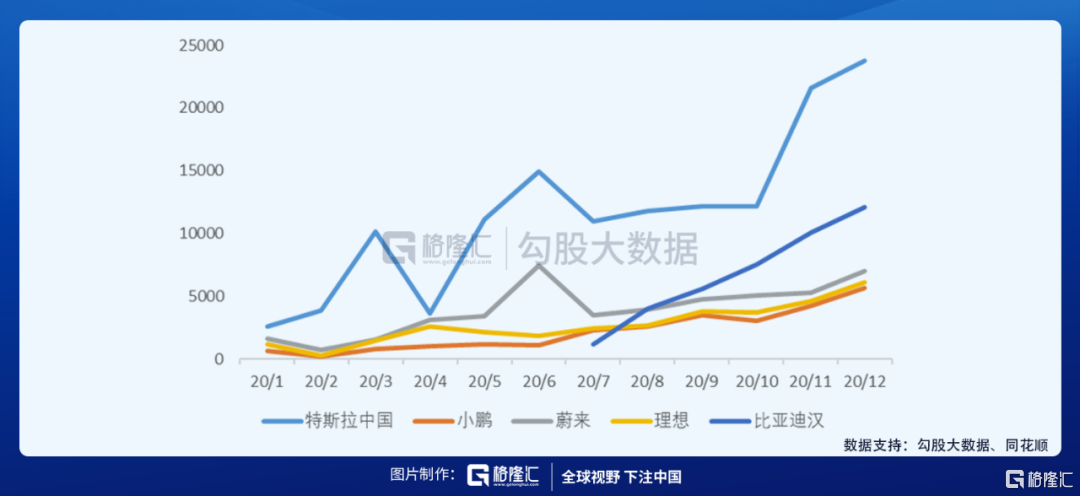

為比亞迪新能源汽車的市佔率做出巨大貢獻的是2020年7月推出的純電動轎車“漢”,漢彙集了比亞迪的刀片電池、自主研發的高性能碳化硅MOSFET電機控制模塊等最新技術。2021年1月漢銷量為1.2萬輛,連續3個月破萬。行業的高景氣度和漢的銷量也給比亞迪帶來了長達半年多的上漲趨勢。

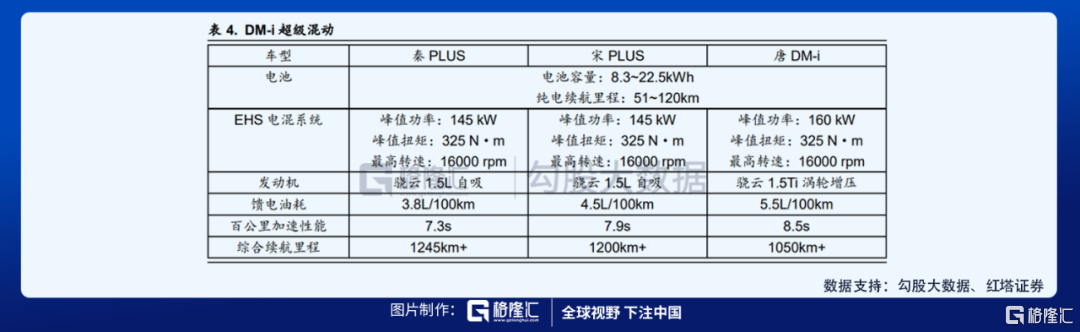

比亞迪2021年1月推出了DM-i超級混動系統,號稱實現了“高達43%的熱效率”,可進一步降低燃油車油耗。三款搭載了這一混動技術的新車型在3月上市,預售價覆蓋10-23萬元。

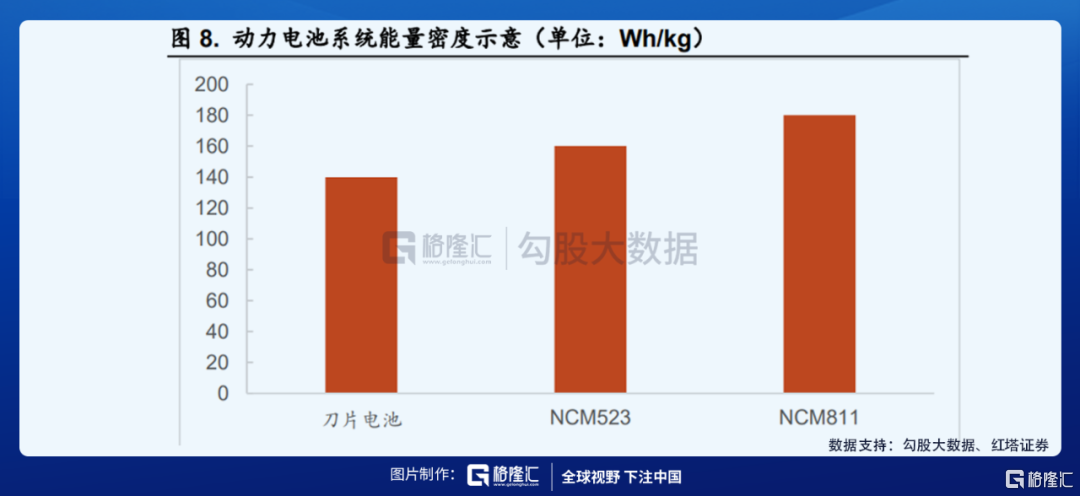

電池方面不得不提比亞迪的刀片電池。在前幾年三元的大趨勢下,比亞迪沒有放棄磷酸鐵鋰電池。和三元電池比,LFP安全性強,成本較低,但質量能量密度也較低。

比亞迪的刀片電池在電池包(Pack)的結構上做出了革新。跳過電池中間的電池模組,直接將電芯固定在電池包的邊框上,從而大幅提高了體積能量密度,質量能量密度也有所提高。根據高工鋰電的數據,比亞迪漢 EV 所搭載的刀片電池系統能量密度達到140Wh/kg,與大多數三元NCM523水平相當。

比亞迪的消費電子產品相關業務主體由比亞迪電子運營,主要從事二次充電電池業務、手機部件及組裝業務。手機部件、部件及其他產品佔比亞迪整體營收的38%,相關收入600.43億元,同比增長12.48%。二次充電電池及光伏佔比亞迪整體營收的8%,相關收入120.88億元,同比上漲15.06%。

02

比亞迪的競爭者們

國務院在2020年11月提出,到2025年新能源汽車銷量將在全國新車銷售中達到 20%的佔比,即以 2750萬輛年銷量計算,新能源汽車銷量大約 550 萬輛,對應年複合增長率37.97%。在國家大力推行碳中和的背景下,新能源汽車行業一直處在高景氣的環境中,比亞迪選擇了一條前景廣闊、又競爭異常激烈的賽道,而且四面都是強者。

新能源整車業務上有勁敵特斯拉,下有蔚來、小鵬、理想三家造車“新勢力”;

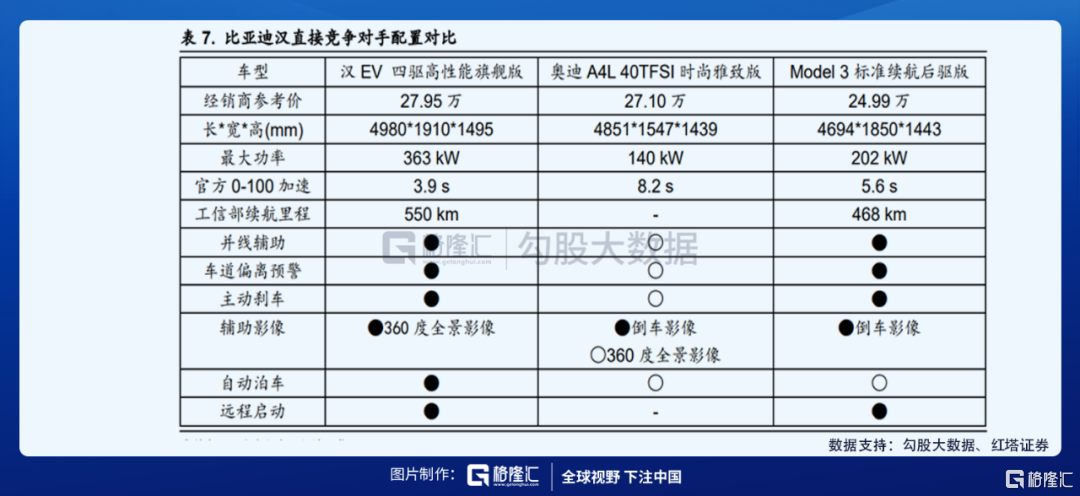

比亞迪漢地銷量雖然遠超三家造車新勢力,但是跟特斯拉這條鮎魚比起來,體量還完全達不到。而在汽車具體性能上,跟特斯拉Model 3 在價格、零百加速、電池能量密度和自動駕駛系統上不相上下,特別是在國產Model3 降價之後,沒有明顯的競爭優勢。

發展潛力巨大的電池業務要對抗行業龍頭寧德時代。

寧德時代自然不必説,汽車動力電池的領頭公司,在行業內幾乎有絕對的話語權。2020年1-12月,我國動力電池裝車量累計63.6GWh。寧德時代2020年動力電池裝機量約45Gwh, 國內裝機量31Gwh,國內市佔率第一為50%,全球市佔率為25%,超過LG裝機量。比亞迪全年裝機量9.48Gwh, 國內市佔率為15%。單純從絕對數值來看,比亞迪和寧德裝機量還有倍數的差距。

除了電池,智能化也是新能源車行業未來的必然戰場。招商證券資管指出,特斯拉擁有自研自動駕駛芯片,目前自動駕駛系統已經能夠實現L3級別駕駛輔助,在全球行業內處於領先水平,唯對於中國交通環境的適配程度較低;比亞迪支持L2級駕駛輔助,有自研駕駛輔助系統。比亞迪的出身本質上是個製造企業,在智能化方面並不佔優勢。

而且,傳統大型車企比如上汽、吉利、互聯網公司比如百度、小米、蘋果甚至地產公司恆大,都在擠進這個賽道。這是一個不確定性極強的賽道,電池技術的進步、補貼政策的變更、經營模式創新都隨時可能會發生顛覆性變化,進而影響到行業格局。

03

對於一季報的解釋

現在轉過頭來看一季報:預計今年第一季度淨利潤為2億-3億元,同比增長77.56%-166.34%。數據低於市場預期的10億元。

有券商猜測,結合比亞迪電子的業績看,可能集團一季度拖累更大。若一季度沒有較大費用、減值問題,估計原材料漲價影響對比亞迪垂直一體化的衝擊影響較嚴重。這裏的擔心來自於比亞迪封閉供應鏈開始外供。公司此前供應鏈幾乎全部內部自供,包括髮動機、電池等核心部件。這種模式一方面有利於整體成本控制,另一方面也保證了供應鏈穩定可靠,但代價則是相對較弱的安全邊際,一旦公司自身終端產銷不及預期,較大的固定成本的將會顯著降低企業盈利能力。

那麼是不是銷量問題呢?簡單算一算,整車營收佔用2020年的總營收的50%,再用年銷售量得出單車收入和單車毛利潤,約為3.6萬/輛。2021年前兩個月的汽車銷量為69177輛,按5%的淨利潤粗略計算得出2021年前兩個月的淨利潤為6.24億元。即使沒有3月的銷量情況,比亞迪的一季度淨利潤也不應該只有2-3億元。這裏並不像銷量暴跌的緣故。

而從公司方面的解釋來看,DMi接到5萬台期貨訂單,沒有幫助現貨訂單,反而是把燃油車的訂單搶走了。所以一季度和二季度初,雖然超級混動訂單大幅增長,銷量壓力還是會大一點,三四季度就會逐漸釋放出來。此外,漢的月銷保持在一萬台以上,二月份由於春節期間降到五千多台,後續會保持在一萬台以上。

對於比亞迪這樣整車製造業的廠商,汽車銷量和單車利潤是最關鍵的,如果銷量和成本沒有問題,那麼對公司整體的營收並不會有太大的影響。

04

困境突圍

面對前有狼後有虎的困境,比亞迪的突圍之戰十分迫切。

所有的新能源汽車首先需要面對的是將在2022年全部退坡的國補,政策退坡後,公司的盈利是否還能維持高位。

2018/2019/2020H1比亞迪汽車&電池業務毛利率分別為 18.2%/21.3%/21.5%,扣除國補後汽車&電池業務毛利率分別為9.2%/17.3%/17.1%。可以看出2018年之後公司的盈利能力回升勢頭明顯,分拆成本結構來看:主要通過技術創新、工藝改進降低成本使得可變成本佔比持續下降。

而折舊佔比提升拖累盈利,主要因為產能投放和實際銷量的不匹配,後續產能利用率有望提升。2019-2020H1公司新能源汽車業務處於低谷期,產能利用率較低。隨着疫情好轉,新能源汽車行業回温,公司的產能利用率提升。另外,得益於公司刀片電池良率持續提升,DM-i 有效降低系統成本,預計即使在補貼完全退出的情境下,公司汽車&電池業務毛利率仍將維持在20%以上。

對於電池方面,比亞迪2020年底產能20GWh,計劃 2021 年新增15GWh 生產線。總計2021年設計產能約 75GWh,在滿足比亞迪內部需求後將開始向外部供應。比亞迪也開始和豐田合作,豐田利用比亞迪核心技術、部件,減少他們的開發週期,降低開發成本,提高核心競爭力。雙方互惠互利,比亞迪能夠加速市場化進程。

對於供應鏈自供的問題,公司將上游零部件供應鏈拆分為“弗迪”系的多家子公司,後續將有產品陸續外供,部分子公司也計劃獨立上市,這些外供後的子公司一方面將成為公司業績的新增量,另一方面也將通過規模效應的進一步顯現降低企業綜合成本。

對於智能化趨勢,比亞迪開始和地平線的合作,公司自己開發各種芯片,各種軟件,都為智能化做好準備,做到發佈即量產。智能化上面的技術儲備,像漢、宋plus、秦plus 等都搭載了符合法規的L2級自動駕駛。從公交電動化,到超級混動形成這麼大的訂單需求來看,比亞迪的方向是對的,但是時間不等人,這方面或許需要快馬加鞭了。

05

估值

鑑於比亞迪漢銷量以及DMi三款新車上市,預計比亞迪 2021年整體銷量分別為63.4萬輛,那麼汽車業務對應收入為920.82億元,根據計劃比亞迪將在2021年底擁有約 75GWh 的刀片電池產能,後續我們按照每年新增30%產能計算,並且將逐漸開始外供。預計2021年整車和動力電池收入1087.07億元。

比亞迪的手機業務以及二次充電和其他業務由於收入穩定,預計每年10%的營收收入,預計2021年手機業務收入653.93億元,二次充電業務132.60億元。

整車部分,因為比亞迪兼具傳統車企與新能源車企的特點,國內頭部傳統乘用車企PE估值主要分佈在20~50倍區間,而新能源汽車部分用PS 估值更具有參考價值,目前水平主要在20-30 倍區間。所以按傳統汽車部分給15倍PE,新能源汽車部分給10倍PS,假設2021年整車收入傳統和新能源汽車佔比1:1,對應市值4862.39億元。

動力電池方面,唯一對標企業寧德時代目前PE-TTM 為168倍,結合其歷史估值水平,比亞迪動力電池業務100倍PE較為合理,對應市值 763.09億元。手機部件及組裝業務方面,參照了行業均值,總體給40倍PE,對應市值533.61億元。二次充電電池、光伏等業務給與30倍PE,其他業務給與10倍PE。

比亞迪 2021 年市值估值6287.88億元,對應目標價219.78元。

06

總結

2020年下半年市場對新能源汽車比如Model 3 、漢或者新勢力抱有狂熱的態度,但現在從國家政策到造車技術以及自動駕駛服務的要求會越來越完整和嚴苛,資本市場的熱情會迴歸理性,重新審視各大新能源汽車公司。當下不是半年前能夠閉眼賺錢的時期了,保持客觀的態度,認真分析才能分辨是否真的有價值持有。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。