券商板塊一向被視為“牛市旗手”,伴隨着去年上半年A股的一波牛市,券商股迎來爆發行情,截至2020年7月初漲至高位,但隨後便持續震盪回落。

機構持倉數據顯示,截至2020年四季度,機構共持倉34只A股上市券商股,合計持倉34.96億股,較三季度末減少934.89億股,減持幅度達97%;持倉市值僅為591.06億元,較三季度末劇減1.19萬億元,降幅超過95%。

2021年以來,券商股仍舊持續走低,新年開市至今,漲幅為正的個股不超過5只。至今為止的大半年時間裏,券商ETF累計跌幅超過了24%。個股方面,紅塔證券、南京證券等跌幅接近50%,光大證券從每股31元每股,最低跌至每股15元不到,慘遭腰斬。

券商板塊這波長達8個月的回調,什麼時候才能到頭?

1 業績普增

雖然券商板塊在股市中的表現不盡人意,但3月份以來,券商板塊年報逐步亮相。從業績方面來看,券商的基本面情況其實並不差。

2月23日,中證協發佈了證券公司2020年度經營數據。2020年度,證券行業共實現營業收入4484.79億元,同比增長24.41%;實現淨利潤1575.34億元,同比增長27.98%,127家證券公司實現盈利,上市券商業績繼續保持穩步增長態勢。

截至3月18日晚,已有中信證券、浙商證券、國聯證券3家A股上市券商披露了2020年度業績報吿。上述3家券商均在2020年實現營收、淨利潤雙增長。

具體來看,中信證券昨日晚間發佈了2020年年報。數據顯示,中信證券去年實現營收543.83億元,同比增長26%;歸母淨利潤149億元,同比增長22%。

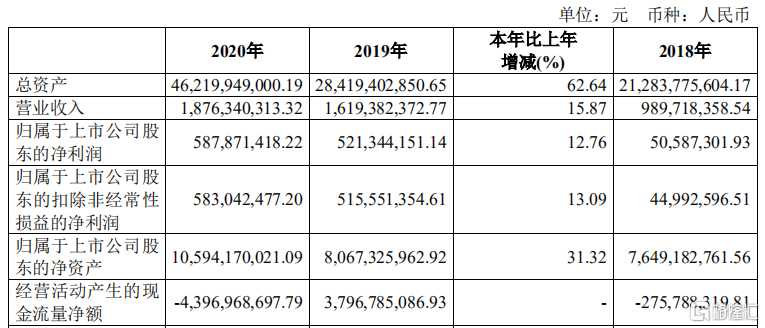

數據來源:公司公吿

業務方面,中信證券的自營業務、經紀業務淨收入均超百億,其中經紀業務、投行業務淨收入增幅均超5成,資管業務淨收入同比增幅超4成。

另外年報還顯示,截至去年年末,中信證券的總資產已經達到1.05萬億,成為國內首個萬億資產券商。

浙商證券的增速更快,2020年實現營業收入106.37億元,同比增長88%;實現淨利潤16.27億元,同比增長超過68%。截至2020年底,總資產達到910.9億元,同比增加35%。

數據來源:公司公吿

細分業務來看,去年浙商證券投行業務淨收入10.26億元,同比增長227.3%,創下歷史最佳;經紀業務實現收入16.45億元,同比增長62.64%;期貨業務繼續保持頭部地位,實現收入60.2億元,同比增加121%。這三項業務的快速增長是其業績激增的主要推動。

此外,浙商證券2020年自營業務收入8.55億元,資管業務收入4.85億元,信用業務收入13.39億元,直投業務實現收入0.82億元。

昨日晚間,A股二次上市的國聯證券也發佈了2020年業績。報吿期內,國聯證券實現營業收入18.76億元,同比增長15.87%;實現淨利潤5.88億元,同比增長12.76%。

截至去年年底,國聯證券總資產達到了462億元,同比增長63%;淨資產為106億元,同比2019年增超過長31%。

數據來源:公司公吿

具體業務方面,2020年國聯證券經紀及財富管理業務實現收入6.8億元,同比增長42.6%;投行、資管、投資業務也同比實現增長,但信用交易收入同比下滑17.6%。

而之所以券商業績與股市表現“背道而馳”,一部分原因是由於貨幣政策迴歸常態,流動性邊際收緊等因素的影響。

2 券商也“內卷”

由以上三家券商公佈的業績來看,雖然券商整體業績表現較好,但細分來看,券商板塊內部無論業績、規模還是增速,都在一定程度上出現了分化。

中證協發佈的數據顯示,2020年,證券行業的總營收為4484.8億元。但根據券商發佈的業績快報,中信證券、國泰君安、廣發證券、中國銀河和中信建投5家頭部券商的2020年營收總和為1657.7億元,在行業總營收中佔比達到了37%。2019年,這個比例還是35%。

中信證券仍然是當之無愧的行業龍頭,544億元的營收在行業總營收中的佔比超過了12%,較2019年的11.97%進一步提升。但中小券商方面,五礦證券、國盛證券、江海證券、國都證券等多家證券年收入未邁過20億門檻,英大證券、粵開證券年營收甚至不足10億元。

這表明,近年來券商行業的集中度進一步提升。

而券商內部分化的根本原因,還是由於國內大小券商的同質化較為明顯。但在當前市場環境下,規模較大的頭部券商綜合實力較強,因此在投資及投行核心業務方面的競爭力方面,相對小券商擁有明顯優勢。

另外一部分原因,則是在行業發展、轉型過程中,一些中小券商無法跟上時代步伐。一方面,對佣金模式的依賴根深蒂固,不少營業網點仍停留在拉客吸流的傳統思維上;

另一方面,財富管理轉型暫時難以形成新的盈利模式,貿然更改短期內將觸碰到很多利益。這導致完整系統的新一代考核指標難產,投顧利益仍然和傳統交易量、佣金收入綁定,無法對轉型形成動能;

再加上中小券商人才、資源和資金匹配不到位,因此業務轉型、財富管理、拋棄通道模式雖然已成為行業共識,但部分機構仍舉步維艱。

近年來,互聯網券商崛起,互聯網基因下的券商服務更具人性化和方便快捷,並且具有流量優勢,進一步對傳統券商成本更高的線下網點模式形成衝擊,加劇了中小券商的生存壓力。

數據來源:Wind、新財富

去年11月,國開證券出售旗下9成營業部;本月初,山西證券撤銷9家營業部,都是這一趨勢下的表現。

一方面無法匹敵已形成規模效應的頭部券商,另一方面在低佣金趨勢不可逆轉的情況下,自身轉型困難,互聯網券商的崛起又一步步蠶食蛋糕,中小券商經營壓力越來越大。

此消彼長,強者恆強,未來,券商行業的分化將會越來越明顯。

3 結語

正是因為在業績和未來趨勢方面,頭部券商都擁有更加明顯的競爭優勢,因此其在投資上更為機構所青睞。

而2021年開年以來,市場交投活躍度進一步提升,日均股基交易量達11202.31億元,較2020年水平增長23.48%。另外據報道,今年前兩個月,證券交易印花税收入665億元,同比增長90.5%。

預計在目前零售客户財富管理需求持續旺盛的情況下,2021年證券行業的投資和經紀業務將進一步增長。這將導致券商經紀業務收入持續提升。

另外在政策方面,兩會期間,全面實行註冊制、增強科創板“硬科技”、深化境內外互聯互通完善上市公司分紅制度、大力發展機構投資者、深化新三板改革、暢通科技型企業國內上市融資渠道等關於資本市場的內容十分豐富。

在十四五資本市場的全面深化改革方向更加明確、步伐更加堅定的基調下,行業本身仍有利好政策釋放預期。

回到券商自身,年初以來,已有17家上市券商預計計提減值230億元,利潤佔比15%。一旦風險出清,也將為券商板塊的反彈奠定基礎。

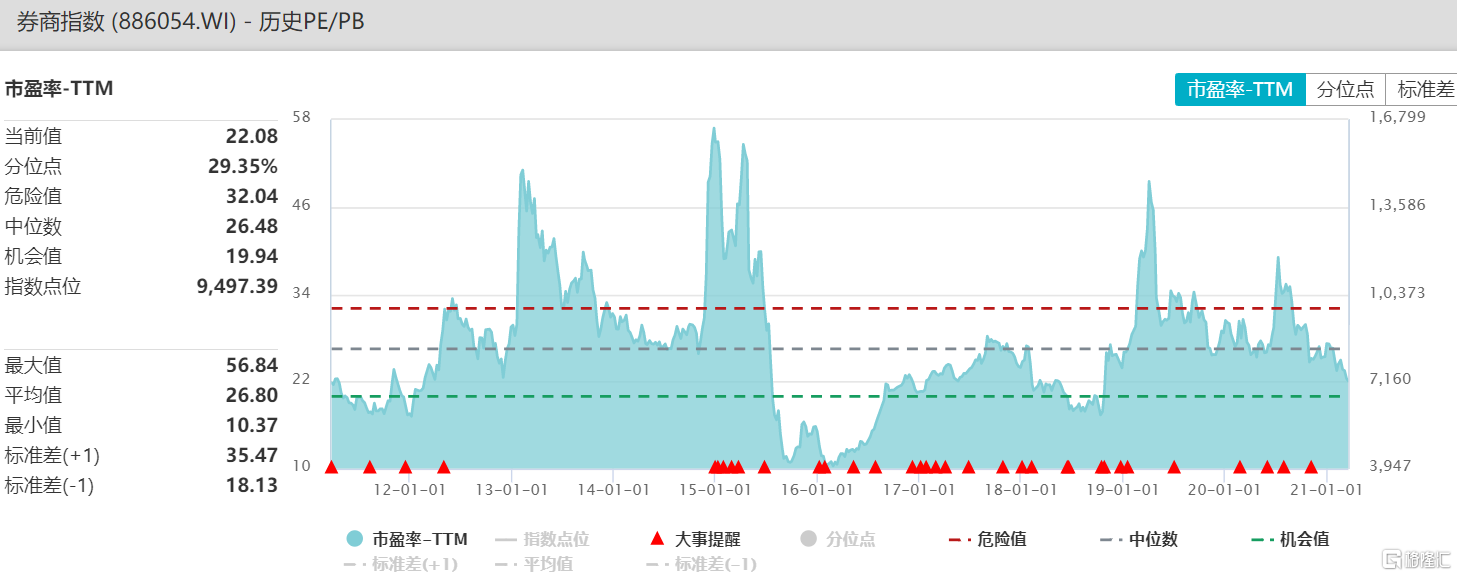

最後,經過長達8個月的調整,目前券商板塊整體估值已處於歷史低點。PE接近2018年低點,PB接近2019年以來的底部震盪區間,長期來看,券商板塊估值提升空間顯著。

但券商股由於彈性較大,短期來看,還是受市場調整影響較為明顯。券商板塊要想全面爆發,還是要資本市場能否迎來一波牛市。

數據來源:wind