機構:東北證券

評級:買入

目標價:24.79 港元

報吿摘要:

事件:1 月 15 日,濱江服務發佈正面盈利公吿,預期 2020 年歸母淨利潤同比增長超過 70%,主要原因是:1)在管項目及面積增加;2)社區增值服務與非業主增值服務收入提升;3)疫情下的社保減免。濱江集團旗下物管平台,深耕長三角,定位高端。濱江服務為中國 50強房企濱江集團旗下物管平台,1995 年成立於杭州,深耕長三角、定位高端,2020H1 平均物業管理費達到 4.23 元/月/平米。2020 年中指院物業服務百強排名第 26 位。截至 2020 年 6 月 30 日,擁有合約/在管面積 3020/1681 萬方,同比分別增長 28.2/29.1%。在管面積超過TOP51-100 物企均值;合管比 1.80,與主流物企相比處於中上游水平。

區域深耕,深度受益於杭州市場高端化趨勢。公司聚焦杭州,立足浙江,具備區域集中優勢。有望深度受益於杭州市場的高端化趨向。小而美區域性標的,政策利好加速增長。公司是業內優質的區域性小而美物管公司,主要亮點在於 1)服務品質及口碑優秀,定位高端,物業費均價行業領先;2)聚焦杭州,深耕長三角,發揮規模優勢降本增效,同時有望受益於杭州市場高端化趨勢;3)量價齊升疊加區域深耕,近年業績增速亮眼,盈利能力同業領先;4)上市後依託服務及品牌,市場化外拓能力得到驗證。此外,近期住建部等十部委發佈利好政策,鼓勵品質公司規模擴張、物業費市場化定價和多元化社區增值服務拓展等,對行業形成重大利好。我們認為,公司定位高端、服務優質、項目密集度高、區域品牌力強,有望借政策東風,通過加速規模擴張、物管費提價以及發展社區增值服務等方式加速業績增長。

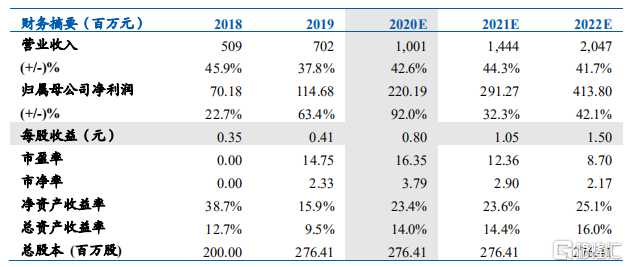

投 資 建 議 : 我 們 預 測 公 司 2020-2022 年 歸 母 淨 利 潤 分 別 為2.20/2.91/4.14 億元,同比增速+92.0%/+32.3%/+42.1%,對應 EPS 分別為 0.80/1.05 /1.50 元。當前股價對應 2020-2022PE 為 16.35/12.36/9.70倍,考慮到公司定位高端、服務品質優秀、項目密集度高、區域品牌力強以及市場化外拓能力得到驗證,結合近期政策再次強調支持品牌物企外拓、市場化定價以及社區增值服務拓展,給予目標價 24.79 港元,目標價對應 2020-2022PE 分別為 26.5/20.0/14.1,給予買入評級。

風險提示:物管費提價不及預期;第三方外拓市場競爭加劇。