機構:國元國際

評級:買入

目標價 :7.7 港元

投資要點

疫情再次爆發,香港業務收入保持良好增勢: 進入 4Q2020,中國香港疫情再次反覆,政府進一步收緊防疫措施,繼續提 振方便食品的消費需求,預期四季度,公司於香港地區收入仍可實現雙位 數字增長。經營利潤方面,由於前三季度公司在廣吿及促銷費用的投入較 少,考慮到既定的費用預算,4Q 公司加大廣吿及促銷投入,導致費用率環 比 3Q 有較大幅度提升,全年來看銷售費用率預期維持穩定。

高端方便麪好於行業整體,內地可維持雙位數增長: 中國內地在疫情得到逐步緩解後,整體方便麪市場銷售回落,但高端方便 面依舊保持領先於行業的增速,公司專注於高端方便麪細分市場,預期 4Q 內地業務收入同比雙位數增長態勢亦可維持。經營利潤方面,3Q 因公司在 華東市場有較多的廣吿及促銷費用投入,導致經營利潤同比下滑 15%,4Q 費用投放回歸正常水平,經營利潤預期同比增速回正。

2021 年需求迴歸常態化,利潤端可能面臨壓力: 2021 年在疫情不再大規模爆發的預期之下,預計中國地區在持續擴大渠道 網絡覆蓋下,營收增速將維持 10%以上;香港地區因方便麪市場相對成熟, 滲透率和人均消費量已達較高水平,預計營收將保持中低單位數增長。而 利潤端,考慮到市場日趨激烈的競爭環境、原材料價格壓力、以及利潤率 較低的上海合營公司銷售規模的擴大,利潤端可能面臨壓力,但有望通過 規模效應的提高、有效的成本管控以及產品結構的優化得到部分緩解。

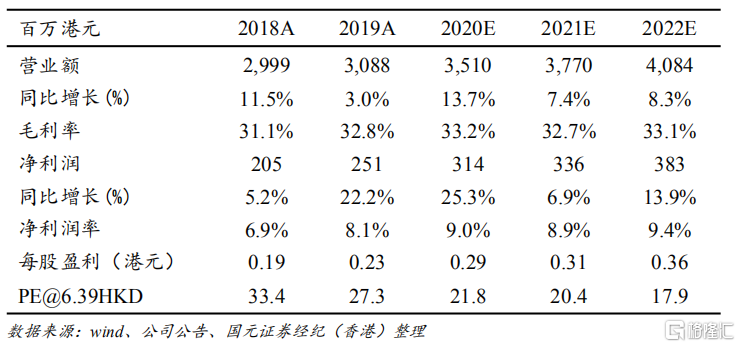

維持“買入”評級,目標價 7.7 港元: 因 4Q20 香港地區業務收入好於預期,我們上調 2020 年收入預測,同時考 慮到同期高基數及利潤端可能面臨的壓力,我們下調 2021 年盈利預測。預 計 2020-2022 年 EPS 分別為 0.29/0.31/0.36 港元,相應下調目標價至 7.7 港 元,對應 2021 年 24.6 倍 PE。公司自上市至今的平均市盈率為 26.9 倍,當 前估值低於歷史平均,公司專注於高端方便麪細分市場,尚有較多空白市 場有待開拓,未來仍具發展潛力。維持“買入”評級。