機構:國盛證券

評級:買入

安踏品牌Q4流水低單位數增長,運營健康。2020年Q4流水低單位數增長,全年流水中單位數下滑。我們估算單Q4:1)分拆品牌來看,安踏大貨/兒童流水(全渠道)均為低單位數增長;2)分拆渠道來看,線上流水實現正增長,線下同比仍下滑。在運營質量上改善趨勢明顯:為了加速去化終端庫存,我們估計安踏品牌終端折扣同比加深2-3個點至7折左右。截至到12月底庫存恢復健康,我們估算安踏品牌線下庫銷比降至正常水平約5+,同時售罄率同比改善,我們估算安踏大貨線下售罄率同比改善約高個位數。當前DTC轉型計劃穩步推進,且快於原先預期。我們估算公司已經完成原計劃中80%+的店鋪DTC轉型,同時門店結構優化、零售平台搭建工作持續持續,為2021年的增長奠定良好基礎。

FILA/迪桑特Q4流水高基數下仍然實現25%-30%/80%+增長。1)FILA品牌2020年Q4流水同增25%~30%,全年流水中雙位數增長。我們估算單Q4:①分拆品牌來看:FILACore流水中雙位數增長,FILAKIDS流水增速超20%,FILAFusion流水增速超50%。②分拆渠道來看:電商實現70%+強勁增長。我們估算當前FILA品牌線下庫銷比6+,終端折扣同比加深2-3個點至當前7折+,正價折扣恢復到8.2-8.3,預計隨終端轉好不斷恢復。2)其他品牌Q4流水增速55%~60%,全年流水增35%~40%,其中迪桑特/KOLON表現尤為突出,估算Q4流水增速超80%/40%。我們預計迪桑特2020年全年收入能夠實現50%+增長,2021年冬奧會助力下有望再創佳績,長期來看門店有望達到300-500家(2019年末180+家,預計2020年會有正增加)。

我們預計2020年集團收入平穩增長。1)估算2020全年:我們認為安踏品牌保持平穩,FILA品牌收入有望實現雙位數增長。2)展望2021全年:我們預計安踏/FILA品牌能夠10%+/20%+增長。

Amer集團經營改善,中國區/電商表現突出。我們判斷Amer全球業務2020年H2運營改善明顯,DTC及中國區業務表現較優。全年來看:1)Amer旗下品牌冬季收入佔比65%左右,始祖鳥、所羅門品牌終端表現優於預期,電商/中國區業務增長尤為迅速;2)管理層嚴格控費提效,出售Precor資產改善現金基礎、優化業務配臵,我們預計2020H2合營公司在利潤層面將有正向貢獻,全年給安踏報表帶來虧損低於H1的7.3億,長期來看,Amer多品牌規劃清晰,有望持續增長。

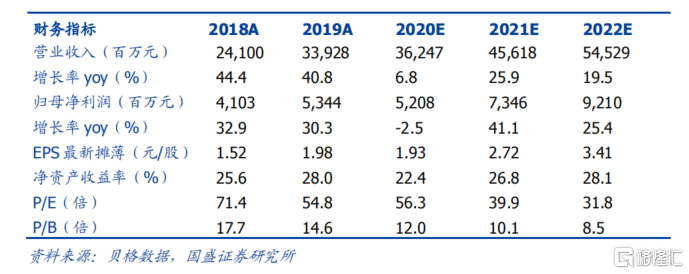

盈利預測與投資建議。安踏集團作為全球運動鞋服龍頭之一,堅持“多品牌、全渠道、全覆蓋”戰略,整合Amer集團加速國際化,主品牌DTC轉型拓展增長空間。我們預計公司2020-2022年業績52.1/73.5/92.1億元,現價130.0港幣,對應2021年PE為40倍,維持“買入”評級。

風險提示:疫情持續的範圍及時間超過預期;終端需求下滑;多品牌及海外業務開展不順;人民幣匯率變動帶來業績波動。