機構:中信證券

評級:買入

目標價:15.66 港元

我們認為,公司所處三四線區域的市場整體縱深,要明顯好於市場預期;而且,憑藉所在區域優勢和自身努力,公司或在 2021 年迎來銷售利潤率反彈。維持15.66 港元/股的目標價,維持公司“買入”的投資評級。

▍全年銷售收官,公司權益銷售金額保持正增長。公司全年權益銷售金額 5,706億元,同比+3.3%。公司作為頭部公司中少數聚焦低線公司之一,在疫情影響之下,仍保住了全年銷售正增長。單個三四線城市的市場的確狹小,但多個都市羣中的小城市值得深耕。且目前區域的分化,已經逐漸走城市能級分化走向南北方分化,公司所處區域市場的縱深好於預期。

▍資產負債表狀況不斷改善。公司以良好的集團信用記錄,持續透明拿地去升維開展融資競爭,到 2020 年中期資金成本僅為 5.85%。公司是極少數擅長三四線開發,同時又享受較低資金成本的大地產企業之一。公司在 2019 年之後進入拿地的穩健期,保住了極為健康的資產負債表,2020年 H1公司淨負債率為 58.1%。並且公司善於擇時,在流動性充裕時期主動置換存量負債,1 月以 12 億最低票息 2.7%的長久期美元債券補充置換了 5.5 億美元 7.125%的高息債券。我們認為,公司不斷降低融資成本,拉長負債久期,有助於增厚股東利益。

▍預計公司會較早迎來利潤率反彈。公司所在區域限價不普遍,價格具備彈性。公司善於控制建安成本,規模集採推動盈利能力提升,低資金成本也能助力頗多。再加上公司週轉較快,我們認為雖然公司結算利潤率仍將在 2021 年明顯下降,但公司在 2021 年之後將迎來利潤率的提升。

▍風險提示:公司平衡建安控制和提升品質關係的風險。

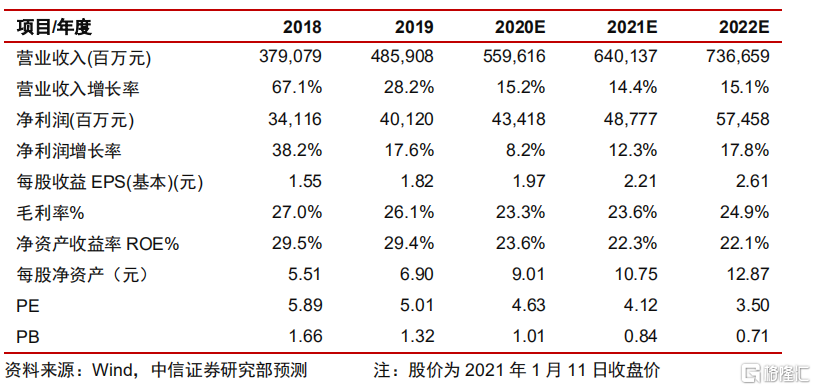

▍聚焦低線,能力獨特的地產藍籌。我們相信,公司在三四線城市的發展策略是獨到而正確的,在更具產品溢價潛力和流程管控必要性的市場,公司甚至沒有規模化的競爭對手。一旦公司管理紅利重新釋放,我們相信公司的盈利能力將率先於同行而反彈。我們維持公司 2020/ 2021/2022 年 1.97/2.21/2.61 元/股的核心淨利潤預測,維持 NAV17.82 港元/股的預測,給予公司 2021 年 6 倍 PE的目標價,對應 15.66 港元/股,當前股價 10.42 港元/股,維持公司“買入”的投資評級。