2020年在新冠疫情這隻"黑天鵝"陰霾籠罩的特殊環境下,疊加政策面房住不炒、融資收緊等因素制約,地產板塊表現整體承壓,估值處於歷史底部已是市場機構共識。隨着新的一年的到來,總結過去一年房企的表現,探尋投資機會,不失為一個不錯的時間窗口。

筆者關注到綠地香港(0337.HK)近期公佈了其最新的銷售業績。數據顯示,2020年公司累計實現合約銷售額約545.35億元,同比增長約13%,12月單月綠地香港實現合約銷售約136.93億元,同比增長約85%,基本完成了2020年初定下的550億元的銷售目標。在疫情環境下,公司不僅扛住了壓力,而且表現出快速、穩健、高質量增長的一面。此外,結合行業數據來看,觀點指數發佈的"2020中國房地產銷售金額TOP100"榜單顯示,1-12月TOP100房企總銷售金額約為13.18萬億元,同比增長11.6%,綠地香港亦取得了優於行業的亮眼業績表現。

拉長時間線看,過去綠地香港在銷售增長上始終保持着較快的節奏,2013年公司銷售僅為34.86億元,而到2020年銷售額已接近550億,2013-2020銷售額的年均複合增長率逾48%。考慮到近年來房地產市場整體面臨的調控壓力以及不確定性加劇的市場環境,這在某種層面亦體現了綠地香港有着穿越週期的能力。

數據來源:公司公吿

1、粵港澳大灣區資產注入,土儲夯實開啟新成長週期

對於房企而言土地儲備是重要的生命線,其直接決定了房企未來的成長空間。伴隨中國地產行業發展這麼多年,城鎮化進程已開始呈現逐步放緩之勢,有限的增量空間之下,房企在土地資源的爭奪上也將愈演愈烈。在此背景下,綠地香港藉助強大的股東背景,成功實現了直線"超車"。

2020年10月,綠地香港公吿收購母公司下屬廣州綠地35個項目,代價約72.6億元,該項資產已於2020年12月31日成功完成交割,這意味着,並表之後,綠地香港的土儲質量迎來了新的飛躍。

對此,國際評級機構穆迪在12月中旬發佈評論指出:"該收購完成,將會對綠地香港產生正面的評級影響,其認為此次收購將擴大公司的規模,提高土地儲備的質量及擴大區域覆蓋面,而這些因素將支持公司的銷售增長,並加強其在大灣區的市場地位。“穆迪同時預計綠地香港將繼續從綠地控股獲得強大的運營和財務支持,其與綠地控股公司的密切聯繫及合作也可減輕與此次收購相關的執行及整合風險。

從穆迪的報吿不難看出國際評級機構對該次母公司資產注入事件的高度看好,此次收購的意義還可具體從如下兩個方面予以探討:

其一,公司兩翼一體的戰略佈局更為清晰。併購完成後,綠地香港在長三角區域、包含大灣區的廣東及一帶一路門户區的土儲佔比分別為25%、34%和27%,而併購前公司在廣東省的土儲佔比僅為9%,推動綠地香港在土儲結構上強化長三角和粵港澳大灣區的兩翼一體戰略佈局。隨着粵港澳大灣區上升為國家戰略,這也意味着,綠地香港有望進一步在這片經濟蓬勃發展的熱土之上享受人口、政策紅利,實現規模和影響力的雙豐收,公司成功獲得新的增長動能,步入到成長加速階段。

其二,增加高質量的土儲,進一步打開向上的成長空間。從廣州綠地的土儲情況來看,截止2020年6月底,其在廣東省共計擁有總建面約為830萬平方米的35個房地產項目,其中29個項目位於大灣區內。隨着此次資產注入,綠地香港的總土儲將歷史性地突破3,000萬方,在粵港澳大灣區的項目數量將從2個提升至31個,佈局的城市總數量也將從原有的26個躍升至36個。其增加的貨值儲備不論是在規模或者未來在去化能力上的表現都將進一步刺激公司的銷售表現和利潤增長,這也有助於綠地香港進一步的高質量的增長。

2、綠地香港的護城河在哪?

巴菲特認為,一家真正偉大的公司必須有一條堅固持久的"護城河,誰能找到擁有寬闊護城河的企業,誰就能獲得股市長久高收益。

房地產行業行棋至此,大浪淘沙之下,行業也正步入到下半場的加速洗牌之中。有人説,集中度提升是大勢所趨,未來將是龍頭房企們的天下;也有人説,唯規模是舉將面臨窮途末路,穩健增長且有差異化競爭優勢的房企或將贏得下半場。對於這些觀點,筆者不置可否,不過當下理應思考的是,這個行業究竟是否存在壁壘,下半場房企要贏得競爭需要構建什麼樣的護城河?

從房地產行業來看,在這個過去幾十年高速發展"水大魚大"的黃金賽道之上,湧現了無數玩家。然而隨着新房市場天花板的即將到來,房地產市場也面臨着深層次的變革,現有的簡單粗暴的"拿地-蓋樓-賣房"模式已經難以為繼,行業內部正呈現分化之勢。易居企業集團CEO丁祖昱在2021跨年演講上也提出,隨着"三道紅線"的推行,房地產行業將從不確定性逐漸轉為確定性,高槓杆、高負債的運營模式無法持續。預計未來行業競爭和企業經營壓力加劇。因此,對於各大房企而言,把控風險將成為未來土地投資的首要考慮,戰略上選對城市"擇優而投"將變得極為重要,同時,財務穩健、產品力出色、精細化運營能力更強的房企也將獲得更多的發展機遇和市場競爭優勢。

高槓杆、擴規模的房企未來發展將面臨巨大風險,綠地香港則始終堅持優佈局、強運營、穩發展、提利潤、控風險,不斷打磨產品競爭力、提高產品溢價力、打造健康科技人居,致力於為消費者創造美好生活方式,以此觀之,綠地香港多維度構築的護城河讓其有了更大的競爭底氣。此外,從公司過去的淨資產收益率(ROE)數據表現來看,綠地香港始終維持在高水平姿態並呈現持續上行的態勢,其淨資產收益率從2016年的13.86%上升到2019年的21.59%,展現出其為股東持續創造價值的強大能力以及穿越週期的底氣。

數據來源:同花順軟件

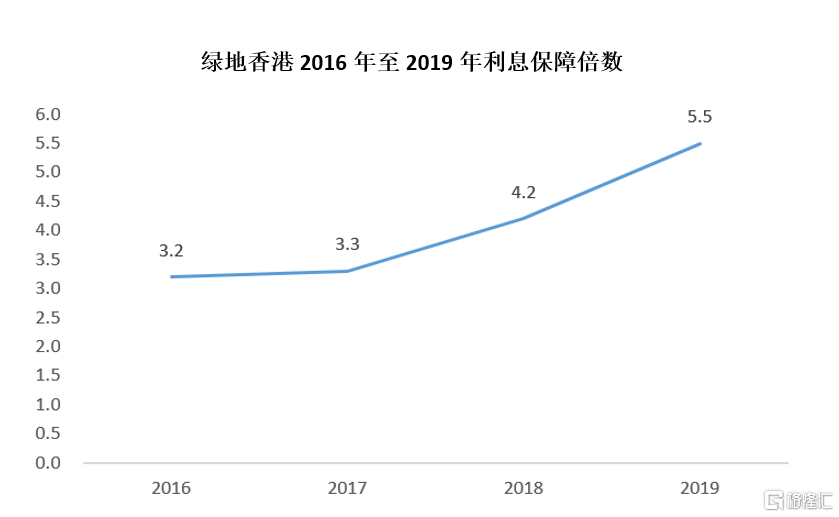

倘若再來看巴菲特選股所青睞的利息保障倍數(Interest Coverage Ratio,EBIT/Interest)這一指標,可以發現,綠地香港2016年至今,利息保障倍數始終維持在3倍以上,反映出公司具有持續性的競爭優勢,能夠長期保持超越同行的盈利水準,有着穩健的財務水準。不妨就此進一步分析公司的護城河所在。

數據來源:公司財報

a、洞悉行業發展趨勢,戰略領先,穿越週期

喬爾·羅斯曾説過:"沒有戰略的企業就像一艘沒有舵的船,只會在原地轉圈。"一個清晰可行的戰略對於企業重要性不言而喻,尤其是房地產這類具有周期性變化的行業,每一步都不容含糊,從高處着手戰略部署也尤為關鍵,倘若踏準了週期,企業有望順勢做大做強,而一旦判斷失誤,帶來的壓力也將是災難性的。

就綠地香港而言,從公司2013年成立至今的發展路徑不難看出其對行業有着深刻的洞察能力,準確制定了一系列高瞻遠矚且緊貼行業發展方向的戰略措施。

從拿地方面來看,公司過去在順週期下,積極推動對戰略區域、重點城市的強力佈局,由此獲得了發展先機,取得快速發展。而隨着政策收緊,在房住不炒的大背景下,公司亦有意降低財務槓桿,不盲目追求規模及擴張,而是求穩中求進,持續深耕優質佈局區域,形成對沖效應,在行業承壓環境下仍能穩步增長。

此外,面對消費升級、人口紅利逐漸減少等趨勢下,綠地香港持續強化產品力,為市場帶來高質量的產品與服務,形成了一定的市場溢價能力,為毛利率的提升帶來了支撐。在2020年的中期業績發佈會上,綠地香港還公佈了其全面升級後的產品系列,在原有的"超高層、文旅、康養、TOD、體驗型商業、科技健康宅"的基礎上擴充了"酒店"、"花園辦公"、"貿易港"、"城市更新"等系列,形成更為完善細緻的"8+X"產品系,以滿足不同層次需求的消費者。而2020年公司更是斬獲行業內96項國際級及權威機構獎項。

優質的產品力之下,旗下熱點項目勁銷情況更是亮眼,以9月開盤的位於江蘇鹽城的綠地香港理想城項目為例,該項目首開即實現九成去化,簽約現場十分火爆,而該項目作為"綠地健康宅2.0"產品系的升級之作,更是在疫情之下贏得了業內的高度讚賞,成為行業標杆。

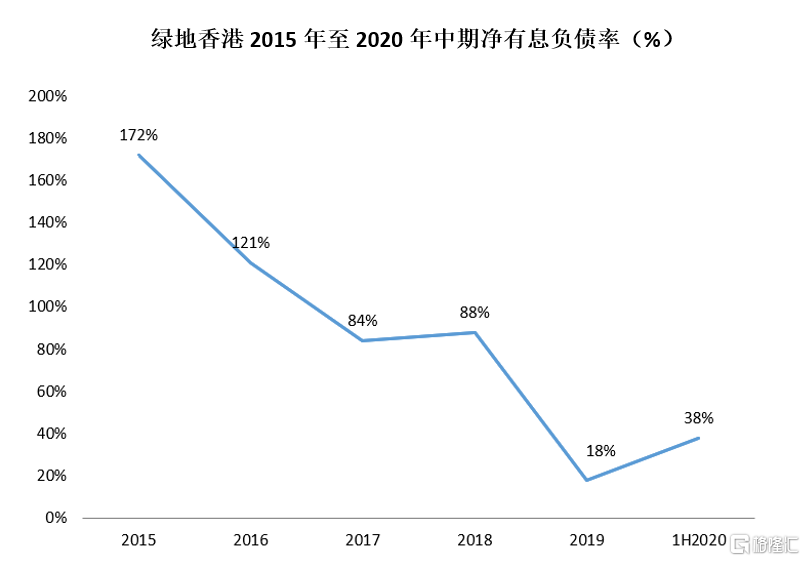

2013至2015年公司準確把握行業發展週期,順週期藉助槓桿的放大效應實現了快速擴張,而隨着行業步入低谷期,公司則根據政策變化主動降低槓桿,不斷強化財務管理,注重風險防控。財報數據顯示,公司2020年中期加權平均融資成本僅為5.5%,處在行業低位。從負債結構看,2020年中期公司有息負債的佔比中,短債佔比為33%,長債佔比為67%,短期內負債壓力較小,財務結構十分穩健。此外,從央行對於房地產企業的"三道紅線"指標來看,綠地香港的淨負債率由2015年的172%下降至2020年中期的38%,淨負債率連年持續下降,其2020年中期剔除預收款的資產負債率為50%,現金短債比為1.86,均在規定的限額之內。即使在此次廣州綠地收購完成後,其模擬合併後的淨有息負債率為48%,剔除預收款的資產負債率為57%,現金短債比為1.49,仍然不會觸碰"三條紅線"中的任何一條紅線。這也意味着,綠地香港將面臨良好的發展機遇,有望藉助三道紅線帶來的"綠色通道"實現加速趕超。

數據來源:公司財報

2020年國際知名評級機構穆迪和標普分別給予綠地香港Ba2,穩定及BB-,正面的評級,充分認可公司穩健的經營能力。對此,穆迪還指出綠地香港作為綠地控股的子公司,其獨立信貸情況反映了其穩定的信貸指標,佈局良好的土地儲備,以及充裕的流動性和資金來源。

b、低成本拿地,增厚安全邊際,保障利潤空間

作為背靠國資背景的優質房企企業,綠地香港在獲取土儲資源上有着極大的優勢,而公司透過多元化的拿地方式,包括城市運營模式勾地等特色化的拿地方式,為其控制拿地成本,打開利潤空間帶來了契機。

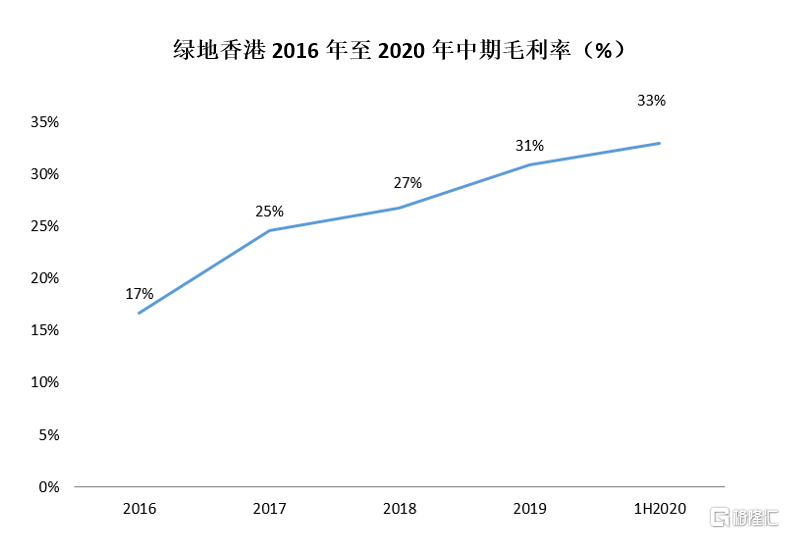

根據公司2020年的中期業績數據顯示,綠地香港的總土儲面積約為2,200萬平方米,對應樓板價僅為3,092元/平方米,但項目的平均售價近13,000元/平方米,為公司創造毛利潤預留了充分的空間,公司的毛利率自2016年的17%不斷攀升至2020年中期的33%。

數據來源:公司財報

公司在拿地方式上,堅持以城市運營模式勾地、政府平台公司合作及公開市場的多元化拿地方式,共同開發優質品牌。此外,2020年中期,公司土儲權益佔比高達85%,持續深耕泛長三角及泛珠三角的核心區域,在拿地質量和成本上均具有顯著優勢。

分析來看,公司多元化的土地儲備有助於減少企業在經營中土地儲備帶來的不確定性,同時幫助綠地香港在盈利能力與項目週轉上取得平衡。而高權益的拿地,也意味着未來有更多調整空間進一步撬動規模槓桿,與此同時高拿地權益也將有效帶動未來銷售權益佔比的提升,更加夯實業績質量。正所謂手中有糧,心中不慌,綠地香港憑藉獨特資源帶來的競爭優勢以及企業強勁的內驅力,在土儲上展現了積極的一面,由此也構建了一道堅實的競爭壁壘。

c、數字化轉型,聚焦科技賦能,打造數字化大運營系統

羅振宇在其2021跨年演講"時間的朋友"中特別強調了數字化趨勢不可逆轉,數字化的未來將是一個分化的未來。就房地產行業而言,隨着土地紅利的漸行漸遠,整個行業也正逐步邁向經營紅利的階段,這一過程將深度考驗房企的運營體系和精益管理,科技賦能則進一步為行業的利潤增長打開了空間。抓住數字化轉型就是抓住了未來。

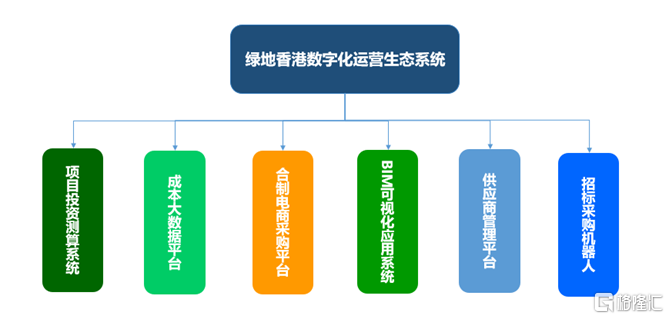

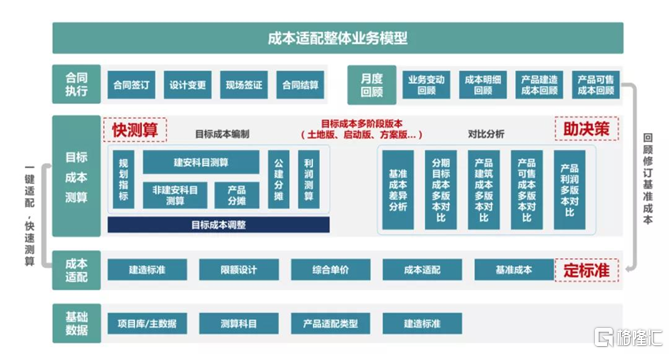

綠地香港憑藉領先的成本管控能力,持續釋放管理效益,尤其是公司在地產科技領域的佈局,打造了高效的"綠地香港數字化運營生態系統",包括供應商採購的互聯網平台、承包商的履約評估平台、項目投資成本測算系統等,有效為其業務的發展強力賦能,適應未來行業的競爭。

其中,綠地香港自主研發建設的互聯網建築電商採購雲平台"合制電商雲平台"瞄準線上建築材料採購和產業鏈升級,去中介化,大大節省招標時間和人力投入。而數字化成本管控方面打造的成本大數據平台,實現了成本科目與技術標準相打通,解決了拿地測算成本及時準確與快速決策間的矛盾。BIM系統其通過企業級大數據的積累和深度應用,實現了項目的降本增效,推動了企業實現精益化、集約化的管理。履約評估平台助力房企更方便地對供應商進行全週期管理、提高招標效率,同時提供智能數據服務、輿情監控服務等。

展望未來,隨着各項科技平台的不斷成熟以及業務的持續升級,其大概率還將在對外輸出中創新商業模式,打造出企業未來的"第二增長曲線",進一步推動綠地香港邁向高維度行業價值鏈的挖掘之中。

d、產業鏈深度佈局,凸顯協同效應,打造美好生活方式

房地產行業步入下半場,多元化佈局不僅有助於培育新的成長動能應對傳統地產週期性的變化,同時也有助於提升企業的綜合實力,增強品牌效應。就綠地香港而言,近年來公司持續推進"房地產+"的戰略佈局,堅持打造美好生活方式,目前已經初步形成產業園、健康產業、長租公寓、資產管理四大板塊與房地產主業協同發展的局面。

在健康產業方面,早在2019年,綠地香港就曾正式發佈醫康養產業發展戰略,聚焦醫康養產業,充分發揮資源平台優勢,調配國內外尖端醫康養資源,發展全生命週期的康養產業鏈,創建有中國特色的新型康養模式。這其中,綠地香港莫朗福克斯公館是上海首家專注於認知症的高端照護機構,截至2020年底,所有的牀位均已被預定,"一牀難求"。與昆明市政府戰略合作打造的昆明H1健康城,更是完善了包含"1個產業主體、9項子品牌、4大會籍產品,以及涵蓋環境、生活、美食、運動、養生、康護和醫療的7階產業業態"的"1947"大健康體系;H1健康城"姊妹篇"昆明H1健康產業園11月開園運營,做城市"健康生活家"。

2020年,綠地香港更是與高瓴資本旗下大健康產業投資基金惠每資本達成全面戰略合作,共同打造醫療健康產業園標杆項目,將土地開發、產業培育與城市發展深度融合,打造產城融合的新模式,致力於做全球大健康時代的踐行者。

3、結語

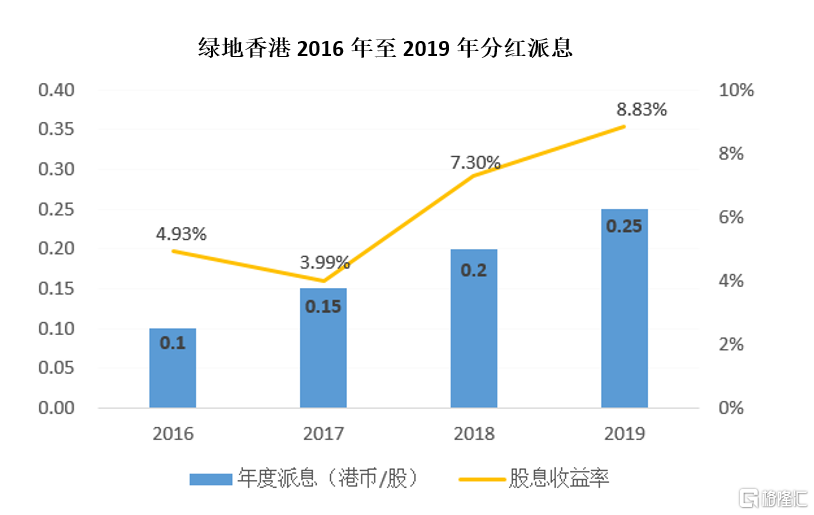

從綠地香港的估值來看,公司動態市盈率僅為2.4倍,市淨率為0.5倍,明顯低估。從公司的基本面來看,公司始終保持着良好的經營能力,2016年以來其分紅金額及派息水準始終保持穩步提升的態勢,2016年每股分紅0.10港元、2017年每股分紅0.15港元、2018年每股分紅0.20港元、2019年每股分紅0.25港元,股息收益率攀升至8.83%,實現了為股東帶來持續、穩定的高回報。這也意味着按照當前派息水準,即使不考慮股價上漲預期,也為公司留下了可觀的收益機會,增厚了投資安全邊際。

數據來源:同花順軟件及公司公吿

高瓴資本張磊説:"真正的護城河是長期創造價值。"從綠地香港過往的成績來看,其持續維持高位的ROE以及自2016年始逐年上升的分紅和穩步增長的股息收益率在一定程度上體現了其長期創造價值的能力。在長期經營中公司也已構築了多維度的競爭壁壘,這也將為其在行業競爭的下半場衝刺千億和穩健高質量發展提供強勁的支撐,同時,隨着此次灣區優質資產的正式注入,不僅有助於公司財務穩健進一步夯實,同時也將為公司開啟一個新的成長週期。筆者認為,隨着綠地香港與母集團之間的聯動和協同,不排除後續還有更多合作和賦能的機會,為綠地香港進一步發展帶來堅實支撐。