機構:國盛證券

評級:買入

目標價:5.8港元

工模具鋼行業龍頭。公司在工模具鋼行業具備全球領先的行業地位,根據鋼鐵與金屬市場研究(SMR)數據,2018年公司工模具鋼綜合實力位居世界第二,高速鋼市場連續多年位居世界第一。公司產品遍佈北美、歐洲、東亞等全球主要市場,海外出口收入佔比超過40%。近年來公司市場份額持續提升,產品結構高端化升級及直銷比例提升等助力公司業績快速增長;2016-2019年,公司營收/歸母淨利潤複合增速分別為11.9%/52.7%。

我國製造業轉型升級為工模具鋼帶來廣闊空間,進口替代趨勢加速。隨着我國製造業逐步向高端化轉型,工模具鋼的重要性持續提升。根據MySteel統計,全國特鋼類模具鋼全年總產量約60萬噸,特鋼類模具鋼生產企業中市場份額較大的是寶武特冶、撫順特鋼、天工國際、大連特鋼以大冶特鋼等,行業供給相對集中。行業下游模具客户分散,議價能力相對較優,門檻相對較高。受疫情影響,歐美、日本等國復工速度明顯慢於國內,國內頭部模具鋼廠商迎來較好的替代機會,加速國內模具鋼進口替代趨勢。

技術研發能力領先,廢鋼回收與嚴格管控構築成本優勢。公司在工模具鋼生產領域積累豐厚,具備行業領先的研發能力及優異產品力。通過回收高速鋼、模具鋼加工過程以及產出切削工具的加工過程產生的較多廢鋼材料,公司部分實現原材料的穩定供應,也節省約5%的成本優勢。公司在國內及海外市場均具備較為完善的渠道佈局,在北美、歐洲、亞洲等均設有國際銷售分公司。近年來,公司也在加大直營比例,進一步提升節省供應鏈的成本、降低過往對經銷商的依賴,直銷比例的持續提升也拓寬公司的潛在盈利空間。

國內外市佔率提升+產品結構升級+直銷佔比提升驅動盈利快速增長。根據MySteel估測,我國每年進口模具鋼約12萬噸,若以進口模具鋼5-6萬元/噸單價計算,我國模具鋼的進口替代的市場空間將達到60-72億元。受疫情影響,歐美、日本等國復工速度較慢,公司有望持續提升市場份額。公司在粉末冶金領域實現技術突破,打破粉末冶金原材料長期依賴於進口的國際壟斷局面,未來有望享受行業增長及市佔率提升。公司近年來持續調整低端低毛利的產品,並持續加大直銷比例,未來利潤率水平也有望持續提升。

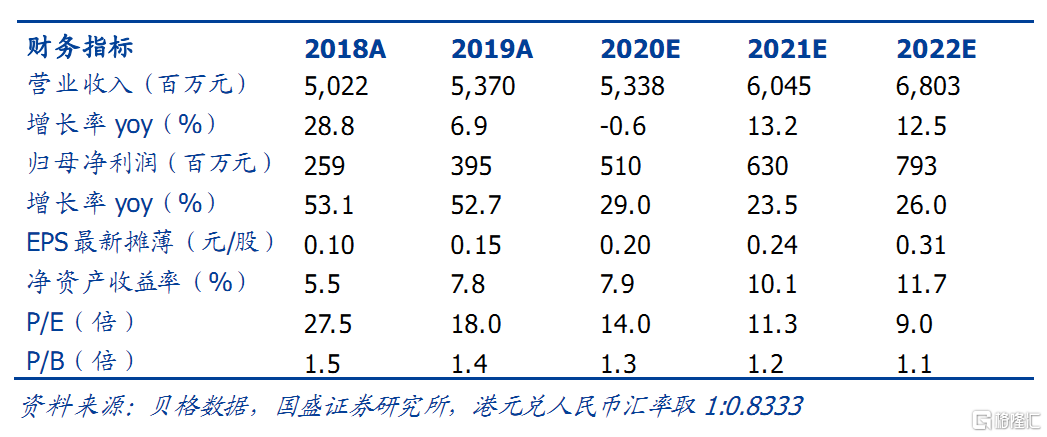

投資建議:考慮到全資子公司引入戰投的少數股東損益影響,我們預測公司2020-2022年的歸母淨利潤分別為5.10/6.30/7.93億元,同比增長29.0%/23.5%/26.0%,對應EPS分別為0.20/0.24/0.31元,2019-2022年CAGR為26.1%。當前股價對應2020-2022年PE為14.0/11.3/9.0倍,較A股可比的特鋼及新材料企業明顯偏低。考慮到公司作為工模具鋼細分領域龍頭,市場份額有望持續提升,給予目標價5.8港元(對應2021年20倍PE),首次覆蓋,給予“買入”評級。

風險提示:原材料價格大幅波動風險,國際政治環境變化風險,粉末冶金業務進展不及預期風險等。