機構:華創證券

評級:強推

目標價:5.12港元

事項:

公司公吿 2021 財年前九個月零售表現,核心品牌波司登累計零售額同增 25%以上;品牌羽絨服業務其他品牌累計零售額同增 40%以上。

評論:

冷冬利好+品牌力持續提升,零售亮眼業績可期。下半財年進入旺季以來,疫情後期消費復甦,幾次降温利好銷售。公司積極發力品牌建設,聯合中國南極科考隊推出專業保暖系列產品,強化波司登“羽絨服專家”的形象,與高緹耶聯名在上海杭州打造快閃店,邀請楊冪、陳偉霆出任 2020 年度設計師系列代言人,進一步提升品牌知名度。產品端,公司深耕中高檔消費羣體鞏固價格帶,主推 1500-1800 價格帶產品持續放量,國慶期間線上同增超 200%,線下同增超 100%,銷售業績持續亮眼,前 9 個月品牌羽絨服同增 25%以上,其他羽絨服品牌同增 40%以上。考慮到春節晚至拉長銷售季、各地持續降温提振需求等外部利好因素,以及公司自身的優秀質地,2021 財年業績可期。

線下結構優化放量,線上持續高增亮眼。具體從渠道來看,公司線下渠道結構持續優化,積極佈局一二線核心商圈下直營大店比例持續提升,全面優化門店形象和產品陳列,強調單店精細化運營。FY2021H1 線下自營渠道收入同增144.3%至 11.09 億元,佔比提升 19.2pcts 至 37.1%,波司登品牌自營門店淨增41 家至 1665 家,未來直營渠道收入和門店佔比有望持續提升。經銷商方面,目前公司經銷渠道庫存管控到位發貨穩健,下半財年旺季有望恢復良性增長。

線上渠道方面,公眾號和線上門店粉絲會員雙增表現亮眼,FY2021H1線上收入同增 76.4%達 5.4 億元,雙十一期間品牌羽絨服線上同增 35%,雙十二期間線上零售額增長超過 42%,行業利好及品牌力提升下電商渠道有望持續高增。

庫存終端優秀盈利可期,多重激勵高效運營。旺季以來公司終端價格表現優秀,折扣管理到位,快反拉式補貨和 CDC 模式下新款推出穩健,市場認可度較高,因此雖然公司未主動提價,但品牌力強化下均價或將通過終端銷售的產品結構的改善實現提升。同時,加盟渠道首單訂貨比例進一步降至 30%以內,庫存水平去化超 70%表現優秀,庫存和終端的高效控制下,全財年盈利表現可期。此外,公司供應鏈管理能力持續提升,並向內部核心員工和第三方合作諮詢公司進行股權激勵,充分調動了內外部資源和第三方夥伴積極性,收購蘇州物流園整合物流資源,整體運營高效,未來有望保持良好發展態勢。

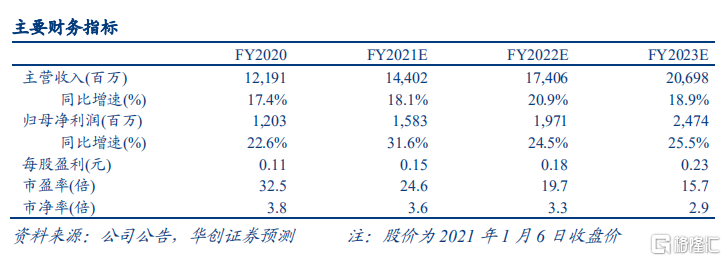

發展戰略清晰可持續,長期看好邏輯不改。公司持續聚焦羽絨服主業,定位“全球熱銷羽絨服專家”,未來短期內公司將通過供應鏈和渠道優化鞏固戰果,長期有望通過品牌持續升級進一步提升市場份額。考慮到冷冬、春節晚等外部利好因素,以及公司優秀的零售表現,我們略上調公司盈利預測,將 2021-2023財年歸母淨利潤由 15.0/18.4/21.5 億元上調至 15.8/19.7/24.7 億元,EPS 分別為0.15/0.18/0.23 元,對應當前股價 PE 分別為 25/20/16 倍,上調目標價至 5.12港幣/股,對應 2021 財年估值 28 倍,維持“強推”評級。

風險提示:疫情反覆衝擊終端銷售;品牌升級效果不及預期。