作者:李湛 劉亞洲

來源:湛述宏觀

摘要

行業運行回顧與展望:年初爆發的新冠疫情成為影響2020年全球資本市場的重要變量,醫藥行業年初以來累計漲幅46%。目前申萬醫藥行業PE-TTM約44倍,仍處於過去5年的中高位水平,申萬醫藥相對滬深300指數的溢價率約181%,已經處於過去5年的中下區間。

各細分子行業表現繼續分化、高景氣和相對免疫控費政策的賽道再次優於行業,充分彰顯了醫藥行業的結構性發展特徵:行業龍頭年內表現較好,估值整體較高;醫療器械則集中展現了疫情受益與集採受損兩大變量;相對免疫政策的消費型藥械與服務繼續被擁抱;相對受益產業變遷的外包行業也繼續上漲;藥品板塊因集採下的不確定依舊平淡。

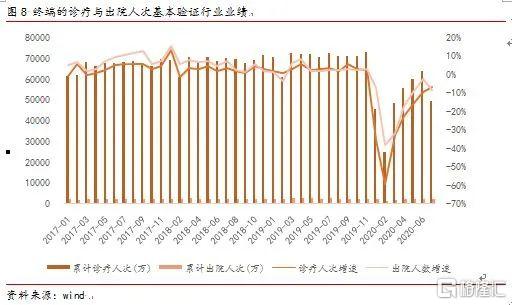

行業運行與回顧:上游製造與下游診療均快速恢復。截至20年10月,國內醫藥製造業累計實現營收19556億元,同比增長2.5%,累計實現利潤總額2779億元,同比增長8.7%;截至20年7月,我國醫療機構總診療人次約4.9億人次,同比下降6.8%,總出院人次約2006萬人次,同比下降8.5%,診療人次和出院人次下滑幅度也逐漸縮窄。

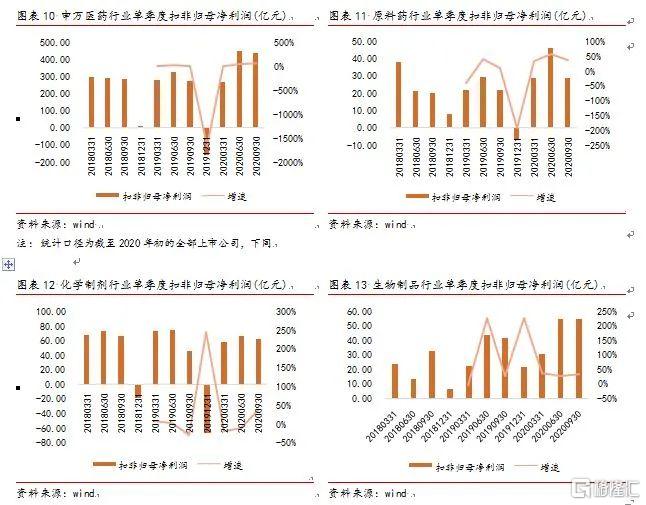

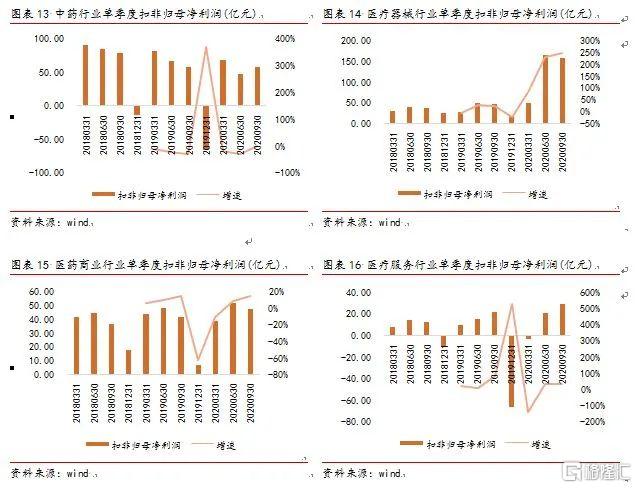

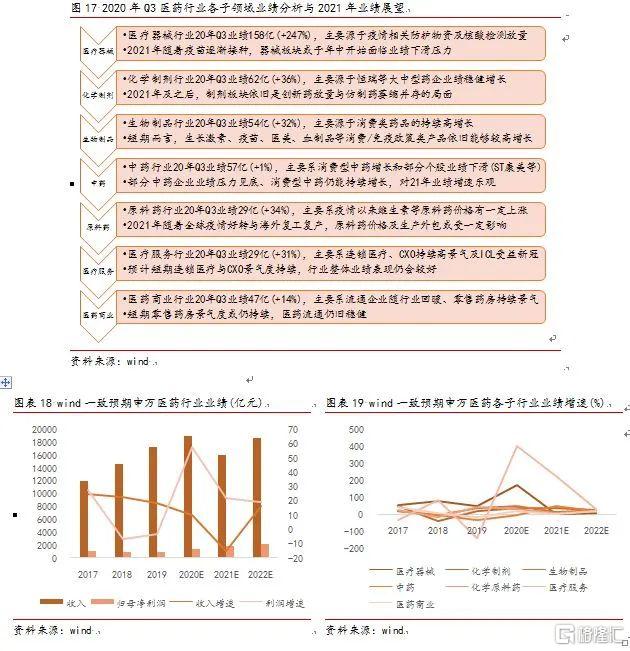

前三季度申萬醫藥行業實現營業收入13752億元,同比增長3%,實現扣非歸母淨利潤1109億元,同比增長22%,明顯優於醫藥製造業,主要系醫療器械帶動;20年前三季度醫療器械行業實現營業收入1387億元,同比增長57%,實現扣非歸母淨利潤376億元,同比增長177%,器械板塊貢獻醫藥行業上市公司淨利潤的34%、貢獻上市公司淨利潤增量的120%。我們認為,市場對於21-22年行業的業績表現或仍存一定預期差。以wind一致預期的20-22年業績表現來看,市場對於21-22年醫藥行業整體的業績預期或許較為樂觀、特別是醫療器械板塊的疫情控制風險、藥品板塊的集採風險等並未正確反映,需要重視21年的業績預期差。

政策頂層框架已經比較成熟,遊戲規則基本確定。集採背景下,產品生命週期縮短、確定性和持續性的重要性凸顯;醫保支付談判確定性利好創新藥行業,但個股差異較大;DIP和DRGs付費改革將持續推進。

下半年投資策略:結合行業中長期增速、短期增速以及估值,我們認為2021年醫藥行業整體機會或大於風險,但由於醫藥板塊個股日益豐富,疊加醫藥股本身自下而上的差異化特徵,投資機會仍然豐富。

建議繼續關注創新藥械、消費型藥械與服務以及CXO等符合長期發展方向的高景氣板塊,重視具備現金流、低估值且積極佈局創新業務的“醫藥三傻”(流通龍頭、中藥消費和部分傳統藥企)。

1.市場表現

1.1.年內前高後底,各子領域繼續分化

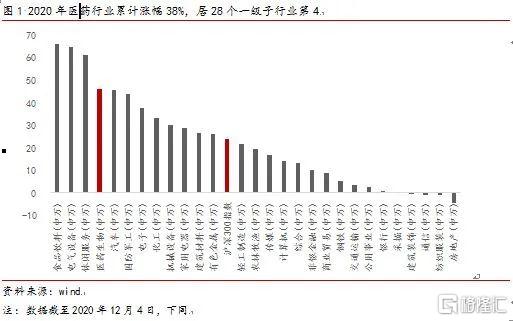

年初爆發的新冠疫情成為影響2020年全球資本市場的重要變量,作為少數受益疫情的行業,國內醫藥行業年初以來累計漲幅46%,是A股表現最好的行業之一。

與2018年類似,醫藥行業在今年又一次走出了“前高後低”的市場表現,相較滬深300指數,申萬醫藥上半年一騎絕塵,下半年一瀉千里,又一次與春夏秋冬的季節輪迴不謀而合。而當前,或依然在冬季。

具體而言,在上半年宏觀經濟不確定背景下市場擁抱確定性,器械等板塊新冠受益等邏輯下,醫藥板塊的市場表現一騎絕塵,最高漲幅超66%;

進入到下半年後,在國內經濟恢復、醫藥行業估值達到歷史高位以及新冠疫苗屢傳捷報背景下,受藥品和高值耗材帶量採購、DRGs和DIP付費政策以及醫保支付談判等政

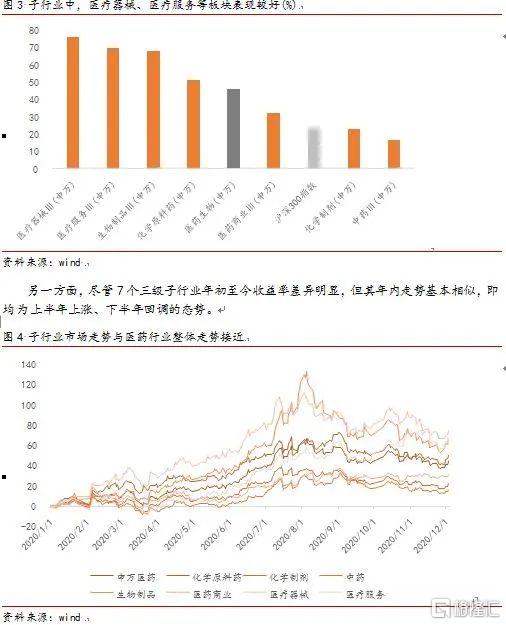

各細分子行業表現繼續分化、高景氣和相對免疫控費政策的賽道再次優於行業,充分彰顯了醫藥行業的結構性發展特徵。

具體而言,醫療器械作為疫情下整體最為受益的板塊,不僅出現手套、口罩、診斷等多個業績翻倍的公司,市場表現也以76%的漲幅高居第一;

在行業支付層面改革持續推進和新冠疫情雙重壓力背景下,相對免疫支付政策且業績從疫情中恢復較快的醫療服務板塊(CXO、連鎖醫療等)也實現了70%的漲幅位居第二;

生物製品在疫苗、生長激素以及血製品等高景氣度賽道驅動下實現68%的漲幅;

原料藥在CMO、CDMO等高景氣度賽道重點公司的業績驅動下實現51%的漲幅;

醫藥商業32%的漲幅則多來自幾家零售藥房,流通板塊表現依然較差;

化學制劑、中藥表現整體最差,主要系疫情影響短期業績,帶量採購、醫保控費等政策影響中長期預期,多數企業的發展處於轉型陣痛期。

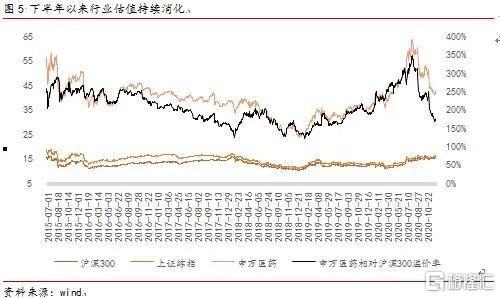

下半年的行業回調與業績增長逐步消化估值

年初新冠疫情爆發後,醫藥板塊市場表現一騎絕塵,行業估值也於7月達到歷史高峯;下半年以來,行業持續回調,同時疊加Q2、Q3單季度業績的快速增長,行業估值處於快速消化階段。

截至2020年11月25日,申萬醫藥行業PE-TTM約44倍,仍處於過去5年的中高位水平,申萬醫藥相對滬深300指數的溢價率約181%,已經處於過去5年的中下區間。

從市場表現來看,受行業控費政策尚未落地帶來的不確定性加劇影響,疊加市場風格向週期、金融等板塊切換,預計醫藥行業短期仍難以重新獲得資金青睞,當前或仍處於震盪調整階段;

從業績增長來看,下半年估值消化的另一主要因素是業績高增長。剔除新股後,申萬醫藥行業在Q2和Q3的扣非歸母淨利潤分別約426億元和420億元,同比增長約31%和52%。但貢獻業績增量的主力就是受益於新冠的器械板塊,醫療器械行業在Q2和Q3分別實現扣非歸母淨利潤163億和158億,同比增長約230%和247%,剔除器械行業後行業Q3的業績增速仍只有約10-15%。

而由於新冠疫苗將於20年底-21年初陸續上市並有望於21年開始進行大規模接種、多數器械企業或面臨新冠帶來的一次性業務消失的情況,我們預計A股器械行業的高增長或僅能再維持2-3個季度,21年下半年器械行業的業績下滑或會再次拔高行業估值。

子行業方面,醫療器械、醫療服務、生物製品等業績增速較快的板塊估值多於下半年進行較充分的消化,但考慮到業績增長的持續性等因素,部分子領域的估值或仍有消化空間。

詳細回顧各細分賽道重點公司的市場表現與估值

根據上市公司市值、所屬賽道及受政策影響等變量,我們將醫藥行業的重點公司分成以下組討論:

1)行業龍頭年內表現較好,估值整體較高

我們以恆瑞醫藥、邁瑞醫療、藥明康德、愛爾眼科、復星醫藥五家分屬於藥品、器械、創新藥產業鏈、醫療服務以及綜合性的龍頭企業作為行業龍頭樣本。

5家行業龍頭年內均取得不錯的漲幅,但同時其估值也均處於歷史中上區間,我們認為一方面系龍頭公司多已在中長期的核心賽道建立了較強的競爭優勢,另一方面也是因為在疫情期間其多能保持相對強勁的業績或存在一定新冠受益、且短期負面政策壓力相對較少。

然而,行業龍頭的估值多明顯高於同行,且均處於自身歷史估值的高位,因此我們認為,即使在行業景氣度確定情況下,21年的預期收益率或仍會降低,同時應關注集採、控費等潛在的政策壓力。

2)醫療器械:疫情受益與集採受損的極致演繹

2020年,醫療器械板塊作為行業內最突出的細分領域,其市場表現分化也很突出,主要就是疫情受益於集採受損兩大因素主導。由於行業內的絕大部分重點公司在2020年都受到疫情或者集採及集採預期影響,因此我們重點公司按照以上兩條主線分為三類:

1)疫情受益的手套、口罩、核酸檢測等均實現超高漲幅,且由於業績的爆發式增長,目前的表觀估值均處於較低水平;

2)集採受損的冠脈支架、骨科等高值耗材年內走出了“過山車”式的市場表現,上半年隨器械板塊共同上漲,下半年則由於冠脈支架集採降價以及其他高值耗材集採預期而出現巨大跌幅,目前估值也多屬於中低位水平;

3)部分不涉及集採、也與疫情無關的重點器械公司,其市場表現多為個股自身的成長性等因素,年內市場表現整體較好,當前估值多屬於中樞附近,但個股間差異較大;

3)相對免疫政策之消費型藥械與服務:確定性賽道被擁抱

站在醫藥行業發展的歷史視角來看,當前正處於產業快速變革時代,其中目前最為核心的矛盾就是醫保基金收入增速放緩與老齡化和創新背景下醫療需求提速之間的不匹配。因此,仿製藥的帶量採購、創新藥的醫保談判、付費制度的改革等成為當下及未來一段時間的重心。也因此,醫保支付類產品的不確定性加大,而血製品、疫苗、消費型藥械、連鎖醫療服務等免疫政策、確定性較強的板塊持續被擁抱。

具體而言,年初至今血製品、疫苗、消費型藥械及服務整體均實現了遠超大市的收益,其中疫苗一方面受益於產業爆發、另一方面也顯著受益於新冠疫苗預期,整體表現最優,少數市場表現不佳的個股多由自身因素決定。

但值得注意的是,以上賽道的重點公司估值多已處於歷史較高水平、也即多已包含了較多的管線價值或成長性預期,而且其業績增速多低於年內漲幅、即估值在繼續拉昇。

4)相對受益產業變遷之外包行業:CRO、CMO、CDMO與ICL繼續狂奔

如前所述,目前醫藥行業正處於產業升級的階段,工業端的創新藥械迎來快速發展,服務端的分級診療等也逐步推進,由此誕生的創新藥產業鏈和獨立醫學實驗室正處於黃金髮展期。

年內CRO、CMO、CDMO以及ICL等領域的重點公司均再次實現大幅上漲,一方面是部分企業的短期業績受到疫情刺激(CXO的海外轉移、ICL的核酸檢測),另一方面更是中長期的發展邏輯依然成立,並持續被資金青睞。

當然,以上重點公司估值多也處於中高位水平。

5)藥品板塊:集採陰影下的不確定依舊壓制藥品行業表現

自2018年底帶量採購政策開始實施以來,資本市場對於集採影響的理解逐步充分,同時,集採也確實給傳統藥企帶來了更多的不確定性、影響了公司的中短期業績表現;另一方面,傳統藥企多也在積極轉型創新,無論是仿製藥企業、生物藥企業、原料藥企業乃至中藥企業,在過去多年均陸續通過外延和內生方式轉型新藥研發。

今年以來,表現較好的藥品重點公司僅人福醫藥、華海藥業、西藏藥業等,基本都是個股自身邏輯的演繹,目前行業估值整體也處於中樞水平。

另一方面,目前A股的製藥行業還有兩類非典型性藥企:

1)Biotech:目前A股為數不多的Biotech企業多為近1-2年上市,因此市場表現説服力仍然不足,同時由於多數尚未盈利,估值水平依然只能通過管線產品的未來現金流折現衡量,在醫保談判、創新藥競爭激烈背景下具有較大不確定性,更需要自下而上衡量;

2)中藥消費:除疫情概念下的以嶺藥業(連花清瘟)外,中藥消費依舊只有片仔癀表現突出,我們認為主要原因或許是片仔癀的業績更為突出,估值方面,除片仔癀外,其他中藥消費估值多處於歷史較低水平。

6)商業板塊:成長屬性的藥房繼續領漲,價值屬性的流通依舊平淡

年內,幾大藥房股依然取得了極為亮眼的收益,估值也多處於中上水平;而流通企業則依舊不温不火,估值也依舊在底部區間。

行業運行回顧與前瞻

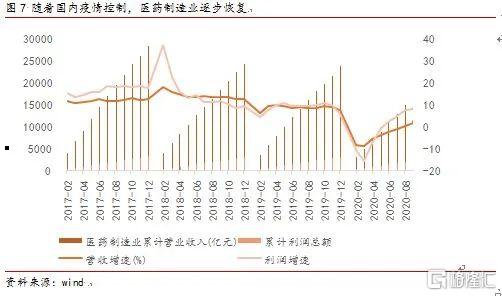

上游製造與下游診療均快速恢復

隨着國內疫情自4月份得到明顯控制以來,行業業績也逐步恢復。截至2020年10月,國內醫藥製造業累計實現營收19556億元,同比增長2.5%,累計實現利潤總額2779億元,同比增長8.7%。

與上游製造業企業業績相對應,終端的醫療服務也有序恢復。截至2020年7月,我國醫療機構總診療人次約4.9億人次,同比下降6.8%,總出院人次約2006萬人次,同比下降8.5%,診療人次和出院人次下滑幅度逐漸縮窄。

不過值得注意的是,同期醫療服務恢復情況不及醫藥製造業業績表現,我們認為可能原因有:1)渠道庫存變動;2)疫情背景下,國內醫藥製造業的一部分增量來自醫療器械產品的出口,並未涉及國內的終端醫療服務。

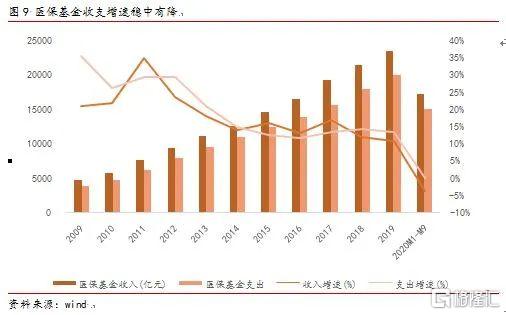

醫保基金收支方面,受疫情影響,年內醫保基金收支均出現下滑,但隨着疫情控制和減徵免徵政策到期,醫保基金收支均有望進一步恢復,截至2020年9月,醫保基金累計收入17201億元,同比下降3.8%,累計支出14938億元,同比下降0.0%。

但是,在國家醫保覆蓋人羣早已超13億人背景下,未來醫保基金收支增速很難回到較高增長。

受益於疫情,器械板塊引領上市公司業績快速增長

截至2020年前三季度,申萬醫藥行業業績表現明顯優於醫藥製造業。

前三季度申萬醫藥行業實現營業收入13752億元,同比增長3%,實現扣非歸母淨利潤1109億元,同比增長22%;其中,單Q3申萬醫藥行業實現營業收入5065億元,同比增長11%,實現扣非歸母淨利潤420億元,同比增長52%。

我們認為,上市公司業績增速表現優於大市的主要原因即海外疫情持續爆發下醫療防護物資、檢測診斷等醫療器械企業業績的爆發式增長。

2020年前三季度醫療器械行業實現營業收入1387億元,同比增長57%,實現扣非歸母淨利潤376億元,同比增長177%,器械板塊貢獻醫藥行業上市公司淨利潤的34%、貢獻上市公司淨利潤增量的120%;其中,單Q3醫療器械行業實現營業收入544億元,同比增長72%,實現扣非歸母淨利潤158億元,同比增長247。

業績前瞻:重視2021年的業績預期差

如上所述,行業短期業績受疫情影響較大,其中主要是受益於疫情的醫療器械板塊驅動行業高增長。隨着新冠疫苗逐步落地並有望於20年底-21年上半年開始大規模接種,預計疫情對行業的影響將逐漸消失。

因此,受益於全球疫情持續爆發的醫療器械板塊的業績或於2021年中開始面臨下滑風險、進而使醫藥行業整體業績在2021年中開始面臨增長壓力;但另一方面,消費型藥械與服務、品牌中藥、創新藥持續增長的態勢不會發生變化, 21年以上板塊仍會有較好的業績表現。

我們認為,市場對於21-22年行業的業績表現或仍存一定預期差。以wind一致預期的20-22年業績表現來看,市場對於21-22年醫藥行業整體的業績預期或許較為樂觀、特別是醫療器械板塊的疫情控制風險、藥品板塊的集採風險等並未正確反映,需要重視21年的業績預期差。

政策回顧與前瞻

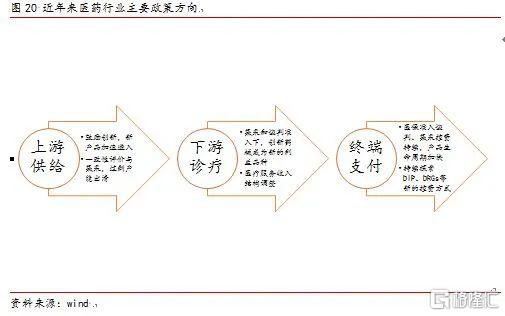

如果説業績代表了醫藥行業整體的中短期景氣度、各子板塊業績差異代表了細分領域的中短期景氣度,則政策就代表了行業中長期的景氣度與發展方向。

眾所周知,受益於老齡化和科技進步,醫藥行業的需求持續旺盛、供給也日新月異,但影響行業最重要的因素一直在於支付端。醫療行業與其他行業最大的差異在於使用方(患者)、需求方(醫生、醫療機構)與支付方(醫保、患者)的分離,而近年來行業發展的最重要特徵之一就是支付力量的集權,並且逐漸將其力量延伸至上游需求側。

展望2021年,我們認為:政策頂層框架已經比較成熟,遊戲規則基本確定。

1)集採背景下,產品生命週期縮短、確定性和持續性的重要性凸顯

預計藥品和耗材的帶量採購會持續推進,多數納入集採的仿製藥、 高值耗材將持續承壓、暫時未被納入的仿製藥與高值耗材也將因面臨較大的不確定性而難以給出較高估值;免疫集採的部分品種或被動迎來發展良機,但由於醫保基金權力集中、在臨牀價值、競爭格局等多個方面不具備顯著優勢的情況下,長期仍存在不確定性

2)醫保支付談判確定性利好創新藥行業,但個股差異較大

預計2020年的創新藥醫保支付談判價格降幅及失敗率均明顯高於往年,也均可能超市場預期,或對Biotech等創新藥企業的市場情緒造成影響,且2021年起的創新藥醫保支付談判仍舊會競爭激烈,根本原因仍是下游獨家的醫保基金與上游多家的創新藥企業之間議價能力的差異懸殊。

但對行業而言,創新藥醫保談判准入是重大利好。我們估計中國創新藥行業規模目前僅1000億,放眼5-10年,國內創新藥行業規模有望達到5000-10000億元,其中必然會出現從眾多同質化競爭中走出的具有明顯臨牀優勢、技術優勢的重磅產品,而且這些產品多數會具備全球競爭力,存在更大的全球市場機遇。

3)DIP和DRGs付費改革將持續推進

短期而言,DIP和DRGs付費改革將仍在試點城市推進,對行業影響不大;但1-2年的結果將會決定未來國內醫療服務於支付生態,依靠醫保的醫療機構、創新藥械以及企業的銷售模式在長期都將面臨一定不確定性。

醫藥行業2021年投資策略

行業機會或大於風險

展望2021年,我們認為醫藥行業整體機會或大於風險:

1)從中長期維度看,隨着醫保基金實現廣覆蓋、基金收支增速下降,醫藥行業整體增速下行基本是確定性事件,但預計仍會略高於GDP增長;

2)目前行業估值處於過去5年來的中高位水平,如果考慮到21年起疫情受益板塊業績對行業整體業績造成的干擾,估值或仍會提高,因此行業層面的性價比並不高;

3)出現回調並不意味着迎來大漲。下半年以來,醫藥板塊相較滬深300指數明顯回調,市場部分聲音認為目前行業與18年底較為相似,因此21年或會出現明顯修復。我們認為:1)18年是市場第一次認知帶量採購,確實存在一定的悲觀情緒,而20年市場早已相對充分的消化政策方向與影響,並無太多悲觀認知;2)18年大幅回調後,19年醫藥行業並沒有跑出超額收益,而是與大盤指數共同反彈;3)當前市場整體估值明顯高於18年,而明年的貨幣政策或存收緊可能。

投資策略

儘管我們對行業整體的判斷較為悲觀,但是隨着行業快速發展、資本市場日益開放,醫藥板塊的個股也日益豐富,疊加醫藥股本身自下而上的差異化特徵,我們認為,行業機會大小與最終個股機會以及投資收益仍有較大差異。

如前文所述,今年年底的創新藥醫保談判結果或會給創新藥行業帶來一定打擊、明年中期醫療器械板塊或也面臨業績下滑壓力,因此擁抱“賽道論”下確定性較強的龍頭或許再次成為第一選擇,但事實上多數龍頭股一直在被擁抱,且這種風格在過去3年逐漸演繹到極致、估值也多處於歷史高位;

我們建議在當前的市場風格下,逐步重視低估值、擁有現金流的“醫藥三傻”:

1)流通行業龍頭

隨着帶量採購重塑醫藥工業的銷售模式,醫藥流通企業的現金流也有望持續好轉,同時,行業整體依舊穩健增長、龍頭企業的市佔率也仍在逐步提升;

2)中藥消費

除部分品牌中藥龍頭外,中藥消費企業的估值基本都處於地位,而其中產品具備消費屬性、對醫保和醫院渠道依賴較低、存在提價空間的產品仍有着較好的短期增速和較高的增長確定性;

3)部分傳統藥企

如上所述,帶量採購重塑了藥品行業生態,給傳統藥企的長期發展和估值體系造成極大影響。但由於藥品本身的複雜性,仍有不少產品因為技術、原料等因素具有較高的進入壁壘和較好的競爭格局,因此,在行業整體被帶量採購殺價背景下,部分產品和企業的成長性仍在、價值也存在重估修復的可能。

此外,在百舸爭流的創新大時代下,不少傳統藥企也積極轉型、且頗有成效,仍存預期差。因此,具備臨牀療效優勢的重磅產品的進展或將成為企業價值重塑的核心催化劑。

建議關注方向

1)創新藥械

對於Biotech企業而言,一是產品具有明顯臨牀優勢,臨牀優勢意味着競爭格局、議價能力以及潛在更富吸引力的國際市場;二是平台具有明顯技術優勢,技術優勢意味着未來持續競爭力的產品;三是公司具有更好地治理結構、企業文化,治理結構和企業文化意味着企業具有更長期的生命力與競爭力,能夠在日新月異、江水奔流的行業裏成為一家基業常青的藥企。

對於Big Pharma企業而言,更需要看企業的管線豐富程度、銷售團隊與業績確定性,但在當前的市場風格下,部分Big Pharma更多是以確定性換預期收益率。此外,我們不認為中國的Big Pharma窗口已經關閉,相反,未來的5-10年,可能是優秀Biotech通過重磅產品帶來的現金流成長為Big Pharma的最關鍵的時期。

2)消費型藥械及服務

消費型藥械與服務整體依舊處於高景氣週期,不同於治療性藥械,消費屬性產品的市場天花板多難以準確預測。鑑於國內各消費階層間消費能力的較大差異,我們認為,未來需要重點關注行業業績的邊際變化。

3)CXO等高景氣板塊

與消費型藥械類似,短中期仍在快速增長,但業績邊際變化的拐點很重要,其可能是全球及中國新藥研發投入及外包率變化的結果,對行業景氣度有着較強的預示作用。

展望2021年,我們認為:政策頂層框架已經比較成熟,遊戲規則基本確定。

1)集採背景下,產品生命週期縮短、確定性和持續性的重要性凸顯

預計藥品和耗材的帶量採購會持續推進,多數納入集採的仿製藥、高值耗材將持續承壓、暫時未被納入的仿製藥與高值耗材也將因面臨較大的不確定性而難以給出較高估值;免疫集採的部分品種或被動迎來發展良機,但由於醫保基金權力集中、在臨牀價值、競爭格局等多個方面不具備顯著優勢的情況下,長期仍存在不確定性

2)醫保支付談判確定性利好創新藥行業,但個股差異較大

預計2020年的創新藥醫保支付談判價格降幅及失敗率均明顯高於往年,也均可能超市場預期,或對Biotech等創新藥企業的市場情緒造成影響,且2021年起的創新藥醫保支付談判仍舊會競爭激烈,根本原因仍是下游獨家的醫保基金與上游多家的創新藥企業之間議價能力的差異懸殊。

但對行業而言,創新藥醫保談判准入是重大利好。我們估計中國創新藥行業規模目前僅1000億,放眼5-10年,國內創新藥行業規模有望達到5000-10000億元,其中必然會出現從眾多同質化競爭中走出的具有明顯臨牀優勢、技術優勢的重磅產品,而且這些產品多數會具備全球競爭力,存在更大的全球市場機遇。

3)DIP和DRGs付費改革將持續推進

短期而言,DIP和DRGs付費改革將仍在試點城市推進,對行業影響不大;但1-2年的結果將會決定未來國內醫療服務於支付生態,依靠醫保的醫療機構、創新藥械以及企業的銷售模式在長期都將面臨一定不確定性。

1.醫藥行業2021年投資策略

3.1.行業機會或大於風險

展望2021年,我們認為醫藥行業整體機會或大於風險:

1)從中長期維度看,隨着醫保基金實現廣覆蓋、基金收支增速下降,醫藥行業整體增速下行基本是確定性事件,但預計仍會略高於GDP增長;

2)目前行業估值處於過去5年來的中高位水平,如果考慮到21年起疫情受益板塊業績對行業整體業績造成的干擾,估值或仍會提高,因此行業層面的性價比並不高;

3)出現回調並不意味着迎來大漲。下半年以來,醫藥板塊相較滬深300指數明顯回調,市場部分聲音認為目前行業與18年底較為相似,因此21年或會出現明顯修復。我們認為:1)18年是市場第一次認知帶量採購,確實存在一定的悲觀情緒,而20年市場早已相對充分的消化政策方向與影響,並無太多悲觀認知;2)18年大幅回調後,19年醫藥行業並沒有跑出超額收益,而是與大盤指數共同反彈;3)當前市場整體估值明顯高於18年,而明年的貨幣政策或存收緊可能。

3.2.投資策略

儘管我們對行業整體的判斷較為悲觀,但是隨着行業快速發展、資本市場日益開放,醫藥板塊的個股也日益豐富,疊加醫藥股本身自下而上的差異化特徵,我們認為,行業機會大小與最終個股機會以及投資收益仍有較大差異。

如前文所述,今年年底的創新藥醫保談判結果或會給創新藥行業帶來一定打擊、明年中期醫療器械板塊或也面臨業績下滑壓力,因此擁抱“賽道論”下確定性較強的龍頭或許再次成為第一選擇,但事實上多數龍頭股一直在被擁抱,且這種風格在過去3年逐漸演繹到極致、估值也多處於歷史高位;

我們建議在當前的市場風格下,逐步重視低估值、擁有現金流的“醫藥三傻”:

1)流通行業龍頭

隨着帶量採購重塑醫藥工業的銷售模式,醫藥流通企業的現金流也有望持續好轉,同時,行業整體依舊穩健增長、龍頭企業的市佔率也仍在逐步提升;

2)中藥消費

除部分品牌中藥龍頭外,中藥消費企業的估值基本都處於地位,而其中產品具備消費屬性、對醫保和醫院渠道依賴較低、存在提價空間的產品仍有着較好的短期增速和較高的增長確定性;

3)部分傳統藥企

如上所述,帶量採購重塑了藥品行業生態,給傳統藥企的長期發展和估值體系造成極大影響。但由於藥品本身的複雜性,仍有不少產品因為技術、原料等因素具有較高的進入壁壘和較好的競爭格局,因此,在行業整體被帶量採購殺價背景下,部分產品和企業的成長性仍在、價值也存在重估修復的可能。

此外,在百舸爭流的創新大時代下,不少傳統藥企也積極轉型、且頗有成效,仍存預期差。因此,具備臨牀療效優勢的重磅產品的進展或將成為企業價值重塑的核心催化劑。

3.3.建議關注方向

1)創新藥械

對於Biotech企業而言,一是產品具有明顯臨牀優勢,臨牀優勢意味着競爭格局、議價能力以及潛在更富吸引力的國際市場;二是平台具有明顯技術優勢,技術優勢意味着未來持續競爭力的產品;三是公司具有更好地治理結構、企業文化,治理結構和企業文化意味着企業具有更長期的生命力與競爭力,能夠在日新月異、江水奔流的行業裏成為一家基業常青的藥企。

對於Big Pharma企業而言,更需要看企業的管線豐富程度、銷售團隊與業績確定性,但在當前的市場風格下,部分Big Pharma更多是以確定性換預期收益率。此外,我們不認為中國的Big Pharma窗口已經關閉,相反,未來的5-10年,可能是優秀Biotech通過重磅產品帶來的現金流成長為Big Pharma的最關鍵的時期。

2)消費型藥械及服務

消費型藥械與服務整體依舊處於高景氣週期,不同於治療性藥械,消費屬性產品的市場天花板多難以準確預測。鑑於國內各消費階層間消費能力的較大差異,我們認為,未來需要重點關注行業業績的邊際變化。

3)CXO等高景氣板塊

與消費型藥械類似,短中期仍在快速增長,但業績邊際變化的拐點很重要,其可能是全球及中國新藥研發投入及外包率變化的結果,對行業景氣度有着較強的預示作用。