機構:東方證券

評級:買入

目標價:141港元

核心觀點

安踏體育發佈公吿,出售 Amer Sports 旗下非核心品牌 Precor 資產(包括Precor 股份及知識產權),總現金代價為 4.2 億美元(約相當於 32.686 港 幣)。通過此次出售,合營公司預計將回籠 3.6 億美元資金,並且實現 2,000萬美元收益,對安踏集團的貢獻將以 52.7%的比例折算,預計體現在 2021的報表中。

通過出售 Precor,安踏將更專注於 Amer 核心鞋服品牌以及 DTC 戰略。安 踏於 2019 年收購 Amer Sports 後,聚焦始祖鳥、威爾遜和薩洛蒙三個核心品牌,不斷提升鞋服品類佔比;渠道方面則大力發展 DTC(直面消費者),打造“10 億+歐元渠道”。而 Precor 的產品以跑步機等健身器材為主,業務相對比較獨立,現有的分銷渠道也難以與安踏集團產生協同。我們認為,出售 Precor 後,安踏能將更多資源和精力集中在核心品牌以及 DTC 戰略上。

另一方面,此次出售將緩解現金流壓力,同時改善合營公司利潤率。由於歐美疫情有所反覆,Amer Sports 下半年經營仍然面臨壓力,我們認為,回籠的 3.6 億美元資金將改善現金流,為 Amer 未來的發展機會做好準備。此外,Precor 的息税前利潤率多年來維持在 3%左右,低於 Amer Sports 集團水平,同時也低於合營公司貸款利率,因此出售後將提升合營公司利潤率。

我們仍然看好 Amer Sports 中長期的發展。三大核心品牌在全球運動户外領域均屬於稀缺資源,三季度 Amer 在中國區的流水同比增長接近 20%,證明在國內收購整合後的正面效應開始體現。我們認為,Amer Sports 未來的增長驅動力將主要來自產品開發(鞋服品類為主)、DTC 渠道運營以及數字化戰略,公司專注於中美兩國市場運營,中長期發展值得期待。

財務預測與投資建議

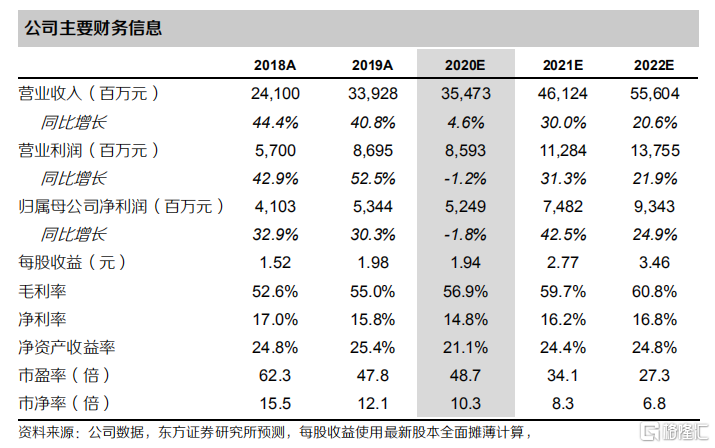

考慮到出售 Precor 對安踏報表的貢獻,我們微調公司未來三年的盈利預測,預計公司 2020-2022 年每股收益分別為 1.94 元、2.77 元和 3.46 元,參考可比公司估值,給予公司 2021 年 43 倍的 PE,對應目標價 141 港幣(119.1人民幣),維持“買入”評級。

風險提示:國內外疫情的反覆,回收經銷商帶來的短期業績波動。