機構:華創證券

評級:推薦

目標價:25.25港元

主品牌復甦良好,湊湊經營超預期:主品牌 10、11 月經營基本恢復,湊湊 10月後同店轉正,恢復至 100%以上,當前翻枱水平好於去年同期。2019H 趙總履新之後,調整原有模型,升級門店,調整菜單,翻新門店裝修,主推套餐,加快出餐速度,增加小食,茶飲等,營造多重消費場景。

後疫情時代,湊湊進入快速擴店期:湊湊今年全年開店在 40 餘家,進入快速複製期;湊湊“網紅店效應”仍在持續,當前全國沒有明顯接受度差異,華東,華南皆為強勢區域,排隊效應不減。我們強調湊湊是高線城市白領女性“養生火鍋+台式奶茶+顏值聚會”不二選擇,與 K11、迪士尼、萬象、華潤等地標性商圈的合作,“老宅院”、“書房”、“藝術館”門店頻頻出圈,加密過程中勢能不減,維持高翻枱,模式已經跑通,與呷哺共享後台財務、IT、HR、供應鏈體系基礎上,業績放量值得期待。

主品牌升級,in 呷哺進入複製:公司自 2016 以來將早期黃標店進行大規模升級翻新,出餐模型變化疊加客單價提升較快,部分老客流失;當前主品牌逾 8成門店均為升級店,品牌升級帶來的衝擊邊際趨緩;當前,呷哺 2.0 門店在商圈中鎖定 70 元客單區間,仍屬休閒餐低價區域,橫向對比競爭力有保障;in呷哺在一線城市摸索潮之味,高端品質+潮流環境,上探 100+客單價區間。黃標店、1.5-2.0 呷哺、in 呷哺、湊湊形成梯隊,接力 55-150 元客單下不同人羣的消費選擇。

單店模型拆解:呷哺新店資本支出約 150w,投資回收期 17 個月,單店年收入 400-500 萬,餐廳層面利潤率在 18%-20%左右,仍然維持較好投資回報率。湊湊初始投資約 400-500w,投資回收期 16 個月,含奶茶客單價達到 130-150元,單店收入在 2000 萬左右,還有進一步提升空間。當前餐廳層面利潤率與呷哺相差不大。

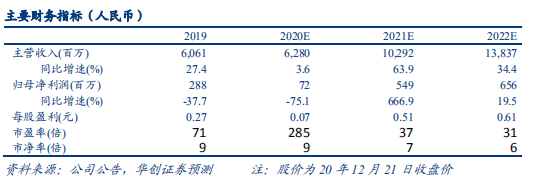

盈利預測:疫情影響逐步消散,上半年成本控制得當。當前主品牌升級帶來的老客流失、asp 提升帶來的翻枱下滑已經邊際減弱,品牌年輕化效果在持續;副牌“湊湊”翻枱表現,未來開店超預期,重點商圈議價能力逐步體現。食材、人力成本雖受疫情影響,仍控制得當,二三線城市有望持續發力,經營拐點將近。我們維持預測 2020 年 EPS 為 0.07 元,上調 2021-2022 年 EPS 預測至 0.51元和 0.61 元。當前股價對應 PE 分別為 285 倍、37 倍和 31 倍。因公司主品牌升級帶來的邊際衝擊趨緩,副品牌處於成長期,“網紅店”熱度不減,食品製造端逐漸放量,給予 2022 年 35x 估值,提升目標價至 25.25 港元(當前匯率),維持“推薦”評級。

風險提示:疫情擴散超預期;經濟下行超預期;食品安全風險。