關於芯片被“卡脖子”的消息,開始蔓延到中國汽車製造行業了。

從上週末開始受到持續關注的南北大眾停產事件,據傳就是受芯片斷供所致。儘管目前國內整車產品,部分已經能夠達到相當高的自主率,但放眼整個汽車芯片市場,幾乎全部份額仍有境外企業主導。

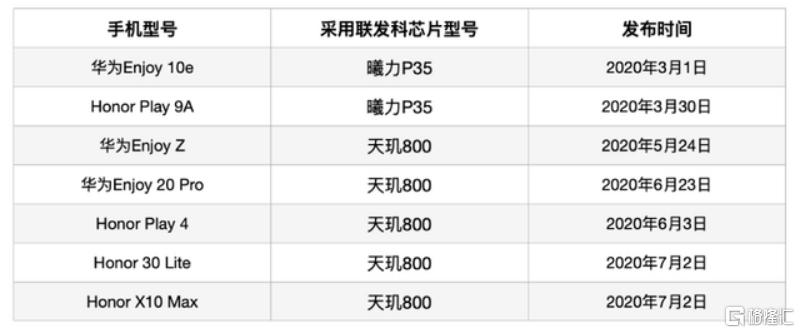

眾所周知,在特朗普政府通過“制裁”手段打壓中國科技公司的背景下,此前華為已經被迫分拆其榮耀手機品牌。

只要是涉及供應鏈安全的,無論是手機芯片還是汽車芯片,在中國都已成為敏感話題。

新能源汽車行業是中國企業參與全球競爭的下一賽道,目前在全球屬於相對具有競爭力的位置。所以汽車芯片斷供一事,把“國產替代”再次推向了輿論的焦點。

01

車芯短缺,終於來到了聚光燈下

上個週末,上汽大眾和一汽大眾(統稱南北大眾)停產的消息鬧得沸沸揚揚,停產的主要原因是“汽車芯片供應不足”。

對於車企上游芯片供應短缺,大眾方面的解釋是:一方面由於中國市場在後疫情時代需求增長迅速,車企加緊供應;另一方面是海外疫情衝擊持續,影響了芯片的供給。

相關負責人強調稱,高端半導體芯片的短缺,導致生產受限,只要是配備了ESP(車身穩定)和ECU(電子控制單元)的車型,都將受到影響。由於12月份南北大眾的產量達到20萬輛,此次風波預計對汽車行業12月份的產量將影響甚廣。

而早在汽車銷售業績出現下滑之前,資本市場就做出了反映。

12月7日週一,A股和港股汽車股大面積下跌,廣汽集團一度跌超5%,東風汽車跌近4.5%,廣汽集團跌超3%,長城汽車跌2%。

至於何時能夠拿到足夠的芯片恢復生產,目前大眾方面不得而知。

02

斷供的原因,要從很多事情説起

結合2019年的一些新聞,事情的緣起其實並不簡單。

從2019Q2開始,8英寸晶圓就已經出現缺貨的現象。當時除少數大廠爭搶台積電10納米以下先進工藝產能之外,供應緊張的情況大多集中在成熟特色工藝平台方面,特別是8英寸的產能供應持續緊張。

供應緊張的原因,包含幾個方面的因素。

首先是5G商用步伐的加快,以及新冠肺炎疫情的爆發,致社會對於線上生活質量的需求增加,拉昇了市場對晶圓的需求。

另一方面就是華為受到美國“制裁”前後,向境內外晶圓廠下了大量訂單。晶圓廠將大規模的產能調配給了華為的訂單,進而擠壓了其他廠商的產能,導致訂單囤積、延後。

在這時候,全球晶圓的產能,還是處在一個緊平衡的狀態下。

後來2020年中下旬,全球新能源汽車市場的井噴也是出乎許多人的意料。市場的規模一下擴大,其中10月份車輛銷量同比增長了104.5%,1~10月同比增長84%,帶來汽車芯片的需求激增。

市場行情報告顯示,2020Q1,英飛凌、安森美、Microsemi等IGBT供應商的供貨週期普遍維持在13~30周左右,且還有延長趨勢,而IGBT正常的供貨週期在7~8周左右。到了9月中旬,富滿電子、德瑞普、金譽半導體等MOSFET廠商也開始陸續向下遊客户發佈漲價通知。

恰好在這時,又有兩起突發事件,讓汽車芯片的供需天平徹底失去了平衡。

10月份,通訊芯片廠商旭化成(AKM)因為一場持續3天的大火導致停工,部分產品價格從5美元上漲至110美元;11月初,汽車微控制單元(MCU)龍頭意法半導體(STM)的工人發起罷工,在產品斷供的陰影下,STM的MCU產品價格暴漲。

缺貨漲價的狀況,很快開始向業內競爭對手和下游蔓延。汽車ESP和ECU的主要供貨商博世和大陸,由於芯片供應短缺,均面臨停工的風險;主流的MCU廠也在漲價,交貨期已經延長至4個月以上。其中恩智浦的MCU交付期已經延遲到18周以上。

於是就有了12月4日,南北大眾由於芯片斷供而“停產”的消息。

03

為什麼又被“卡脖子”了?

其實,汽車芯片在過去本身並不是一個大市場。

這個賽道在2019年才價值465億美元,遠不及5G手機芯片近1160億美元的市場規模。但當年中國自主汽車芯片產業規模不到150億元,僅佔全球營收的4.5%。

而形成鮮明對比的是,這一年,中國汽車產業規模佔全球市場30%以上。

雖然汽車芯片的技術門檻並不高,28nm製程芯片完全可以絕大部分的滿足需求,但從零開始研發依然需要大量資金的投入。

而且相關投入會隨着對汽車電子化要求的提升,而變得越來越高。上世紀五十年代,汽車製造中所採用的半導體(包含芯片、傳感器等等)產品還不到製造總成本的1%。如今,其成本已經可以多達總成本的35%,並且預計到2030年將增加到50%。

所以對於很多車企來説,“造不如買”的邏輯仍是當時最為行之有效的策略。

就這樣,中國企業將汽車芯片行業拱手讓給了海外巨頭。

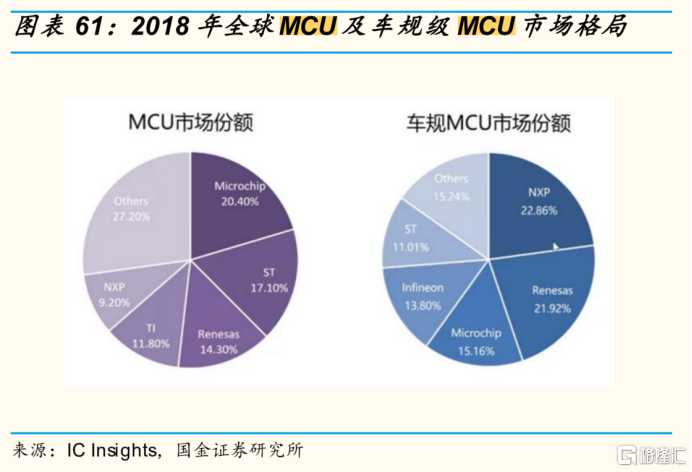

在中國汽車MCU市場,瑞薩電子是市佔率的龍頭,份額達到17%,其次是恩智浦旗下的飛思卡爾(14%),以及意法半導體(8%)。

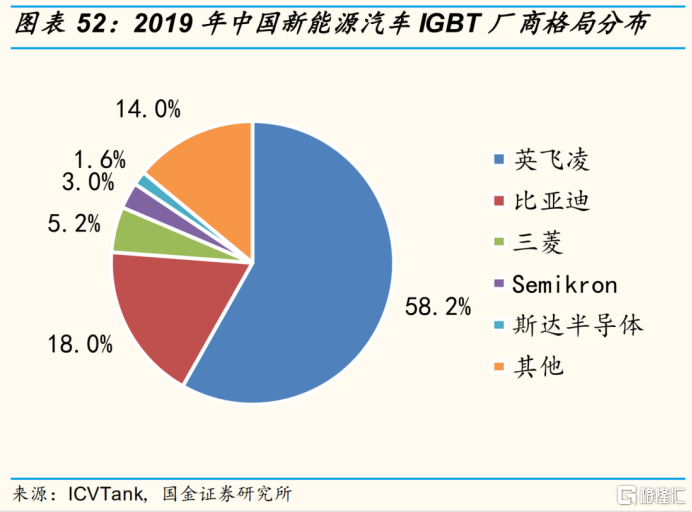

中國汽車IGBT市場中,英飛凌的份額為58.2%,其次是比亞迪(18%)和三菱(5.2%)。不過由於比亞迪的IGBT並不外供,因此除了比亞迪製造的整車以外,IGBT基本是由境外企業壟斷。

04

行業的機會

此前中興和華為相繼受到美國“制裁”,中國企業對於芯片的需求被“卡脖子”,以至於中國市場對於芯片供應鏈的安全十分敏感。

所幸中國還有那150億美元的汽車芯片產業,而且成長空間非常大。

星星之火,可以燎原。

結合當前境內需求激增、境外供應不足致產品漲價的背景,汽車芯片的“國產替代化”被推到風口浪尖,相關企業有望迎來產品銷售的量價齊升。

首先做得比較好的是比亞迪。

除了今年推出的、人們耳熟能詳的刀片電池外,在IGBT上也可以實現自主研發和生產,且國內市場份額位居第二。

比亞迪曾坦言會尋求IGBT業務的分拆上市。不難看出比亞迪尋求IGBT業務分拆上市的野心,即通過開放IGBT外供,奪取中國市場的制高點。目前芯片供應的短缺有望對這一動作形成助力。

由於比亞迪擁有自己的IGBT產能,因此這次芯片短缺的風波,對比亞迪的影響十分有限,甚至還意味着機遇。

12月7日,在整車板塊整體陰跌的情況下,比亞迪的股價逆勢上漲了2%。

MCU方面,中國擁有四維圖新旗下的傑發科技。這家公司已經續多家車企達成合作協議,在2018年上車了首款汽車MCU,是國產汽車MCU的龍頭企業。

除此之外,國內還有一批優秀的車載芯片廠商,包括地平線、芯馳科技、華為海思、大唐高鴻、中車時代等等,產品涉及MCU、功率半導體(包括IGBT、MOSFET等)、輔助駕駛芯片(ADAS)、車載通訊、信息存儲等。

不過對於投資者來説,這一輪汽車芯片的“國產替代”浪潮中,機會可能比較有限。

首先是本輪“國產替代”的邏輯似乎不可持續。

本次汽車芯片缺貨漲價的背後,是芯片需求集中爆發導致晶圓供應緊缺、疫情和罷工等非經常性因素導致停工帶來的產能不足、新能源汽車需求激增等因素合力之下導致供需失衡。然而這些因素的可持續性,需要打上一個大問號。

其次是中國汽車芯片龍頭企業目前估值處於高位水平。

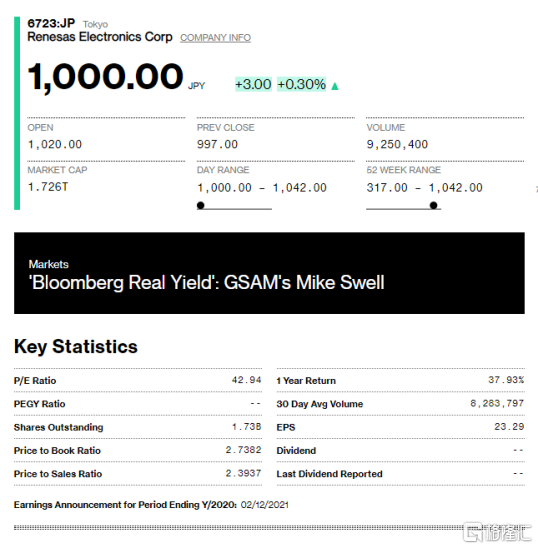

MCU方面,瑞薩電子是中國市場的龍頭,最近一個報告期的營收為7183億日元(約合451.56億元),PE估值為43.9倍。

國產MCU龍頭是四維圖新,公司當前PE估值265倍,估值並不美麗。

IGBT方面,國內的市場份額大頭則由英飛凌把持着,比亞迪位居第二。

英飛凌2019FY營收為80.29億歐元(約合636.62億元),PE估值為110倍。汽車業務佔總營收的44%,即277.75億元。比亞迪的汽車及相關產品業務營收達到320.72億元,佔總營收的53%。目前比亞迪的動態PE為138倍,這算不算貴,仁者見仁智者見智。

05

小結

本次汽車芯片缺貨漲價的背後,是高利潤芯片產能集中爆發導致晶圓供應緊缺、疫情罷工等導致停工帶來的產能不足、新能源汽車需求激增等因素合理之下產生的震盪。

相關企業正在積極擴張產能以滿足市場需要,價格回到合理區間只是時間問題;即將接棒美國的拜登政府也在積極強調控制新冠疫情。

另一方面,國內汽車芯片行業目前估值偏高,而如果要等待更大的安全邊際,則需要等待估值迴歸至合理水平。但是目前在A股市場沒有明確炒作題材、交易量支持的環境下,資金亦沒有明晰的流動方向。因此改時間短期內很難在資本市場上帶來顯著的估值增長。

德國汽車零部件供應商大陸集團(Continental)預測,儘管汽車芯片生產商已通過擴大產能來應對近期突增的需求,但新能源汽車市場所需的額外供應量將需要6~9個月才能實現,因此潛在的供應瓶頸可能會持續到2021年。

大陸集團的預期固然只是一個參考。

但有鑑於這種預期的存在,留給國內廠商和投資者進行操作的窗口期不會太長。