匯豐的“水逆”,似乎渡過去了。

今日匯豐大漲4.15%,報42.7港元,股價上幾乎已經補上了4月1日的裂口。

曾經一度被腰斬的匯豐,還是硬氣起來了。

01觸底反彈

過去香港人喜歡把匯豐控股叫做“孤兒寡母股”,意思是獨自拉扯孩子的寡母,只要手握匯豐股票,就足以育兒養老。

自1998年上市以來,22年間匯豐累計分紅105次,每年按季分紅,至少拿出40%的淨利潤派息,多的年份甚至超過100%,長期平均下來平均股利支付率為111.6%。換句話説,就算是拿出留存利潤或者借錢,匯豐也不會停止派息。

2008年全球金融危機,匯豐利潤下滑超過61%,股價跌了44%,季度分錢活動雷打不動;2016年匯豐受英國脱歐和歐洲經濟拖累,當年淨利潤下滑62%,派息比往年甚至更多,股息率高達6.2%。過去20年,不管這個世界如何運轉,有一件事是大家絕對確定的,那就是“五號仔”的高額派息。

某種意義上,匯豐代表了香港人的投資信仰。

今年4月1日,匯豐突然宣佈將取消2019年四季度和2020年前三季度的派息,並表示今年將不進行任何的股票回購。

就像是一個愚人節玩笑一樣,信仰一夜之間就崩塌了。

官話套話這裏就不復述了,大概意思是:疫情越來越嚴重了,我們要留着這筆錢過冬。

根據匯豐披露的財報,2008年其淨利潤為381億元,2016年只盈利90億元,也沒斷過派息的傳統,但水逆之年的匯豐的“怕死”不無道理,畢竟香港人還是很相信風水的嘛。

今年前三季度,匯豐歸母淨利潤為304億元,同比下跌65%。很慘沒錯,但還不至於到要親手打破幾十年信仰的地步,就目前而言今年的經營情況再差也不過是復刻當年的金融危機,比較下來打破信仰的代價似乎更重一點。

截止到三季度結束,匯豐控股的股價跌了52%之多,觸及近二十五年來的最低值,深陷困境的匯豐也終於迎來的它的大底。9月23日中國平安耗資3億增持匯豐,持股比例增至8%,再度躋身匯豐第一大股東。

時間點剛好掐在匯豐公告的派息停止期限,不免讓人浮想聯翩,再疊加業績的回升,匯豐的股價一路反彈。

02退出零售,押寶亞洲

股市,炒的很大一部分是預期。

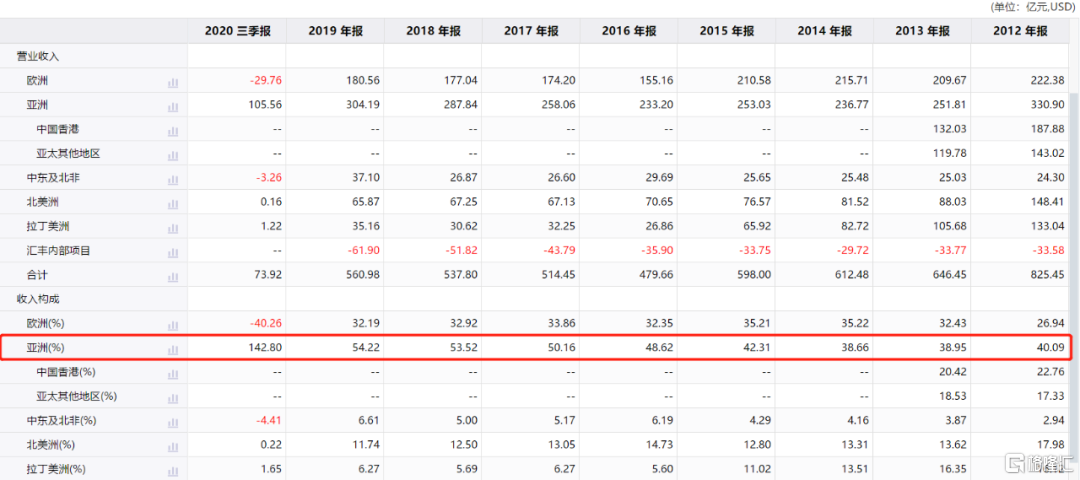

據《金融時報》近日報道,匯豐控股正在考慮徹底退出美國零售銀行市場,並且將重心轉移至亞洲地區。這件事並不意外,時間早晚的問題,今年2月份的時候,匯豐就表示要改革美國及歐洲的業務:

1. 削減表現欠佳的業務,如大部分歐洲和美國的環球銀行及資本市場業務;

2. 同時將資源集中於高回報和增長前景較佳的市場,包括零售銀行及財富管理業務以及所有亞洲業務。

3. 除此之外,匯豐還將通過精簡組織架構,以降低經營成本。包括將工商金融業務和環球銀行業務的中後台部門合併成為單一運作模型;將零售銀行及財富管理業務和環球私人銀行業務整合,組成新的財富管理及個人銀行部門;行政層面將地區彙報的範圍由七個減少至四個;以及重組環球職能部門及總部以配合新架構。

看到上面這些重組計劃,老股民一定會笑笑:“又來了”。

是的,從2008年開始,匯豐一直在“資產重組”和“結構調整”。2008金融危機,對於很多金融機構而言,都是一次生死大劫,一方面劇烈的短痛,之前做了大量的衍生工具,隨着危機到來,風險集中爆發;另一方面則是漫長的隱痛,因為從2009年美聯儲推出第一期QE開始,全球經歷了長達五六年的低息環境,而對旱澇保收吃利差的銀行而言,這無疑是災難。

更關鍵的在於,各國本土銀行的崛起使得銀行的零售業務競爭逐步惡性化,在低利率的大環境之下,零售業務的利潤空間不斷被壓縮。在過去,零售業務佔據了匯豐利潤半壁江山,可現在時代變了,“大人”也得低頭,2018、2019年匯豐的美國零售業務部門分別虧損1.82億美元、2.79億美元,今年前三個季度税前虧損達5.18億美元。

當然,這個問題並不是匯豐獨有的。過去主要利潤來源於個人銀行業務的花旗銀行,現在也只靠企業和投行業務吃飯了,富國銀行、TD銀行也沒能倖免。對這些國際性大銀行來説,如今的零售業務就是一個雞肋一樣的存在,食之無味、棄之可惜。

在匯豐的報告中,亞洲以外的零售業務都成了“成本部門”,按它的意思,是要放棄其亞洲以外的所有“打工人”的存款,轉而將重心放在金融發展不足的亞洲地區和高淨值羣體。例如,50萬元起辦的“卓越賬户”。

2018年以來,匯豐80%以上的淨利潤來自香港。而我國三分之二的對內和對外直接投資,以及大部分金融投資,都是通過香港進行,匯豐作為香港最大的銀行,賺錢自是理所當然的。

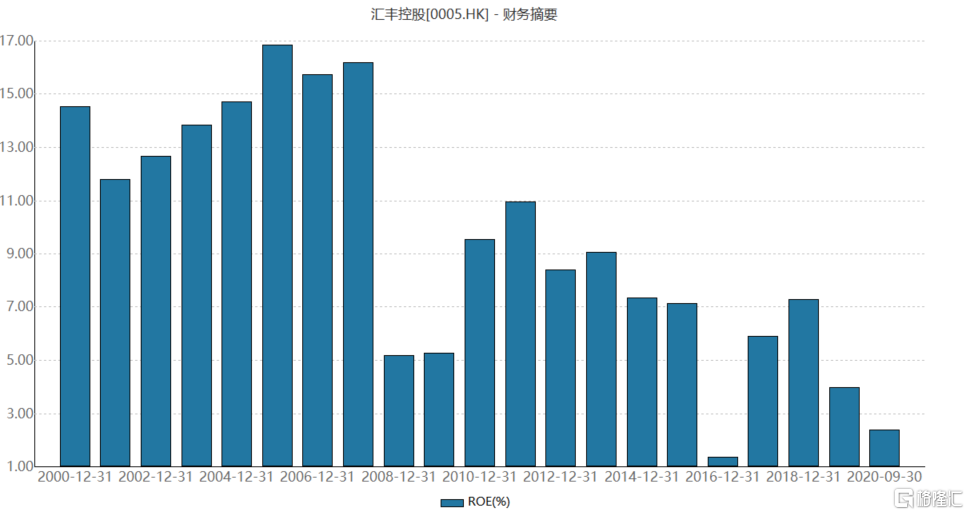

但受到歐美等地區的拖累,匯豐的盈利能力逐步下降,2019年,匯豐銀行的ROE只有3.99%,處於歷史低位,比金融危機時2009年的5.26%低了1.27個百分點。

因此,匯豐進行業務大重組,是投資者絕對樂意見到的。

當然,打工人也確實有被它冒犯到。

作為一家老牌的國際銀行,匯豐的基本盤依舊很紮實,資產負債表也是一等一的健康,反彈是在意料之中的。

一池一城的得失之外,匯豐面臨的壓力仍然巨大。

雖説匯豐的主要利潤在香港,但明眼人都清楚,龐大的數字裏面大部分是來自內地的貢獻,現在它的業務重心慢慢向亞洲轉移,這是一塊未被開墾的土地,潛力大,可窮人也多,剛步入中產階級的大國還被自己給得罪了,而HW事件也引發了勢弱者的信任危機,其實壓力並不小。

還有最重要的一點,放棄中低層的客户,或許對財報上的數字是很好的,但也因此會少掉未來轉圜的餘地。放眼世界的發展歷程,一切現行的都只是過程,過去銀行不太瞧得起小微貸款,照樣蹦了個螞蟻巨無霸,沒人能確定現在的銀行模式就是正確的。

當然,大多數的投資者還不至於考慮這些,畢竟眼前的才是摸得着的。

最後,還是要説一句,大跌之後的反彈無疑是最強烈的,這個時候市場的理性也是不夠的,或許你以為的半山腰,其實早就是頂了。