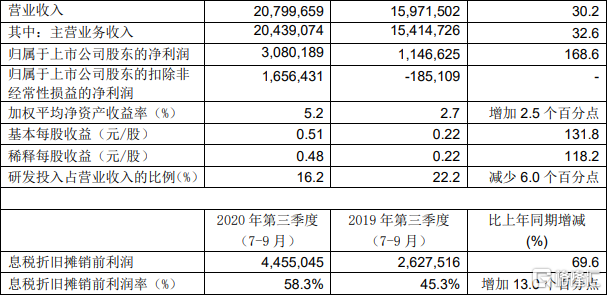

中國最大芯片製造商中芯國際於11月11日晚間披露Q3財報,前三季度營收同比增長30.2%至208億元;淨利潤同比增長168.6%至30.80億元;基本每股收益0.51元。

其中,Q3營收繼續創新高,達76.38億元,環比增長13.0%,同比增長31.7%,全年收入增長預期上修為23%到25%,全年毛利率目標高於去年。

公司營收的增加主要是由於籌資、經營活動兩方面的現金流增加。

生產規模的增加和產品售價上漲,是實現當前毛利率的主要因素。但預計由於折舊成本的增加,公司毛利率在Q4可能會出現下滑。

不過財報發佈次日早盤,公司股價上漲不明顯,上漲動因主要來自上一交易日的大幅下跌。公司A股股價上漲1.84%;H股股價上漲3.12%;公司A+H股總市值錄得6332.44億元。

擴產提價、國產替代,經營現金流翻7倍

經營活動方面,公司前三季度產生的現金流淨額為87.98億元,同比增長714.1%。儘管購買原材料的現金支出增加,但銷售商品實現收入彌補了這一支出的現金流出。

其中Q3銷售額為1082.5百萬美元,較Q2的938.5百萬美元增加15.3%。公司表示,銷售額增加主要由於需求強勁、平均售價上升和其他收入增加所致。

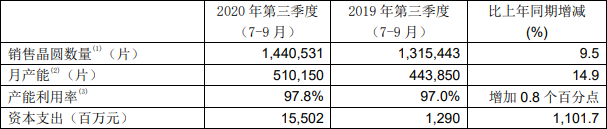

2020Q3,公司銷售晶圓數量同比增長9.5%至144.05萬片。

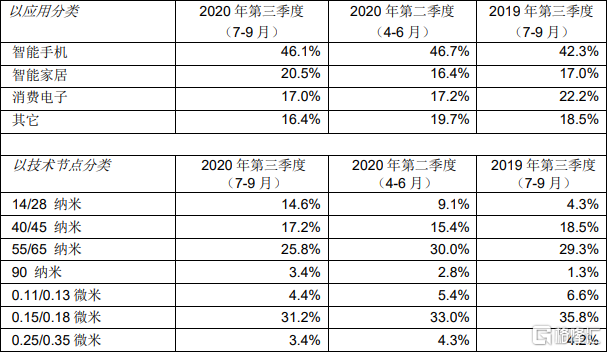

從應用場景分類上看,公司銷售的產品被用於智能手機的比例環比基本維持不變,但比去年提升了4.8個百分點;智能家居的比例達到20.5%,同比增長3.5個百分點,環比增長4.1個百分點。

從技術節點分類上看,公司目前最先進的14/28nm工藝節點佔比大幅提升到14.6%,同比增長10.3個百分點,環比增長5.5個百分點;但0.15/0.18μm、55/65nm仍是產品銷售中的主流。

中芯國際的14nm產能相對完善,應用範圍廣,可被用於通訊、消費、計算機、物聯網、車載系統等領域。

今年年初,中芯國際14nm工藝芯片提前實現了量產,加上其晶圓工廠還在持續擴充產能,預計該司今年在全球的市場份額又將進一步提升。自2019Q4實現量產以來,公司14nm製程的良品率已經達到業界量產的水準,客户信心增強。

有分析指出,考慮到今年來中芯國際一直在重點推進14nm工藝的產能建設,預計三季度交出亮眼成績單的背後,就是有14nm工藝在背後支撐。

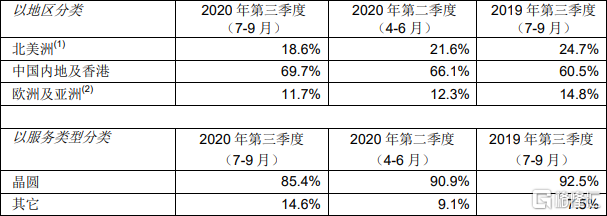

從區域業務劃分上看,公司在北美洲的業務佔比大幅下降至18.6%,同比減少6.1個百分點,環比減少3個百分點,佔比持續下降。北美洲業務佔比的持續下滑,主要是由於中美關係的不確定性和美方單方面施加的貿易管制。

歐洲及亞洲(中國內地及香港地區除外)業務也同比減少了3.1個百分點、環比減少0.6個百分點。

而在“國產替代”的浪潮中,中國內地及香港地區業務同比上漲9.2個百分點、環比增長3.6個百分點至69.7%。

籌資擴產,資本支出翻11倍

今年前三季度,公司籌資活動現金流大幅增加725.5%至731.68億元,主要涵蓋公司新增融資、發行債券、發行人民幣股份以及少數股東注資所得款項。

同期,投資活動支出也增加了146.4%至354.2億元。

公司表示,投資活動增長的主要原因,在於購買廠房和設備以及購買和出售金融資產的淨支出上升。

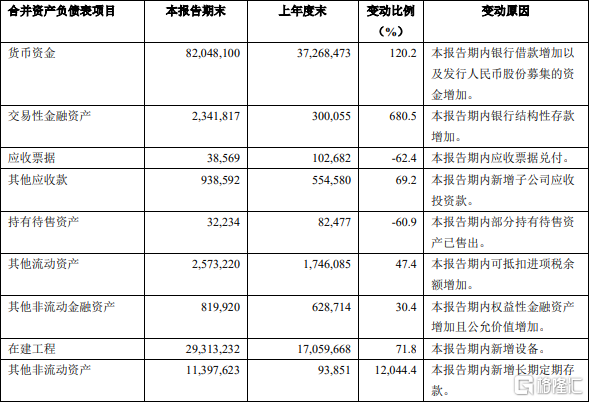

公司資產負債表顯示,公司前三季度在建工程公允價值由去年同期的170.6億元增長至今年的293.13億元,增長71.8%;資本支出由去年同期的12.9億元增長到今年的155.02億元,大幅增加1101.7%。

受益於產能擴張,公司晶圓產品的月產能提升14.9%至51.02萬片,產能利用率達到97.8%,較上年同期提升0.8個百分點。

按照中芯國際的計劃,該司打算在今年年底完成1.5萬片晶圓的月產能目標,上海工廠建設完成後,估計晶圓月產能將提升至3.5萬片。

今年8月初,中芯國際還決定要在北京開發區成立生產28nm工藝及以上的晶圓工廠,初步規劃的產能為10萬片12寸晶圓/月。

不過公司進一步表示,產能擴張的計劃將繼續保持謹慎、穩健的節奏。

公司2020年全年的資本開支計劃,從約457億元下修到約402億元,主要是由於美國出口管制使部分機台供貨期延長或有不確定性,以及物流原因導致部分機台到貨延遲。

中芯國際聯合首席執行官——趙海軍博士和梁孟鬆博士對此表示,短期而言,相關的出口限制對該司帶來了一定的影響,但影響尚處於可控範圍,接下來將繼續跟進此事,並持續評估影響。

與此同時,貨幣資金和交易性金融資產分別提升120.2%和680.5%,達到820.48億元和23.42億元;受益於新增長期定期存款的增長,公司的其他非流動資產翻120.44倍達到113.98億元。

Q4預計收入下滑,折舊成本壓低毛利率

不過中芯國際在Q3季報會議上進一步表示,由於出貨量和其他業務的收入可能出現下降的情況,預期Q4收入將環比減少10%至12%。

事實上,2020Q3公司毛利達到17.3億元,在營收增長的帶動下再創歷史新高,毛利率也實現24.2%,但環比有所下降。

公司表示,毛利率環比下降的原因在於折舊成本的增加。事實上,在剔除折舊、攤銷和利息税收等成本之後,公司收入達到了43.11億元,環比上漲了40.3%。

而在Q4,預計由於新產能的導入,舊產能的折舊將會增加,給公司盈利帶來壓力,毛利率將會介於16%~18%的範圍內。

另外值得一提的是,政府補貼對中芯國際淨利潤的影響正在減少。截至2020Q3期末,公司年度扣非淨利潤達到16.56億元,較上年同期的-18.51萬元增長了18.42億元,佔總體淨利潤的比重達到53.78%。

而在半年報中,這一比例為49.36%。