10月15日,在中泰證券組織的線上路演中,綠景中國地產(0095.HK)對公司發展佈局和競爭優勢的梳理,尤其是管理層對“三道紅線”的看法,引起了筆者的注意。“三道紅線”是指監管層根據資產負債率(剔除預收款後)、淨負債率、現金短債比等三項資金鍊指標,對房企的融資實施分類管理。

儘管何時正式施行仍未有定數,“三道紅線”的威力依然不容小覷,對房企未來發展的實際影響以及房企的應對措施成為投資者當下最關心的重點。針對上述問題,綠景中國在路演中的迴應有三點值得關注:1、“三道紅線”意在避免房企高價拿地、高槓杆發展而引發風險,綠景中國專注城市更新的發展模式有先天優勢;2、公司土儲充沛,短期內無拿地擴張壓力;3、貨值千億的白石洲舊改項目即將進入新節點,財報關鍵指標短期內或將進一步優化。

筆者查閲資料顯示,截止2020年6月30日,綠景土儲約1450萬平方米,可售貨值超過4000億元,可滿足公司未來10年的發展需求。其中,白石洲項目已於今年8月底完成80%的股權注入,啟動在即,且早已獲得光大銀行用於拆遷貸和開發貸的207億授信綠景的短期和長期發展看來早已做好了充足的資金準備。

雖然“三道紅線”首次從房企內部限制有息債務增長,對房地產行業影響重大,但具體來看,不同發展模式的房企受影響程度不一,尤其是綠景中國這樣以城市更新為主的非高週轉類型的房企,受影響程度遠低於其他追求規模增長的房企。下文我們從政策本身和綠景中國特殊的發展模式兩大方面來具體分析。

(1)“三道紅線”重在約束,而非打擊

8月以來,“三道紅線”消息頻頻,但全面實施的具體日期始終尚無官方口徑的公開確認。媒體消息稱,目前有12家房企正在試點實施,包括碧桂園、恆大、萬科、融創等,要求2023年6月30日前完成降負債目標。無論是從實施範圍還是時間跨度來看,監管層在實際推行上還是比較謹慎,不僅先選擇龍頭房企進行試點,還將降負債的跨度拉長至近3年,給房企預留了較多的準備時間。這也從側面反映,監管層提出“三道紅線”的真實目的在於促進房地產行業健康發展,重在約束房企的過速發展,避免高價拿地、高槓杆發展等引發風險,並非一味的打擊。

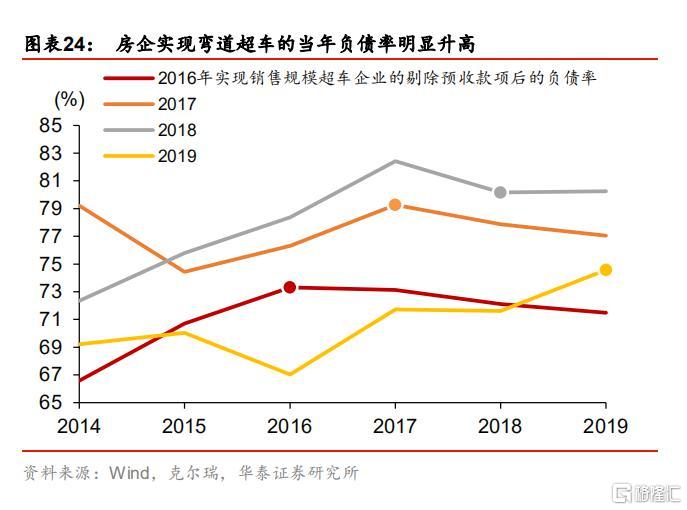

具體來看,“三道紅線”重點約束的是在貨幣寬鬆週期,高價拿地實現短期內規模快速擴張並長期依靠高槓杆推動高週轉的房企,監管層希望通過限制公司有息負債增長達到增速放緩,質量提升的效果。這也意味着,綠景中國這樣通過城市更新獲地,既無高價拿地壓力也不盲目追求規模增長的房企,本就不是“三道紅線”重點約束的“目標羣體”,而其特殊的控股股東聯合拿地開發的模式,又將進一步降低公司實際受影響程度。

(2)專注城市更新獲地模式的優勢

在“三道紅線”的高壓下,綠景中國之所以穩如泰山,一方面是因為獲地模式的優勢特殊和充裕的土儲,另一方面也得益於白石洲舊改項目的良好進展。

作為舊改專家,綠景中國幾乎絕跡公開招拍掛市場,依靠城市更新的開發模式,長期保持高毛利率水平,並形成了獨具特色的增土儲模式——由控股股東整合資源進行項目孵化以及開發後,待條件成熟,再將項目注入到上市公司。不僅無需高價拿地,上市公司也不承擔城市更新前期孵化的時間成本。

以白石洲項目為例,該項目可為上市公司帶來鉅額可售貨值,採用滾動開發模式分攤資金壓力至全週期,由控股股東完成前期溝通後,今年8月以幾乎零對價的方式累計注入80%股權至上市公司。並表後,可售商業面積60多萬平方米,若將部分作評估增值,預計可直接大幅降低公司槓桿水平,一期住宅進入預售環節後,便可帶動公司銷售額的規模增長。

多年來,依靠這種特色開發模式,綠景中國儲備了大量優質土儲。截止2020年6月30日,公司土地儲備(包含控股股東土地儲備)總建面約1450萬平方米,逾80%集中在大灣區,可售貨值高達4000億元。具體來看,土儲集中在深圳、香港和珠海這些粵港澳大灣區核心城市,項目體量大,利潤空間充足。

而且,不同於其他依靠大量合營、聯營公司降低土地開發成本的房企,綠景中國幾乎所有項目都由上市公司或者控股股東100%持股,即使按最差的情況——踩中三條紅線,上市公司主體融資受限來假設,公司也可以通過項目融資獲取開發資金,憑藉充沛的優質土儲和投資性物業進一步拓寬融資渠道。

融資任務基本完成

無論從未來發展規劃,還是當前的財務狀況來看,綠景中國來年的發展受資金需求的制約有限。從目前披露的融資情況來看,綠景中國2020年的融資任務已經基本完成。

今年3月,綠景中國成功發行一筆4.5億美元將於2023年到期的優先票據,用於償還2020年6月到期的5000萬美元私募債和8月到期的4億美元公募債。最近再成功增發了2000萬美元。另外兩筆可轉債也已經達成續期的共識,體現對公司發展前景的認可。在積極的債務管理下,2020年上半年公司綜合融資成本為6.9%,保持健康水平。

境內融資方面,今年6月,綠景中國子公司發行一筆21億元小公募,擬用於償還公司到期或回售公司債券,成功將票面利率從8%降至7.88%。此外,10月13日,上交所公告顯示,綠景佐阾商業資產支持專項計劃項目已獲交易所受理,這筆品種為ABS的融資,擬發行金額為14.5億元,體現了綠景多元化融資的優勢。綜合來看,公司不僅已基本完成2020年一年期的到期債務,2021年也沒有更多的再融資需求,隨着相關項目進入預售資金回籠階段,公司財務結構將更加穩健、健康。具體來看,2020年下半年至2022年上半年,深圳美景廣場、深圳黎光、珠海東橋、喜悦薈以及化州國際花城可帶動收入的增長,估算推盤貨值約160億元;2022年年底,預計白石洲項目進入預售階段,首期可售貨值高達400億。

白石洲項目盈利可見度清晰

作為粵港澳大灣區核心城市深圳的“舊改航母”,也是綠景中國目前體量最大、可售貨值最高的單體項目,白石洲舊改成為投資人最關注的重點之一,也是公司是否受“三道紅線”制約的重要變量之一。

(被豪宅包圍的白石洲舊改)

在綠景中國的長期發展戰略中,以白石洲項目的重要階段度為節點,將公司發展分為平穩、爆發和穩固期三個階段。格隆匯團隊9月的實地實調顯示,目前白石洲項目整體進展順利,預計2022年底項目進入預售階段具備可能性。參考綠景中國在深圳其他項目的情況,保守估計毛利率將超過60%,淨利率超過30%。首期以住宅和公寓為主,可售貨值近400億元,進入預售後,綠景中國業績將迎來爆發式增長。

綜上所述,作為一家不受規模追逐、長期保持高質量增長的房企,綠景中國的諸多特質在“三道紅線”的重壓之下尤顯珍貴。而隨着重大利好項目助推公司進入新階段,這種深耕城市更新賽道的長遠優勢還將發揮更深遠的影響。