機構:中泰國際

評級:買入

目標價:5.00港元

2020 年首三季度股東淨利潤同比上升 32.4%,第三季度增長更為顯著

公司 2020 年首三季度業績優於預期,主因是有效控制成本。首三季度股東淨利潤同比上升 32.4%至 4.3 億人民幣,佔我們全年預測的 85.9%,高於去年同期的 78.1%實際比率。收入則同比增長 31.6%。營業利潤率由去年同期的 29.4%上升至 31.5%。公司今年第三季度增長更為顯著。第三季度股東淨利潤同比上升 69.0%至 1.8 億人民幣,同期營業利潤率則同比增長 6.9 個百分點至 33.8%。

政策不利因素卻增加,發電補貼年限變相縮短

雖然業績優於預期,政策不利因素近日卻增加。財政部、發改委、能源局上月發佈《關於促進非水可再生能源發電健康發展的若干意見》政策文件,對非水電新能源(風電丶光伏發電丶生物質發電(含垃圾發電)) ,包括現有運營項目,明確電費補貼計算標準。其 中,文件對生物質發電,定下中央財政補貼年限為 15 年。公司目前垃圾發電項目特許經營期限約為 25-30 年。發電補貼年限變相縮短。我們認為政策目前不會影響公司未來幾年盈利,但是長遠未來的影響則會漸漸加大,並導致項目總回報最終或差於當初預期。 另一方面,我們樂觀地認為,因應行業人士的反饋意見,政策未必會完全落實。政府未來也可能會推出一些優惠措施,例如提升垃圾處理費。

提升 2020-2022 年盈利預測,重申預計公司今明兩年大幅增加產能

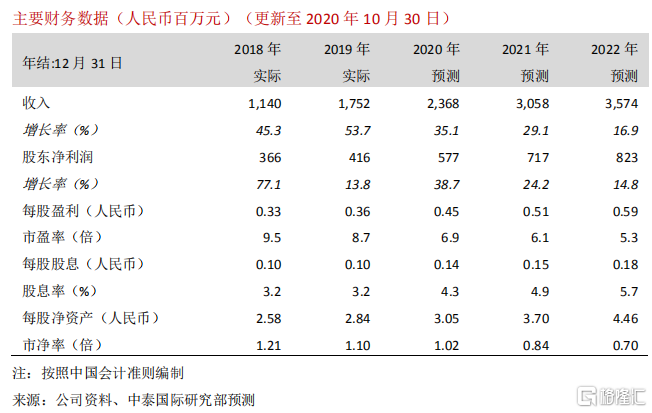

基於首三季度業績,我們分別上調 2020-2022 年股東淨利潤預測 15.8%、13.7%、9.0%(見圖表 1 和 2)。我們重申,預計公司今明兩年大幅增加產能,估計年底運營垃圾處理能力分別同比增長 34.9%和 19.7%。

因應政策不利因素而下調目標價,估值依然吸引,重申“買入”評級

因應上述提及補貼年限縮短的政策不利因素,我們提高貼現現金流分析(DCF)模型的風險溢價假設,並因此將 H 股目標價由 5.50 港元降低至 5.00 港元(見圖表 3 和 4),這對應 8.7倍 2021 年市盈率和 44.1%上升空間。公司估值依然吸引,重申“買入”評級。

風險提示:(一)項目延誤、(二)應收賬款風險、(三)併網電價下跌、(四)運營成本上升。