10月7日創夢天地發佈公告,擬發行於2025年到期的7.75億港元3.125%有擔保可換股債券,此次可轉債轉換價格為4.99港幣/股,若全部轉股將佔公司股本10.90%。消息一出,8日開盤股價即見震盪,9日止跌企穩。此次創夢鉅額融資舉動,距騰訊宣佈私有化樂遊不過1個月,其中是否有關聯,引起市場猜想。同時,債券到期後是否會大大稀釋手中持股,市場也產生了一定的分歧。

1·發債融資,加速戰略落地,開啟新一輪成長週期

首先來簡要介紹下可換股債券徵,簡單來説,可換股債券相當於給了投資者一個即能保本同時又有機會進一步放大收益的機會,其含有債券和認購期權的兩種權利。投資者既可作為債券持有,到期後收取本息或提前在市場流通變現,同時也可按照預定轉換價格轉換為股票參與企業紅利分配和市場投機。此外,可轉債往往對發行企業也會有一定的約束作用,在其存續期間會帶來轉股或兑付的壓力,這也將有助於公司管理層謹慎決策投資項目,努力提升業績,確保可轉債最後的安全落地。

而此次創夢天地擬發行的這筆可換股債券規模並不小,成功發行完成將反映市場對創夢天地未來發展的信心和支持,融資之後將有望加速公司各項戰略落地,佈局產業併購,開啟新一輪的成長週期。

當然我們也要注意到,倘若可換股債券到期轉換為股票後,將擴大股本,攤薄每股收益,造成業績下滑的“假象”,因此在發行初期或是進入轉股期容易被看作是利空信號。這或是此次創夢天地股價出現震盪的原因之一。

2·募資或將重點投入三大領域,樂遊資產是否另有契機?

根據公告,此次發債所得款項淨額預計約為7.58億港元,將用於創夢天地自有遊戲及產品的研發以及為日後的戰略機會補充資金。

結合創夢天地中期業績會上發佈的業務佈局我們猜測其或將募集資金主要用於如下幾個方面:

其一是公司遊戲的自研投入。

近年來,流量紅利見頂,且版號政策調整之下,遊戲行業業已進入到新的拐點,倒逼整個行業走精品化發展路線。我們知道創夢天地以發行起家,但獨特的“源代碼”發行方式為其建立了研發能力。而遊戲研發並非一蹴而就,隨着整個行業邁向更高格局的競爭階段,不可避免的對遊戲公司的資源稟賦提出了更高的要求,不論是資金、人力等都需要強投入。自2019年以來創夢天地不斷加碼遊戲自研,也正需要大量資金儲備來備戰其中。同時我們也看到騰訊最大的兩個工作室光子和天美總裁進入公司董事會成為非執行董事,充足的資金或許將為後續與騰訊在研發上的合作提供支撐。

其二是,騰訊好時光線下店全面鋪開。

創夢天地除了線上遊戲業務外,而其佈局已久的“騰訊視頻好時光”線下店今年頗顯高調。8月28日深圳蛇口新店開業時,何猷君作為創夢天地高層站台。據瞭解,創夢天地計劃今年年內新增5個直營店,開店速度已可對標網紅火鍋店,其在線下娛樂零售的野心可見一斑。隨着可轉債融資資金到位,支持“騰訊視頻好時光”線下店的全面鋪開,創夢天地的線下業務或可為其打開全新的局面,領跑線下娛樂零售賽道。

其三,則是為潛在併購做準備。

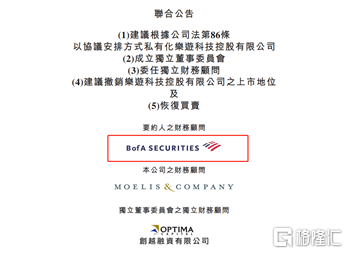

此前創夢天地折戟樂遊收購案,最終樂遊落入了騰訊袋中。此時騰訊正推動樂遊的私有化且是創夢天地的第一大機構股東。之前我們在文章《引入天美和光子總裁進入董事會,創夢天地(1119.HK)這盤棋有多大?》提到創夢天地引入天美和光子的老大進入董事會的同一時間,騰訊就宣佈私有化樂遊。而我們更驚訝的發現,此次創夢天地發債的經辦人和樂遊私有化的財務顧問均是同一家投行,這些是否都是純粹的巧合?

或許騰訊未來仍有可能直接將樂遊的資產注入到創夢的上市主體之中?此次融資是否是為了支付交易對價提前做的準備?或創夢天地在為其他行業資產併購蓄力,為其自研能力建立護城河?

3·結語

這兩年股市大起大落,而債市一片欣欣向榮,可轉債相對來説是當前市場上較快捷便利的融資方式,相對於債權融資往往需要抵押,股權融資程序繁瑣複雜,容易產生即時的攤薄效應,可換股債券既能保障融資的順暢,同時也有利於藉助“期權”效應營造了一個投資者看好的的未來,傳遞市場信心。儘管此次創夢天地的換股價並無太大亮點,但不排除,公司是為了提高可轉債吸引力盡快獲得資金的折衷之舉,後續或有“大動作”落地,